Analiza comparativă a noțiunii de întreprindere legată prin raportare la prevederile legislative vechi și cele noi aplicabile microîntreprinderilor

Numărul 15, 17-23 apr. 2024 » Opinia specialiștilor

Începând cu anul 2022, o serie de modificări legislative au anunțat intenția fermă a autorităților de a scădea semnificativ numărul de societăți care plătesc impozit pe venitul microîntreprinderilor.

Astfel, nu doar că s-a redus plafonul veniturilor sub care o societate putea plăti impozit pe veniturile microîntreprinderilor, dar s-au introdus și condiții noi care au avut ca rezultat migrarea unui număr mare de societăți în categoria plătitorilor de impozit pe profit [1]. Printre aceste condiții enumerăm: obligația de a avea cel puțin un angajat, limitarea numărului de microîntreprinderi ce pot fi deținute de aceeași persoană sau declararea unor venituri incompatibile cu statutul de microîntreprindere.

În 2023, Ministerul Finanțelor și-a dorit să facă următorul pas. Astfel, printr-o suită de modificări cuprinse în Legea nr. 296/2023 [2] și OUG nr. 115/2023 [3], Ministerul a impus condiții încă mai restrictive pentru societățile care optează să fie microîntreprinderi. Printre acestea se numără restricționarea la cel mult o microîntreprindere în cazul asociaților care dețin, direct sau indirect, peste 25% din drepturile sale de vot, extinderea plafonului limitativ de la veniturile microîntreprinderii la cele ale părților legate de aceasta și condiționarea statutului de plătitor de impozit pe venit de depunerea situațiilor financiare.

Opinia mediului de afaceri despre aceste schimbări bruște, cu ignorarea consultării cu părțile afectate și cu adăugarea unor aspecte de o complexitate inutilă, este foarte bine ilustrată într-un articol publicat în revista profesiei contabile [4].

În cele ce urmează nu vom analiza toate condițiile [5] sau disputele create în jurul regimului fiscal al microîntreprinderilor, ci vom surprinde doar câteva aspecte dintre cele care au dat cele mai mari bătăi de cap profesioniștilor, anume noțiunea de întreprinderi legate și cea a deținerii indirecte.

Noțiunea de întreprinderi legate potrivit Legii nr. 346/2004

În ceea ce privește noțiunea de întreprinderi legate, OUG nr. 115/2023 a introdus o condiție nouă și anume că limita privind veniturile realizate de societatea analizată (care nu trebuie să depășească 500.000 euro) se verifică luând în calcul veniturile realizate de persoana juridică română, cumulate cu veniturile întreprinderilor legate cu aceasta, astfel cum sunt definite potrivit prevederilor Legii nr. 346/2004 [6].

Pe scurt, Legea nr. 346/2004, utilizată în mod special în contextul accesării de fonduri europene, împarte întreprinderile în întreprinderi autonome, partenere și legate. Întreprinderile legate sunt, pe scurt, întreprinderile în care una dintre ele deține peste 50% din numărul drepturilor de vot sau are dreptul de a numi sau de a revoca majoritatea membrilor consiliului de administrație, de conducere ori de supraveghere a celeilalte întreprinderi. Sunt întreprinderi legate și acelea pentru care deținerile menționate anterior se exercită prin intermediul altei întreprinderi. De menționat că există și reguli speciale aplicabile acționarilor din categoria societăți de investiții, societăți cu capital de risc, investitori instituționali sau autorități ale administrației publice locale (art. 4^2, alin (3) al legii nr. 346/2004).

Legea nr. 346/2004 definește întreprinderile ca fiind orice formă de organizare a unei activități economice, autorizată potrivit legilor în vigoare să facă activități de producție, comerț sau prestări de servicii, în scopul obținerii de venituri, în condiții de concurență, incluzându-se aici societățile reglementate de Legea societăților nr. 31/1990 [7], societăți cooperative, persoane fizice autorizate, întreprinzători titulari ai unei întreprinderi individuale și întreprinderile familiale, autorizate potrivit dispozițiilor legale în vigoare, care desfășoară activități economice, asociații și fundații, cooperative agricole și societăți agricole care desfășoară activități economice.

Una dintre prevederile legii nr. 346/2023 care au generat discuții aprinse în ceea ce privește modalitatea de interpretare a fost cea potrivit căreia sunt considerate întreprinderi legate întreprinderile între care există oricare dintre raporturile descrise anterior, prin intermediul unei persoane fizice sau al unui grup de persoane fizice care acționează de comun acord, cu condiția ca aceste întreprinderi să își desfășoare activitatea sau o parte din activitate pe aceeași piață relevantă ori pe piețe adiacente (definite, la rândul lor, drept acele piețe ale unui produs sau ale unui serviciu situate direct în amonte ori în aval pe piața în cauză).

Nu în ultimul rând, deoarece legea nr. 346/2004 viza un context mai larg, european, noțiunea de întreprinderi legate nu se limita la persoane juridice române, ceea ce însemna că statutul de microîntreprindere în România depindea de părți legate din străinătate, lucru nefiresc în contextul în care interesul de reglementare al Ministerului Finanțelor acoperă doar impozitele datorate în România [8].

În contextul în care mulți specialiști au argumentat dificultățile de interpretare ale Codului fiscal, generate de trimiterea către un act normativ relevant în contextul fondurilor europene, și în lipsa oricăror norme sau prevederi legislative care să răspundă criticilor repetate sau întrebărilor dese din practică, Ministerul Finanțelor a venit, la final de martie 2024, cu o modificare a acestor condiții. Astfel, prin OUG nr. 31/2024 s-a înlocuit trimiterea către legea nr. 346/2004 cu o definiție introdusă special în contextul microîntreprinderilor. În continuare, vom analiza, în paralel, cele două noțiuni, cea bazată pe legea nr. 346/2004 și cea bazată pe OUG nr. 31/2024 și vom ilustra, cu câteva exemple, diferențele practice între cele două noțiuni.

Noțiunea de întreprinderi legate potrivit OUG nr. 31/2024

În ceea ce privește noțiunea de întreprinderi legate, OUG nr. 31/2024 [9] a schimbat semnificativ definiția, din mai multe puncte de vedere, impactul fiind acela al lărgirii noțiunii de întreprindere legată (lărgire defavorabilă contribuabililor aflați în situațiile respective). În nota de fundamentare a OUG nr. 31/2024, autoritățile își exprimă intenția de a simplifica norma fiscală (complicată tot de acestea prin OUG nr. 115/2023) pentru a permite atât contribuabililor, cât și organelor fiscale, aplicarea unitară a normei fiscale.

Astfel, pe lângă prezentarea detaliată a definiției care poate fi găsită într-unul din subcapitolele următoare, în câteva cuvinte am rezuma că procentul de deținere de 50% impus de legea nr. 346/2004 a fost redus la jumătate, până la un procent de deținere, directă și/sau indirectă, de peste 25%.

În timp ce trimiterea la definiția părții legate din legea nr. 346/2004 excludea cumularea veniturilor întreprinderilor partenere în analiză, OUG nr. 31/2024 schimbă regulile jocului solicitând și includerea acestor întreprinderi partenere în analiză. Mai mult, spre diferență de legea menționată, care prevedea la art. 6 că veniturile întreprinderilor partenere se cumulează proporțional cu deținerea de capital sau cu cea a drepturilor de vot, OUG nr. 31/2024 pare a solicita includerea integrală a veniturilor, indiferent de procentul de deținere.

Dacă vechile condiții vorbeau despre deținerea drepturilor de vot, noile condiții au lărgit sfera referindu-se, în plus, la deținerea directă și/sau indirectă, de peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot. O situație frecventă este cea a societăților care au numit un administrator judiciar, caz în care asociații nu-și mai pot administra societatea la care dețin titluri de participare.

Din economia textului de lege înțelegem că în cazul unei dețineri de fix 25%, condiția pentru ca cele două persoane să fie considerate legate nu este îndeplinită. Dacă legiuitorul ar fi dorit să includă în sfera întreprinderilor legate inclusiv persoanele care dețin fix 25%, ar fi trebui să precizeze explicit acest lucru, cum a făcut-o, spre exemplu, în cazul persoanelor afiliate unde se vorbește despre o deținere de minimum 25% (art. 7, pct. 26 Cod fiscal), adică inclusiv 25%. Orice interpretare contrară care nu s-ar face în urma modificării textului de lege (anume art. 47 Cod fiscal) ci, spre exemplu, printr-un ordin publicat de Ministerul Finanțelor sau ANAF, credem că ar încălca un principiu consacrat de drept (prevăzut la art. 1 alin. (5) din Constituție), anume acela că actul normativ de nivel inferior trebuie să fie emis în limitele și potrivit normelor care îl guvernează, de nivel superior; precum s-ar încălca și dispozițiile art. 77 și art. 78 din Legea nr. 24/2000 privind normele de tehnică legislativă pentru elaborarea actelor normative.

OUG nr. 31/2024 limitează veniturile întreprinderilor legate care se cumulează doar la veniturile obținute de persoane juridice române, spre deosebire de legea nr. 346/2004. De această modificare profită microîntreprinderile care au întreprinderi legate în alte țări și care nu vor ține cont de veniturile acestora în analiza depășirii plafonului de 500.000 euro. Considerăm această schimbare de perspectivă ca fiind justă. Pe de altă parte, condiția privind acționarii care nu pot deține peste 25% din titlurile de capital sau drepturile de vot ale mai multor microîntreprinderi nu face distincția între acționar român sau străin. Ceea ce înseamnă, cu titlu de exemplu, că o societate sau o persoană nerezidentă nu poate deține peste 25% din acțiunile sau drepturile de vot decât într-o singură microîntreprindere, nu în mai multe.

Dacă în conformitate cu legea nr. 346/2004 se considerau întreprinderi legate întreprinderile controlate de persoane fizice sau de un grup de persoane fizice care acționează de comun acord doar în condițiile în care întreprinderile își desfășoară activitatea sau o parte din activitate pe aceeași piață relevantă ori pe piețe adiacente, potrivit OUG nr. 31/2024 simpla deținere a unei persoane fizice în procent de peste 25% la alte două întreprinderi duce la concluzia că cele două sunt legate, indiferent de activitatea desfășurată de acestea. Nu în ultimul rând, OUG nr. 31/2024 a clarificat ce venituri se cumulează și cum se procedează în cazul întreprinderilor sau a altor persoane care nu sunt microîntreprinderi, dar pentru care trebuie să luăm în considerare veniturile în analiza plafonului de 500.000 de euro. Astfel, limita privind veniturile realizate se verifică luând în calcul veniturile realizate de persoana juridică română, cumulate cu veniturile întreprinderilor legate cu aceasta, iar elementele care se iau în calcul sunt cele care constituie baza impozabilă pentru microîntreprinderi.

Trimiterea la art. 53 Cod fiscal nu are ca scop limitarea întreprinderilor legate doar la întreprinderile care sunt microîntreprinderi (și, în consecință, excluderea întreprinderilor plătitoare de impozit pe profit), ci stabilirea unor reguli mai clare privind ce venituri trebuie incluse în analiză în cazul persoanelor legate care nu sunt microîntreprinderi. Astfel, dacă o întreprindere plătitoare de impozit pe profit este legată cu o microîntreprindere, veniturile celor două societăți se cumulează pentru a analiza eventuala depășire a plafonului.

În cazul în care trebuie să se țină cont de veniturile persoanelor fizice autorizate/întreprinderilor individuale/întreprinderilor familiale/altor forme de organizare a unei activități economice fără personalitate juridică care datorează impozit pe baza normei anuale de venit, se va lua în considerare o pătrime din norma anuală de venit stabilită/ajustată/redusă stabilită conform legii pentru anul fiscal curent.

Cu atât mai mult în contextul diminuării plafonului de deținere va fi foarte greu pentru microîntreprinderi să aibă acces la veniturile trimestriale ale întreprinderilor legate pentru a putea analiza depășirea plafonului.

Nu putem să nu remarcăm faptul că veniturile realizate în baza contractelor de activitate sportivă par a trebui incluse în analiză în cazul persoanelor fizice care dețin, direct și/sau indirect, peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot ale unei microîntreprinderi și care obțin și astfel de venituri considerate venituri din activități independente. Așa cum și veniturile obținute din profesii liberale se vor lua în considerare pentru analiza plafonului, chiar dacă art. 47 Cod fiscal vorbește explicit doar despre PFA. Dacă, în prezent, când limita maximă a veniturilor este de 500.000 euro, plafonul pare destul de ofertant, legiuitorul a menționat în numeroase ocazii că, cel mai probabil, această limită va fi redusă până la sau sub 100.000 de euro. Consecința va fi că un număr ridicat de societăți nu vor mai îndeplini condiția de a fi microîntreprinderi din cauza veniturilor obținute din activități independente de acționarii ce dețin peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot.

Proporția și veniturile care se cumulează

Un alt aspect care naște vii dispute este cel legat de mărimea veniturilor care se cumulează pentru a verifica încadrarea în limita celor 500.000 euro. Astfel, până la intrarea în vigoare a OUG nr. 31/2024, în forma Codului fiscal valabilă pentru 31 decembrie 2023 se preciza că: „limita privind veniturile realizate se verifică luând în calcul veniturile realizate de persoana juridică română, cumulate cu veniturile întreprinderilor legate cu aceasta, astfel cum sunt definite potrivit prevederilor Legii nr. 346/2004 privind stimularea înființării și dezvoltării întreprinderilor mici și mijlocii, cu modificările și completările ulterioare” ( art 47 alin (1^1)).

În lipsa unei mențiuni privind ajustarea veniturilor în funcție de capitalul deținut, interpretarea omogenă a profesioniștilor a fost în sensul în care veniturile întreprinderilor legate se cumulau integral, indiferent de procentul drepturilor de vot sau titlurilor de participare la capital deținute de o societate în alta, similar modului de cumulare utilizat pentru încadrarea unei întreprinderi ca IMM, potrivit legii nr. 346/2004 (a se vedea în acest scop art. 6 al legii menționate).

După intrarea în vigoare a OUG nr. 31/2024, alin (1^1) al art. 47 din Codul fiscal precizează că „limita privind veniturile realizate se verifică luând în calcul veniturile realizate de persoana juridică română, cumulate cu veniturile întreprinderilor legate cu aceasta, iar elementele care se iau în calcul sunt cele care constituie baza impozabilă prevăzută la art. 53 [...]”.

Remarcăm că legiuitorul nu a făcut nicio precizare privind cumularea veniturilor întreprinderilor legate în funcție de procentul de deținere al drepturilor de vot sau de capital. În lipsa unei astfel de precizări, opinăm că se vor cumula integral aceste venituri.

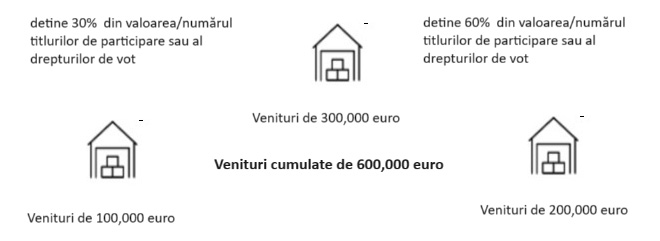

Spre exemplu, în cazul unei întreprinderi care deține 60% din titlurile de participare sau din drepturile de vot într-o altă întreprindere, cele două întreprinderi sunt legate și se va cumula integral cifra de afaceri, fără a aplica procentul de deținere de 60%. Dacă procentul de deținere ar fi de 30%, tot integral s-ar cumula cifra de afaceri.

Nu în ultimul rând, probabil pentru a corecta unele scăpări ale textului de lege sesizate de profesioniști, Ministerul Finanțelor a precizat în OUG nr. 31/2024 ce elemente de venit se iau în considerare în cazul întreprinderilor legate. Astfel, în cazul întreprinderilor legate care sunt persoane juridice se vor lua în considerare veniturile care constituie baza impozabilă pentru microîntreprinderi.

Spre exemplu, în cazul a două întreprinderi legate A și B, unde societatea A plătește impozit pe profit și societatea B este microîntreprindere, pentru a analiza depășirea plafonului se vor cumula integral veniturile care fac parte din baza impozabilă calculată de societatea B și, indiferent de veniturile impozabile ale societății A, se vor cumula doar acele venituri care ar fi impozabile dacă societatea A ar fi microîntreprindere. Nu putem să nu remarcăm faptul că această verificare (inclusiv trimestrială) a depășirii plafonului va ridica mari dificultăți în ceea ce privește culegerea datelor întreprinderilor legate; acționarii cu deținere sub 50% neavând, de multe ori, nicio pârghie prin care să se asigure că întreprinderile unde dețin titluri de participare trimit informațiile solicitate pentru a analiza veniturile cumulative.

În cazul în care persoana legată nu este o întreprindere, ci o altă formă de desfășurare a activității economice, cum ar fi o activitate independentă, atunci se vor lua în considerare veniturile înregistrate potrivit reglementărilor contabile aplicabile sau norma anuală de venit, stabilită/ajustată/redusă.

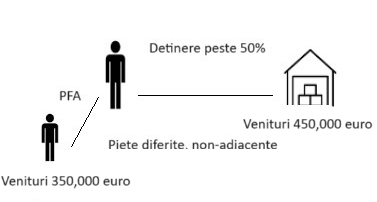

Spre exemplu, în cazul unei microîntreprinderi A legată cu o persoană fizică autorizată (PFA) impozitat în sistem real, pentru a analiza depășirea plafonului se vor cumula integral veniturile care fac parte din baza impozabilă calculată de societatea A și veniturile brute rezultate din activitatea independentă.

Considerăm că utilizarea noțiunii de venit brut ar fi fost mai adecvată în acest context, art. 68 din Codul fiscal utilizând noțiuni precum: „venit brut”, „venit net anual” sau „venit”. Ținând cont de faptul că venitul brut este definit ca o sumă de venituri (potrivit art. 68 Codul fiscal și a normelor date în aplicarea sa) și că microîntreprinderile plătesc impozit pe venit, nu pe profit (similar noțiunii de venit net definită de art. 68 Cod fiscal), în opinia noastră se vor cumula veniturile brute (fără a scădea cheltuielile deductibile) recunoscute conform reglementărilor specifice. În cazul activităților economice, sunt considerate venituri sumele încasate (art. 68 Cod fiscal și a normelor date în aplicarea sa definesc noțiunea de venituri brute).

Spre exemplu, în cazul unei microîntreprinderi A, legată cu un PFA impozitat pe baza normelor de venit, împreună cu veniturile microîntreprinderii A se cumulează și o pătrime din norma anuală de venit stabilită/ajustată/redusă pentru anul fiscal curent a PFA. Chiar dacă, la prima vedere textul pare imprecis, considerăm că sensul alin (5^2) al art. 52 Cod fiscal este de a cumula o pătrime din normă pentru fiecare trimestru de la începutul anului până la finalul celui la care facem verificarea. Astfel, în cazul unui PFA cu o normă anuală de 40.000 lei, cumulăm veniturile incluse în baza impozabilă a microîntreprinderii A cu 10.000 lei pentru trimestru 1, cu 20.000 lei pentru trimestrul 2 etc.

Un alt lucru care ar trebui menționat este acela că, pentru a datora o cotă de impozit pe venit de 3%, microîntreprinderea analizează doar veniturile proprii, nu și pe cele ale întreprinderilor sau persoanelor legate.

Intenția de aplicare retroactivă

Menționăm că ne-a atras atenția o prevedere extrem de disputată din OUG nr. 31/2024, potrivit căreia prevederile nou-introduse privind definiția părților legate se aplică pentru verificarea condiției legate de plafonarea veniturilor, inclusiv pentru încadrarea ca microîntreprindere în anul fiscal 2024.

Această prevedere ridică serioase semne de întrebare cu privire la constituționalitatea ei, prin raportare la un principiu fundamental consacrat de art. 15 din Constituție, după cum urmează: „Legea dispune numai pentru viitor, cu excepția legii penale sau contravenționale mai favorabile”. Jurisprudența Curții Constituționale este consistentă și omogenă în sensul unei interpretări riguroase a acestor prevederi constituționale, nelăsând loc la niciun fel de confuzii în privința modului de aplicare a acestui principiu [10]. Ridicarea principiului neretroactivității la rangul de principiu constituțional se justifică prin faptul că asigură în condiții mai bune securitatea juridică și încrederea cetățenilor în sistemul de drept [11],[12]. Tocmai de aceea o lege, odată adoptată, produce și trebuie să producă efecte juridice numai pentru viitor [13].

Principiul neretroactivității legii civile are o valoare absolută, în sensul că legiuitorul nu poate institui nicio derogare, și semnifică faptul că legea civilă se aplică tuturor situațiilor juridice născute după intrarea ei în vigoare, iar nu situațiilor juridice trecute [14].

Potrivit art. 47 Cod fiscal, „[...] o microîntreprindere este o persoană juridică română care îndeplinește cumulativ următoarele condiții, la data de 31 decembrie a anului fiscal precedent [...]”. Din economia textului de lege înțelegem că analiza condițiilor pentru a verifica dacă societatea poate fi considerată microîntreprindere în anul 2024 ar fi trebuit făcută prin analiza indicatorilor existenți la data de 31 decembrie 2023, când erau în vigoare prevederile ce făceau referire la întreprinderi legate definite potrivit legii nr. 346/2023.

Odată făcută această analiză, societatea începe anul fiscal 2024 ca microîntreprindere, în urma opțiunii exprimate (sau neschimbate, după caz), dacă îndeplinește la 31 decembrie 2023 condițiile valabile la acea dată. Termenul de depunere a declarației de intrare sau ieșire din regimul microîntreprinderilor (inițial stabilit la 31 martie 2024, ulterior modificat prin OUG nr. 31/2024 la 15 aprilie 2024) nu este relevant în ceea ce privește data la care trebuie făcută analiza îndeplinirii condițiilor. Schimbarea, cu trei luni mai târziu, a condițiilor de referință existente anterior ar echivala cu încălcări grave ale principiului securității juridice și ale principiului încrederii legitime, această modificare intenționată de Ministerul Finanțelor ducând la o retroactivitate reală, nu aparentă, deoarece ar însemna să aplicăm reguli noi unor situații juridice născute sub legea veche, „definitiv dobândite” [15].

Există și opinii potrivit cărora, la data de 31 decembrie 2023 ar trebui aplicate condițiile vechi care presupun analiza plafonului de 500.000 de euro fără a lua în considerare și veniturile întreprinderilor legate [16].

Dimpotrivă, legea nouă este aplicabilă tuturor situațiilor care se vor constitui, se vor modifica sau se vor stinge după intrarea ei în vigoare, precum și tuturor efectelor produse de situațiile juridice formate după abrogarea legii vechi [17]’[18].

Astfel, după analiza condițiilor și demararea anului fiscal 2024 ca microîntreprindere, condițiile nou-introduse prin OUG nr. 31/2024 vor putea produce efecte doar după publicarea acesteia în Monitorul Oficial și cel mai repede pentru verificarea păstrării statutului ca microîntreprindere la finalul trimestrului I al anului 2024.

De altfel, reglementări retroactive în domeniu fiscal, inclusiv prin ordonanțe de urgență, au mai putut fi observate în trecut. Atunci când această reglementare dezavantajează contribuabilii, aceștia pot invoca neconstituționalitatea dispozițiilor criticate prin raportare la principiul neretroactivității menționat, indiferent dacă ordonanțele de urgență au fost respinse prin lege de Parlament sau nu [19],[20].

Prezentarea comparativă a noțiunii de întreprindere legată

În continuare, prezentăm în paralel modul în care erau definite întreprinderile legate potrivit Codului fiscal la data de 31 decembrie 2023, prin trimitere la legea nr. 346/2004, comparativ cu definirea acestora potrivit OUG nr. 31/2024.

| Formă valabilă la 31.12.2023 | Formă valabilă la 29 martie 2024 |

| Art. 47 (1^1) În aplicarea prevederilor alin. (1) lit. c) limita privind veniturile realizate se verifică luând în calcul veniturile realizate de persoana juridică română, cumulate cu veniturile întreprinderilor legate cu aceasta, astfel cum sunt definite potrivit prevederilor Legii nr. 346/2004 privind stimularea înființării și dezvoltării întreprinderilor mici și mijlocii, cu modificările și completările ulterioare. | Art. 47 (1^1) În aplicarea prevederilor alin. (1) lit. c) limita privind veniturile realizate se verifică luând în calcul veniturile realizate de persoana juridică română, cumulate cu veniturile întreprinderilor legate cu aceasta, iar elementele care se iau în calcul sunt cele care constituie baza impozabilă prevăzută la art. 53. În sensul prezentului titlu, persoana juridică română este legată cu o altă persoană dacă există oricare dintre următoarele raporturi: |

| Definiția din legea nr. 346/2004 Art. 4^4 (1) Întreprinderile legate sunt întreprinderile între care există oricare dintre următoarele raporturi: a) o întreprindere deține majoritatea drepturilor de vot ale acționarilor sau ale asociaților celeilalte întreprinderi; b) o întreprindere are dreptul de a numi sau de a revoca majoritatea membrilor consiliului de administratie, de conducere ori de supraveghere a celeilalte întreprinderi; c) o întreprindere are dreptul de a exercita o influență dominantă asupra celeilalte întreprinderi, în temeiul unui contract încheiat cu această întreprindere sau al unei clauze din statutul acesteia; d) o întreprindere este acționară sau asociată a celeilalte întreprinderi și deține singură, în baza unui acord cu alți acționari ori asociați ai acelei întreprinderi, majoritatea drepturilor de vot ale acționarilor sau asociaților întreprinderii respective. [...] (4) Întreprinderile între care există oricare dintre raporturile descrise mai sus, prin intermediul unei persoane fizice sau al unui grup de persoane fizice care acționează de comun acord, sunt, de asemenea, considerate întreprinderi legate, dacă își desfășoară activitatea sau o parte din activitate pe aceeași piață relevantă ori pe piețe adiacente. (5) O piață adiacentă, în sensul prezentei legi, este acea piață a unui produs sau a unui serviciu situată direct în amonte ori în aval pe piața în cauză. | a) persoana juridică română care verifică condiția deține la o altă persoană juridică română, direct și/sau indirect, peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot, sau aceasta are dreptul de a numi sau de a revoca administratorul /majoritatea membrilor consiliului de administrație, de conducere ori de supraveghere al acelei alte persoane juridice române; b) persoana juridică română care verifică condiția este deținută de o altă persoană juridică română, direct și/sau indirect, cu peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot, sau, la persoana juridică română care verifică condiția, această altă persoană juridică română are dreptul de a numi sau de a revoca administratorul/majoritatea membrilor consiliului de administrație, de conducere ori de supraveghere; c) persoana juridică română care verifică condiția este legată cu o altă persoană juridică română dacă o persoană deține, în mod direct și/sau indirect, peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot, sau are dreptul de a numi sau de a revoca administratorul/ majoritatea membrilor consiliului de administrație, de conducere ori de supraveghere atât la prima persoană juridică, cât și la cea de-a doua persoană juridică. În situația în care persoana care deține titlurile de participare/drepturile de vot sau de numire/revocare este o persoană juridică română, persoana juridică română care verifică condiția cumulează și veniturile acestei persoane; d) persoana juridică română care verifică condiția dacă are unul sau mai mulți acționari/asociați care dețin, direct și/sau indirect, peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot ale acestei persoane juridice române, acționari/asociați care desfășoară și activitate economică prin intermediul unei persoane fizice autorizate/întreprinderi individuale/întreprinderi familiale/altei forme de organizare a unei activități economice, fără personalitate juridică, autorizată potrivit legilor în vigoare. În această situație, veniturile înregistrate potrivit reglementărilor contabile aplicabile sau norma anuală de venit, stabilită/ajustată/redusă, potrivit prevederilor titlului IV, ale/a persoanei fizice autorizate/ întreprinderii individuale/întreprinderii familiale/altei forme de organizare a unei activități economice fără personalitate juridică, autorizată potrivit legilor în vigoare, se cumulează cu cele realizate de persoana juridică română/alte întreprinderi legate. |

Exemple ilustrative privind întreprinderile legate potrivit legislației invocate

Prezentăm, în continuare, câteva exemple în care analiza condițiilor bazată pe legea nr. 346/2004 duce la un răspuns diferit în ceea ce privește existența întreprinderilor legate și posibilitatea de a fi microîntreprindere, spre comparație cu condițiile bazate pe OUG nr. 31/2024.

| Varianta existentă la 01.01.2024 Întreprinderi legate potrivit Legii nr. 346/2004 | Varianta existentă la 29.03.2024 Întreprinderi legate potrivit OUG nr. 31/2024 |

| |

| 1. O societate deține la 31.12.2023 peste 25% din drepturile de vot ale altei societăți, dar nu mai mult de 50%. | |

| Cele două întreprinderi nu sunt legate, fiecare dintre ele ar putea fi microîntreprindere chiar dacă veniturile cumulate ar depăși 500.000 euro deoarece nu cumulăm veniturile lor. | Cele două întreprinderi sunt legate. Dacă veniturile cumulate depășesc 500.000 euro, niciuna nu poate fi microîntreprindere. |

| |

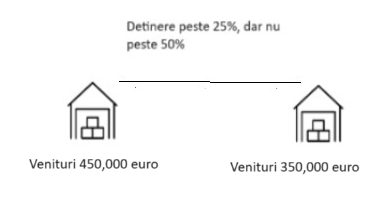

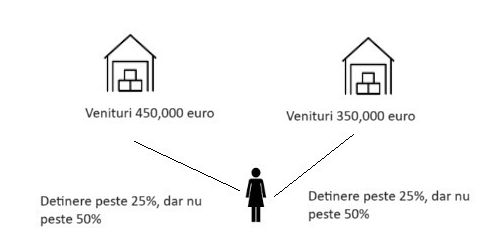

| 2. O persoană deține la 31.12.2023 peste 25% din drepturile de vot ale fiecăreia dintre două societăți comerciale, dar nu mai mult de 50%. | |

| Cele două întreprinderi nu sunt legate, una dintre ele ar putea fi microîntreprindere chiar dacă veniturile cumulate ar depăși 500.000 euro deoarece nu cumulăm veniturile lor. | Cele două întreprinderi sunt legate. Dacă veniturile cumulate depășesc 500.000 euro, niciuna nu poate fi microîntreprindere. |

| |

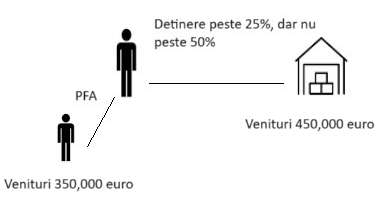

| 3. O persoană deține la 31.12.2023 peste 50% din drepturile de vot ale unei societăți comerciale. Persoana în cauză desfășoară activitate ca persoană fizică autorizată, dar piețele de desfacere ale societății și activității organizate ca PFA sunt diferite, nefiind nici adiacente. | |

| Cele două întreprinderi (PFA și societatea comercială) nu sunt legate (nu îndeplinesc condiția de a funcționa pe aceeași piață sau pe piețe adiacente). Chiar dacă veniturile cumulate depășesc 500.000 euro societatea ar putea fi microîntreprindere deoarece nu cumulăm veniturile. | Cele două întreprinderi (PFA și societatea comercială) sunt legate. Dacă veniturile cumulate depășesc 500.000 euro, niciuna nu poate fi microîntreprindere. |

| |

| 4. O persoană deține la 31.12.2023 peste 25% din drepturile de vot ale unei societăți comerciale, dar nu mai mult de 50%. Persoana în cauză desfășoară activitate ca persoană fizică autorizată. | |

| Cele două întreprinderi (PFA și societatea comercială) nu sunt legate. Chiar dacă veniturile cumulate ar depăși 500.000 euro, una dintre ele ar putea fi microîntreprindere deoarece nu cumulăm veniturile lor. | Cele două întreprinderi (PFA și societatea comercială) sunt legate. Dacă veniturile cumulate depășesc 500.000 euro, niciuna nu poate fi microîntreprindere. |

| |

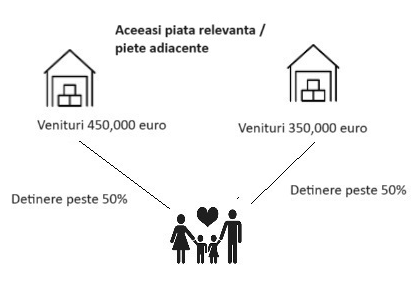

| 5. Un grup de persoane fizice (o familie care acționează în comun, soțul deținând o societate și soția pe cealaltă) deține la 31.12.2023 peste 50% din drepturile de vot emise de două societăți comerciale. Întreprinderile activează pe aceeași piață relevantă sau pe două piețe adiacente. | |

| Cele două întreprinderi pot fi considerate legate (prezumând un grup de persoane fizice care acționează de comun acord) și, dacă depășesc plafonul de 500.000 euro pentru veniturile cumulate, niciuna nu poate fi microîntreprindere. | Cele două întreprinderi nu sunt legate, (prezumând că deținerile persoanelor fizice afiliate nu se adună [21]). Chiar dacă veniturile cumulate ar depăși 500.000 euro, fiecare dintre ele ar putea fi microîntreprindere deoarece nu cumulăm veniturile lor. |

| |

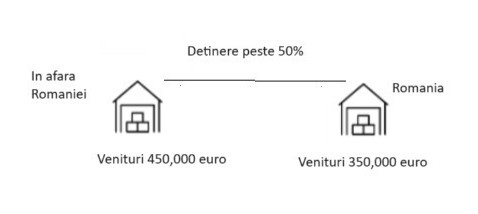

| 6. O societate din afara României deține la 31.12.2023 peste 50% din drepturile de vot ale altei societăți. | |

| Cele două întreprinderi sunt legate. Dacă veniturile cumulate depășesc 500.000 euro, întreprinderea românească nu poate fi microîntreprindere. | Întreprinderea românească ar putea fi microîntreprindere deoarece nu cumulăm veniturile lor. |

| |

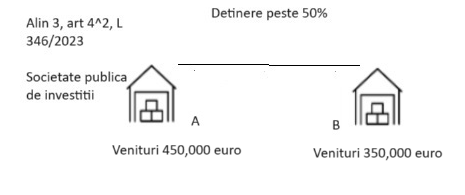

| 7. O societate publică de investiții deține la 31.12.2023 peste 50% din drepturile de vot ale altei societăți și îndeplinește condițiile menționate de legea nr. 346/2004. | |

| Cele două întreprinderi nu sunt legate. Societatea B ar putea fi microîntreprindere deoarece nu cumulăm veniturile lor (cu condiția ca veniturile societății B să nu depășească 500.000 euro) | Cele două întreprinderi sunt legate. Dacă veniturile cumulate depășesc 500.000 euro, niciuna nu poate fi microîntreprindere |

| |

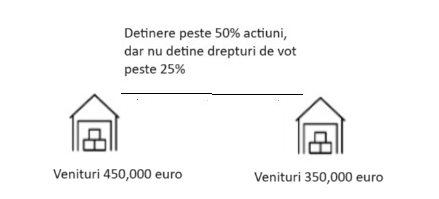

| 8. O societate deține la 31.12.2023 peste 50% din titlurile de participare ale unei alte societăți, dar nu deține peste 25% din drepturile de vot ale altei societăți. | |

| Cele două întreprinderi nu sunt legate, oricare dintre ele ar putea fi microîntreprindere deoarece nu cumulăm veniturile lor. | Cele două întreprinderi sunt legate. Dacă veniturile cumulate depășesc 500.000 euro, niciuna nu poate fi microîntreprindere |

| |

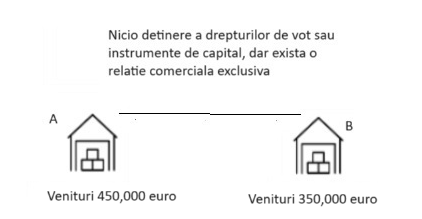

| 9. Societatea A nu deține la 31.12.2023 niciun titlu de participare sau drept de vot la societatea B. Societatea A este singurul client al societății B. | |

| Există riscul ca societatea A să fie considerată întreprindere legată de societatea B din cauza unei posibile influențe dominante (a se vedea în acest sens și ghidurile [22] Comisiei europene privind definiția IMM) – totuși nu trebuie prezumată influența doar prin prisma importanței comerciale a societății A pentru B. | Cele două întreprinderi nu sunt legate, una dintre ele ar putea fi microîntreprindere deoarece nu cumulăm veniturile lor. |

Definirea deținerii directe

Deși termenul depunerii declarațiilor de intrare sau ieșire din sistemul microîntreprinderilor a trecut, până la acest moment nu avem o definire explicită în legislație a noțiunii de deținere indirectă, spre deosebire de deținerea directă care poată fi prezumată a fi deținerea în nume personal.

Astfel, potrivit art. 47 Cod fiscal, poate fi microîntreprindere doar acea societate care are asociați/acționari care dețin, în mod direct sau indirect, peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot și este singura persoană juridică stabilită de către asociați/acționari să fie microîntreprindere.

După cum am menționat, nu există o definiție clară în Codul fiscal în ceea ce privește noțiunea de deținere indirectă. Totuși, în lipsa unei definiții consacrate, remarcăm definiția dată persoanelor afiliate (art. 7, pct. 26 Cod fiscal):

„26. persoane afiliate – o persoană este afiliată dacă relația ei cu altă persoană este definită de cel puțin unul dintre următoarele cazuri:

- o persoană fizică este afiliată cu altă persoană fizică dacă acestea sunt soț/soție sau rude până la gradul al III-lea inclusiv;

- o persoană fizică este afiliată cu o persoană juridică dacă persoana fizică deține, în mod direct sau indirect, inclusiv deținerile persoanelor afiliate, minimum 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot ale unei persoane juridice ori dacă controlează în mod efectiv persoana juridică; […]”.

Din economia textului de lege, în lipsa unei alte definiții explicite, reiese că prin deținerea indirectă s-ar putea înțelege deținerile persoanelor afiliate, persoane definite la pct. 26 al art. 7 Cod fiscal, ceea ce ar duce la imposibilitatea unor persoane fizice afiliate de a avea microîntreprinderi fiecare dintre ele (cum ar fi soț – soție, mamă – fiică, nepot – bunică și alte variante) [23].

Or, în condițiile în care nici măcar nu este obligatoriu pentru un cetățean român să își cunoască rudele până la gradul al III, inclusiv, cu atât mai puțin deținerile acestora în diverse persoane juridice, în condițiile în care nu există un mecanism eficient prin care să se asigure aplicarea echitabilă a acestei reguli, iar costurile impuse sistemului fiscal în detectarea și cuantificarea deținerilor indirecte poate fi foarte ridicat, considerăm că se impune introducerea unei definiții explicite, preferabil în legislația primară, nu în cea secundară sau terțiară, care să facă referire (așa cum am înțeles că intenționează autoritățile) la deținerile prin intermediul persoanelor juridice afiliate, nu și a celor fizice.

Pare că, totuși, intenția de reglementare a Ministerului Finanțelor este în sensul de a limita deținerile indirecte doar la deținerile prin intermediul persoanelor juridice. Această intenție este demonstrată de nota de fundamentare la OUG nr. 115/2023 [24], unde justificarea extinderii verificării deținerii și la deținerea indirectă se face după cum urmează : „Prin urmare, sunt situații în care procentul de deținere de 25%, în mod aparent, nu este atins, dar, în fapt, prin persoanele juridice deținute în mod indirect, care la rândul lor au dețineri în alte persoane juridice, procentul să fie depășit”.

Preferabil ar fi ca definirea acestei noțiuni să se facă prin legislație, nu prin nota de fundamentare a unei OUG, ca ilustrare a intenției de reglementare.

În concluzie

Din ce în ce mai mulți antreprenori se plâng de hățișul legislativ, în special în ceea ce privește legislația fiscală. Modificările intempestive și complexitatea inutilă cresc mult costurile de conformare fiscală pe care le suportă orice persoană juridică. Aceste costuri se adaugă celor suportate direct prin sarcina fiscală din ce în ce mai mare suportată de microîntreprinderi.

În contextul actual, considerăm imperios necesară modificarea OUG nr. 31/2024 astfel încât să se elimine eventuala aplicare retroactivă a sa, precum și clarificarea de urgență, de către Ministerul Finanțelor, a noțiunii de deținere indirectă, noțiune fundamentală pentru a putea identifica întreprinderile legate ale căror venituri trebuie cumulate pentru a verifica respectarea plafonului impus de Codul fiscal. Considerate esențiale în economie, nu doar în România, ci și la nivelul Uniunii Europene, microîntreprinderile trebuie susținute prin adoptarea unui regim fiscal clar și ușor de aplicat, menit să sprijine nu doar sustenabilitatea acestora, ci și conformarea fiscală și transparența[25].

Bibliografie

- Bufan, Radu (coord), Tratat de drept fiscal, Volumul I - Teoria generală a dreptului fiscal, Ed. Hamangiu, București, 2016, pag 421-433

- Buliga, Mirela Violeta, Noi modificări ale impozitului pe veniturile microîntreprinderilor, Revista Curierul Fiscal nr. 5/2023, pp. 207-210, Ed. C. H. Beck, ISSN 1841-7779

- Buliga, Mirela Violeta, Impozitul pe veniturile microîntreprinderilor substituie impozitul pe profit? O analiză a transpunerii neconforme vreme de 15 ani a Directivei filialelor, Revista Cluj Tax Forum nr. 3 (mai-iunie) 2023, pp. 192-203, Ed. Hamangiu, ISSN 2601-5730, ISSN – L2601-5730

- Călin, Stefan, Efectele respingerii ordonanțelor de urgență de către Parlamentul României, 2023, https://www.juridice.ro/500203/efectele-respingerii-ordonantelor-de-urgenta-de-catre-parlamentul-romaniei.html

- Cernușca, Lucian, „Noi reglementări privind impozitarea veniturilor microîntreprinderilor începând cu anul 2023”, CECCAR Business Review, No 8/2022, pp. 34-44, DOI: http://dx.doi.org/10.37945/cbr.2022.08.04

- Păunescu, Mirela, Popa, Adriana Florina, Radu Ciobanu. "Related Party Transactions: A Series of Relevant Considerations" CECCAR Business Review 1.11 (2020): 36-43.

- Popescu, Ramona Delia, Gheorghe, Andrei, „Producerea efectelor juridice ale actelor normative”, Revista Transilvană de Științe Administrative 2(31)/2012, pp. 103-139

- Puskas, Valenn-Zoltán, Chiorean, Ioana Marilena. Principiul neretroactivității legii civile – doctrina reflectată în jurisprudența Curții Constituționale, 2021, https://www.ccr.ro/wp-content/uploads/2021/01/puskas_ro.pdf

- Stangu, Lucian, Neretroactivitatea legii în statul de drept, 2021, https://www.ccr.ro/wp-content/uploads/2021/01/stangu.pdf

Note de subsol

[1] Cernușca, Lucian, „Noi reglementări privind impozitarea veniturilor microîntreprinderilor începând cu anul 2023”, CECCAR Business Review, No 8/2022, pp. 34-44,

[2] Legea nr. 296/2023 privind unele măsuri fiscal-bugetare pentru asigurarea sustenabilității financiare a României pe termen lung

[3] OUG nr. 115/2023 privind unele măsuri fiscal-bugetare în domeniul cheltuielilor publice, pentru consolidare fiscală, combaterea evaziunii fiscale, pentru modificarea și completarea unor acte normative, precum și pentru prorogarea unor termene

[4] https://www.ceccarbusinessmagazine.ro/opinia-ceccar-privind-propunerea-de-reducere-a-pragului-de-500000-de-euro-pentru-aplicarea-impozitului-pe-veniturile-microintreprinderilor-a12790/

[5] Buliga, Mirela Violeta, Noi modificări ale impozitului pe veniturile microîntreprinderilor, Revista Curierul Fiscal nr. 5/2023, pp. 207-210, Ed. C.H.Beck, ISSN 1841-7779,

[6] Legea nr. 346/2004 privind stimularea înființării și dezvoltării întreprinderilor mici și mijlocii, cu modificările și completările ulterioare

[7] Legea societăților nr. 31/1990, republicată, cu modificările și completările ulterioare

[8] Cu privire la aplicarea directivei filialelor pentru societățile plătitoare de impozit pe veniturile microîntreprinderilor a se vedea Mirela Violeta Buliga, Impozitul pe veniturile microîntreprinderilor substituie impozitul pe profit? O analiză a transpunerii neconforme vreme de 15 ani a Directivei filialelor, Revista Cluj Tax Forum nr. 3 (mai-iunie) 2023, pp. 192-203, Ed. Hamangiu, ISSN 2601-5730, ISSN – L2601-5730

[9] OUG nr. 31/2024 privind reglementarea unor măsuri fiscal-bugetare și pentru modificarea și completarea unor acte normative

[10] Doar câteva exemple: Decizia nr. 9 din 7 martie 1994, Decizia nr. 409 din 4 noiembrie 2003, Decizia nr. 830 din 8 iulie 2008, Decizia nr. 437 din 29 octombrie 2013, sau Decizia nr. 160 din 14 martie 2017, publicată în Monitorul Oficial al României, Partea I, nr. 248 din 11 aprilie 2017

[11] Decizia Curții Constituționale Nr. 9 din 7 martie 1994

[12] R. Bufan (coord), Tratat de drept fiscal, Volumul I - Teoria generală a dreptului fiscal, Ed. Hamangiu, București, 2016, pag 421-433

[13] Decizia Curții Constituționale Nr. 117 din 23 februarie 2021

[14] Decizia Curții Constituționale Nr. 31din 27 ianuarie 2022

[15] R. Bufan (coord), Tratat de drept fiscal, Volumul I - Teoria generală a dreptului fiscal, Ed. Hamangiu, București, 2016, pag 119-121

[16] A se vedea în acest sens adresa CCF nr. 735 / 06.02.2024, https://www.ccfiscali.ro/content/adreseMFP_sa/2024/februarie/adresa%20ccf%20nr.%20735%20%20-%20%20mf%20clarificari%20microintreprinderi.pdf

[17] Principiul neretroactivității legii civile – doctrina reflectată în jurisprudența Curții Constituționale, 2021, Valenn-Zoltán PUSKÁS Ioana Marilena CHIOREAN, https://www.ccr.ro/wp-content/uploads/2021/01/puskas_ro.pdf

[18] Neretroactivitatea legii în statul de drept, 2021, Lucian Stangu, https://www.ccr.ro/wp-content/uploads/2021/01/stangu.pdf

[19] Efectele respingerii ordonanțelor de urgență de către Parlamentul României, 2023, Stefan Călin, https://www.juridice.ro/500203/efectele-respingerii-ordonantelor-de-urgenta-de-catre-parlamentul-romaniei.html

[20] „Producerea efectelor juridice ale actelor normative”, Ramona Delia Popescu, Andrei Gheorghe, Revista Transilvană de Științe Administrative 2(31)/2012, pp. 103-139

[21] Relevantă este în acest sens definirea deținerii indirecte. As se vedea ultimul subcapitol.

[22] Manualul utilizatorului pentru definiția IMM-urilor, Comisia Europeană, 2015, https://op.europa.eu/ro/publication-detail/-/publication/756d9260-ee54-11ea-991b-01aa75ed71a1

[23] Păunescu& All, "Related Party Transactions: A Series of Relevant Considerations." CECCAR Business Review 1.11 (2020): 36-43, disponibil online la https://www.ceccarbusinessreview.ro/related-party-transactions-a-series-of-relevant-considerations-a82/

[24] https://gov.ro/fisiere/subpagini_fisiere/NF_OUG_115-2023.pdf

[25] https://www.ceccarbusinessmagazine.ro/opinia-ceccar-privind-propunerea-de-reducere-a-pragului-de-500000-de-euro-pentru-aplicarea-impozitului-pe-veniturile-microintreprinderilor-a12790/

(Copyright foto: 123RF Stock Photo)

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc