Analiza presiunii fiscale din statele membre ale Uniunii Europene (II)

Numărul 41, 31 oct. - 6 nov. 2017 » Expertiza și auditul afacerilor

Termeni-cheie: presiune fiscală, state dezvoltate, țări emergente, impozite directe, impozite indirecte, contribuții sociale

Clasificare JEL: H87, K34

Continuăm analiza începută în numărul trecut al revistei cu prezentarea evoluției presiunii fiscale aferente contribuțiilor sociale în cele două grupe de țări, precum și a concluziilor studiului.

4. Analiza presiunii fiscale aferente contribuțiilor sociale

Presiunea fiscală exercitată de contribuțiile sociale se determină ca raport între totalul contribuțiilor sociale aferente unui an (fondul de șomaj, asigurările de sănătate, asigurările sociale) și nivelul produsului intern brut. Contribuțiile la asigurările sociale de stat sunt plătite atât de angajator, cât și de angajat. Aceste sume sunt de obicei alocate pentru finanțarea prestațiilor sociale și sunt adesea plătite acelor instituții ale administrației publice care oferă astfel de beneficii (Gyorgy, 2012).

Conform studiilor de specialitate (Martínez-Vázquez & McNab, 2002), în prezența unui plafon pentru contribuții (o caracteristică frecventă în sistemele fiscale) impozitele tind să fie regresive. Cu toate acestea, în țările în curs de dezvoltare, în cazul în care numai lucrătorii din sectorul formal plătesc astfel de impozite, incidența financiară poate fi progresivă.

Contribuabilii au o percepție diferită asupra impozitelor și contribuțiilor sociale. Dacă impozitul este considerat o pierdere irecuperabilă (din cauza principiului bugetar al neafectării veniturilor), contribuțiile sociale sunt privite ca o garanție sau ca o asigurare (pentru pensie, pentru sănătate), comportamentul fiscal al contribuabilului fiind schimbat de la o situație la cealaltă.

În tabelul următor sunt prezentate procentele contribuțiilor sociale în PIB în cele două grupe de țări europene supuse analizei în perioada 2007-2016.

în perioada 2007-2016 (% din PIB)

Se observă că țările dezvoltate au un nivel mult mai ridicat al presiunii fiscale aferente contribuțiilor sociale, maximul fiind înregistrat de Olanda în anul 2013, cu 27,6%. Cu toate acestea, unele state emergente se apropie pe parcursul acestei perioade de media Uniunii Europene, de 13,5%.

În intervalul analizat se înregistrează creșteri și scăderi semnificative ale acestui indicator, însă în multe cazuri nivelul său nu are un trend constant, suferind modificări subite.

Majorări semnificative ale presiunii fiscale aferente contribuțiilor sociale au avut loc în acești ani în țări precum Belgia, Franța, Italia și Ungaria.

Belgia a cunoscut o creștere a presiunii fiscale exercitate de contribuțiile sociale de la un nivel de 12,2% în 2014 la 16,5% în 2015, fiind una dintre țările dezvoltate care se bazează pe contribuții sociale într-o măsură foarte mare, după impozitele directe. Astfel, în Belgia, impozitul pe venit și contribuțiile mari la asigurările sociale reprezintă o povară relativ ridicată. Sumele sunt calculate pe baza salariului brut (inclusiv bonusuri, prestații în natură etc.). Rata standard este de aproximativ 13% pentru angajați și de 35% pentru angajatori, dar există reduceri pentru salariații cu venituri mici și pentru anumite grupuri-țintă.

În cazul Italiei, o creștere mare a presiunii fiscale aferente contribuțiilor sociale a avut loc în ultimii ani, de la 9,9% în 2014 la 13,3% în 2015. În această perioadă Italia a luat măsuri, împreună cu alte țări, în sensul asigurării unei mai bune colectări a taxelor și contribuțiilor. Atât angajatorii, cât și angajații plătesc contribuții la asigurările sociale sub forma unei rate aplicate la cuantumul brut al salariilor. Cotele variază în funcție de tipul de afacere și de categoriile de angajați, dar angajatorii trebuie să suporte cea mai mare povară. Mai mult decât atât, costul accidentelor legate de locul de muncă este plătit numai de angajator și variază în funcție de periculozitatea activității.

În Ungaria, începând cu anul 2012, contribuțiile angajatorilor s-au ridicat la 28,5%, fiind plătite pentru specializări, pentru sistemul de pensii, asigurările de sănătate și fondul de șomaj. Contribuțiile angajaților includ asigurări pentru pensii (10%), sănătate (7%, mărită cu 1% față de 2011) și fond de șomaj (1,5%). Majorarea acestora explică și creșterea indicatorului analizat în acești ani, presiunea fiscală ajungând de la 9,9% în 2007 la 13,9% în 2016.

Reduceri semnificative ale presiunii fiscale aferente contribuțiilor sociale s-au înregistrat în intervalul supus analizei în Germania, Olanda, Croația, Polonia, România și Cehia.

În Germania, diminuarea acestui indicator constituie o consecință a scăderii contribuțiilor la asigurările de pensii de la 19,9% în 2010 la 18,9% în 2014. De asemenea, angajații fără copii au plătit suplimentar în 2010 0,9%, iar în 2014 doar 0,25%. Toate acestea au avut ca rezultat scăderea bruscă a presiunii fiscale aferente contribuțiilor sociale în 2015 față de 2014, de la 22,4% la 16,5%.

În cazul Olandei, o caracteristică importantă a sistemului fiscal a reprezentat-o întotdeauna ponderea mare a contribuțiilor la asigurările sociale, în special a celor suportate de angajați. În ultimii ani însă, politica fiscală din această țară este în concordanță cu sugestiile de îndepărtare a sarcinii fiscale de la muncă, reducând contribuțiile sociale și crescând impozitele indirecte (cum ar fi TVA), fiind favorizată astfel scăderea presiunii fiscale. Acest lucru se poate observa și din tabelul de mai sus, Olanda înregistrând de la un an la altul o diminuare cu 10,6%, de la 25,3% în 2014 la 14,7% în 2015, a presiunii fiscale exercitate de contribuțiile sociale.

În Croația, indicatorul analizat a cunoscut o scădere de aproximativ 3% pe parcursul acestei perioade, în 2016 apropiindu-se de media UE, cu o cotă de 11,9% din PIB. Sistemul de asigurări sociale obligatorii este compus din asigurări pentru pensii și de sănătate, asigurări împotriva bolilor profesionale și a accidentelor la locul de muncă și asigurări la fondul de șomaj. Angajații sunt responsabili pentru contribuțiile la sistemul de pensii, plătind o cotă de 20% din salariul brut. Pentru angajatori, rata contribuției la asigurările de sănătate este de 13%, la care se adaugă șomajul, de 1,7%, și contribuțiile la asigurări, de 0,5%.

În Polonia, reducerea presiunii fiscale aferente contribuțiilor sociale s-a produs ca urmare a implementării în anul 2014 a unui nou sistem în ceea ce privește administrarea pensiilor, în scopul reducerii progresive, de la 7,3% la 2,3% din veniturile salariale, a sumelor transferate către fondurile de pensii private și al redirecționării acestora către sistemul public de pensii. Astfel, Polonia a înregistrat o scădere cu 8,9% a acestui indicator, de la 22,6% în 2014 la 13,7% în 2015.

În Cehia, rata totală a asigurărilor obligatorii este de 11%, fiind compusă din contribuții de 6,5% la sistemul de pensii și de 4,5% la asigurările de asistență medicală, iar cota totală a contribuțiilor angajatorilor este de 34%. Scăderea indicatorului analizat a avut loc cu precădere începând cu anul 2010, însă rămâne destul de ridicat pentru o țară emergentă, aceasta bazându-se în general pe impozitarea veniturilor din muncă prin contribuțiile sociale. Una dintre problemele majore cu care se confruntă în multe cazuri țările postcomuniste o constituie faptul că sunt nevoite să asigure un nivel adecvat de trai persoanelor care nu muncesc, în special celor în vârstă, dar veniturile lor sunt reduse din cauza productivității scăzute. Având în vedere situația demografică, sunt necesare reforme majore în acest sens.

Alte țări, precum Regatul Unit și Bulgaria, nu au suferit modificări semnificative, înregistrând un nivel al indicatorului în jurul valorii de 8%, respectiv 9%.

În Regatul Unit, presiunea fiscală aferentă contribuțiilor sociale nu a înregistrat fluctuații mari datorită faptului că aceste contribuții sunt foarte clar stabilite, fiind împărțite în mai multe clase încă din anul 2001: clasa 1 – specifică angajaților și angajatorilor; clasa 2 – destinată activităților independente (2,65 lire sterline pe săptămână); clasa 3 – aferentă contribuțiilor voluntare (13,25 lire sterline pe săptămână) și clasa 4 – pentru activitățile independente (9% sau 2%, în funcție de profitul obținut).

În cazul Bulgariei, contribuția totală la pensii, de 17,8%, este compusă dintr-o cotă de 9,9% pentru angajator și una de 7,9% pentru angajat, în timp ce celelalte contribuții sociale sunt împărțite între angajator și angajat la un raport de 60/40. În anul 2012 a avut loc o majorare (de la 133 la 215 euro) a nivelului venitului minim pentru care contribuabilii care dobândesc venituri din activități independente se pot asigura la sistemul de pensii, iar acest lucru s-a reflectat și în presiunea fiscală aferentă contribuțiilor sociale.

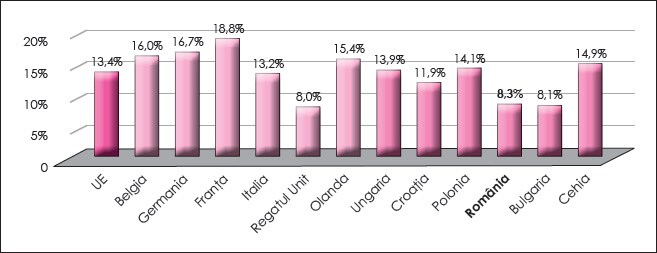

În anul 2016, conform figurii următoare, țările cu cel mai mic nivel al indicatorului analizat sunt Regatul Unit, în cadrul grupei de state dezvoltate, respectiv România și Bulgaria, din grupa țărilor emergente, toate cu aproximativ 8% din produsul intern brut.

La polul opus, în 2016, cele mai mari procente pentru fiecare grupă se înregistrează în Franța, respectiv în Cehia.

în cele două grupe de țări în anul 2016

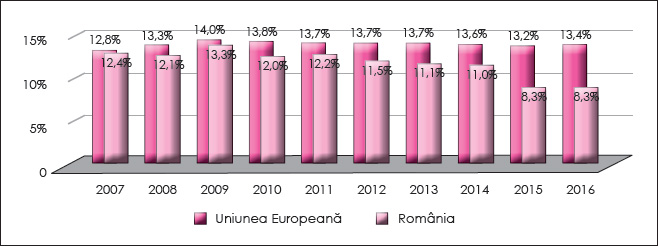

În continuare vom prezenta presiunea fiscală aferentă contribuțiilor sociale atât într-o țară dezvoltată, cât și într-una emergentă. Din cadrul statelor în curs de dezvoltare am ales România, deoarece aceasta a înregistrat de-a lungul perioadei un puternic trend descendent, suferind astfel numeroase transformări, iar din rândul țărilor dezvoltate vom analiza Franța, unde pe primul loc în procurarea resurselor fiscale se află contribuțiile sociale.

În cazul României se poate observa că nivelul acestui indicator a scăzut în perioada 2007-2016 de la 12,4% la 8,3%.

în perioada 2007-2016

De-a lungul timpului, cotele contribuțiilor sociale au suferit transformări. În acest sens consemnăm că numai contribuția de asigurări sociale de stat a fost modificată de patru ori, ajungând de la 19,5% în 2008 la 20,8% în 2009. De asemenea, în anul 2009 au fost introduse unele dispoziții legislative care aveau drept scop lărgirea bazei impozabile, fiind adăugate în Codul fiscal contribuțiile sociale obligatorii, însă doar pentru activități dependente. Această prevedere a fost urmată de cea prin care s-au introdus contribuțiile obligatorii datorate de persoanele care obțin venituri din activități independente (Ordonanța de urgență a Guvernului nr. 125/2011 pentru modificarea și completarea Legii nr. 571/2003 privind Codul fiscal). Așa se explică creșterea presiunii fiscale aferente contribuțiilor sociale de la 12,1% în 2008 la 13,3% în 2009.

În anul 2013, în baza de calcul al contribuțiilor sociale este inclusă și contribuția la asigurările de sănătate, de 5,5%, pentru persoanele care realizează venituri din chirii, indiferent de numărul contractelor sau de existența unui contract de muncă, baza de calcul neputând fi mai mică decât salariul minim brut pe economie, dar nici mai mare decât cinci salarii medii brute (Ordonanța de urgență a Guvernului nr. 88/2013 privind adoptarea unor măsuri fiscal-bugetare pentru îndeplinirea unor angajamente convenite cu organismele internaționale, precum și pentru modificarea și completarea unor acte normative).

În 2014, printr-o modificare legislativă (Legea nr. 123/2014 pentru modificarea Legii nr. 571/2003 privind Codul fiscal) s-a redus CAS cu 5% pentru angajatori, iar în 2015 a scăzut cu 5% rata de securitate socială, aceasta ajungând la 23,45%. Prin urmare, diminuarea presiunii fiscale în 2015 față de anii anteriori poate fi explicată prin aceste reduceri de contribuții sociale, diferența fiind semnificativă, de la 11% în 2014 la 8,3% în următorii doi ani.

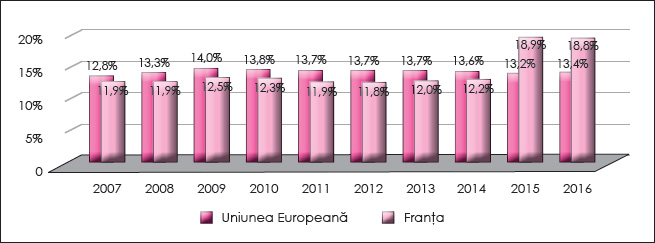

Este cunoscut faptul că în Franța presiunea fiscală este foarte ridicată, în prezent fiind cu aproximativ 7,5% peste media Uniunii Europene.

în perioada 2007-2016

Franța este o țară cu un nivel ridicat al produsului intern brut pe cap de locuitor, prin urmare este un stat dezvoltat cu o fiscalitate mare. Cu toate acestea, presiunea fiscală are un trend crescător, iar primul loc în procurarea resurselor fiscale îl ocupă contribuțiile sociale, acestea fiind deosebit de mari. Ele sunt colectate de stat pentru a finanța sistemul de bunăstare al Franței: asistența medicală și asigurările medicale, prestațiile familiale, pensiile, indemnizația de șomaj și acoperirea cheltuielilor cu accidentele la locul de muncă.

Taxele sunt împărțite între angajatori și angajați, cei dintâi plătind în jur de 40-45%. Majoritatea angajaților contribuie cu aproximativ 20-25% din câștigurile brute începând cu anul 2015. În acest mod se poate explica nivelul ridicat la care a ajuns acest indicator, de la 12,2% în 2014 la 18,9% în 2015.

Concluzii

În urma analizei efectuate cu privire la nivelul presiunii prelevărilor obligatorii în cadrul celor două grupe de țări europene în intervalul 2007-2016, observăm că nivelurile cele mai reduse ale presiunii fiscale totale (sub 30%) se înregistrează în grupa țărilor în curs de dezvoltare, precum Bulgaria și România, intrate mai recent în Uniunea Europeană. Din grupa statelor dezvoltate, cele mai mari cote ale presiunii fiscale totale (peste 45%) le întâlnim în Franța și Belgia.

Creșterea sau scăderea presiunii fiscale în decursul perioadei analizate este legată cu certitudine de rolul economic și social al statului și de intervenția acestuia în scopul asigurării surselor de acoperire a cheltuielilor publice. Stabilirea unui plafon maxim al presiunii fiscale este imposibil de realizat, deoarece acest indicator diferă în funcție de perioadă, țară, context economic, politic și social. Unii economiști sunt de părere că o presiune fiscală prea accentuată îi descurajează pe contribuabili să investească, să economisească, să producă și să muncească.

- Bunescu, L. (2011), International Financing Alternatives for Romanian Central Government, Studies in Business and Economics, vol. 6, no. 3.

- Gyorgy, A. (2012), Social Contributions in Romania, Romanian Journal of Fiscal Policy, vol. 3, no. 2, pp. 17-26.

- Kumar, M., Woo, J. (2010), Public Debt and Growth, IMF Working Paper, no. 10/174.

- Martínez-Vázquez, J., McNab, R.M. (2002), Fiscal Decentralization, Macroeconomic Stability, and Economic Growth.

- Padovano, F., Galli, E. (2010), Tax Rates and Economic Growth in the OECD Countries, Economic Inquiry, vol. 39, no. 1, pp. 44-57.

- Văcărel, I., Bistriceanu, Gh.D., Bercea, F., Anghelache, G., Moșteanu, T., Bodnar, M., Georgescu, F. (2007), Finanțe publice, ediția a VI-a, Editura Didactică și Pedagogică, București.

- Ordonanța de urgență a Guvernului nr. 88/2013 privind adoptarea unor măsuri fiscal-bugetare pentru îndeplinirea unor angajamente convenite cu organismele internaționale, precum și pentru modificarea și completarea unor acte normative, publicată în Monitorul Oficial nr. 593/20.09.2013, cu modificările și completările ulterioare.

- Directiva 2008/118/CE a Consiliului din 16 decembrie 2008 privind regimul general al accizelor și de abrogare a Directivei 92/12/CEE, publicată în Jurnalul Oficial L 9/14.01.2009.

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc