Analiza rentabilității și riscul întreprinderii

Numărul 32-33, 27 aug. - 9 sept. 2019 » Expertiza și auditul afacerilor

Termeni-cheie: rentabilitate, risc, rate de marjă, rate de rotație, rate de rentabilitate a capitalurilor, solvabilitate, lichiditate, risc de faliment

Clasificare JEL: G17, G19, G32

Analiza rentabilității întreprinderii

Înainte de a ajunge la analiza efectivă a ratelor de rentabilitate vom prezenta ratele de marjă și ratele de rotație de la nivelul unei întreprinderi.

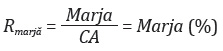

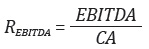

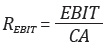

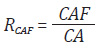

1. Ratele de marjă

Ratele de marjă se determină ca raport între diferite marje și cifra de afaceri (veniturile din exploatare care au generat aceste marje). Ele se mai numesc și rate de rentabilitate comercială.

În cele ce urmează vom prezenta principalele rate de marjă.

2. Ratele de rotație

Ratele de rotație se calculează pe baza contului de profit și pierdere prin raportare la elementele bilanțiere. Acestea mai poartă denumirea de rate de rotație a capitalurilor prin cifra de afaceri.

După cum vom vedea, ratele de rotație reprezintă un factor calitativ al rentabilității capitalurilor și exprimă intensitatea exploatării activelor întreprinderii. Cu cât acestea sunt exploatate mai intens, cu atât viteza de rotație este mai mare și durata unei rotații este mai redusă.

Ratele de rotație se pot exprima prin două modalități:

- prin viteza de rotație;

- prin durata de rotație.

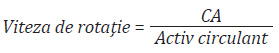

a) Viteza de rotație evidențiază intensitatea exploatării activelor întreprinderii. Aceasta se calculează la modul general astfel:

Uneori se poate întâlni și inversul acestui coeficient: Activ/CA.

Indicatorul arată cât capital a fost investit pentru a obține un leu din cifra de afaceri anuală.

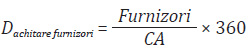

b) Cea de-a doua modalitate prin care se pot fundamenta ratele de rotație este reprezentată de durata de rotație, care măsoară numărul de zile în care se recuperează elementul de activ sau de capitaluri proprii și datorii. Aceasta este direct proporțională cu durata de obținere a cifrei de afaceri.

Aceeași modalitate de fundamentare se poate folosi și pentru elementele de datorie sau de capitaluri proprii. De exemplu, putem determina durata achitării integrale a soldului datoriei către furnizori și reconstituirea acestuia în bilanț.

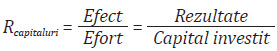

3. Ratele de rentabilitate a capitalurilor

Performanța unei întreprinderi este analizată prin raportarea rezultatelor obținute de aceasta la capitalurile investite de investitori în afacere (acționari sau creditori). Se mai numește și randament și măsoară practic efectul financiar raportat la efortul investițional.

Se apreciază că ratele de rentabilitate a capitalurilor exprimă adevărata măsură a performanței.

Pentru a asigura comparabilitatea lor cu alte rate din economie (care compară efectele de la sfârșitul anului cu starea de la începutul anului), ratele de rentabilitate a capitalurilor se calculează ca raport între rezultatele de la sfârșitul exercițiului și capitalurile investite la începutul exercițiului. Având în vedere că analiza rentabilității vizează de multe ori companii mari care au un nivel stabil al capitalurilor investite, în practică se consideră că nivelul capitalurilor la sfârșitul anului este sensibil egal cu cel de la începutul anului, astfel încât rentabilitatea poate viza și raportul dintre rezultatele de la sfârșitul exercițiului și capitalurile investite la același moment în timp.

În cele ce urmează vom prezenta principalele rate de rentabilitate a capitalurilor.

a) Rentabilitatea activelor (ROA – return on assets) măsoară eficiența capitalurilor alocate în active fixe și în activele circulante ale întreprinderii. Aceasta nu ține cont de modalitatea de procurare a capitalurilor (proprii sau împrumutate) și este independentă de politica de finanțare.

Este ideal ca indicatorul să fie pozitiv și cât mai mare. Un manager financiar trebuie să aibă în vedere și alte date comparabile de pe piață pentru a urmări nivelul de eficiență al afacerii, cum ar fi rata inflației, rata de rentabilitate medie pe sectorul de activitate, rata dobânzii la depozite etc.

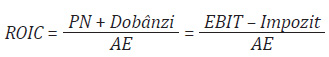

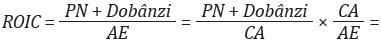

b) Rentabilitatea capitalurilor investite (ROIC – return on invested capital) evidențiază capacitatea întreprinderii de a genera profit, prin care se asigură remunerarea investitorilor (acționari și creditori). Rata exprimă performanța exploatării întregului activ economic al firmei raportând profitul global obținut de aceasta (net de impozit și economiile fiscale) la activul economic.

Așa cum am menționat anterior, managerul financiar va avea în vedere eficiența capitalurilor investite în funcție de datele comparabile de pe piață. Rentabilitatea capitalurilor investite trebuie să fie superioară ratei inflației pentru ca întreprinderea să își mențină activul economic nemodificat și să poată să își recupereze investițiile realizate (efortul depus). Indicatorul trebuie să fie superior ratei dobânzii din economie.

4. Legătura dintre ratele de rentabilitate (modelul Modigliani & Miller)

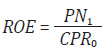

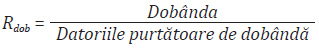

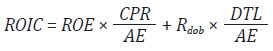

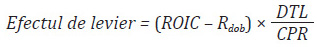

Ținând cont că activul economic este format din capitalurile proprii și cele împrumutate (datoriile pe termen lung), se poate concluziona că rentabilitatea capitalurilor investite are o componentă a rentabilității financiare și una a remunerării datoriilor. Această fundamentare le aparține lui Franco Modigliani și Merton Howard Miller (1958). Modelul propus de ei este următorul:

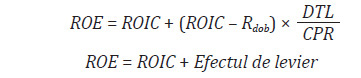

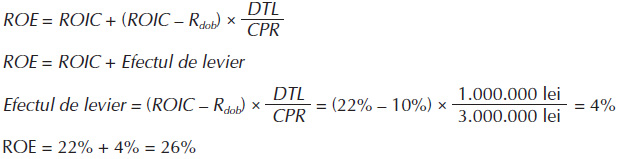

Ținând cont de această formulă, rata rentabilității financiare se poate determina astfel:

Rentabilitatea financiară se modifică în funcție de rezultatul diferenței dintre rentabilitatea capitalurilor investite și rata dobânzii, la care se adaugă ponderea datoriilor pe termen lung în capitalurile proprii (levierul financiar).

În cazul întreprinderilor îndatorate se evidențiază două cazuri:

- Dacă ROIC > Rdob, efectul de levier este pozitiv, iar acționarii obțin un surplus de rentabilitate în comparație cu rentabilitatea globală a întreprinderii (ROE > ROIC). Astfel, ei sunt remunerați suplimentar pentru riscul mai mare pe care și l-au asumat.

- Dacă ROIC < Rdob, efectul de levier este negativ, iar acționarii obțin un câștig mai redus în comparație cu rentabilitatea globală a întreprinderii (ROE < ROIC).

Pe baza celor prezentate se apreciază că succesul în gestiunea financiară este asigurat numai dacă se respectă următoarea suită de inegalități:

5. Descompunerea ratelor de rentabilitate a capitalurilor (sistemul DuPont)

Rentabilitățile se exprimă cu ajutorul unor factori calitativi (rotația și structura capitalurilor) și al unor factori cantitativi (marja).

Astfel, rata rentabilității capitalurilor investite poate fi descompusă în următorul mod:

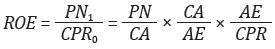

Rata rentabilității financiare poate fi descompusă în funcție de trei factori: o rată de marjă netă (factor cantitativ), o rată de rotație (factor calitativ) și una de structură (factor calitativ).

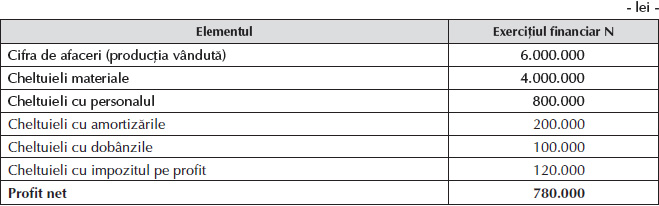

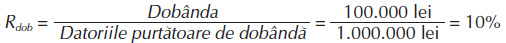

Exemplu

Ne propunem:

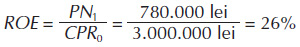

a) Calcularea ratelor de rentabilitate a capitalurilor:

Rata marjei nete este de 13%, ceea ce arată că la fiecare 1.000 lei obținuți din vânzarea produselor sau prestarea serviciilor 130 lei se vor regăsi în profitul net al societății și vor fi disponibili pentru remunerarea acționarilor.

Rentabilitatea financiară are un nivel destul de ridicat, cu mult peste rata inflației din acest moment sau rata dobânzii la depozite. Este important de discutat și riscul asumat pentru a putea avea o analiză completă.

Rentabilitatea capitalurilor investite este de 22%, ceea ce arată că la fiecare 1.000 lei investiți în afacere investitorii au obținut un câștig de 220 lei.

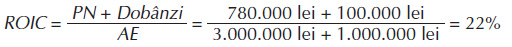

✔ Rata dobânzii:

b) Legătura dintre ratele de rentabilitate se face prin relația:

După cum se poate observa, efectul de levier este pozitiv, ceea ce arată că îndatorarea vine în ajutorul acționarilor, managerul financiar alocând eficient resursele atrase de la creditori și generând astfel câștiguri suplimentare.

Analiza riscului întreprinderii

Obiectivul general în gestiunea financiară constă în maximizarea rentabilității la un anumit nivel de risc sau minimizarea riscului la un anumit nivel de rentabilitate așteptată.

Există două grupe de indicatori pentru măsurarea riscului:

✔ Prima categorie cuprinde indicatori de măsurare a variabilității profitului în raport cu indicatori de activitate internă (precum media rentabilităților înregistrate în trecut sau prin raportare la cifra de afaceri).

✔ Cea de-a doua categorie de indicatori surprinde capacitatea întreprinderii de a fi solvabilă (de a-și putea onora angajamentele asumate pe termen lung) și de a fi lichidă (de a-și putea plăti datoriile care au ajuns la scadență).

1. Indicatori privind variabilitatea profitului

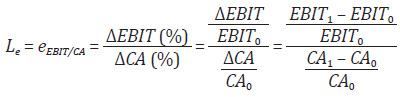

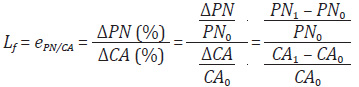

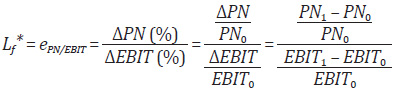

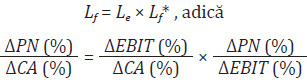

a) Levierul de exploatare (Le) evidențiază elasticitatea (e) profitului înainte de dobânzi și impozit (EBIT) în raport cu cifra de afaceri. Acest indicator măsoară sensibilitatea EBIT (ΔEBIT = Le(%)) la o variație cu un procent a cifrei de afaceri (ΔCA = 1%). Indicatorul cuantifică riscul economic al întreprinderii. Termenul folosit în engleză este degree of operating leverage.

EBIT = CA – CV – CF (fără cheltuielile cu dobânzile și cele cu impozitul pe profit), unde CV sunt cheltuielile variabile, iar CF, cheltuielile fixe.

Este important de menționat faptul că o întreprindere va avea riscul financiar cu atât mai ridicat cu cât cheltuielile ei fixe vor fi mai mari (deci Le va fi mai crescut) și cu cât dobânzile vor fi mai mari (deci Lf* va fi mai ridicat).

2. Indicatori de solvabilitate și lichiditate

Așa cum am precizat, cea de-a doua categorie de indicatori arată capacitatea întreprinderii de a fi solvabilă (de a-și putea onora angajamentele asumate pe termen lung) și de a fi lichidă (de a-și putea plăti datoriile care au ajuns la scadență).

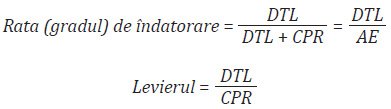

a) Rata de solvabilitate se calculează de obicei la sfârșitul exercițiului financiar.

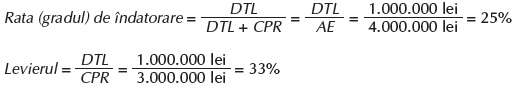

În cazul în care există o răspundere limitată a acționarilor, o solvabilitate foarte bună este pentru o rată a îndatorării mai mică de 50% și un levier de până la 100%. Pentru entitățile solide, care au legături puternice cu creditorii, se pot admite rate de îndatorare de până la 67% (două treimi din activ/pasiv) și un levier de până la 200%.

b) Rate de lichiditate

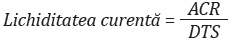

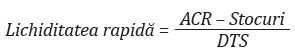

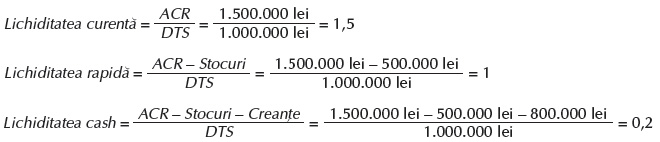

Ratele de lichiditate evidențiază capacitatea întreprinderii de a-și plăti datoriile scadente curente, care trebuie onorate pe termen scurt. Există trei rate de lichiditate:

Această rată evidențiază capacitatea companiei de a-și plăti datoriile pe termen scurt din activele circulante. Indicatorul trebuie să fie supraunitar și arată în acest fel și existența unui fond de rulment.

Această rată exprimă capacitatea întreprinderii de a-și onora obligațiile pe termen scurt ajunse la scadență din creanțe și disponibilități (și investiții pe termen scurt, dacă entitatea are acest tip de activ). Din practică rezultă că un nivel de 0,8 al indicatorului este mulțumitor.

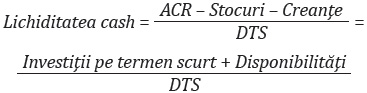

Această rată evidențiază capacitatea întreprinderii de a-și onora obligațiile pe termen scurt ajunse la scadență din investiții pe termen scurt și disponibilități, cu alte cuvinte, din cash. Din practică rezultă un nivel mulțumitor de 0,2 al indicatorului.

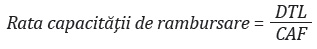

Aceasta trebuie să aibă o valoare mai mică de 3 sau 4. De obicei, o rată mai mare de 6 este un indiciu al intrării instituției în incapacitate de plată.

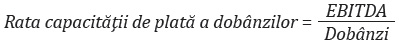

Rata trebuie să fie mai mare decât valoarea înregistrată la nivel de sector sau la nivelul firmelor fără probleme financiare. Managerul financiar va fi atent ca entitatea să aibă în permanență resurse pentru a-și onora plățile către creditori.

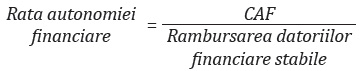

Aceasta trebuie să depășească valoarea 2. O valoare mai mică de 1 evidențiază un risc important de incapacitate de plată.

Exemplu

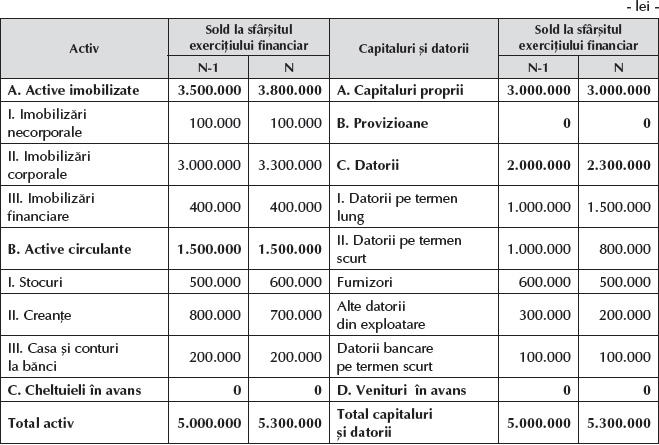

Avem în vedere compania Beta SA din exemplul anterior.

Ne propunem să determinăm și să interpretăm ratele de solvabilitate și de lichiditate.

a) Calcularea ratei de solvabilitate:

Rezultatele arată că societatea are o solvabilitate bună, putând oricând să își onoreze datoriile pe termen lung.

b) Calcularea ratelor de lichiditate:

Rezultatele arată că firma are o lichiditate bună, putând oricând să își onoreze datoriile pe termen scurt.

3. Riscul de faliment

De cele mai multe ori, detectarea riscului de faliment se realizează prin metoda scorului. Aceasta urmărește predicția riscului de faliment pornind de la o serie de rate financiare strâns corelate cu starea de sănătate/slăbiciune a întreprinderii. Ratele sunt identificate prin analiză discriminantă și apoi se caută cea mai bună combinație liniară dintre ele, care să diferențieze cât mai clar posibil entitățile performante de cele cu risc ridicat de faliment.

Funcția liniară a ratelor selectate conduce la calcularea unui scor Z care permite aprecierea riscului de faliment al întreprinderii.

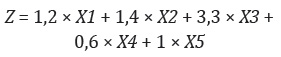

Poate unul dintre cele mai renumite procedee pentru studiul riscului de faliment este modelul „Z” al lui Altman (1968). Trebuie să menționăm că modelul este depășit, fiind valabil doar pentru perioada în care a fost fundamentat și în condițiile pieței financiare respective.

Potrivit acestei metode, coeficientul Z de risc se calculează după relația:

- Dacă Z ≥ 3 nu sunt probleme, entitatea prezintă încredere.

- Dacă Z este cuprins între 1,8 și 3, acesta indică o stare de alertă, o situație dificilă.

- Dacă Z < 1,8, întreprinderea este în prag de faliment.

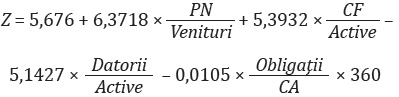

Pentru România a fost dezvoltată funcția scor a lui Anghel (2002):

Scorul Z din modelul de mai sus se interpretează în raport cu următoarea scală:

- Dacă Z > 2,05, riscul de faliment este redus.

- Dacă Z < 2,05, riscul de faliment este ridicat.

- Dacă 0 < Z < 2,05, întreprinderea se află în zona de incertitudine.

BIBLIOGRAFIE

- Brealey, R.A., Myers, S.C., Allen, F. (2012), Principles of Corporate Finance, ediția a X-a, McGraw-Hill Irwin, New York.

- Ross, S.A., Westerfield, R.W., Jaffe, J., Jordan, B.D. (2016), Corporate Finance, ediția a XI-a, McGraw-Hill, New York.

- Stancu, I., Obreja Brașoveanu, L., Stancu, A.T. (2015), Finanțe corporative, Editura Economică, București.

Acest articol este preluat din lucrarea Finanțe și management financiar, autori Elena Valentina Țilică și Radu Ciobanu, apărută la Editura CECCAR în anul 2019.

(Copyright foto: 123RF Stock Photo)

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc