Aspecte conceptuale și aplicative privind determinarea rezultatului fiscal și a impozitului pe profit

Numărul 38, 8-14 oct. 2019 » Expertiza și auditul afacerilor

Termeni-cheie: rezultat fiscal, impozit pe profit, pierdere fiscală, sponsorizare, plăți anticipate, indicele prețurilor de consum

Clasificare JEL: K34, M41

În mediul contabil românesc, rezultatul contabil este supus unor operații de prelucrare extracontabilă, în vederea determinării profitului impozabil sau pierderii fiscale. Astfel se disting două categorii de rezultate finale:

- rezultatul brut al exercițiului (înainte de impozitare);

- rezultatul fiscal.

Rezultatul contabil reprezintă suma globală a profitului sau pierderii exercițiului financiar care figurează în contul 121 „Profit sau pierdere” înainte de impozitare.

Rezultatul fiscal constituie profitul impozabil sau pierderea fiscală al/a exercițiului, stabilit(ă) potrivit regulilor fiscale și în funcție de care se calculează volumul impozitelor datorate (sau rambursabile). (Popa et al., 2019, pp. 11-12)

Rezultatul fiscal poate fi pozitiv (profit impozabil) sau negativ (pierdere fiscală).

În vederea stabilirii rezultatului perioadei se procedează la închiderea conturilor de cheltuieli și venituri în corespondență cu contul 121 „Profit sau pierdere”, prin următoarele înregistrări contabile:

| 121 „Profit sau pierdere” | = | % 6xxx Conturi de cheltuieli după natură |

| % 7xxx Conturi de venituri după natură | = | 121 „Profit sau pierdere” |

Rezultatul contabil (rezultatul brut al exercițiului înainte de impozitare) se determină ca diferență între veniturile realizate din orice sursă și cheltuielile efectuate în scopul obținerii de venituri dintr-un an fiscal potrivit cerințelor contabilității de angajamente, cu respectarea principiului independenței exercițiilor.

Rezultat contabil = Venituri – Cheltuieli

Detaliind formula de calcul pe baza informațiilor furnizate de Codul fiscal și de normele de aplicare a acestuia, precum și a „Declarației privind impozitul pe profit” (formularul 101), rezultatul fiscal (profit impozabil/pierdere fiscală) se determină după cum urmează:

Rezultat fiscal = Rezultat contabil – Venituri neimpozabile +

Cheltuieli nedeductibile – Deduceri fiscale + Elemente similare veniturilor –

Elemente similare cheltuielilor – Pierderea fiscală reportată

Rezultatul fiscal pozitiv este profit impozabil, iar cel negativ, pierdere fiscală. Acesta se determină respectând reglementările fiscale și în funcție de mărimea lui se stabilește nivelul de impozitare.

Impozit pe profit = Profit impozabil × 16%

În vederea determinării rezultatului fiscal, contribuabilii sunt obligați să evidențieze în registrul de evidență fiscală veniturile impozabile realizate din orice sursă, dintr-un an fiscal, precum și cheltuielile efectuate în scopul obținerii lor.

Astfel, în acest registru trebuie înscrise veniturile și cheltuielile înregistrate conform reglementărilor contabile aplicabile, veniturile neimpozabile, deducerile fiscale, elementele similare veniturilor, elementele similare cheltuielilor, cheltuielile nedeductibile, precum și orice informație cuprinsă în declarația fiscală, obținută în urma unor prelucrări ale datelor furnizate de înregistrările contabile. Evidențierea veniturilor și a cheltuielilor aferente se efectuează pe natură economică, prin totalizarea lor pe trimestru și/sau an fiscal, după caz.

Rezultatul fiscal se determină trimestrial/anual, cumulat de la începutul exercițiului financiar.

Exemplul 1

Capitalul social al entității este de 50.000 lei, iar rezerva legală deja constituită, de 10.000 lei. Nu există pierderi de recuperat din perioadele anterioare.

Ne propunem să determinăm și să înregistrăm în contabilitate impozitul pe profit aferent trimestrului II 2019.

✔ Determinarea cheltuielilor nedeductibile:

● Cheltuielile de protocol:

În conformitate cu art. 25 alin. (3) lit. a) din Codul fiscal, au deductibilitate limitată la calculul impozitului pe profit „cheltuielile de protocol, în limita unei cote de 2% aplicate asupra profitului contabil, la care se adaugă cheltuielile cu impozitul pe profit și cheltuielile de protocol. În cadrul cheltuielilor de protocol se includ și cheltuielile înregistrate cu taxa pe valoarea adăugată colectată potrivit prevederilor titlului VII, pentru cadourile oferite de contribuabil, cu valoare mai mare de 100 lei”.

Cheltuieli de protocol deductibile = [(42.000 lei + 10.500 lei + 113.400 lei + 22.300 lei) – (10.200 lei + 42.600 lei + 18.700 lei + 3.000 lei + 1.000 lei + 7.000 lei + 5.000 lei + 1.000 lei + 500 lei) + (500 lei + 3.000 lei)] x 2% = 102.700 lei x 2% = 2.054 lei

Cheltuieli de protocol nedeductibile = 3.000 lei – 2.054 lei = 946 lei

● Cheltuielile cu amenzile:

Potrivit art. 25 alin. (4) lit. b) din Codul fiscal, sunt cheltuieli nedeductibile „dobânzile/majorările de întârziere, amenzile, confiscările și penalitățile, datorate către autoritățile române/străine, potrivit prevederilor legale, cu excepția celor aferente contractelor încheiate cu aceste autorități”.

Cheltuielile cu amenzile înregistrate în contabilitate sunt în sumă de 1.000 lei.

● Cheltuielile de sponsorizare:

Conform art. 25 alin. (4) lit. i) din Codul fiscal, sunt nedeductibile „cheltuielile de sponsorizare și/sau mecenat și cheltuielile privind bursele private, acordate potrivit legii”.

Cheltuielile cu sponsorizarea înregistrate în contabilitate sunt în sumă de 1.000 lei.

● Cheltuielile cu impozitul pe profit:

Potrivit art. 25 alin. (4) lit. a) din Codul fiscal, sunt nedeductibile „cheltuielile proprii ale contribuabilului cu impozitul pe profit datorat, inclusiv cele reprezentând diferențe din anii precedenți sau din anul curent, precum și impozitele pe profit sau pe venit plătite în străinătate. Sunt nedeductibile și cheltuielile cu impozitele nereținute la sursă în numele persoanelor fizice și juridice nerezidente, pentru veniturile realizate din România, precum și cheltuielile cu impozitul pe profit amânat înregistrat în conformitate cu reglementările contabile aplicabile”.

Cheltuielile cu impozitul pe profit la 31.03.2019 sunt în sumă de 500 lei.

Total cheltuieli nedeductibile = 946 lei + 1.000 lei + 1.000 lei + 500 lei = 3.446 lei

✔ Determinarea impozitului pe profit datorat la 30.06.2019 (cumulat pe perioada 01.01-30.06.2019):

Total venituri = 42.000 lei + 10.500 lei + 113.400 lei + 22.300 lei = 188.200 lei

Total cheltuieli (fără cele cu impozitul pe profit) = 10.200 lei + 42.600 lei + 18.700 lei + 3.000 lei + 1.000 lei + 7.000 lei + 5.000 lei + 1.000 lei = 88.500 lei

Rezultat fiscal = Total venituri – Total cheltuieli (fără cele cu impozitul pe profit) – Venituri neimpozabile+ Cheltuieli nedeductibile (fără cele cu impozitul pe profit) – Deduceri fiscale – Pierderi de recuperat = 188.200 lei – 88.500 lei + (946 lei + 1.000 lei + 1.000 lei) = 102.646 lei

Impozit pe profit = 102.646 lei x 16% = 16.423 lei

Sumă sponsorizare dedusă din impozit = min [(42.000 lei + 10.500 lei + 113.400 lei + 22.300 lei) x 0,5%); (16.423 lei x 20%)] = min (941 lei; 3.284,6 lei) = 941 lei

Pentru entitățile plătitoare de impozit pe profit, în cazul sponsorizărilor efectuate către persoane juridice fără scop lucrativ, inclusiv unități de cult, sumele aferente acestora se scad din impozitul pe profit datorat la nivelul valorii minime dintre următoarele:

- valoarea calculată prin aplicarea a 0,5% la cifra de afaceri (pentru situațiile în care reglementările contabile aplicabile nu definesc acest indicator, limita se determină potrivit normelor);

- valoarea reprezentând 20% din impozitul pe profit datorat.

Prin Legea nr. 156/2019 pentru modificarea art. 25 alin. (4) lit. i) din Legea nr. 227/2015 privind Codul fiscal se modifică una dintre cele două limite în cadrul cărora contribuabilii plătitori de impozit pe profit care efectuează sponsorizări și/sau acte de mecenat, precum și cei care acordă burse private potrivit legii pot scădea aceste sume din impozitul pe profit datorat. Astfel, procentul din cifra de afaceri se majorează de la 0,5% la 0,75%. Prin urmare, începând cu trimestrul III 2019, aceste sume pot fi scăzute din impozitul pe profit datorat la nivelul valorii minime dintre următoarele:

- valoarea calculată prin aplicarea a 0,75% la cifra de afaceri (pentru situațiile în care reglementările contabile aplicabile nu definesc acest indicator, limita se determină potrivit normelor);

- valoarea reprezentând 20% din impozitul pe profit datorat.

Contractul de sponsorizare se încheie în formă scrisă, cu specificarea obiectului, valorii și duratei sponsorizării, precum și a drepturilor și obligațiilor părților.

Potrivit modificărilor aduse de Legea nr. 30/2019 pentru aprobarea Ordonanței de urgență a Guvernului nr. 25/2018 privind modificarea și completarea unor acte normative, precum și pentru aprobarea unor măsuri fiscal-bugetare, începând cu data de 1 aprilie 2019, sumele aferente sponsorizărilor efectuate se pot deduce doar dacă beneficiarul sponsorizării este înscris, la data încheierii contractului, în Registrul entităților/unităților de cult pentru care se acordă deduceri fiscale. Registrul se organizează de ANAF și se afișează pe site-ul acestei instituții. Sumele care nu sunt scăzute din impozitul pe profit, potrivit prevederilor legale, se reportează în următorii șapte ani consecutivi. Recuperarea acestor sume se efectuează în ordinea înregistrării lor, în aceleași condiții, la fiecare termen de plată a impozitului pe profit. Conform art. 25 alin. (41) din Codul fiscal, înscrierea în registru se realizează pe baza solicitării entității, dacă sunt îndeplinite cumulativ, la data depunerii cererii, următoarele condiții:

- desfășoară activitate în domeniul pentru care a fost constituită, pe baza declarației pe propria răspundere;

- și-a îndeplinit toate obligațiile fiscale declarative prevăzute de lege;

- nu are obligații fiscale restante la bugetul general consolidat mai vechi de 90 de zile;

- a depus situațiile financiare anuale prevăzute de lege;

- nu a fost declarată inactivă, potrivit art. 92 din Codul de procedură fiscală.

Impozit pe profit datorat = 16.423 lei – 941 lei = 15.482 lei

Impozit pe profit aferent trimestrului II 2019 = 15.482 lei – 500 lei = 14.982 lei

✔ Înregistrarea în contabilitate a impozitului pe profit aferent trimestrului II 2019 și virarea acestuia:

| 14.982 lei | 691 „Cheltuieli cu impozitul pe profit” | = | 4411 „Impozitul pe profit” | 14.982 lei |

| 14.982 lei | 4411 „Impozitul pe profit” | = | 5121 „Conturi la bănci în lei” | 14.982 lei |

Exemplul 2

La 12.12.2018, entitatea X achiziționează de la entitatea Y un mijloc de transport din categoria M1 care are opt locuri în plus față de scaunul șoferului, pentru suma de 49.800 lei, TVA 19%. Factura aferentă este achitată în aceeași zi. Autovehiculul este utilizat exclusiv în activități economice, pentru transportul persoanelor și al bagajelor acestora. Ambele entități sunt înregistrate în scopuri de TVA. Activul se amortizează liniar în 5 ani. La 01.07.2020, mijlocul de transport este implicat într-un accident rutier, iar societatea de asigurare îl consideră daună totală.

Ne propunem să prezentăm tratamentul contabil al valorii rămase neamortizate a mijlocului de transport ca urmare a scoaterii din gestiune, precum și impactul asupra calculului rezultatului fiscal.

Reflectarea în contabilitate a operațiunilor la entitatea X:

| 59.262 lei 49.800 lei 9.462 lei | % 2133 „Mijloace de transport” 4426 „TVA deductibilă” | = | 404 „Furnizori de imobilizări” | 59.262 lei |

| 59.262 lei | 404 „Furnizori de imobilizări” | = | 5121 „Conturi la bănci în lei” | 59.262 lei |

Autovehiculul fiind utilizat exclusiv în activități economice, taxa pe valoarea adăugată poate fi dedusă integral. Entitatea X trebuie să întocmească foi de parcurs pentru justificarea deducerii TVA.

| 830 lei | 6811 „Cheltuieli de exploatare privind amortizarea imobilizărilor” | = | 2813 „Amortizarea instalațiilor și mijloacelor de transport” | 830 lei |

Amortizarea cumulată pe perioada 01.01.2019-30.06.2020 este în sumă de 14.940 lei (830 lei/lună x 18 luni).

| 49.800 lei 14.940 lei 34.860 lei | % 2813 „Amortizarea instalațiilor și mijloacelor de transport” 6583 „Cheltuieli privind activele cedate și alte operațiuni de capital” | = | 2133 „Mijloace de transport” | 49.800 lei |

Pentru mijloacele de transport din categoria M1 care au cel mult nouă scaune de pasageri, incluzând și scaunul șoferului, care nu sunt utilizate exclusiv în cadrul activităților economice, cheltuielile cu amortizarea sunt deductibile în limita a 1.500 lei/lună. La momentul scăderii din gestiune a autovehiculelor din această categorie, valoarea rămasă neamortizată este deductibilă în limita a 1.500 lei înmulțită cu numărul de luni rămase de amortizat din durata normală de funcționare stabilită de contribuabil potrivit Catalogului privind clasificarea și duratele normale de funcționare a mijloacelor fixe. Valoarea rămasă neamortizată a mijlocului de transport este deductibilă în limita a 63.000 lei (1.500 lei x 42 luni rămase de amortizat din durata normală de funcționare).

Prin urmare, cheltuiala în sumă de 34.860 lei, evidențiată în soldul contului 6583 „Cheltuieli privind activele cedate și alte operațiuni de capital”, este integral deductibilă la calculul rezultatului fiscal.

Exemplul 3

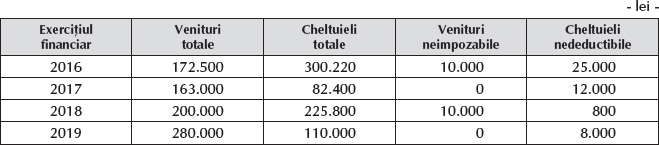

Ne propunem să determinăm impozitul pe profit aferent exercițiului financiar 2019.

Exercițiul financiar 2016:

Rezultat contabil2016 = Venituri totale – Cheltuieli totale = 172.500 lei – 300.200 lei = -127.700 lei (pierdere contabilă brută)

Rezultat fiscal2016 = Rezultat contabil2016 – Venituri neimpozabile + Cheltuieli nedeductibile = -127.700 lei – 10.000 lei + 25.000 lei = -112.700 lei (pierdere fiscală care poate fi recuperată din profiturile impozabile obținute pe parcursul următorilor șapte ani consecutivi)

În conformitate cu art. 31 alin. (1) din Codul fiscal, „pierderea anuală, stabilită prin declarația de impozit pe profit, se recuperează din profiturile impozabile obținute în următorii șapte ani consecutivi. Recuperarea pierderilor se va efectua în ordinea înregistrării acestora, la fiecare termen de plată a impozitului pe profit, potrivit prevederilor legale în vigoare din anul înregistrării acestora”.

Exercițiul financiar 2017:

Rezultat contabil2017 = Venituri totale – Cheltuieli totale = 163.000 lei – 82.400 lei = 80.600 lei

Rezultat fiscal2017 = Rezultat contabil2017 – Venituri neimpozabile + Cheltuieli nedeductibile = 80.600 lei+ 12.000 lei = 92.600 lei

Întrucât pierderea fiscală anterioară a fost în sumă de 112.700 lei, rezultatul fiscal în anul 2017 este de 0 lei. Rămâne o pierdere fiscală de 20.100 lei (112.700 lei – 92.600 lei), care poate fi recuperată în următorii șase ani consecutivi.

Exercițiul financiar 2018:

Rezultat contabil2018 = Venituri totale – Cheltuieli totale = 200.000 lei – 225.800 lei = -25.800 lei (pierdere contabilă brută)

Rezultat fiscal2018 = Rezultat contabil2018 – Venituri neimpozabile + Cheltuieli nedeductibile = -25.800 lei – 10.000 lei + 800 lei = -35.000 lei (pierdere fiscală care poate fi recuperată din profiturile impozabile obținute pe parcursul următorilor șapte ani consecutivi)

Exercițiul financiar 2019:

Rezultat contabil2019 = Venituri totale – Cheltuieli totale = 280.000 lei – 110.000 lei = 170.000 lei

Rezultat fiscal2019 = Rezultat contabil2019 – Venituri neimpozabile + Cheltuieli nedeductibile = 170.000 lei + 8.000 lei = 178.000 lei

Se vor putea recupera mai întâi pierderile fiscale mai vechi, în primul rând cea de 20.100 lei din anul 2017, apoi cea de 35.000 lei din anul 2018, valoarea rămasă, de 122.900 lei (178.000 lei – 20.100 lei – 35.000 lei), urmând a fi impozitată.

Impozit pe profit = 122.900 lei x 16% = 19.664 lei

| 19.664 lei | 691 „Cheltuieli cu impozitul pe profit” | = | 4411 „Impozitul pe profit” | 19.664 lei |

| 19.664 lei | 4411 „Impozitul pe profit” | = | 5121 „Conturi la bănci în lei” | 19.664 lei |

Exemplul 4

La 28.01.2019, entitatea X, plătitoare de impozit pe profit, achiziționează un echipament tehnologic în vederea utilizării acestuia în activitatea de producție. Valoarea de achiziție este de 50.000 lei, TVA 19%. Activul este pus în funcțiune la 01.02.2019. Profitul contabil brut obținut în perioada 01.01-31.03.2019 este de 182.000 lei, iar rezultatul fiscal aferent aceleiași perioade, de 250.000 lei.

Ne propunem să determinăm și să înregistrăm în contabilitate impozitul pe profit aferent primului trimestru al exercițiului financiar 2019.

| 59.500 lei 50.000 lei 9.500 lei | % 2131 „Echipamente tehnologice (mașini, utilaje și instalații de lucru)” 4426 „TVA deductibilă” | = | 404 „Furnizori de imobilizări” | 59.500 lei |

| 59.500 lei | 404 „Furnizori de imobilizări” | = | 5121 „Conturi la bănci în lei” | 59.500 lei |

În conformitate cu art. 22 alin. (1) din Codul fiscal, „profitul investit în echipamente tehnologice, calculatoare electronice și echipamente periferice, mașini și aparate de casă, de control și de facturare, în programe informatice, precum și pentru dreptul de utilizare a programelor informatice, produse și/sau achiziționate, inclusiv în baza contractelor de leasing financiar, și puse în funcțiune, folosite în scopul desfășurării activității economice, este scutit de impozit. Activele corporale pentru care se aplică scutirea de impozit sunt cele prevăzute în subgrupa 2.1, respectiv în clasa 2.2.9 din Catalogul privind clasificarea și duratele normale de funcționare a mijloacelor fixe, aprobat prin hotărâre a Guvernului”.

În vederea determinării scutirii de impozit pe profit aferent profitului investit și a impozitului pe profit aferent primului trimestru al exercițiului financiar 2019 datorat după aplicarea facilității, se parcurg următorii pași:

| 32.000 lei | 691 „Cheltuieli cu impozitul pe profit” | = | 4411 „Impozitul pe profit” | 32.000 lei |

| 32.000 lei | 4411 „Impozitul pe profit” | = | 5121 „Conturi la bănci în lei” | 32.000 lei |

Exemplul 5

Entitatea X, plătitoare de impozit pe profit, optează pentru sistemul anual cu plăți anticipate începând cu exercițiul financiar 2019. Societatea a depus până la data de 31.12.2019 declarația 012 „Notificare privind modificarea sistemului anual/trimestrial de declarare și plată a impozitului pe profit”. Impozitul pe profit declarat pentru exercițiul financiar 2018 prin intermediul formularului 101 „Declarație privind impozitul pe profit” este de 15.350 lei.

Ne propunem să determinăm valoarea plăților anticipate în contul impozitului pe profit aferente exercițiului financiar 2019.

Contribuabilii plătitori de impozit pe profit au posibilitatea, în conformitate cu prevederile Codului fiscal, să opteze pentru declararea și plata impozitului pe profit anual cu plăți anticipate efectuate trimestrial. Astfel, potrivit art. 41 alin. (8) din actul normativ amintit, „contribuabilii care aplică sistemul de declarare și plată a impozitului pe profit anual, cu plăți anticipate efectuate trimestrial, determină plățile anticipate trimestriale în sumă de o pătrime din impozitul pe profit datorat pentru anul precedent, actualizat cu indicele prețurilor de consum, estimat cu ocazia elaborării bugetului inițial al anului pentru care se efectuează plățile anticipate, până la data de 25 inclusiv a lunii următoare trimestrului pentru care se efectuează plata, cu excepția plății anticipate aferente trimestrului IV, care se declară și se plătește până la data de 25 decembrie, respectiv până la data de 25 a ultimei luni din anul fiscal modificat. Contribuabilii care intră sub incidența prevederilor art. 16 alin. (5) actualizează plățile anticipate trimestriale cu ultimul indice al prețurilor de consum comunicat pentru anul în care începe anul fiscal modificat. Impozitul pe profit pentru anul precedent, pe baza căruia se determină plățile anticipate trimestriale, este impozitul pe profit anual, conform declarației privind impozitul pe profit. Nu intră sub incidența acestor prevederi contribuabilii care se dizolvă cu lichidare, pentru perioada cuprinsă între prima zi a anului fiscal următor celui în care a fost deschisă procedura lichidării și data închiderii procedurii de lichidare”.

Potrivit Ordinului ministrului finanțelor publice nr. 1.754/2019 privind indicele prețurilor de consum utilizat pentru actualizarea plăților anticipate în contul impozitului pe profit anual, pentru anul fiscal 2019, acest indice este de 102,8%.

Prin urmare, impozitul pe profit din anul 2018, în sumă de 15.350 lei, se înmulțește cu indicele respectiv. Rezultatul obținut se împarte la patru, în tranșe egale de plată la următoarele termene: 25 aprilie 2019, 25 iulie 2019, 25 octombrie 2019 și 25 decembrie 2019.

Plată anticipată trimestrială = (15.350 lei/4) x 102,8% = 3.944,95 lei

Diferența dintre impozitul astfel declarat și plătit și cel calculat efectiv pentru exercițiul financiar 2019 se regularizează la data de 25 martie 2020, prin depunerea formularului 101. Opțiunea exercitată de entitate privind aplicarea sistemului plăților anticipate este obligatorie pentru următorii doi ani.

În conformitate cu art. 41 alin. (3) din Codul fiscal, „opțiunea pentru sistemul anual de declarare și plată a impozitului pe profit se efectuează la începutul anului fiscal pentru care se solicită aplicarea prevederilor alin. (2). Opțiunea este obligatorie pentru cel puțin doi ani fiscali consecutivi. Ieșirea din sistemul anual de declarare și plată a impozitului se efectuează la începutul anului fiscal pentru care se solicită aplicarea prevederilor alin. (1). Contribuabilii comunică organelor fiscale competente modificarea sistemului anual/trimestrial de declarare și plată a impozitului pe profit, potrivit prevederilor Codului de procedură fiscală, până la data de 31 ianuarie inclusiv a anului fiscal respectiv. Contribuabilii care intră sub incidența prevederilor art. 16 alin. (5) comunică organelor fiscale teritoriale modificarea sistemului anual/trimestrial de declarare și plată a impozitului pe profit, în termen de 30 de zile de la începutul anului fiscal modificat”.

BIBLIOGRAFIE

- Popa, Adriana Florina, Păunescu, Mirela, Ciobanu, Radu (2019), Fiscalitate, ediția a II-a, Editura CECCAR, București.

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Legea nr. 30/2019 pentru aprobarea Ordonanței de urgență a Guvernului nr. 25/2018 privind modificarea și completarea unor acte normative, precum și pentru aprobarea unor măsuri fiscal-bugetare, publicată în Monitorul Oficial nr. 44/17.01.2019.

- Legea nr. 156/2019 pentru modificarea art. 25 alin. (4) lit. i) din Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 625/26.07.2019.

- Ordinul ministrului finanțelor publice nr. 1.754/2019 privind indicele prețurilor de consum utilizat pentru actualizarea plăților anticipate în contul impozitului pe profit anual, publicat în Monitorul Oficial nr. 211/18.03.2019.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 819/2019 pentru aprobarea Procedurii privind organizarea Registrului entităților/unităților de cult pentru care se acordă deduceri fiscale, precum și a modelului și conținutului unor formulare, publicat în Monitorul Oficial nr. 223/22.03.2019, cu modificările ulterioare.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 1.086/2019 privind modificarea Ordinului președintelui Agenției Naționale de Administrare Fiscală nr. 819/2019 pentru aprobarea Procedurii privind organizarea Registrului entităților/unităților de cult pentru care se acordă deduceri fiscale, precum și a modelului și conținutului unor formulare, publicat în Monitorul Oficial nr. 303/18.04.2019.

(Copyright foto: 123RF Stock Photo)

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc