Condiții și consecințe privind inactivitatea fiscală a contribuabililor și reactivarea acestora

Numărul 18-19, 16-29 mai 2017 » Expertiza și auditul afacerilor

Termeni-cheie: TVA, OUG nr. 84/2016, anularea codului de TVA, redobândirea codului de TVA, contribuabil inactiv fiscal, reactivare fiscală

Clasificare JEL: K34, M41

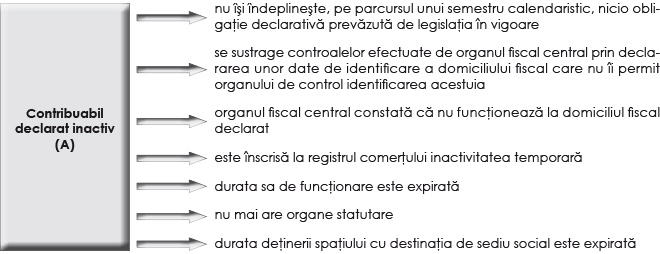

➥ Situații în care un contribuabil este declarat inactiv

Cazurile în care un contribuabil (plătitor persoană juridică sau orice entitate fără personalitate juridică) este declarat inactiv sunt prevăzute la art. 92 alin. (1)-(3) din Legea nr. 207/2015 privind Codul de procedură fiscală, cu modificările și completările ulterioare, și sunt prezentate schematic mai jos:

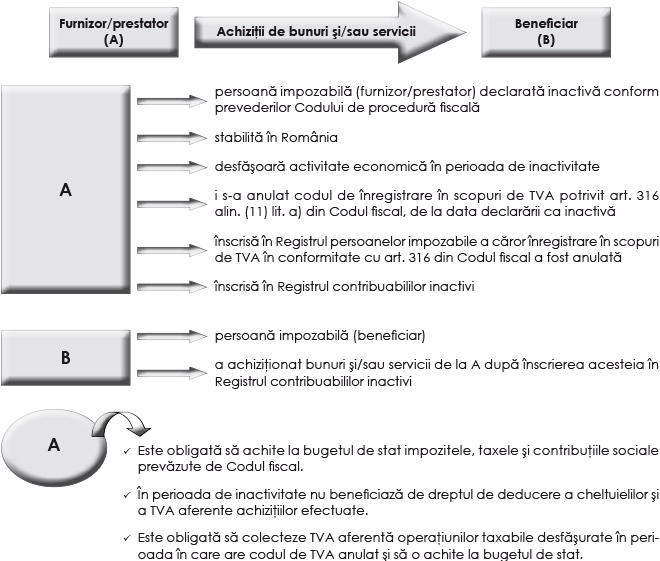

➥ Efectele declarării unui contribuabil ca inactiv

Una dintre cele mai importante consecințe ale declarării unui contribuabil ca inactiv este reprezentată de anularea codului de înregistrare în scopuri de TVA.

Efectele declarării unui contribuabil ca inactiv sunt prevăzute la art. 11 alin. (6) și (7) din Codul fiscal și sunt prezentate schematic mai jos:

Exemplu

La data de 01.02.2017, entitatea X este declarată inactivă. Organele fiscale competente au anulat înregistrarea în scopuri de TVA a societății în baza art. 316 alin. (11) lit. a) din Codul fiscal, de la data declarării ca inactivă. La 09.02.2017, aceasta achiziționează de la entitatea Y mărfuri în sumă de 5.500 lei + TVA 19%. La 10.02.2017, entitatea X îi vinde mărfurile entității Z pentru suma de 6.000 lei + TVA 19%.

Ne propunem să prezentăm tratamentul TVA în cazul entităților X și Z.

➔ Entitatea X

| 6.545 lei | 371 „Mărfuri” | = | 401 „Furnizori” | 6.545 lei |

b) Achitarea datoriei față de furnizor:

| 6.545 lei | 401 „Furnizori” | = | 5121 „Conturi la bănci în lei” | 6.545 lei |

| 7.140 lei | 4111 „Clienți” | = | % 707 „Venituri din vânzarea mărfurilor” 446.analitic distinct „Alte impozite, taxe și vărsăminte asimilate” | 7.140 lei 6.000 lei 1.140 lei |

În ceea ce privește emiterea acestei facturi, entitatea X va evidenția distinct valoarea taxei, la fel ca înainte de anularea codului de TVA. Pe factura emisă nu se va completa codul de identificare fiscală al entității X cu simbolul RO, dar opțional se poate înscrie pe aceasta o informație cu privire la anularea codului de TVA.

| 7.140 lei | 5121 „Conturi la bănci în lei” | = | 4111 „Clienți” | 7.140 lei |

| 1.140 lei | 446 „Alte impozite, taxe și vărsăminte asimilate | = | 5121 „Conturi la bănci în lei” | 1.140 lei |

| 6.545 lei | 607 „Cheltuieli privind mărfurile” | = | 371 „Mărfuri” | 6.545 lei |

- Cheltuiala de 6.545 lei este nedeductibilă la calculul profitului impozabil.

- Întrucât entitatea X desfășoară activitate economică în perioada de inactivitate, ea este obligată să achite la bugetul de stat impozitele, taxele și contribuțiile sociale prevăzute de Codul fiscal.

➔ Entitatea Z

| 7.140 lei | 371 „Mărfuri” | = | 401 „Furnizori” | 7.140 lei |

Remarcă:

Entitatea Z nu poate deduce TVA aferentă achiziției de mărfuri, în cuantum de 1.140 lei, întrucât cumpără bunurile de la o societate care este înscrisă în Registrul contribuabililor inactivi conform Codului de procedură fiscală. Ca urmare, entitatea Z înregistrează întreaga valoare din factură (inclusiv TVA) în contul 371 „Mărfuri”. Ea nu mai poate utiliza contul 4426 „TVA deductibilă”.

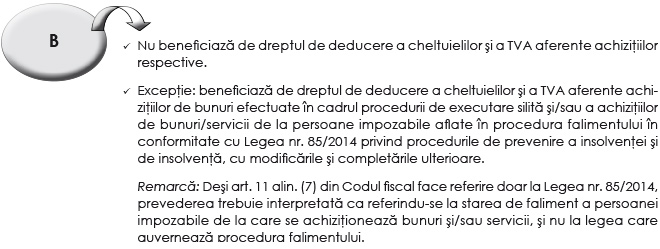

➥ Situații în care un contribuabil inactiv este reactivat

Cazurile în care un contribuabil/plătitor declarat inactiv se reactivează sunt prevăzute la art. 92 alin. (5)-(9) din Codul de procedură fiscală și sunt prezentate schematic mai jos:

Remarcă:

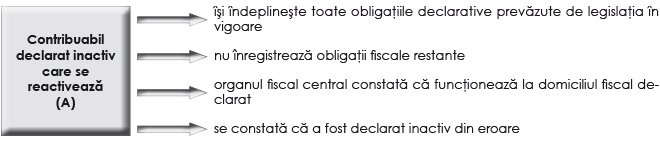

Dacă se constată că un contribuabil/plătitor a fost declarat inactiv din eroare, organul fiscal central emitent anulează decizia de declarare ca inactiv, acest fapt având efect atât pentru viitor, cât și pentru trecut, contribuabilul fiind repus în situația anterioară.

Condiția privind îndeplinirea obligațiilor declarative este considerată satisfăcută și în situația în care obligațiile fiscale au fost stabilite prin decizie emisă de organul fiscal central.

Legiuitorul stabilește și o excepție de la îndeplinirea condițiilor de mai sus pentru contribuabilii/plătitorii asupra cărora s-a deschis procedura simplificată de insolvență, care au intrat în faliment sau pentru care s-a adoptat o hotărâre de dizolvare, în sensul că aceștia vor fi reactivați la cererea lor după îndeplinirea obligațiilor declarative.

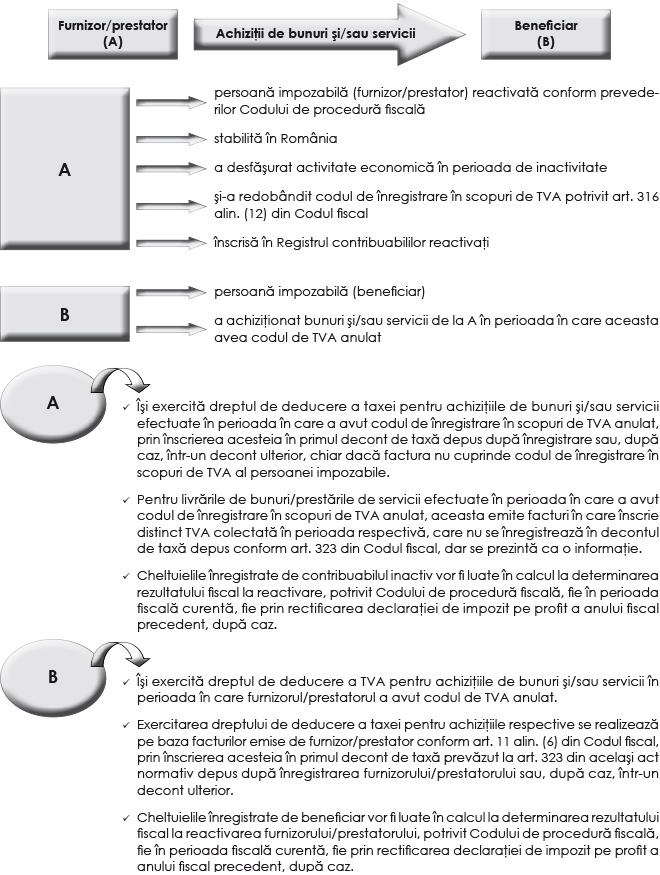

➥ Efectele reactivării unui contribuabil

Consecințele reactivării și redobândirii codului de înregistrare în scopuri de TVA sunt prevăzute la art. 11 alin. (6) și (7) din Codul fiscal și sunt prezentate schematic mai jos:

Exemplu

La data de 01.09.2016, entitatea A este declarată inactivă.

În perioada 01.09-31.12.2016, aceasta efectuează următoarele operațiuni: la 07.10 achiziționează de la un furnizor mărfuri în sumă de 50.000 lei + TVA 20%; la 10.10 înregistrează cheltuieli cu întreținerea și reparațiile în sumă de 5.000 lei + TVA 20%; la 04.11 îi vinde mărfurile entității B pentru suma de 65.000 lei și descarcă gestiunea de mărfurile vândute; la 31.12 închide conturile de venituri și cheltuieli.

În perioada 01.01-31.03.2017, entitatea A efectuează următoarele operațiuni: la 12.01 achiziționează de la un furnizor mărfuri în sumă de 30.000 lei + TVA 19%; la 16.01 înregistrează cheltuieli cu serviciile executate de terți în sumă de 8.000 lei + TVA 19%; la 17.03 îi vinde mărfurile entității C pentru suma de 40.000 lei și descarcă gestiunea de mărfurile vândute.

La data de 01.04.2017, entitatea A devine activă fiscal și își redobândește codul de TVA.

Ne propunem să prezentăm tratamentul TVA în cazul entității A.

➔ Perioada 01.09-31.12.2016

| 60.000 lei | 371 „Mărfuri” | = | 401 „Furnizori” | 60.000 lei |

| 60.000 lei | 401 „Furnizori” | = | 5121 „Conturi la bănci în lei” | 60.000 lei |

| 6.000 lei | 611 „Cheltuieli cu întreținerea și reparațiile” | = | 401 „Furnizori” | 6.000 lei |

| 6.000 lei | 401 „Furnizori” | = | 5121 „Conturi la bănci în lei” | 6.000 lei |

| 65.000 lei | 4111 „Clienți” | = | % 707 „Venituri din vânzarea mărfurilor” 446.analitic distinct „Alte impozite, taxe și vărsăminte asimilate” | 65.000 lei 54.167 lei 10.833 lei |

| 65.000 lei | 5121 „Conturi la bănci în lei” | = | 4111 „Clienți” | 65.000 lei |

| 60.000 lei | 607 „Cheltuieli privind mărfurile” | = | 371 „Mărfuri” | 60.000 lei |

| 54.167 lei | 707 „Venituri din vânzarea mărfurilor” | = | 121 „Profit sau pierdere” | 54.167 lei |

| 66.000 lei | 121 „Profit sau pierdere” | = | % 607 „Cheltuieli privind mărfurile” 611 „Cheltuieli cu întreținerea și reparațiile” | 66.000 lei 60.000 lei 6.000 lei |

Din punct de vedere fiscal, veniturile în sumă de 54.167 lei sunt impozabile, iar cheltuielile în sumă de 66.000 lei sunt nedeductibile. Impozitul pe profit aferent perioadei de inactivitate este de 8.667 lei (54.167 lei x 16%).

➔ Perioada 01.01-31.03.2017

| 35.700 lei | 371 „Mărfuri” | = | 401 „Furnizori” | 35.700 lei |

| 35.700 lei | 401 „Furnizori” | = | 5121 „Conturi la bănci în lei” | 35.700 lei |

| 9.520 lei | 628 „Alte cheltuieli cu serviciile executate de terți” | = | 401 „Furnizori” | 9.520 lei |

| 9.520 lei | 401 „Furnizori” | = | 5121 „Conturi la bănci în lei” | 9.520 lei |

| 40.000 lei | 4111 „Clienți” | = | % 707 „Venituri din vânzarea mărfurilor” 446.analitic distinct „Alte impozite, taxe și vărsăminte asimilate” | 40.000 lei 33.613 lei 6.387 lei |

| 40.000 lei | 5121 „Conturi la bănci în lei” | = | 4111 „Clienți” | 40.000 lei |

| 35.700 lei | 607 „Cheltuieli privind mărfurile” | = | 371 „Mărfuri” | 35.700 lei |

La data de 01.04.2017, entitatea A devine activă fiscal și își redobândește codul de TVA. Ca urmare, constatăm următoarele efecte în conformitate cu prevederile Codului fiscal:

1. Entitatea A ajustează rezultatul fiscal al anului 2016, beneficiind de deducerea cheltuielilor considerate inițial nedeductibile, în sumă de 66.000 lei.

- Venituri impozabile = 54.167 lei

- Cheltuieli deductibile = 66.000 lei

- Pierdere fiscală = -11.833 lei (care se reportează pe următorii 7 ani)

2. Entitatea A beneficiază de deducerea TVA aferente achizițiilor de mărfuri și servicii din perioada de inactivitate din anul 2016.

| 10.000 lei | 4426 „TVA deductibilă” | = | 7588 „Alte venituri din exploatare” | 10.000 lei |

| 1.000 lei | 4426 „TVA deductibilă” | = | 7588 „Alte venituri din exploatare” | 1.000 lei |

| 10.000 lei | 4426 „TVA deductibilă” | = | 117 „Rezultatul reportat” | 10.000 lei |

3. Entitatea B dobândește dreptul de deducere a cheltuielilor cu mărfurile achiziționate de la entitatea A și a TVA aferente, în baza facturii emise în acest scop de entitatea A.

4. Cheltuielile cu mărfurile achiziționate și vândute în trimestrul I din 2017 de entitatea A sunt nedeductibile la calculul rezultatului fiscal aferent acestui trimestru, în timp ce veniturile în sumă de 33.613 lei sunt impozabile. Impozitul pe profit pentru trimestrul I din 2017 este de 5.378 lei (33.613 lei x 16%). Cheltuielile considerate inițial nedeductibile sunt în sumă de 45.220 lei (9.520 lei + 35.700 lei).

5. La data de 01.04.2017, în urma reactivării și redobândirii codului de TVA, entitatea A beneficiază de dreptul de deducere a taxei aferente achizițiilor de mărfuri și servicii din perioada de inactivitate din trimestrul I din 2017.

| (5.700 lei) | 607 „Cheltuieli privind mărfurile” | = | 371 „Mărfuri” | (5.700 lei) |

| 5.700 lei | 4426 „TVA deductibilă” | = | 371 „Mărfuri” | 5.700 lei |

| (1.520 lei) | 628 „Alte cheltuieli cu serviciile executate de terți” | = | 401 „Furnizori” | (1.520 lei) |

| 1.520 lei | 4426 „TVA deductibilă” | = | 401 „Furnizori” | 1.520 lei |

De asemenea, începând cu trimestrul II din 2017, devenind activă fiscal, entitatea A beneficiază și de dreptul de deducere a cheltuielilor în sumă de 45.220 lei, considerate nedeductibile în trimestrul I al aceluiași an.

6. Entitatea C dobândește dreptul de deducere a cheltuielilor cu mărfurile achiziționate de la entitatea A și a TVA aferente, în baza facturii emise în acest scop de entitatea A.

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Legea nr. 207/2015 privind Codul de procedură fiscală, publicată în Monitorul Oficial nr. 547/23.07.2015, cu modificările și completările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 3.846/2015 pentru aprobarea procedurilor de aplicare a art. 92 din Codul de procedură fiscală, precum și pentru aprobarea modelului și conținutului unor formulare, publicat în Monitorul Oficial nr. 14/08.01.2016.

- Ordonanța de urgență a Guvernului nr. 84/2016 pentru modificarea și completarea unor acte normative din domeniul financiar-fiscal, publicată în Monitorul Oficial nr. 977/06.12.2016.

- http://contabilul.manager.ro/a/20133/reactivare-societate-declarata-inactiva-ce-regim-fiscal-se-aplica.html, accesat la 13.02.2017.

- http://economie.hotnews.ro/stiri-finante_banci-20724458-anaf-publicat-procedura-declarare-inactivitatii-unui-contribuabil-cea-reactivare-fiscala-acestuia.htm, accesat la 13.02.2017.

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc