Conservatorism și optimism în contabilitate: prudență versus valoare justă – partea a III-a

Numărul 3, 12-18 aprilie 2016 » Expertiza și auditul afacerilor

ABSTRACT

Conservatism and Optimism in Accounting: Prudence versus Fair Value

In this study we propose to analyse if some factors such as the business sector, size, country and type of auditing company may influence to what extent fair value measurement is presented in the financial statements of listed companies. The research performed considered entities from two European capital markets, and its aim was also to determine if, after the implementation of IFRS 13 Fair value measurement, companies started to present more detailed and transparent information related to fair value measurement and disclosure.

Key terms: IFRS 13, fair value, capital market, disclosure index, regression model

În prezentul material vom analiza măsura și modul în care evaluarea la valoarea justă este raportată în situațiile financiare prezentate de companiile cotate pe diverse piețe de capital, după ce în prima parte am trecut în revistă diferite abordări dezbătute în literatura de specialitate privind prudența și valoarea justă, iar în partea a doua am prezentat o analiză a diverselor politici prudențiale sau optimiste adoptate în standardele IFRS.

3.2. Analiza măsurii în care evaluarea la valoarea justă este raportată în situațiile financiare ale companiilor cotate

În contextul recentei crize economico-financiare, valoarea justă și, implicit, evaluarea elementelor la valoarea justă în situațiile financiare au fost vehement criticate mai ales de către reprezentanții companiilor care activează în sectorul bancar. Unii au fost chiar de părere că utilizarea valorii juste a constituit principala cauză a declanșării crizei financiare.

Ca urmare a acestor acuzații aduse la adresa utilizării valorii juste, s-a ajuns la concluzia că este necesară asigurarea unui grad ridicat de transparență în ceea ce privește modul de determinare și utilizare a acestei valori. Din acest motiv, în IFRS 13 Evaluarea la valoarea justă se solicită să se prezinte numeroase informații referitoare la valoarea justă raportată în situațiile financiare.

Pentru a putea observa modul în care acest standard a influențat furnizarea de informații privind evaluarea la valoarea justă în situațiile financiare, am decis să efectuăm o analiză în acest sens.

Cercetarea empirică pe care ne-am propus să o realizăm are drept obiectiv identificarea modului în care a evoluat raportarea de informații privind evaluarea la valoarea justă în notele la situațiile financiare. Astfel, scopul principal este de a determina dacă, drept urmare a presiunii exercitate de profesioniștii în domeniu privind evaluarea la valoarea justă în contextul crizei financiare, s-a acordat o atenție sporită furnizării de informații legate de evaluarea la valoarea justă.

În acest sens am selectat un eșantion de 20 de companii cotate pe o piață reglementată. 10 dintre ele au fost alese pe baza indexului FTSE 100, acesta fiind un share index al primelor 100 de companii cu cea mai mare valoare de piață listate la Bursa de Valori din Londra (London Stock Exchange). Celelalte 10 companii au fost selectate pe baza indexului CAC 40, un share index al primelor 40 de companii listate la Bursa de Valori din Paris (Euronext Paris).

Am decis să efectuăm analiza pe companii cotate la Bursele de Valori din Londra și Paris deoarece sunt cele mai mari două piețe de capital reglementate din Europa, iar evoluțiile de pe acestea au o influență semnificativă asupra întregului sector economic european.

Un alt criteriu avut în vedere la stabilirea eșantionului a fost sectorul de activitate din care fac parte aceste entități. Astfel, 10 dintre companii activează în sectorul financiar, iar celelalte în sectorul nonfinanciar (în cazul celor din urmă, acestea au fost alese din cinci sectoare de activitate diferite – pentru fiecare sector am selectat câte o companie cotată la London Stock Exchange și câte una listată la Euronext Paris). Scopul luării în considerare a acestui criteriu este acela de a putea identifica dacă sectorul de activitate are o anumită influență asupra măsurii în care sunt raportate informațiile referitoare la evaluarea la valoarea justă.

Ne-am propus să efectuăm analiza pentru exercițiul financiar 2013 ca urmare a faptului că IFRS 13 a intrat în vigoare la 1 ianuarie 2013, iar făcând referire la cerințele acestuia putem observa măsura în care companiile prezintă informații privind raportarea la valoarea justă.

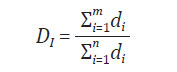

În scopul determinării măsurii în care aceste companii raportează în notele la situațiile financiare informații despre evaluarea la valoarea justă am calculat un indicator de prezentare (disclosure index):

Pentru calcularea acestui indicator am avut ca punct de referință cerințele din IFRS 13 (pct. 91-99) privind informațiile care este necesar a fi prezentate în scopul asigurării unei mai bune informări a utilizatorilor. Pe baza acestora am stabilit o listă de informații care trebuie furnizate în funcție de elementele care au fost evaluate la valoarea justă: evaluările la valoarea justă efectuate în mod recurent, evaluările la valoarea justă efectuate în mod nerecurent, categoriile de active și de datorii care nu sunt evaluate la valoarea justă în situația poziției financiare, dar ale căror valori juste sunt prezentate.

În scopul determinării indicatorului de prezentare DI pentru fiecare companie în parte am analizat elementele prezentate la valoarea justă în situațiile financiare, înregistrând pentru fiecare informațiile care au fost prezentate, cele care au fost omise și cele care nu au fost prezentate deoarece nu era necesar. În acest sens, unele cerințe de informare au fost clasificate drept inaplicabile, pentru a nu distorsiona valoarea indicatorului de prezentare DI prin clasificarea unor informații ca nefiind prezentate, în contextul în care, pentru compania în cauză, acestea nu au putut fi raportate deoarece entitatea nu are astfel de elemente evaluate la valoarea justă. În cazul în care entitatea a omis să prezinte anumite informații, precum nivelul datelor privind evaluarea la valoarea justă, în ceea ce privește celelalte cerințe de informare care fac practic referire la informațiile anterioare care au fost omise, din motive de prudență, am considerat că și acestea au fost omise, deși poate nu era necesară raportarea lor.

În analiza efectuată, indicatorul de prezentare DI este considerat a fi variabila dependentă. Pentru explicarea variațiilor de valoare ale DI s-au avut în vedere o serie de variabile independente care considerăm că influențează într-o anumită măsură gradul în care companiile decid să prezinte sau nu într-o manieră transparentă informații privind evaluarea elementelor la valoarea justă. Aceste variabile independente sunt:

- sectorul de activitate din care face parte compania;

- tipul entității care efectuează auditarea situațiilor financiare ale companiei analizate;

- mărimea companiei;

- țara în care compania este listată pe piața de capital.

Pentru verificarea corelației dintre măsura în care este raportată evaluarea la valoarea justă în situațiile financiare ale companiilor cotate și factorii prezentați mai sus, propunem spre testare următorul model de regresie liniară:

DI = β1 x Mărimea + β2 x Sectorul de activitate + β3 x Tipul de audit + β4 x Țara + ε

Ținând cont de faptul că în cazul companiilor cotate la London Stock Exchange cifra de afaceri este exprimată în lire sterline sau în dolari americani, am decis convertirea acestora în euro utilizând cursul oficial din data de 31 decembrie 2013 (1 euro = 0,8321 lire sterline, 1 euro = 1,3784 dolari).

- Sectorul economic de activitate (financiar sau nonfinanciar) în care operează compania influențează măsura în care sunt furnizate informații privind evaluarea la valoarea justă. Considerăm că entitățile care activează în domeniul financiar au un nivel mai ridicat de conformitate cu cerințele de informare din IFRS 13 deoarece acestea au un număr mai mare de active și datorii evaluate la valoarea justă. În plus, dacă ne raportăm la susceptibilitatea legată de evaluarea la valoarea justă cauzată de criza financiară, apreciem că domeniul financiar a început să acorde mai multă atenție evaluării la valoarea justă în scopul furnizării unei imagini transparente a activității financiare pentru diferitele categorii de utilizatori.

- Tipul companiei care a efectuat auditul financiar (Big Four sau alte companii) influențează gradul de informații furnizate. Considerăm că dacă situațiile financiare ale unei entități sunt auditate de o companie care face parte din grupul Big Four, aceasta va fi mai predispusă să respecte toate cerințele și reglementările din standardele contabile decât entitățile auditate de companii locale mai puțin cunoscute. Motivul care stă la baza acestei prezumții îl reprezintă profesionalismul de care au dat dovadă până în prezent aceste mari cabinete de audit.

- Mărimea societății poate fi un factor semnificativ în raportarea informațiilor legate de valoarea justă. Ne așteptăm ca informațiile solicitate privind evaluarea la valoarea justă să fie furnizate direct proporțional cu mărimea entității, deoarece cu cât compania este mai mare, cu atât prezintă mai multă importanță pentru investitori, dar și pentru ceilalți utilizatori, motiv pentru care aceasta ar trebui să fie preocupată de respectarea și aplicarea corectă a standardelor.

- Țara în care este listată compania influențează măsura în care sunt raportate informațiile solicitate. Ținând cont de diferențele dintre cele două state – Marea Britanie (țară anglo-saxonă ale cărei principii și reguli sunt mai degrabă apropiate de cele din Statele Unite ale Americii) și Franța (țară dominată de conservatorism și reguli stricte) –, considerăm că nivelul de conformitate cu cerințele privind informațiile legate de evaluarea la valoarea justă poate fi influențat de acest aspect.

Deși ne-am propus să testăm și ipoteza privind influența tipului companiei de audit în prezentarea informațiilor legate de valoarea justă, în urma analizei entităților din eșantionul selectat am constatat că toate sunt auditate de cel puțin unul dintre cele patru mari cabinete de audit. Astfel, nu am putut testa această ipoteză deoarece, practic, ținând cont de credibilitatea și profesionalismul care caracterizează activitatea acestor mari cabinete de audit, entitățile cotate pe cele două piețe reglementate nu și-au asumat riscul de a apela la serviciile altor companii de audit pentru a nu exista suspiciuni privind opinia de audit exprimată. Însă în alte studii efectuate cu privire la calitatea informațiilor prezentate în situațiile financiare s-a ajuns la concluzia că entitățile auditate de Big Four prezintă mai multe detalii și respectă într-o măsură mai mare cerințele de raportare comparativ cu celelalte entități. În mod normal, o astfel de situație nu ar trebui să existe deoarece întocmirea și raportarea situațiilor financiare se efectuează respectând aceleași principii și norme, motiv pentru care tipul companiei de audit nu ar trebui să aibă nicio influență. Așadar, din modelul testat am exclus variabila tipul de audit.

Următorul tabel conține variabilele care au fost introduse în model.

Tabelul 1. Variabilele introduse în modelul de regresie testat

| Model | Variables Entered | Method |

| 1 | Business sector, Size, Country | Enter |

Dependent Variable: DI

Sursa: Prelucrare SPSS.

În scopul verificării gradului de corelație și de determinare între variabilele modelului de regresie propus vom analiza modelul Summary.

Tabelul 2. Modelul Summary

| Model | R | R Square | Adjusted R Square | Standard Error of the Estimate |

| 1 | 0.942 | 0.887 | 0.866 | 0.12476 |

Sursa: Prelucrare SPSS.

Astfel, observăm că măsura în care sunt prezentate informații referitoare la valoarea justă în situațiile financiare ale companiilor cotate este determinată în proporție de 88,7% de cele trei variabile luate în considerare, și anume țara, sectorul de activitate și mărimea companiei. Mai mult decât atât, coeficientul de corelație de 0,94 arată că există o legătură puternică între variabilele modelului.

În scopul verificării validității modelului de regresie propus vom analiza modelul statistic ANOVA – Analiza varianței prezentat mai jos.

Tabelul 3. ANOVA

| Model | Sum of Squares | df | Mean Square | F | Sig. |

| 1 Regression Residual Total | 1.961 0.249 2.210 | 3 16 19 | 0.654 0.016 | 41.984 | 0.000 |

Sursa: Prelucrare SPSS.

Pentru eșantionul selectat, nivelul de încredere luat în considerare este de 95% indiferent de sectorul de activitate sau de piața de capital și, ca atare, nivelul pragului de semnificație este de 5% (100%– 95%). Din Tabelul ANOVA constatăm că nivelul de semnificație Sig = 0,000 < 0,05 (5%), iar valoarea statisticii F este de 41,984 > 4,49 (valoarea critică), de unde rezultă că modelul de regresie construit este valid. Așadar, acțiunea factorilor determinanți este semnificativ diferită de rolul întâmplării asupra variației indicatorului de prezentare DI.

Rezultatele modelului de regresie aplicat asupra eșantionului de companii listate pe cele două piețe de capital sunt prezentate în Tabelul 4.

Tabelul 4. Rezultatele modelului de regresie

| Model | Unstandardized Coefficients | Standardized Coefficients | t | Sig. | |

| β | Standard Error | Beta | |||

| 1 (Constant) Business sector Size Country | 1.308 0.642 -0.100 0.006 | 0.256 0.058 0.025 0.057 | 0.966 -0.347 0.009 | 5.101 11.129 -3.927 0.100 | 0.000 0.000 0.001 0.921 |

Sursa: Prelucrare SPSS.

Analizând tabelul coeficienților constatăm următoarele: coeficientul sectorului de activitate este semnificativ (statistica t > 2,47 (valoarea critică), iar Sig < 0,05), coeficientul țară nu este semnificativ deoarece Sig = 0,921 > 0,05, iar mărimea companiei influențează în mod negativ indicatorul de prezentare DI.

Prin urmare, se validează ipoteza conform căreia sectorul de activitate în care operează entitatea influențează măsura în care sunt prezentate informații legate de valoarea justă. Astfel, s-a constatat o mai mare preocupare a entităților din sectorul financiar de a raporta cât mai multe informații privind modul de determinare a valorii juste și privind sensibilitatea acestei valori la schimbările de condiții. În schimb, în cazul companiilor din celelalte sectoare de activitate, s-a observat că informațiile prezentate cu privire la valoarea justă sunt mai succinte, fără a fi oferite toate detaliile solicitate de IFRS 13.

Referitor la faptul că mărimea entității influențează invers proporțional gradul de raportare a informației financiare, considerăm că acest rezultat nu poate fi generalizat, deoarece, așa cum s-a demonstrat și în literatura de specialitate, cu cât entitatea este mai mare, cu atât conducerea acesteia se preocupă de furnizarea mai multor informații legate de modul de determinare a valorilor raportate. În cazul companiilor analizate s-a observat că unele entități din domeniul nonfinanciar au o valoare mai mare a cifrei de afaceri față de cele din domeniul financiar, iar ca urmare a faptului că acestea nu au multe elemente prezentate la valoarea justă, nu furnizează suficiente informații privind această valoare, motiv pentru care, deși mărimea cifrei de afaceri este mare, valoarea indicatorului de prezentare DI este mică, aspect ce explică rezultatul obținut.

Iar în ceea ce privește faptul că țara din care provine entitatea nu are o influență semnificativă asupra măsurii în care sunt prezentate informațiile legate de valoarea justă, acest rezultat este unul justificat deoarece, indiferent de țara din care provin, entitățile trebuie să aplice aceleași standarde în elaborarea situațiilor financiare, motiv pentru care impactul cultural ar trebui să fie nul. Mai mult, faptul că toate societățile din eșantion sunt auditate de o companie din Big Four poate fi un argument în plus pentru susținerea rezultatului obținut.

Așadar, considerăm că pentru o mai bună acuratețe a rezultatelor ipotezelor testate ar trebui să alegem un eșantion mai mare de companii, dintre acestea făcând parte și entități auditate de cabinete de audit care nu sunt în Big Four.

Prin urmare, apreciem că principala limită a acestei cercetări o reprezintă eșantionul mic de companii selectate și intervalul de timp analizat (doar exercițiul financiar 2013). O viitoare direcție de cercetare ar putea presupune utilizarea unui eșantion mai mare și chiar orientarea și pe alte piețe reglementate, precum cea din New York sau Tokyo. De asemenea, ar fi interesant de analizat și evoluția în timp a măsurii în care sunt raportate informațiile privind valoarea justă, spre exemplu, începând cu criza financiară din 2008 și continuând până în prezent.

4. Concluzii

Conceptele de prudență și, respectiv, de optimism au o influență semnificativă asupra modului de elaborare, prelucrare și raportare a informației contabile. Astfel, acestea au reprezentat aspecte cărora le-a fost acordată o importanță deosebită de-a lungul timpului, mai ales în ceea ce privește elaborarea și aplicarea normelor contabile. În scopul apărării intereselor diferitelor categorii de utilizatori, normalizatorii au decis influențarea comportamentului profesioniștilor contabili și managerilor pentru adoptarea unei atitudini mai prudente. Acest aspect s-a manifestat prin impunerea unui anumit raționament în tratarea diverselor situații care puteau fi raportate într-o manieră denaturată, supraapreciindu-se efectul lor.

Totuși, în ultima perioadă s-a observat că gradul de prudență prezentat în standardele contabile s-a diminuat, normalizatorii permițând și alternative mai optimiste pentru prezentarea informației financiare. În momentul de față are loc o amplă dezbatere privind reintroducerea conceptului de prudență în Cadrul general conceptual al IASB. Părerile sunt împărțite, însă s-a constatat o presiune destul de mare pentru prezentarea în continuare a aspectelor legate de prudență. Acest lucru denotă faptul că, deși se încearcă promovarea unei raportări cât mai apropiate de situația reală, specialiștii în domeniu continuă să manifeste o atitudine mai prudentă pentru a evita să cadă în „capcana” unei informări favorabile „deghizate” sub un optimism exagerat. Cu toate acestea, nici conservatorismul excesiv nu protejează interesele utilizatorilor situațiilor financiare, ci, din contră, îi împiedică pe aceștia să cunoască situația reală și să ia decizia potrivită la momentul oportun. Prin urmare, se tinde spre stabilirea unui echilibru între cele două perspective, echilibru care se încearcă a fi atins la nivel de normalizare prin permiterea alternativelor în evaluarea diferitelor categorii de elemente (la valoarea justă sau la cost istoric), în elaborarea și prezentarea informației financiare obținute.

Precum am afirmat, în domeniul financiar-contabil există atât susținători, cât și opozanți ai conceptului de prudență, fiecare aducând argumente atât pro, cât și contra conservatorismului. Analizând, am constatat că poziția adoptată este influențată și de mediul cultural, de interesul pecuniar, dar și de predispoziția spre asumarea unui anumit grad de risc.

În discuția legată de prudență și optimism, un rol important îl are și abordarea aspectelor privind valoarea justă și costul istoric. Astfel, din diversele studii analizate am constatat că utilizarea evaluării la valoarea justă are atât avantaje, cât și dezavantaje. Ca plusuri putem preciza că aceasta este o valoare mai apropiată de cea reală, furnizându-le utilizatorilor o informație actualizată, relevantă, care permite realizarea de predicții privind fluxurile de trezorerie sau performanța entității. Pe de altă parte însă, există numeroase dezavantaje legate de utilizarea valorii juste, printre acestea numărându-se credibilitatea îndoielnică în cazul determinării acestei valori pe baza datelor de nivelul 3 (date de intrare neobservabile), volatilitatea câștigurilor sau pierderilor raportate prin intermediul acestei valori, sinergia activelor, subiectivismul în stabilirea acestei valori atunci când nu sunt disponibile suficiente informații pe piață. În plus, mulți au afirmat că utilizarea evaluării la valoarea justă a fost una dintre cauzele declanșării crizei financiare din 2008. Prin urmare, ținând cont de aceste acuzații, dar și de minusurile identificate, normalizatorii au decis că utilizarea valorii juste trebuie efectuată într-o manieră transparentă pentru înțelegerea modului de determinare și prezentare a acesteia în situațiile financiare.

Bibliografie

- Matiș, D., Damian, M.I., Bonaci, C.G. (2013), Fair Value Measurement Disclosures: Particularities in the Context of Listed Companies and European Funding, Annales Universitatis Apulensis Series Oeconomica, vol. 1, nr. 15, pp. 40-53.

- IASB (2013), Standardele Internaționale de Raportare Financiară (IFRS). Norme oficiale emise la 1 ianuarie 2013, traducere, Editura CECCAR, București.

- CAC 40 Constituents – 2015, disponibil la http://www.bluechiplist.com/indices/cac-40/

- FTSE 100 Constituents – 2015, disponibil la http://www.londonstockexchange.com/exchange/pricesand-markets/stocks/indices/summary/summary-indices-constituents.html?index=UKX

- www.ifrs.org

Arta Thaliei – de la viață pe scenă și de la scenă la publicul larg

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor