Contabilitatea decontărilor cu terții și a subvențiilor în cazul persoanelor juridice fără scop patrimonial

Numărul 44, 13-19 nov. 2018 » Expertiza și auditul afacerilor

Termeni-cheie: reducere financiară, subvenție aferentă veniturilor, subvenție pentru active, venit amânat

Clasificare JEL: L31, M41

Particularități

Conform pct. 222 din Ordinul ministrului finanțelor publice nr. 3.103/2017 privind aprobarea Reglementărilor contabile pentru persoanele juridice fără scop patrimonial, cu completările ulterioare, contabilitatea terților asigură evidența datoriilor și creanțelor entității în relațiile acesteia cu furnizorii, clienții, personalul, asigurările sociale, bugetul statului, entitățile afiliate și cele asociate, debitorii și creditorii diverși.

Principalele particularități ale persoanelor juridice fără scop patrimonial în ceea ce privește decontările cu terții și subvențiile sunt următoarele:

➜ Particularități privind reducerile financiare

Un aspect specific organizațiilor nonprofit este recunoașterea veniturilor din reduceri financiare primite în două conturi distincte pe cele două categorii de activități, respectiv fără scop patrimonial și economice, și a cheltuielilor privind reducerile acordate într-un singur cont.

Astfel, pct. 43 alin. (2) din OMFP nr. 3.103/2017 stipulează: „Reducerile financiare primite de la furnizor reprezintă venituri ale perioadei, indiferent de perioada la care se referă (contul 734 «Venituri financiare rezultate din activitățile fără scop patrimonial», dacă reducerea este aferentă activităților fără scop patrimonial, sau contul 767 «Venituri din sconturi obținute», dacă reducerea este aferentă activităților economice). La furnizor, aceste reduceri acordate reprezintă cheltuieli ale perioadei, indiferent de perioada la care se referă (contul 667 «Cheltuieli privind sconturile acordate»)”.

➜ Particularități privind subvențiile

Corespunzător celor două tipuri de activități, subvențiile aferente veniturilor se recunosc în două conturi distincte:

- 736 „Venituri din subvenții de exploatare”– în cazul în care subvenția este aferentă activității fără scop patrimonial;

- 741 „Venituri din subvenții de exploatare”– în cazul în care subvenția este aferentă activității economice.

Subvențiile pentru active, inclusiv cele nemonetare la valoarea justă, se înregistrează în contabilitate ca subvenții pentru investiții și se recunosc în bilanț ca venit amânat (contul 475 „Subvenții pentru investiții”). Venitul amânat se contabilizează ca venit curent pe măsura înregistrării cheltuielilor cu amortizarea sau la casarea ori cedarea activelor, în două conturi corespunzător celor două activități:

- 7382 „Venituri din subvenții pentru investiții” – dacă subvenția este aferentă activității fără scop patrimonial;

- 7584 „Venituri din subvenții pentru investiții” – dacă subvenția este aferentă activității economice.

În cazul împrumuturilor nerambursabile cu caracter de subvenții, organizațiile nonprofit neplătitoare de TVA au dreptul de a recupera taxa de la autoritatea de management. Astfel, conform art. 12 lit. a) din Hotărârea Guvernului nr. 759/2007 privind regulile de eligibilitate a cheltuielilor efectuate în cadrul operațiunilor finanțate prin programele operaționale, cu modificările și completările ulterioare, taxa pe valoarea adăugată nedeductibilă reprezintă o cheltuială eligibilă în cazul beneficiarilor care nu sunt înregistrați ca plătitori de TVA.

Prin urmare, această sumă se recuperează de la autoritatea de management, după obținerea de către beneficiar a certificatului privind nedeductibilitatea TVA eliberat de organul fiscal competent (Ordinul ministrului finanțelor publice nr. 33/2012 pentru aprobarea Procedurii de certificare a declarației privind nedeductibilitatea TVA aferente cheltuielilor cuprinse în cererea de rambursare, precum și a modelului și conținutului formularului „Certificat privind nedeductibilitatea TVA aferente cheltuielilor cuprinse în cererea de rambursare”, cu completările ulterioare).

În vederea recuperării TVA, odată cu întocmirea cererii de rambursare, din punct de vedere contabil se recomandă evidențierea distinctă în contabilitate a acesteia, respectiv în contul 461 „Debitori diverși” analitic distinct.

➜ Particularități privind evaluarea la data bilanțului

Un element specific organizațiilor nonprofit este recunoașterea veniturilor din diminuarea sau anularea ajustărilor pentru depreciere în două conturi distincte pe cele două categorii de activități:

- 7384 „Venituri din provizioane și ajustări pentru depreciere privind activitatea de exploatare” – pentru activitățile fără scop patrimonial; și

- 7814 „Venituri din ajustări pentru deprecierea activelor circulante” – pentru activitățile economice.

➜ Particularități privind asigurările sociale și impozitul pe venitul de natura salariilor

În situația în care organizațiile nonprofit au angajați, ele trebuie să respecte aceleași obligații ca în cazul societăților comerciale.

Începând cu data de 1 ianuarie 2018, contribuțiile sociale obligatorii sunt următoarele:

- contribuția la pensii pentru condiții normale de muncă, în cotă de 25%, ce este în totalitate în sarcina salariatului;

- contribuția la sănătate, în cotă de 10%, ce este în totalitate în sarcina salariatului;

- contribuția asiguratorie pentru muncă, în cotă de 2,25%, ce este în totalitate în sarcina angajatorului.

Tot începând cu această dată, impozitul pe venitul de natura salariilor este de 10%.

Prin urmare, în planul de conturi au fost introduse conturile:

- 4315 „Contribuția de asigurări sociale”;

- 4316 „Contribuția de asigurări sociale de sănătate”;

- 436 „Contribuția asiguratorie pentru muncă”;

- 646 „Cheltuieli privind contribuția asiguratorie pentru muncă”.

➜ Particularități privind TVA

Conform art. 310 alin. (1) din Codul fiscal, persoana impozabilă stabilită în România a cărei cifră de afaceri anuală, declarată sau realizată, este inferioară plafonului de 88.500 euro (echivalentul în lei se stabilește la cursul de schimb comunicat de Banca Națională a României la data aderării și se rotunjește la următoarea mie), respectiv 300.000 lei, poate aplica scutirea de taxă pentru operațiunile ce constituie sau sunt asimilate cu o livrare de bunuri ori o prestare de servicii, în sfera taxei, efectuate cu plată, cu excepția livrărilor intracomunitare de mijloace de transport noi, scutite.

Cifra de afaceri care servește drept referință pentru aplicarea plafonului de 300.000 lei este constituită din valoarea totală, exclusiv taxa, a:

- livrărilor de bunuri și a prestărilor de servicii efectuate de persoana impozabilă în cursul unui an calendaristic, taxabile sau, după caz, care ar fi taxabile dacă nu ar fi desfășurate de o mică întreprindere;

- operațiunilor rezultate din activități economice pentru care locul livrării/prestării se consideră ca fiind în străinătate, dacă taxa ar fi deductibilă în cazul în care aceste operațiuni ar fi fost realizate în România;

- operațiunilor scutite cu drept de deducere și a celor scutite fără drept de deducere, dacă acestea nu sunt accesorii activității principale, cu excepția livrărilor de active fixe corporale sau necorporale;

- livrărilor intracomunitare de mijloace de transport noi.

Persoana impozabilă care îndeplinește condițiile pentru aplicarea regimului special de scutire poate opta oricând pentru regimul normal de taxă, solicitând în acest caz înregistrarea conform art. 316 din Codul fiscal.

O persoană impozabilă nou-înființată poate beneficia de regimul special de scutire dacă la momentul începerii activității economice declară o cifră de afaceri anuală estimată sub plafonul de scutire și nu optează pentru regimul normal de taxare.

Persoana impozabilă care aplică regimul special de scutire:

- nu are dreptul la deducerea taxei aferente achizițiilor; și

- nu are voie să menționeze taxa pe factură sau pe alt document.

O persoană juridică fără scop patrimonial are obligația de a se înregistra în scopuri de taxă pe valoarea adăugată în cazul în care desfășoară activități economice care conduc la depășirea plafonului de 300.000 lei cifră de afaceri, termenul în care trebuie să solicite înregistrarea în scopuri de TVA fiind de 10 zile de la data atingerii ori depășirii lui. Această dată se consideră a fi prima zi a lunii calendaristice următoare celei în care plafonul a fost atins ori depășit. De asemenea, obligația este valabilă și în cazul în care persoana juridică fără scop patrimonial efectuează achiziții intracomunitare ce depășesc plafonul de 10.000 euro.

În Monitorul Oficial nr. 706 din 31 august 2017 a fost publicată Ordonanța Guvernului nr. 23/2017 privind plata defalcată a TVA, mecanism care poate fi aplicat opțional începând cu data de 1 octombrie 2017.

Entitățile care doresc să folosească acest sistem trebuie să depună la organul fiscal de care aparțin formularul 086 „Notificare privind aplicarea/renunțarea la aplicarea mecanismului de plată defalcată a TVA”. Ulterior depunerii, ANAF, în maximum trei zile lucrătoare, le înscrie în registrul disponibil pe site-ul acesteia.

Societățile neplătitoare de taxă care cumpără bunuri sau servicii de la un furnizor care aplică mecanismul amintit nu sunt obligate să achite defalcat contravaloarea facturii. Acestea plătesc întreaga sumă aferentă facturii din contul lor curent în cel al furnizorului, iar obligația de a vira taxa respectivă în contul distinct de TVA deschis la o bancă sau la trezorerie îi revine furnizorului în cauză.

Însă persoanele impozabile înregistrate în scopuri de TVA au obligația să plătească contravaloarea taxei aferente achizițiilor de bunuri și servicii într-un cont de TVA al furnizorului/prestatorului care aplică acest sistem.

Prin urmare, în planul de conturi au fost introduse conturile:

- 5126 „Conturi la bănci în lei – TVA defalcat”;

- 5127 „Conturi la bănci în valută – TVA defalcat”.

Exemplu

O asociație sportivă de gimnastică ritmică desfășoară activități economice de vânzare a materialelor sportive, pentru care este înregistrată ca plătitoare de taxă, aceasta optând pentru plata defalcată a TVA.

În cursul unei perioade, asociația sportivă efectuează următoarele tranzacții:

În bugetul aprobat figurează următoarele cheltuieli eligibile:

În vederea realizării sediului, clubul sportiv contractează un dezvoltator imobiliar. Valoarea contractului încheiat este de 900.000 lei, dezvoltatorul imobiliar emițând două facturi: prima în martie, în valoare de 500.000 lei, TVA 19%, și a doua în august, în valoare de 400.000 lei, TVA 19%, atunci când sediul este recepționat. Clădirea se amortizează în 40 de ani.

Din fondurile nerambursabile primite, asociația sportivă mai plătește:

- mobilier în valoare de 200.000 lei, achiziționat și pus în funcțiune în septembrie N, care se amortizează în 5 ani;

- materiale consumabile în valoare de 6.000 lei, lunar, pe o perioadă de 6 luni, începând cu aprilie N;

- salarii brute lunare în sumă de 20.000 lei pentru personalul aferent proiectului, începând cu februarie N, adică timp de 8 luni.

La încheierea derulării proiectului se recuperează TVA de la autoritatea de management.

Ne propunem să contabilizăm operațiunile de mai sus.

| 5.950 lei | 303 „Materiale de natura obiectelor de inventar” | = | 401 „Furnizori” | 5.950 lei |

| 595 lei | 401 „Furnizori” | = | 7348 „Alte venituri de natură financiară” | 595 lei |

| 5.355 lei | 401 „Furnizori” | = | 5121 „Conturi la bănci în lei” | 5.355 lei |

| 9.520 lei 8.000 lei 1.520 lei | % 371 „Mărfuri” 4426 „TVA deductibilă” | = | 401 „Furnizori” | 9.520 lei |

| 8.000 lei | 401 „Furnizori” | = | 5121 „Conturi la bănci în lei” | 8.000 lei |

| 1.520 lei | 4423 „TVA de plată” | = | 5121 „Conturi la bănci în lei” | 1.520 lei |

| 7.735 lei | 4111 „Clienți” | = | % 707/02 „Venituri din vânzarea mărfurilor” / activități economice 4427 „TVA colectată” | 7.735 lei 6.500 lei 1.235 lei |

| 6.000 lei | 607/02 „Cheltuieli privind mărfurile” / activități economice | = | 371 „Mărfuri” | 6.000 lei |

| 6.500 lei | 5121 „Conturi la bănci în lei” | = | 4111 „Clienți” | 6.500 lei |

| 1.235 lei | 5126 „Conturi la bănci în lei – TVA defalcat” | = | 4111 „Clienți” | 1.235 lei |

| 1.039.680 lei | 445 „Subvenții” | = | % 4752/01 „Împrumuturi nerambursabile cu caracter de subvenții pentru investiții” / activități fără scop patrimonial 472/01 „Venituri înregistrate în avans” / activități fără scop patrimonial | 1.039.680 lei 880.000 lei 159.680 lei |

| 519.840 lei | 5121 „Conturi la bănci în lei” | = | 445 „Subvenții” | 519.840 lei |

d3) Înregistrarea salariilor în luna februarie N:

| 20.000 lei | 641/01 „Cheltuieli cu salariile personalului” / activități fără scop patrimonial | = | 421 „Personal – salarii datorate” | 20.000 lei |

| 8.300 lei | 421 „Personal – salarii datorate” | = | % 4315 „Contribuția de asigurări sociale” 4316 „Contribuția de asigurări sociale de sănătate” 444 „Impozitul pe venituri de natura salariilor” | 8.300 lei 5.000 lei 2.000 lei 1.300 lei |

| 11.700 lei | 421 „Personal – salarii datorate” | = | 5121 „Conturi la bănci în lei” | 11.700 lei |

| 450 lei | 646/01 „Cheltuieli privind contribuția asiguratorie pentru muncă” / activități fără scop patrimonial | = | 436 „Contribuția asiguratorie pentru muncă” | 450 lei |

| 8.750 lei 5.000 lei 2.000 lei 1.300 lei 450 lei | % 4315 „Contribuția de asigurări sociale” 4316 „Contribuția de asigurări sociale de sănătate” 444 „Impozitul pe venituri de natura salariilor” 436 „Contribuția asiguratorie pentru muncă” | = | 5121 „Conturi la bănci în lei” | 8.750 lei |

d36) Concomitent, reluarea veniturilor în avans la venituri curente:

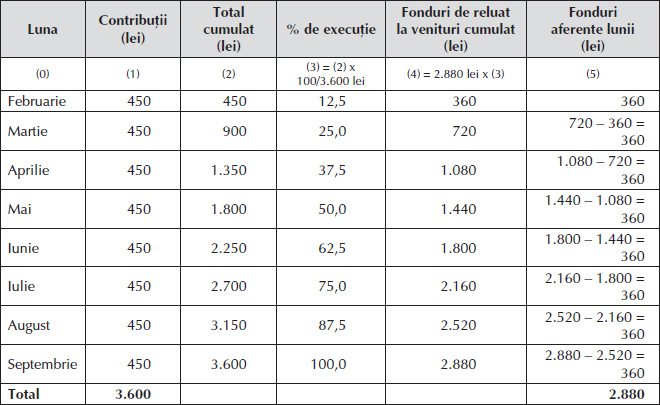

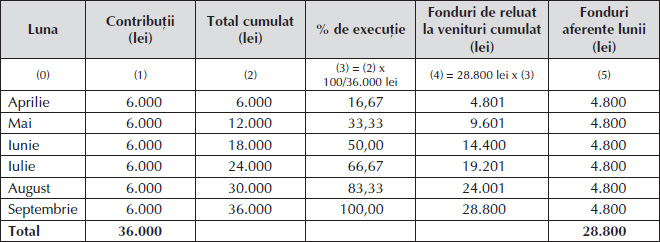

Cheltuielile cu salariile și sumele de reluat la venituri sunt calculate în tabelul de mai jos:

Cheltuielile cu contribuțiile angajatorului și sumele de reluat la venituri sunt calculate în tabelul de mai jos:

| 16.360 lei | 472/01 „Venituri înregistrate în avans” / activități fără scop patrimonial | = | % 7364 „Venituri din subvenții pentru venituri pentru plata personalului” 7365 „Venituri din subvenții pentru venituri pentru asigurări și protecție socială” | 16.360 lei 16.000 lei 360 lei |

Înregistrările de la litera d3) se repetă în fiecare dintre cele 8 luni.

| 595.000 lei 500.000 lei 95.000 lei | % 231 „Imobilizări corporale în curs de execuție” 461/TVA „Debitori diverși” | = | 404 „Furnizori de imobilizări” | 595.000 lei |

| 595.000 lei | 404 „Furnizori de imobilizări” | = | 5121 „Conturi la bănci în lei” | 595.000 lei |

d5) Achiziția materialelor consumabile, în luna aprilie:

| 7.140 lei 6.000 lei 1.140 lei | % 302 „Materiale consumabile” 461/TVA „Debitori diverși” | = | 401 „Furnizori” | 7.140 lei |

| 6.000 lei | 602/01 „Cheltuieli cu materialele consumabile” / activități fără scop patrimonial | = | 302 „Materiale consumabile” | 6.000 lei |

| 7.140 lei | 401 „Furnizori” | = | 5121 „Conturi la bănci în lei” | 7.140 lei |

| 4.800 lei | 472/01 „Venituri înregistrate în avans” / activități fără scop patrimonial | = | 7362 „Venituri din subvenții pentru venituri pentru materii prime și materiale” | 4.800 lei |

Înregistrările de la litera d5) se repetă în fiecare dintre cele 6 luni.

| 519.840 lei | 5121 „Conturi la bănci în lei” | = | 445 „Subvenții” | 519.840 lei |

d7) În luna august se înregistrează:

| 476.000 lei 400.000 lei 76.000 lei | % 231 „Imobilizări corporale în curs de execuție” 461/TVA „Debitori diverși” | = | 404 „Furnizori de imobilizări” | 476.000 lei |

| 476.000 lei | 404 „Furnizori de imobilizări” | = | 5121 „Conturi la bănci în lei” | 476.000 lei |

| 900.000 lei | 212.01 „Construcții pentru activitățile fără scop patrimonial” | = | 231 „Imobilizări corporale în curs de execuție” | 900.000 lei |

| 1.875 lei | 6811/01 „Cheltuieli de exploatare privind amortizarea imobilizărilor”/ activități fără scop patrimonial | = | 2812.01 „Amortizarea construcțiilor privind activitățile fără scop patrimonial” | 1.875 lei |

| 1.500 lei | 4752/01 „Împrumuturi nerambursabile cu caracter de subvenții pentru investiții” / activități fără scop patrimonial | = | 7382 „Venituri din subvenții pentru investiții” | 1.500 lei |

d8) În luna septembrie se înregistrează:

| 238.000 lei 200.000 lei 38.000 lei | % 214.01 „Mobilier, aparatură birotică, echipamente de protecție a valorilor umane și materiale și alte active corporale pentru activitățile fără scop patrimonial” 461/TVA „Debitori diverși” | = | 404 „Furnizori de imobilizări” | 238.000 lei |

| 238.000 lei | 404 „Furnizori de imobilizări” | = | 5121 „Conturi la bănci în lei” | 238.000 lei |

| 3.333,3 lei | 6811/01 „Cheltuieli de exploatare privind amortizarea imobilizărilor”/ activități fără scop patrimonial | = | 2814.01 „Amortizarea altor imobilizări corporale privind activitățile fără scop patrimonial” | 3.333,3 lei |

| 2.666,7 lei | 4752/01 „Împrumuturi nerambursabile cu caracter de subvenții pentru investiții” / activități fără scop patrimonial | = | 7382 „Venituri din subvenții pentru investiții” | 2.666,7 lei |

| 210.140 lei | 5121 „Conturi la bănci în lei” | = | 461/TVA „Debitori diverși” | 210.140 lei |

BIBLIOGRAFIE

- Hotărârea Guvernului nr. 759/2007 privind regulile de eligibilitate a cheltuielilor efectuate în cadrul operațiunilor finanțate prin programele operaționale, publicată în Monitorul Oficial nr. 517/01.08.2007, cu modificările și completările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Ordinul ministrului finanțelor publice nr. 3.103/2017 privind aprobarea Reglementărilor contabile pentru persoanele juridice fără scop patrimonial, publicat în Monitorul Oficial nr. 984/12.12.2017, cu completările ulterioare.

Acest articol este preluat din lucrarea Contabilitatea altor tipuri de entități, autori Adriana Florina Popa (coordonator), Corina-Graziella Bâtcă-Dumitru, Liviu-Marian Matac, Ileana Nișulescu-Ashrafzadeh, Aurelia Ștefănescu și Adriana Tiron-Tudor, apărută la Editura CECCAR în anul 2018.

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc