Contabilitatea operațiunilor de creditare

Numărul 24-25, 26 iunie - 9 iulie 2018 » Expertiza și auditul afacerilor

Termeni-cheie: creditare, credit scoring, performanță financiară, serviciul datoriei

Clasificare JEL: M41, G28

Potrivit Regulamentului Băncii Naționale a României nr. 17/2012 privind unele condiții de creditare, cu modificările și completările ulterioare, creditul reprezintă suma evidențiată în conturi bilanțiere sau în conturi din afara bilanțului, pusă la dispoziție ori pe care instituția creditoare s-a angajat să o pună la dispoziție unei persoane fizice sau unei entități nefinanciare în schimbul obligației debitorului în cauză de a rambursa suma respectivă, precum și de a plăti dobânzi ori alte cheltuieli legate de această sumă. Finanțările de tip leasing financiar sunt asimilate creditului.

Clientela băncilor beneficiază de o serie de credite pe termen scurt, mediu sau lung de natura celor clasice, acordate în temeiul unui dosar de creditare, ce are la bază credit scoringul. De asemenea, băncile dispun de un portofoliu variat de produse de creditare, acesta incluzând și scontarea sau factoringul.

➜ Credit scoringul

Băncile analizează dosarul de creditare pe baza unor criterii de natură financiară și nonfinanciară, care stabilesc solvabilitatea și capacitatea de plată ale solicitantului de credit, respectiv profilul său de risc. Criteriile sunt diferite în funcție de statutul juridic al clientului, respectiv persoană fizică sau juridică, și au în vedere elemente precum: forma și felul proprietății, profitul, cifra de afaceri, capitalurile proprii, numărul de angajați ai entității, dependența de piețele de aprovizionare și desfacere, garanțiile etc. Pentru fiecare criteriu, banca acordă un punctaj în funcție de răspunsurile solicitantului, punctaje care, după aplicarea coeficientului de importanță a criteriului, stabilesc un scor ce va determina includerea clientului/împrumutatului în una dintre clasele de risc. Acestea sunt:

- categoria A: clienți cu o situație economico-financiară foarte bună care nu prezintă riscul de nerambursare a creditului;

- categoria B: clienți cu o situație economico-financiară foarte bună care au lichidități fluctuante;

- categoria C: clienți cu o situație economico-financiară satisfăcătoare, ai căror indicatori de bonitate prezintă tendințe de îmbunătățire;

- categoria D: clienți cu o situație economico-financiară slabă, cu tendințe de înrăutățire;

- categoria E: clienți care obțin succesiv pierderi.

Pentru fiecare dintre cele cinci categorii de risc, băncile acordă credite corespunzătoare:

- Clienților din categoria A li se acordă credite standard.

- Clienților din categoria B li se acordă credite în observație.

- Clienților din categoria C li se acordă credite substandard.

- Clienților din categoria D li se acordă credite îndoielnice.

- Clienților din categoria E li se acordă credite pierdere.

Indiferent de categoria de credit acordat, acesta este caracterizat de un serviciu al datoriei, concretizat în respectarea sau nerespectarea termenelor scadente pentru rambursare.

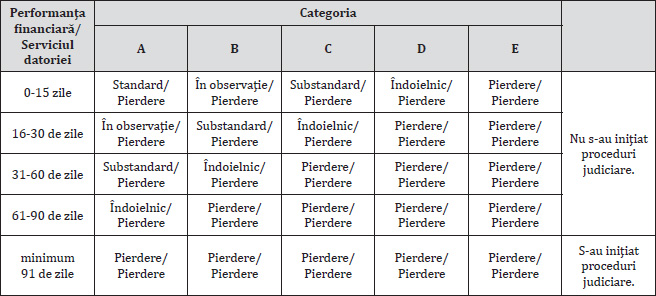

În funcție de categoria de credit acordat și de serviciul datoriei, BNR a stabilit o matrice a creditelor care ajută băncile să stabilească riscul și dobânda în funcție de modul de rambursare a acestora. Matricea are la bază următoarele principii:

- La acordare, creditul este clasificat corespunzător categoriei de risc a clientului.

- Pe parcursul rambursării, în funcție de serviciul datoriei, creditul este clasificat în categoria imediat inferioară.

Criteriile de încadrare pe categorii pentru creditele acordate clientelei nefinanciare sunt următoarele:

Pentru fiecare categorie de credite, băncile percep o anumită dobândă și constituie ajustări pentru depreciere în funcție de categoria de risc a clientului. Ele acordă credite și clientelei financiare, acestea având la bază convenții încheiate între bănci și instituțiile respective.

Recunoașterea în contabilitate a creditelor acordate clientelei se realizează cu ajutorul conturilor din grupa 20 „Credite acordate clientelei”. Această grupă este structurată pe sintetice de gradul II, în funcție de categoria de credite, astfel:

- 201 „Creanțe comerciale”;

- 202 „Credite de trezorerie”;

- 203 „Credite de consum și vânzări în rate”;

- 204 „Credite pentru finanțarea operațiunilor de comerț exterior”;

- 205 „Credite pentru finanțarea stocurilor și pentru echipamente”;

- 206 „Credite pentru investiții imobiliare”;

- 209 „Alte credite acordate clientelei”.

Pentru fiecare cont sintetic de gradul I există un cont sintetic de gradul II denumit „Creanțe atașate”, în care banca ce a acordat creditul evidențiază, pe categorii de credite, creanța privind dobânda.

Conturile din grupa 20 sunt conturi de plasament și au funcție contabilă de activ. Ele se debitează la acordarea creditelor și se creditează pe măsura rambursării acestora.

Creditele nerecuperate la scadență se înregistrează în contabilitate în conturile 2811 „Active financiare restante nedepreciate” și, respectiv, 2821 „Active financiare depreciate”. După expirarea termenelor contractuale, instituțiile de credit întreprind demersurile legale pentru recuperarea creditelor și a dobânzilor aferente.

În cazul acordării unui credit, există un decalaj între momentul aprobării și cel al acordării lui efective. Deoarece în această perioadă banca se consideră angajată față de client, ea va recunoaște în contabilitate angajamentul prin utilizarea contului în afara bilanțului 903 „Angajamente în favoarea clientelei”, care are funcție contabilă de activ. Acesta se debitează cu angajamentele de finanțare acordate de bancă clienților și se creditează cu ocazia utilizării sau stingerii angajamentelor respective. Contul are sold final debitor reprezentând angajamentele de finanțare existente.

Recunoașterea în contabilitate a angajamentelor de finanțare se realizează prin intermediul contului 999 „Contrapartida”. Acesta este un cont bifuncțional, fără conținut economic, utilizat pentru debitarea/creditarea conturilor în afara bilanțului.

Având în vedere că operațiunile de creditare presupun și un risc de nerecuperare a creditelor acordate, băncile constituie ajustări pentru deprecierea creanțelor, ale căror cote procentuale sunt prevăzute în reglementările BNR. Astfel, în funcție de clasificarea creditelor, coeficienții de ajustare pentru deprecierea creanțelor sunt următorii: standard – 0; în observație – 0,05; substandard – 0,2; îndoielnic – 0,5; pierdere – 1. Ajustările pentru depreciere se calculează la valoarea nominală a creditului minus garanția.

Ajustările pentru deprecierea creanțelor se evidențiază prin intermediul contului 291 „Ajustări specifice pentru deprecieri identificate la nivel individual”, care are funcție contabilă de pasiv. Acesta se creditează la constituirea ajustărilor pentru deprecierea creanțelor pe seama cheltuielilor, prin debitul contului 662 „Cheltuieli cu ajustări pentru deprecierea creanțelor din operațiuni cu clientela și alte ajustări”, și se debitează la anularea/diminuarea ajustărilor, prin creditul contului 762 „Venituri din ajustări pentru deprecierea creanțelor din operațiuni cu clientela și alte ajustări”. Soldul său final este creditor și reflectă ajustările pentru deprecierea creanțelor aferente creditelor acordate clientelei și încă nerambursate.

Dobânda aferentă creditelor acordate clientelei se recunoaște în contul 702 „Venituri din operațiunile cu clientela”, care se dezvoltă în funcție de tipologia creditelor.

Din punct de vedere contabil, o operațiune de creditare presupune următoarele etape:

● evidențierea angajamentului față de client;

- stingerea angajamentului față de client;

- acordarea creditului în funcție de tipologia acestuia;

- evidențierea creanței privind dobânda;

- constituirea ajustării pentru deprecierea creditului în funcție de categoria de risc a clientului;

● rambursarea creditului și plata dobânzii, etapă care include:

- rambursarea creditului;

- diminuarea creanței privind dobânda;

- diminuarea ajustării pentru deprecierea creditului în funcție de creditul rămas nerambursat.

Dacă ultimele trei operațiuni nu au avut loc, intervine nerambursarea la termen, ceea ce implică evidențierea creditului restant sau îndoielnic și a dobânzii restante. Un credit restant presupune calcularea și perceperea unei dobânzi penalizatoare care corespunde categoriei de credite în care se ajunge conform matricei creditelor.

Exemplul 1

ABC, persoană juridică, depune la bancă o cerere pentru acordarea unui credit pe 6 luni în valoare de 100.000 lei în vederea procurării de stocuri necesare producției.

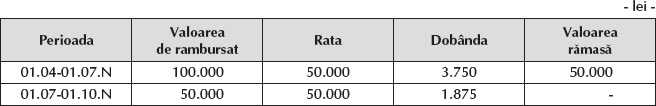

În urma analizei dosarului de credit, banca stabilește că societatea ABC se încadrează în categoria B, deci creditul acordat este clasificat în clasa „în observație”. Aprobarea creditului are loc la data de 01.03.N, iar acordarea efectivă a acestuia prin alimentarea contului curent, la 01.04.N. Rata dobânzii practicată de bancă este de 12% pe an, iar rata dobânzii penalizatoare este de 5% pe an.

Conform contractului de credit, rambursarea se face în două tranșe egale, scadente la 01.07.N și 01.10.N. Odată cu rambursarea ratelor se achită și dobânda aferentă. Modalitatea de rambursare a creditului este în rate constante.

Rambursarea celei de-a doua rate are loc după 10 zile de la scadență, când se achită și dobânda aferentă și cea penalizatoare.

Ne propunem să prezentăm înregistrarea în contabilitate a acestor operațiuni.

Rata dobânzii percepută pentru societatea ABC = 12% + 3% (aferentă creditului de categoria B) = 15%

| 100.000 lei | 903 „Angajamente în favoarea clientelei” | = | 999 „Contrapartida” | 100.000 lei |

| 100.000 lei | 999 „Contrapartida” | = | 903 „Angajamente în favoarea clientelei” | 100.000 lei |

| 100.000 lei | 2051 „Credite pentru finanțarea stocurilor” | = | 2511/ABC „Conturi curente” | 100.000 lei |

| 5.625 lei | 20571 „Creanțe atașate” | = | 70216 „Dobânzi de la creditele pentru finanțarea stocurilor și pentru echipamente” | 5.625 lei |

| 5.000 lei | 6621 „Cheltuieli cu ajustări specifice pentru deprecieri identificate la nivel individual” | = | 291 „Ajustări specifice pentru deprecieri identificate la nivel individual” | 5.000 lei |

| 50.000 lei | 2511/ABC „Conturi curente” | = | 2051 „Credite pentru finanțarea stocurilor” | 50.000 lei |

| 3.750 lei | 2511/ABC „Conturi curente” | = | 20571 „Creanțe atașate” | 3.750 lei |

| 2.500 lei | 291 „Ajustări specifice pentru deprecieri identificate la nivel individual” | = | 7621 „Venituri din ajustări specifice pentru deprecieri identificate la nivel individual” | 2.500 lei |

6. La 01.10.N, societatea nu rambursează rata creditului conform graficului de rambursare:

| 50.000 lei | 2811 „Active financiare restante nedepreciate” | = | 2051 „Credite pentru finanțarea stocurilor” | 50.000 lei |

| 1.875 lei | 28171 „Creanțe atașate” | = | 20571 „Creanțe atașate” | 1.875 lei |

| 7.500 lei | 6621 „Cheltuieli cu ajustări specifice pentru deprecieri identificate la nivel individual” | = | 291 „Ajustări specifice pentru deprecieri identificate la nivel individual” | 7.500 lei |

| 52.111 lei | 2511/ABC „Conturi curente” | = | % 2811 „Active financiare restante nedepreciate” 28171 „Creanțe atașate” 7028 „Dobânzi din active financiare depreciate” | 52.111 lei 50.000 lei 1.875 lei 236 lei |

| 10.000 lei | 291 „Ajustări specifice pentru deprecieri identificate la nivel individual” | = | 7621 „Venituri din ajustări specifice pentru deprecieri identificate la nivel individual” | 10.000 lei |

Exemplul 2

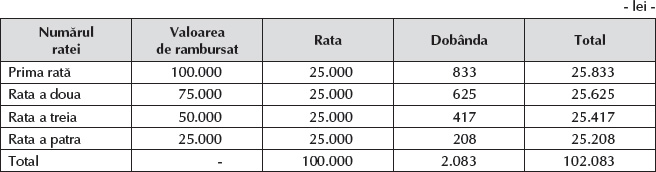

Societatea X aplică pentru un credit de 100.000 lei pe 4 luni. În urma examinării dosarului de creditare, la data de 15.04.N, banca aprobă creditul și încadrează clientul în clasa de risc A. Rata dobânzii practicată de aceasta este de 10%. Creditul este pus la dispoziția clientului la data de 01.05.N. Primele două rate și ultima sunt achitate la timp, iar cea de-a treia este plătită cu o întârziere de 15 zile. Rambursarea creditului se efectuează în rate constante. Rata dobânzii penalizatoare aferentă zilelor de întârziere este de 3%.

Ne propunem să prezentăm modul de reflectare în contabilitate a acestor operațiuni.

Credit scoringul

| 100.000 lei | 903 „Angajamente în favoarea clientelei” | = | 999 „Contrapartida” | 100.000 lei |

| 100.000 lei | 999 „Contrapartida” | = | 903 „Angajamente în favoarea clientelei” | 100.000 lei |

| 100.000 lei | 2021 „Credite de trezorerie” | = | 2511/X „Conturi curente” | 100.000 lei |

| 2.083 lei | 20271 „Creanțe atașate” | = | 70213 „Dobânzi de la creditele de trezorerie” | 2.083 lei |

| 25.000 lei | 2511/X „Conturi curente” | = | 2021 „Credite de trezorerie” | 25.000 lei |

| 833 lei | 2511/X „Conturi curente” | = | 20271 „Creanțe atașate” | 833 lei |

| 25.000 lei | 2511/X „Conturi curente” | = | 2021 „Credite de trezorerie” | 25.000 lei |

| 625 lei | 2511/X „Conturi curente” | = | 20271 „Creanțe atașate” | 625 lei |

6. La 01.08.N, societatea nu rambursează rata a treia conform graficului de rambursare:

| 25.000 lei | 2811 „Active financiare restante nedepreciate” | = | 2021 „Credite de trezorerie” | 25.000 lei |

| 417 lei | 28171 „Creanțe atașate” | = | 20271 „Creanțe atașate” | 417 lei |

| 2.500 lei | 6621 „Cheltuieli cu ajustări specifice pentru deprecieri identificate la nivel individual” | = | 291 „Ajustări specifice pentru deprecieri identificate la nivel individual” | 2.500 lei |

7. La 15.08.N, rambursarea ratei a treia și plata dobânzii restante și a celei penalizatoare:

Rata dobânzii penalizatoare = 10% + 3% = 13%

Dobânda penalizatoare = (25.000 lei x 15 zile x 0,13)/360 zile = 135 lei

| 25.000 lei | 2511/X „Conturi curente” | = | 2021 „Credite de trezorerie” | 25.000 lei |

| 417 lei | 2511/X „Conturi curente” | = | 20271 „Creanțe atașate” | 417 lei |

| 135 lei | 2511/X „Conturi curente” | = | 7028 „Dobânzi din active financiare depreciate” | 135 lei |

| 1.250 lei | 291 „Ajustări specifice pentru deprecieri identificate la nivel individual” | = | 7621 „Venituri din ajustări specifice pentru deprecieri identificate la nivel individual” | 1.250 lei |

| 25.000 lei | 2511/X „Conturi curente” | = | 2021 „Credite de trezorerie” | 25.000 lei |

| 208 lei | 2511/X „Conturi curente” | = | 20271 „Creanțe atașate” | 208 lei |

| 1.250 lei | 291 „Ajustări specifice pentru deprecieri identificate la nivel individual” | = | 7621 „Venituri din ajustări specifice pentru deprecieri identificate la nivel individual” | 1.250 lei |

BIBLIOGRAFIE

- Ordinul Băncii Naționale a României nr. 27/2010 pentru aprobarea Reglementărilor contabile conforme cu Standardele Internaționale de Raportare Financiară, aplicabile instituțiilor de credit, publicat în Monitorul Oficial nr. 890 și 890 bis/30.12.2010, cu modificările și completările ulterioare.

- Regulamentului Băncii Naționale a României nr. 17/2012 privind unele condiții de creditare, publicat în Monitorul Oficial nr. 855/18.12.2012, cu modificările și completările ulterioare.

Acest articol este preluat din lucrarea Contabilitatea altor tipuri de entități, autori Adriana Florina Popa (coordonator), Corina-Graziella Bâtcă-Dumitru, Liviu-Marian Matac, Ileana Nișulescu-Ashrafzadeh, Aurelia Ștefănescu și Adriana Tiron-Tudor, apărută la Editura CECCAR în anul 2018.

Festivalul Cărților Deschise, o fereastră spre fascinanta lume a cunoașterii

De 1 și 8 Martie „un cântec, un zâmbet, o floare” oferite mamelor, soțiilor, prietenelor, colegelor noastre

Arta Thaliei – de la viață pe scenă și de la scenă la publicul larg

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale