Corectarea declarațiilor fiscale

Numărul 6, 20-26 feb. 2018 » Expertiza și auditul afacerilor

Termeni-cheie: declarație rectificativă, corectarea declarațiilor fiscale, contribuabili, taxa pe valoarea adăugată

Clasificare JEL: K34

- 100 „Declarație privind obligațiile de plată la bugetul de stat”;

- 101 „Declarație privind impozitul pe profit”;

- 300 „Decont de taxă pe valoarea adăugată”;

- 301 „Decont special de taxă pe valoarea adăugată”.

1. Corectarea declarației 100

Corectarea formularului 100 „Declarație privind obligațiile de plată la bugetul de stat” se face prin completarea și depunerea formularului 710 „Declarație rectificativă”, cod 14.13.01.00/r, reglementat prin Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 587/2016 pentru aprobarea modelului și conținutului formularelor utilizate pentru declararea impozitelor și taxelor cu regim de stabilire prin autoimpunere sau reținere la sursă, cu modificările și completările ulterioare, și Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 2.935/2017 privind modificarea și completarea Ordinului președintelui Agenției Naționale de Administrare Fiscală nr. 587/2016.

În funcție de perioada la care se referă corecția, pot fi întâlnite două situații:

✔ În cazul în care se corectează mai multe obligații fiscale aferente aceleiași perioade de raportare, pentru fiecare obligație se completează în același formular câte un tabel generat cu ajutorul programului de asistență. Cu alte cuvinte, se va corecta fiecare obligație fiscală în parte în aceeași declarație rectificativă 710.

✔ În cazul în care se corectează obligații fiscale care privesc perioade diferite de raportare, se va completa câte un formular pentru obligațiile fiscale aferente fiecărei perioade de raportare.

Declarația se depune la organul fiscal în evidența căruia contribuabilul este înregistrat ca plătitor de impozite și taxe. În situația în care contribuabilul corectează impozite și taxe aferente unui sediu secundar cu obligații de plată, declarația rectificativă se depune la organul fiscal unde este înregistrat sediul secundar.

Formularul 710 se utilizează așadar pentru corectarea impozitelor și taxelor declarate în formularul 100, stabilite de către plătitori prin autoimpunere sau cu regim de reținere la sursă.

La completarea acestuia se are în vedere, în primul rând, denumirea creanței fiscale pentru care se face corecția, înscriindu-se impozitul sau taxa care va fi rectificat(ă), cu denumirea exactă din Nomenclatorul obligațiilor de plată la bugetul de stat, prevăzut în anexa nr. 3 la Ordinul președintelui ANAF nr. 587/2016.

- suma completată în mod eronat în declarația 100, care se rectifică; sau

- suma înregistrată anterior într-un alt formular 710 prin care s-a corectat o declarație inițială.

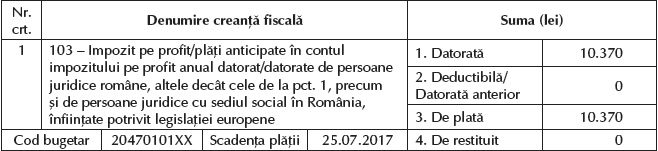

Exemplul 1

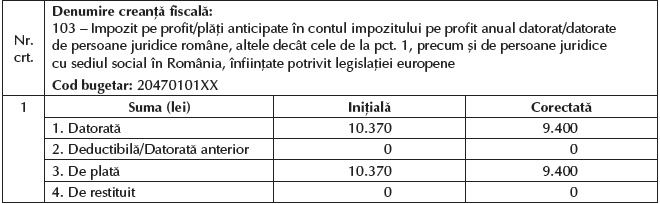

Un contribuabil calculează la sfârșitul trimestrului II al anului 2017 un impozit pe profit de 10.370 lei, sumă pe care o declară prin intermediul formularului 100. Ulterior însă constată că a făcut un calcul eronat și că suma de plată era mai mică, respectiv de 9.400 lei. Din acest motiv va proceda la corectarea impozitului declarat inițial prin depunerea formularului 710.

– Declararea inițială a impozitului în formularul privind obligațiile de plată la bugetul de stat:

– Rectificarea sumei declarate inițial, prin întocmirea formularului 710:

Prezenta declarație reprezintă titlu de creanță și produce efectele juridice ale înștiințării de plată de la data depunerii acesteia, în condițiile legii.

Sub sancțiunile aplicate faptei de fals în acte publice, declar că datele din această declarație sunt corecte și complete.

În exemplul anterior am arătat modalitatea în care se corectează o sumă, noua valoare făcând referire la același impozit. Există însă situații în care impozitul este înregistrat greșit în declarație, unul dintre cazurile des întâlnite fiind cel referitor la dividende.

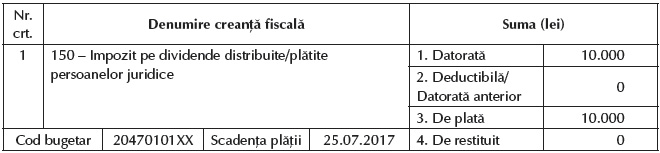

Exemplul 2

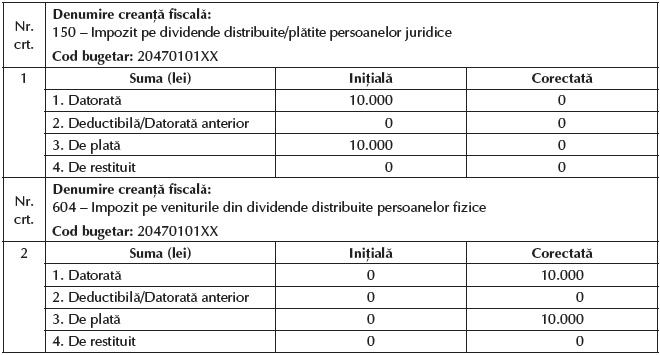

Suma de 10.000 lei reprezentând impozitul pe dividende datorat de o societate pentru dividendele distribuite asociaților săi persoane fizice a fost înregistrată în mod eronat în contul impozitului pe dividende distribuite persoanelor juridice.

Formularul a fost completat eronat, impozitul trebuind declarat în contul impozitului pe veniturile din dividende distribuite persoanelor fizice. În această situație, prin declarația rectificativă 710 se corectează suma inițială, în sensul anulării ei, și se înregistrează impozitul datorat.

Prezenta declarație reprezintă titlu de creanță și produce efectele juridice ale înștiințării de plată de la data depunerii acesteia, în condițiile legii.

Sub sancțiunile aplicate faptei de fals în acte publice, declar că datele din această declarație sunt corecte și complete.

2. Corectarea declarației 101

Actele normative care reglementează modelul și conținutul formularului utilizat pentru declararea impozitului pe profit anual sunt Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 3.250/2015 pentru modificarea și completarea Ordinului președintelui Agenției Naționale de Administrare Fiscală nr. 1.950/2012 privind aprobarea modelului și conținutului formularelor utilizate pentru declararea impozitelor și taxelor cu regim de stabilire prin autoimpunere sau reținere la sursă și Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 3.386/2016 pentru aprobarea modelului și conținutului formularelor 101 „Declarație privind impozitul pe profit” și 120 „Decont privind accizele”, cu modificările și completările ulterioare.

Corectarea formularului 101 „Declarație privind impozitul pe profit” se face prin întocmirea aceluiași document cu sumele corecte, cu mențiunea că se completează cu „X” la rubrica „Declarație rectificativă” prevăzută în antet. Prin depunerea declarației rectificative, datele eronate, declarate inițial, se înlocuiesc cu cele corecte.

Declarația rectificativă nu corectează sume stabilite prin acte de control sau rămase definitive prin decizii administrative ori judecătorești.

3. Corectarea declarației 300

Spre deosebire de formularele 100 și 101, în cazul cărora sumele eronate declarate inițial se corectează prin depunerea unei declarații rectificative, pentru deconturile de TVA nu există o declarație rectificativă și nici posibilitatea depunerii unui nou decont, corect completat, cu opțiunea de a bifa „Rectificativă”. Erorile făcute la completarea decontului de taxă sunt considerate erori materiale și se corectează într-un mod specific.

Potrivit Ordinului președintelui Agenției Naționale de Administrare Fiscală nr. 3.604/2015 pentru aprobarea Instrucțiunilor de corectare a erorilor materiale din deconturile de taxă pe valoarea adăugată, deconturile de TVA depuse de persoanele impozabile înregistrate în scopuri de taxă pot fi corectate din punctul de vedere al erorilor materiale de către organul fiscal competent fie la inițiativa acestuia, fie la solicitarea persoanei impozabile.

- erori de transcriere, cum sunt: preluarea eronată a sumelor din jurnale, inversarea unor cifre din sumele trecute în decont, preluarea eronată a datelor din decontul perioadei fiscale anterioare (de exemplu, declararea eronată a soldului de plată din decontul perioadei fiscale anterioare);

- înregistrarea în decont a diferențelor de taxă pe valoarea adăugată de plată, constatate de organele de control, contrar reglementărilor legale în materie;

- erori provenind din înscrierea în decontul de TVA a sumelor solicitate la rambursare în perioada anterioară.

Corectarea erorilor materiale din decontul de taxă pe valoarea adăugată se poate face în cadrul termenului de prescripție de cinci ani de la data de 1 ianuarie a anului următor celui în care a fost depus decontul care trebuie corectat.

Ca și în cazurile precedente, corectarea declarației 300 nu este posibilă pentru perioade fiscale care au fost supuse inspecției fiscale sau pentru care este în derulare o inspecție fiscală. Însă, ca urmare a unor constatări ale organelor de inspecție fiscală, corectarea erorilor materiale din decontul de TVA se poate realiza în baza dispoziției de măsuri comunicate de acestea. În acest caz, cererea de corectare a erorii materiale, depusă de persoana impozabilă, va fi însoțită de dispoziția de măsuri, în copie și original.

3.1. Corectarea erorilor materiale din decontul de TVA din inițiativa organului fiscal

Corectarea erorilor materiale din decontul de taxă pe valoarea adăugată din inițiativa organului fiscal se poate face astfel:

✔ În cazul în care în decontul depus se poate identifica tipul erorii (respectiv eroare de calcul ori preluarea eronată a sumelor din decontul perioadei anterioare sau din evidențele de TVA), corectarea se va efectua, din proprie inițiativă, de către compartimentul de specialitate.

- data, ora și locul stabilite pentru prezența persoanei impozabile;

- baza legală a solicitării;

- scopul acesteia;

- documentele pe care urmează să le prezinte persoana impozabilă (necesare corectării erorilor).

3.2. Corectarea erorilor materiale din decontul de TVA la solicitarea persoanei impozabile

Corectarea erorilor materiale din decontul de taxă pe valoarea adăugată la solicitarea persoanei impozabile se poate efectua astfel:

✔ Persoana impozabilă depune solicitarea de corectare a erorilor materiale împreună cu documentele necesare justificării erorilor la registratura organului fiscal competent sau la poștă, prin scrisoare recomandată.

✔ Compartimentul de specialitate (compartimentul cu atribuții de rambursare a taxei pe valoarea adăugată din cadrul organului fiscal competent) îi va comunica în scris persoanei impozabile data, ora și locul la care trebuie să se prezinte, precum și documentele necesare justificării erorilor.

✔ În vederea corectării erorilor materiale din decontul de TVA, compartimentul de specialitate, pe baza constatărilor proprii sau a documentelor prezentate de persoana impozabilă, întocmește un referat în care înscrie constatările referitoare la erorile pentru care s-a solicitat corectarea decontului, precum și modul în care se vor rectifica acestea.

✔ În baza referatului, organul fiscal întocmește decizia de corectare, în două exemplare, dintre care unul i se comunică plătitorului, iar celălalt se arhivează la dosarul fiscal al acestuia.

Dacă în urma corectării erorilor rezultă o sumă pozitivă de taxă, persoana impozabilă o va prelua în decontul perioadei fiscale următoare, la secțiunea „Regularizări”, rândul „Soldul TVA de plată din decontul perioadei fiscale precedente neachitată până la data depunerii decontului de TVA”. Termenul de plată a diferenței pozitive de taxă pe valoarea adăugată se stabilește, potrivit reglementărilor legale, în funcție de data comunicării deciziei de corectare sau a înștiințării, după caz.

Termenul de soluționare a solicitărilor de rambursare a sumei negative de taxă este de 45 de zile de la data depunerii acestei declarații.

Prezentăm în continuare două exemple privind modalitatea de corectare a erorilor materiale din decontul de TVA.

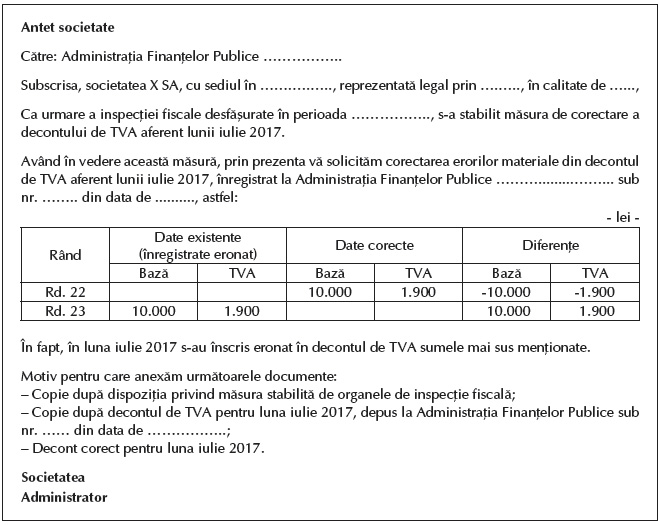

Exemplul 1

➔ Corectarea erorilor materiale din deconturile de TVA la inițiativa organului fiscal

În urma unui control efectuat de organele de inspecție fiscală la societatea X, acestea au dispus următoarea măsură: entitatea va solicita corecția decontului de TVA aferent lunii iulie 2017 prin înscrierea achizițiilor din țară, în valoare de 10.000 lei, și a taxei aferente, în sumă de 1.900 lei, la rândul 22 „Achiziții de bunuri și servicii taxabile cu cota de 19%, altele decât cele de la rd. 25”.

Ulterior înregistrării, Direcția Generală a Finanțelor Publice emite un decont de taxă pe valoarea adăugată care conține corecțiile solicitate de societate.

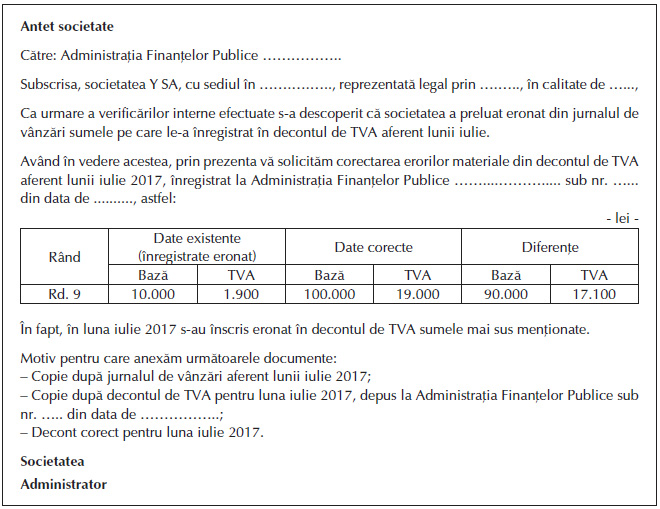

Exemplul 2

➔ Corectarea erorilor materiale din deconturile de TVA la solicitarea contribuabilului

În timpul unor verificări interne efectuate de societatea Y, departamentul de contabilitate a detectat următoarea eroare: în decontul de TVA aferent lunii iulie 2017, entitatea a preluat eronat din jurnalul de vânzări suma de 10.000 lei, TVA 1.900 lei, pe care a înregistrat-o la rândul 9 „Livrări de bunuri și prestări de servicii, taxabile cu cota de 19%”.

Suma corectă care trebuia preluată din jurnalul de vânzări și înregistrată în decontul de TVA este de 100.000 lei, TVA 19.000 lei.

Acestei adrese i se atașează și o declarație pe propria răspundere din care să reiasă că societatea nu este supusă unui control fiscal.

Ulterior înregistrării, Direcția Generală a Finanțelor Publice emite un decont de taxă pe valoarea adăugată care conține corecțiile solicitate de entitate.

În anumite condiții, modificarea datelor declarate în deconturi din perioade precedente se poate face prin completarea în decontul lunii curente a rubricilor de regularizări special prevăzute în acest scop.

- prestările de servicii intracomunitare care nu beneficiază de scutire în statul membru în care taxa este datorată, în cazurile în care au avut loc modificări privind prețul sau atunci când operațiunea nu a fost declarată în perioada în care a intervenit exigibilitatea;

- achizițiile intracomunitare de bunuri a căror exigibilitate a intervenit într-o altă perioadă, dar care nu au fost declarate, sau achizițiile intracomunitare de bunuri declarate anterior și pentru care a intervenit un eveniment ce determină modificarea datelor declarate inițial;

- achizițiile de servicii intracomunitare pentru care beneficiarul este obligat la plata TVA (taxare inversă);

- livrările de bunuri și prestările de servicii sau achizițiile de bunuri și servicii supuse măsurilor de simplificare pentru care beneficiarul este obligat la plata TVA (taxare inversă);

- achizițiile de bunuri și servicii.

4. Corectarea declarației 301

Decontul special de TVA este reglementat de Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 592/2016 pentru aprobarea modelului și conținutului formularului (301) „Decont special de taxă pe valoarea adăugată”. Formularul se poate rectifica prin depunerea unei noi declarații, pe același format, bifând căsuța „Declarație rectificativă”. Corectarea nu este posibilă pentru perioadele fiscale care au fost supuse inspecției fiscale sau pentru care este în derulare o inspecție fiscală.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 1.709/2010 privind modificarea modelului și conținutului unor formulare utilizate pentru declararea impozitelor și taxelor cu regim de stabilire prin autoimpunere sau reținere la sursă, publicat în Monitorul Oficial nr. 231/13.04.2010.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 3.250/2015 pentru modificarea și completarea Ordinului președintelui Agenției Naționale de Administrare Fiscală nr. 1.950/2012 privind aprobarea modelului și conținutului formularelor utilizate pentru declararea impozitelor și taxelor cu regim de stabilire prin autoimpunere sau reținere la sursă, publicat în Monitorul Oficial nr. 905/07.12.2015.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 3.604/2015 pentru aprobarea Instrucțiunilor de corectare a erorilor materiale din deconturile de taxă pe valoarea adăugată, publicat în Monitorul Oficial nr. 926/15.12.2015.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 587/2016 pentru aprobarea modelului și conținutului formularelor utilizate pentru declararea impozitelor și taxelor cu regim de stabilire prin autoimpunere sau reținere la sursă, publicat în Monitorul Oficial nr. 94/08.02.2016, cu modificările și completările ulterioare.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 592/2016 pentru aprobarea modelului și conținutului formularului (301) „Decont special de taxă pe valoarea adăugată”, publicat în Monitorul Oficial nr. 94/08.02.2016.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 3.386/2016 pentru aprobarea modelului și conținutului formularelor 101 „Declarație privind impozitul pe profit” și 120 „Decont privind accizele”, publicat în Monitorul Oficial nr. 950/25.11.2016, cu modificările și completările ulterioare.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 591/2017 pentru aprobarea modelului și conținutului formularului (300) „Decont de taxă pe valoarea adăugată”, publicat în Monitorul Oficial nr. 94/01.02.2017.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 2.935/2017 privind modificarea și completarea Ordinului președintelui Agenției Naționale de Administrare Fiscală nr. 587/2016 pentru aprobarea modelului și conținutului formularelor utilizate pentru declararea impozitelor și taxelor cu regim de stabilire prin autoimpunere sau reținere la sursă, publicat în Monitorul Oficial nr. 812/13.10.2017.

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc