Deduceri fiscale la calculul rezultatului impozabil

Numărul 30-31, 13-26 august 2019 » Expertiza și auditul afacerilor

Termeni-cheie: deduceri fiscale, rezervă legală, cheltuieli de cercetare-dezvoltare, amortizare fiscală, costurile îndatorării

Clasificare JEL: K34

Deducerile fiscale reprezintă sumele care se scad la calculul rezultatului impozabil și care nu sunt venituri neimpozabile sau cheltuieli deductibile înregistrate în perioada pentru care se face acel calcul.

Rezerva legală

Repartizarea profitului este reglementată atât din punct de vedere juridic – Legea societăților nr. 31/1990, republicată, cu modificările și completările ulterioare și contabil – Legea contabilității nr. 82/1991, republicată, cu modificările și completările ulterioare, cât și fiscal – Codul fiscal.

Obligația de a constitui rezerva legală este stipulată în Legea nr. 31/1990, care la art. 183 alin. (1) prevede că din profitul societății se va prelua, în fiecare an, cel puțin 5% pentru formarea fondului de rezervă, până ce acesta va atinge minimum a cincea parte din capitalul social. În situația în care fondul de rezervă, după constituire, s-a micșorat din orice cauză, acesta va fi completat, cu respectarea art. 183 alin. (1) din reglementarea amintită. De asemenea, în fondul de rezervă se include, chiar dacă acesta a atins limitele legale, excedentul obținut prin vânzarea acțiunilor la un curs mai mare decât valoarea lor nominală, dacă acest excedent nu este întrebuințat la plata cheltuielilor de emisiune sau destinat amortizărilor.

Din punct de vedere fiscal, potrivit art. 26 alin. (1) lit. a) din Codul fiscal, rezerva legală este deductibilă în limita cotei de 5% aplicate asupra profitului contabil (ct. 121), la care se adaugă cheltuielile cu impozitul pe profit (rulaj ct. 691) până ce aceasta va atinge a cincea parte din capitalul social subscris și vărsat (ct. 1012). Conform pct. 19 alin. (1) din Normele metodologice de aplicare a prevederilor art. 26 alin. (1) lit. a) din Codul fiscal, rezerva se calculează cumulat de la începutul anului și este deductibilă la calculul rezultatului fiscal trimestrial sau anual, după caz. Rezervele astfel constituite se majorează sau se diminuează în funcție de nivelul profitului contabil din perioada de calcul. De asemenea, majorarea sau diminuarea rezervelor astfel constituite se efectuează și în funcție de nivelul capitalului social subscris și vărsat sau al patrimoniului. În situația în care, ca urmare a efectuării unor operațiuni de reorganizare, prevăzute de lege, rezerva legală a persoanei juridice beneficiare depășește a cincea parte din capitalul social sau din patrimoniul social, după caz, diminuarea rezervei legale la nivelul prevăzut de lege nu este obligatorie. În cazul în care rezerva legală este utilizată pentru acoperirea pierderilor sau este distribuită sub orice formă, inclusiv pentru majorarea capitalului social, rezerva reconstituită ulterior acestei utilizări, în aceeași limită, este deductibilă la calculul rezultatului fiscal.

Din punct de vedere contabil, Ordinul ministrului finanțelor publice nr. 1.802/2014 pentru aprobarea Reglementărilor contabile privind situațiile financiare anuale individuale și situațiile financiare anuale consolidate, cu modificările și completările ulterioare, prezintă la pct. 420-423 aspecte legate de rezultatul exercițiului financiar, rezultatul reportat, repartizarea profitului și acoperirea pierderii contabile.

Rezultatul contabil (rezultatul brut al exercițiului înainte de impozitare) se determină ca diferență între veniturile obținute din orice sursă și cheltuielile efectuate în scopul realizării de venituri dintr-un an fiscal.

Rezultat contabil = Venituri – Cheltuieli

Detaliind formula de calcul pe baza informațiilor furnizate de Codul fiscal și de normele de aplicare a acestuia și a formularului 101 „Declarație privind impozitul pe profit”, rezultatul fiscal (profit impozabil/pierdere fiscală) se determină după cum urmează:

Rezultat fiscal = Rezultat contabil –

Venituri neimpozabile + Cheltuieli nedeductibile –

Deduceri fiscale + Elemente similare veniturilor –

Elemente similare cheltuielilor

După aprobarea situațiilor financiare anuale are loc repartizarea profitului în conformitate cu prevederile legale în vigoare.

Evidențierea în contabilitate a repartizării profitului contabil pe destinații se realizează după aprobarea de către AGA a situațiilor financiare anuale. Astfel, se vor înregistra în contabilitate sumele reprezentând dividende cuvenite acționarilor/asociaților, rezerve și alte destinații, potrivit reglementărilor legale.

Sumele reprezentând rezerve constituite din profitul exercițiului financiar curent, în baza unor prevederi legale, se înregistrează în contabilitate în debitul contului 129 „Repartizarea profitului” și creditul contului 106 „Rezerve”.

Profitul contabil rămas după această repartizare se preia la începutul exercițiului financiar următor celui pentru care se întocmesc situațiile financiare anuale în contul 117 „Rezultatul reportat”, de unde urmează să fie repartizat pe celelalte destinații hotărâte de AGA.

Închiderea conturilor 121 „Profit sau pierdere” și 129 are loc la începutul exercițiului financiar următor celui pentru care se întocmesc situațiile financiare anuale. În contul 117 se evidențiază distinct rezultatul reportat provenit din preluarea la începutul exercițiului financiar curent a rezultatului din contul de profit și pierdere al exercițiului financiar precedent, precum și rezultatul reportat provenit din modificările politicilor contabile, respectiv din corectarea erorilor contabile.

Exemplu

Entitatea X prezintă la data de 31.12.N următoarea situație financiară:

- capital social – 2.000 lei;

- rezervă legală constituită – 200 lei;

- venituri impozabile – 120.000 lei;

- cheltuieli deductibile – 82.500 lei.

Din punct de vedere fiscal, rezerva legală este deductibilă până la limita de 20% din capitalul social, motiv pentru care în anul N suma deductibilă la calculul rezultatului impozabil este de 200 lei.

Înregistrările contabile la 31.12.N:

| 200 lei | 129 „Repartizarea profitului” | = | 1061 „Rezerve legale” | 200 lei |

| 5.968 lei | 691 „Cheltuieli cu impozitul pe profit” | = | 4411 „Impozitul pe profit” | 5.968 lei |

Rezultat cont creditor 121 = 37.500 lei – 5.968 lei = 31.532 lei

| 31.532 lei | 121 „Profit sau pierdere” | = | % 129 „Repartizarea profitului” 1171 „Rezultatul reportat reprezentând profitul nerepartizat sau pierderea neacoperită” | 31.532 lei 200 lei 31.332 lei |

Cheltuielile de cercetare-dezvoltare

Contribuabilii plătitori de impozit pe profit beneficiază de facilități fiscale pentru activitățile de cercetare-dezvoltare desfășurate prin mijloace proprii sau în colaborare/asociere/acord, în scopul valorificării.

Astfel, în situația în care o entitate economică desfășoară activități de cercetare-dezvoltare, definite potrivit legii, aceasta beneficiază de următoarele stimulente fiscale la calculul rezultatului impozabil, conform art. 20 alin. (1) din Codul fiscal:

- deducerea suplimentară la calculul rezultatului fiscal, în proporție de 50%, a cheltuielilor eligibile pentru aceste activități. Deducerea se calculează trimestrial/anual. În cazul în care se realizează pierdere fiscală, aceasta se recuperează din profiturile impozabile obținute de entitate în următorii șapte ani consecutivi, în ordinea înregistrării lor, la fiecare termen de plată a impozitului pe profit, în conformitate cu prevederile legale în vigoare din anul înregistrării acestora;

- aplicarea metodei de amortizare accelerată și în cazul aparaturii și echipamentelor destinate activităților de cercetare-dezvoltare.

Activitățile de cercetare-dezvoltare eligibile pentru acordarea deducerii suplimentare la determinarea rezultatului fiscal potrivit art. 20 trebuie să facă parte din categoriile activităților de cercetare aplicativă și/sau de dezvoltare tehnologică, relevante pentru activitatea derulată de contribuabili. Stimulentele fiscale se acordă separat pentru activitățile de cercetare-dezvoltare din fiecare proiect desfășurat. Se au în vedere doar cheltuielile de cercetare-dezvoltare realizate în scopul obținerii de rezultate ale cercetării, efectuate atât pe teritoriul național, cât și în statele membre ale Uniunii Europene sau aparținând Spațiului Economic European.

În vederea aplicării prevederilor referitoare la tratamentul cheltuielilor de cercetare-dezvoltare la calculul impozitului pe profit s-au elaborat norme privind deducerea acestora, aprobate prin Ordinul ministrului finanțelor publice și al ministrului educației naționale și cercetării științifice nr. 1.056/ 4.435/2016. Acestea prevăd al art. 2 alin. (2) că stimulentele fiscale se acordă pentru activitățile de cercetare-dezvoltare care conduc la obținerea de rezultate ale cercetării, valorificabile de contribuabili atât în folosul propriu, prin preluarea în activitatea proprie a rezultatelor cercetării, conform cerințelor activității industriale sau comerciale desfășurate de contribuabili, cât și prin vânzarea rezultatelor cercetării sau utilizarea acestora în prestarea de servicii ori executarea de lucrări, precum și prin exploatarea drepturilor de proprietate intelectuală rezultate.

Exemplu

În exercițiul financiar 2019, entitatea X, plătitoare de impozit pe profit, prezintă următoarea situație financiară:

- venituri totale (impozabile) – 492.000 lei;

- cheltuieli totale – 270.000 lei, din care cheltuieli nedeductibile – 16.500 lei și cheltuieli de cercetare – 50.000 lei.

Ne propunem să determinăm impozitul pe profit pentru anul 2019.

Rezultat contabil 2019 = Venituri totale – Cheltuieli totale = 492.000 lei – 270.000 lei = 222.000 lei

Rezultat fiscal 2019 = Rezultat contabil 2019 + Cheltuieli nedeductibile – Deduceri fiscale = 222.000 lei + 16.500 lei – 25.000 lei = 213.500 lei

Impozit pe profit = 213.500 lei x 16% = 34.160 lei

| 34.160 lei | 691 „Cheltuieli cu impozitul pe profit” | = | 4411 „Impozitul pe profit” | 34.160 lei |

| 34.160 le | 4411 „Impozitul pe profit” | = | 5121 „Conturi la bănci în lei” | 34.160 le |

Amortizarea fiscală

În practică se utilizează amortizarea atât din punct de vedere contabil, cât și fiscal. Modalitatea de determinare a amortizării imobilizărilor corporale constituie o problemă cu implicații economice și fiscale.

Amortizarea contabilă reprezintă alocarea valorii amortizabile a unei imobilizări corporale pe durata sa de viață estimată și se stabilește prin aplicarea cotelor de amortizare asupra valorii de intrare, respectiv asupra valorii reevaluate a activului.

Amortizarea fiscală se calculează pe baza duratelor normale de funcționare stabilite în Catalogul privind clasificarea și duratele normale de funcționare a mijloacelor fixe, începând cu luna următoare celei în care imobilizarea corporală amortizabilă este pusă în funcțiune.

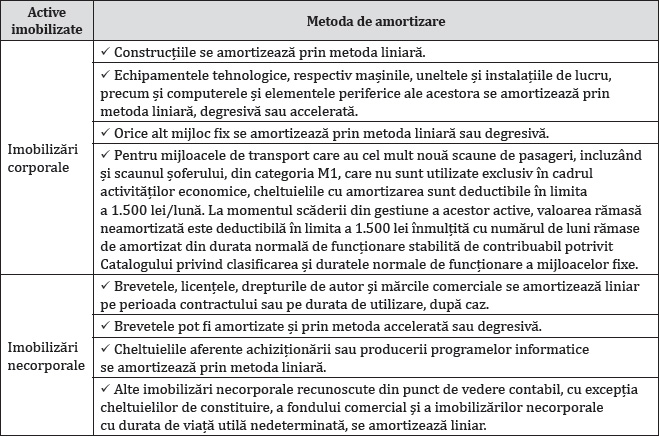

Metodele de amortizare fiscală sunt metoda amortizării liniare, cea a amortizării accelerate și cea a amortizării degresive.

Exemplu

Entitatea X achiziționează la data de 27.12.2018 un strung pentru metal cu afișaj digital în vederea utilizării acestuia în activitatea productivă. Valoarea de achiziție este de 49.800 lei, TVA 19%. Societatea intră în aria de aplicare a OMFP nr. 1.802/2014.

Din punct de vedere contabil:

| 59.262 lei 49.800 lei 9.462 lei | % 2131 „Echipamente tehnologice (mașini, utilaje și instalații de lucru)” 4426 „TVA deductibilă” | = | 404 „Furnizori de imobilizări” | 59.262 lei |

| 59.262 lei | 404 „Furnizori de imobilizări” | = | 5121 „Conturi la bănci în lei” | 59.262 lei |

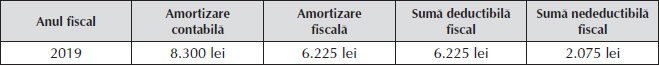

➜ Cazul 1. Durata de utilizare economică este inferioară duratei normale de funcționare

| 8.300 lei | 6811 „Cheltuieli de exploatare privind amortizarea imobilizărilor” | = | 2813 „Amortizarea instalațiilor și mijloacelor de transport” | 8.300 lei |

Din punct de vedere fiscal:

– Stabilirea amortizării fiscale și a duratei normale de funcționare:

Potrivit Catalogului privind clasificarea și duratele normale de funcționare a mijloacelor fixe, strungul se regăsește în cadrul grupei 2 „Instalații tehnice, mijloace de transport, animale și plantații”, subgrupa 2.1 „Echipamente tehnologice (mașini, utilaje și instalații de lucru)”, clasa 2.1.5 „Mașini, utilaje și instalații pentru construcția de mașini și prelucrarea metalului”, subclasa 2.1.5.2 „Strunguri”, corespunzându-i o durată normală de funcționare cuprinsă în intervalul 8-12 ani.

Managementul entității decide utilizarea unei durate normale de funcționare de 8 ani.

– Baza de calcul al amortizării și regimul de amortizare folosit:

Entitatea decide să amortizeze utilajul din punct de vedere fiscal prin metoda liniară.

Amortizare aferentă anului 2019 = 49.800 lei/8 ani = 6.225 lei

În declarația 101, la rd. 11 „Amortizare fiscală” se trece suma de 6.225 lei, iar la rd. 28 „Cheltuieli cu amortizarea contabilă”, suma de 8.300 lei.

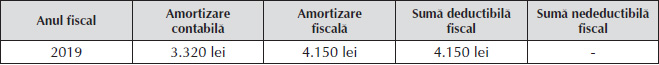

➜ Cazul 2. Durata de utilizare economică este superioară duratei normale de funcționare

Din punct de vedere contabil, managementul entității apreciază, având în vedere specificul activității, că durata de utilizare economică a activului imobilizat este de 15 ani și optează pentru regimul de amortizare liniar.

Amortizare aferentă anului 2019 = 49.800 lei/15 ani = 3.320 lei

| 3.320 lei | 6811 „Cheltuieli de exploatare privind amortizarea imobilizărilor” | = | 2813 „Amortizarea instalațiilor și mijloacelor de transport” | 3.320 lei |

Managementul entității decide utilizarea unei durate normale de funcționare de 12 ani, amortizând utilajul din punct de vedere fiscal prin metoda liniară.

Amortizare aferentă anului 2019 = 49.800 lei/12 ani = 4.150 lei

În declarația 101, la rd. 11 „Amortizare fiscală” se trece suma de 4.150 lei, iar la rd. 28 „Cheltuieli cu amortizarea contabilă”, suma de 3.320 lei.

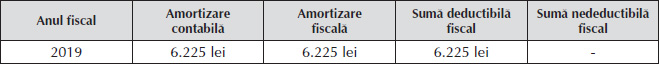

➜ Cazul 3. Durata de utilizare economică este aceeași cu durata normală de funcționare

Din punct de vedere contabil, managementul entității apreciază, având în vedere specificul activității, că durata de utilizare economică a activului imobilizat este de 8 ani și optează pentru regimul de amortizare liniar.

Amortizare aferentă anului 2019 = 49.800 lei/8 ani = 6.225 lei

| 6.225 lei | 6811 „Cheltuieli de exploatare privind amortizarea imobilizărilor” | = | 2813 „Amortizarea instalațiilor și mijloacelor de transport” | 6.225 lei |

Managementul entității decide utilizarea unei durate normale de funcționare de 8 ani, amortizând utilajul din punct de vedere fiscal prin metoda liniară.

Amortizare aferentă anului 2019 = 49.800 lei/8 ani = 6.225 lei

Cheltuiala cu amortizarea, de 6.225 lei, este deductibilă la determinarea rezultatului fiscal.

În declarația 101, la rd. 11 „Amortizare fiscală” se trece suma de 6.225 lei, iar la rd. 28 „Cheltuieli cu amortizarea contabilă”, aceeași sumă.

Costurile excedentare ale îndatorării reportate

Prin Legea nr. 30/2019 pentru aprobarea Ordonanței de urgență a Guvernului nr. 25/2018 privind modificarea și completarea unor acte normative, precum și pentru aprobarea unor măsuri fiscal-bugetare, plafoanele privind deductibilitatea costurilor excedentare ale îndatorării se majorează începând cu 1 ianuarie 2019. Astfel, se pot deduce costurile excedentare ale îndatorării care depășesc echivalentul în lei al sumei de 1.000.000 euro (anterior era 200.000 euro) calculat la cursul de schimb comunicat de BNR valabil pentru ultima zi a trimestrului/anului fiscal, după caz, în limita a 30% (anterior era 10%) din baza de calcul – EBIDTA ajustată fiscal.

În situația în care baza este mai mică sau egală cu zero, diferența dintre aceste costuri și plafonul de 1.000.000 euro este nedeductibilă în perioada fiscală de referință și se reportează.

Costurile excedentare ale îndatorării care nu pot fi deduse în perioada fiscală se reportează, fără limită de timp, în anii fiscali următori în aceleași condiții de deducere.

În conformitate cu art. 402 alin. (4) din Codul fiscal, persoanele juridice plătitoare de impozit pe profit, altele decât entitățile independente, își pot exercita dreptul de a deduce, într-o perioadă fiscală, costurile excedentare ale îndatorării până la plafonul deductibil reprezentat de echivalentul în lei al sumei de 1.000.000 euro calculat la cursul de schimb comunicat de BNR valabil pentru ultima zi a trimestrului/anului fiscal, după caz. Potrivit art. 401 pct. 2 din același act normativ, costurile excedentare ale îndatorării reprezintă suma cu care costurile îndatorării unui contribuabil depășesc veniturile din dobânzi și alte venituri echivalente din punct de vedere economic pe care le primește acesta.

Regulile de limitare a acestor costuri au fost modificate în urma solicitărilor mediului de afaceri, dar și în funcție de nivelurile de deducere adoptate de celelalte state membre ale Uniunii Europene (Boiciuc, 2019). Directiva antiabuz (cunoscută drept Directiva ATAD) lasă la latitudinea statelor limita deductibilității costurilor excedentare ale îndatorării până la 30% din EBITDA ajustată fiscal, atunci când acestea depășesc plafonul de 3.000.000 euro la nivel de grup (Ghizdavu & Pătru, 2019).

Exemplul 1

Entitatea A deține 50% din capitalul societății B. A îi acordă un împrumut societății B în sumă de 450.000.000 lei, pentru finanțarea activității acesteia. B calculează, declară și plătește impozitul pe profit anual. Cursul de schimb comunicat de Banca Națională a României pentru ultima zi a anului fiscal este de 4,7 lei/euro.

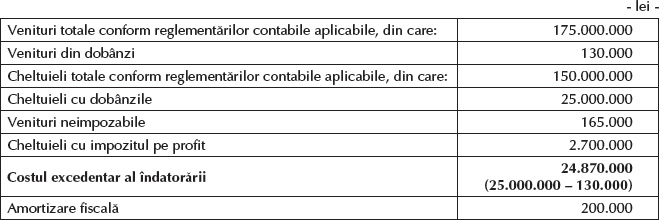

Societatea B prezintă următoarea situație la sfârșitul anului fiscal:

Pentru determinarea nivelului deductibil al cheltuielilor cu dobânzile la societatea B se parcurg următoarele etape, în conformitate cu Codul fiscal:

✔ Potrivit art. 401 pct. 2, costurile excedentare ale îndatorării reprezintă suma cu care costurile îndatorării unui contribuabil depășesc veniturile din dobânzi și alte venituri echivalente din punct de vedere economic pe care le primește acesta.

Costul excedentar al îndatorării = 25.000.000 lei – 130.000 lei = 24.870.000 lei

✔ Potrivit art. 402 alin. (1), costurile excedentare ale îndatorării care depășesc plafonul deductibil reprezentând echivalentul în lei al sumei de 1.000.000 euro sunt deduse limitat în perioada fiscală în care sunt suportate, până la nivelul a 30% din baza de calcul stabilită conform algoritmului prevăzut la art. 402 alin. (2).

Astfel, costul excedentar al îndatorării, în sumă de 24.870.000 lei, este deductibil până la suma de 4.700.000 lei (utilizând cursul de schimb de 4,7 lei/euro).

Prin urmare, suma de 4.700.000 lei este deductibilă integral și partea din costul excedentar al îndatorării care o depășește, respectiv suma de 20.170.000 lei, este dedusă limitat până la nivelul a 30% din baza de calcul.

✔ Potrivit art. 402 alin. (2):

Baza de calcul = Venituri – Cheltuieli – Venituri neimpozabile + Cheltuieli cu impozitul pe profit+ Costurile excedentare ale îndatorării + Amortizare fiscală = 175.000.000 lei – 150.000.000 lei – 165.000 lei + 2.700.000 lei + 24.870.000 lei + 200.000 lei = 52.605.000 lei

Nivelul de deducere a costului excedentar = 52.605.000 lei x 30% = 15.781.500 lei

Întrucât partea din costul excedentar al îndatorării rămasă după scăderea plafonului deductibil, în sumă de 20.170.000 lei, este peste limita de 15.781.500 lei, în perioada de calcul, costul excedentar al îndatorării deductibil este de 15.781.500 lei.

Diferența dintre cele două sume, respectiv 4.388.500 lei, se reportează pentru perioada următoare, fiind dedusă prin aplicarea aceleiași reguli de calcul.

Exemplul 2

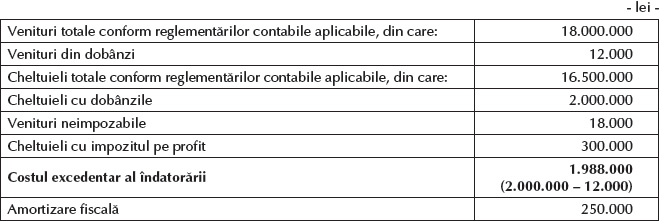

Entitatea A deține 30% din capitalul societății B. A îi acordă un împrumut societății B în sumă de 9.000.000 lei, pentru finanțarea activității acesteia. B calculează, declară și plătește impozitul pe profit anual. Cursul de schimb comunicat de Banca Națională a României pentru ultima zi a anului fiscal este de 4,7 lei/euro.

Societatea B prezintă următoarea situație la sfârșitul anului fiscal:

Din anul anterior, entitatea a reportat o dobândă potențial deductibilă de 250.000 lei.

Costul excedentar al îndatorării, de 1.988.000 lei, la care se adaugă 250.000 lei din perioada anterioară, este deductibil până la plafonul de 1.000.000 euro (4.700.000 lei, la cursul de schimb valutar de 4,7 lei/euro). Astfel, costul excedentar al îndatorării se deduce integral în perioada fiscală de calcul, fiind mai mic decât limita amintită.

BIBLIOGRAFIE

- Boiciuc, Alexandru (2019), Din 2019, firmele pot deduce costurile excedentare ale îndatorării până la un plafon de un milion de euro, disponibil la https://www.avocatnet.ro/articol_50031/Din-2019-firmele-pot-deduce-costurile-excedentare-ale-indator%C4%83rii-pan%C4%83-la-un-plafon-de-un-milion-de-euro.html

- Ghizdavu, Anca, Pătru, Gabriel (2019), Noi praguri pentru costurile excedentare ale îndatorării. România se aliniază cu celelalte state UE, disponibil la https://www2.deloitte.com/ro/ro/pages/tax/articles/noi-praguri-pentru-costurile-excedentare-ale-indatorarii-romania-se-aliniaza-cu-celelalte-state-ue.html

- Popa, Adriana Florina (2014), Particularități fiscale privind cheltuielile de cercetare-dezvoltare, Contabilitatea, expertiza și auditul afacerilor, nr. 9, pp. 61-65.

- Popa, Adriana Florina, Păunescu, Mirela, Ciobanu, Radu (2019), Fiscalitate, ediția a II-a, Editura CECCAR, București.

- Hotărârea Guvernului nr. 1.496/2008 privind modificarea anexei la Hotărârea Guvernului nr. 2.139/ 2004 pentru aprobarea Catalogului privind clasificarea si duratele normale de funcționare a mijloacelor fixe, publicată în Monitorul Oficial nr. 852/18.12.2008.

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Legea societăților nr. 31/1990, republicată în Monitorul Oficial nr. 1066/17.11.2004, cu modificările și completările ulterioare.

- Legea contabilității nr. 82/1991, republicată în Monitorul Oficial nr. 454/18.06.2008, cu modificările și completările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Legea nr. 30/2019 pentru aprobarea Ordonanței de urgență a Guvernului nr. 25/2018 privind modificarea și completarea unor acte normative, precum și pentru aprobarea unor măsuri fiscal-bugetare, publicată în Monitorul Oficial nr. 44/17.01.2019.

- Ordinul ministrului finanțelor publice nr. 1.802/2014 pentru aprobarea Reglementărilor contabile privind situațiile financiare anuale individuale și situațiile financiare anuale consolidate, publicat în Monitorul Oficial nr. 963/30.12.2014, cu modificările și completările ulterioare.

- Ordinul ministrului finanțelor publice și al ministrului educației naționale și cercetării științifice nr. 1.056/4.435/2016 pentru aprobarea Normelor privind deducerile pentru cheltuielile de cercetare-dezvoltare la calculul rezultatului fiscal, publicat în Monitorul Oficial nr. 526/13.07.2016.

- https://assets.kpmg/content/dam/kpmg/ro/pdf/2018/tax-card-ro-2018.pdf

(Copyright foto: 123RF Stock Photo)

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc