Echitatea fiscală orizontală – facilități actuale în domeniul construcțiilor

Numărul 3, 28 ian. - 3 feb. 2020 » Expertiza și auditul afacerilor

Termeni-cheie: domeniul construcțiilor, contribuții sociale, echitate fiscală orizontală, politică fiscală

Clasificare JEL: K34, L74

Introducere

O analiză amănunțită a oricăror politici și măsuri de natură fiscală implică adesea aprofundarea aspectelor ce țin de echitate, un concept cu valențe profund subiective care face obiectul unor dezbateri de multe ori controversate. Organismele de resort ale statelor contemporane sunt preocupate în mod prioritar de eficiența economică, de impactul bugetar sau de considerente politice și electorale atunci când stabilesc modul de așezare a taxelor și impozitelor, ignorând uneori principii de bază ale echității fiscale, îndelung studiate și analizate de cercetătorii din domeniul economic.

O inițiativă a Guvernului României în materie de politici fiscale o reprezintă Ordonanța de urgență nr. 114/2018 privind instituirea unor măsuri în domeniul investițiilor publice și a unor măsuri fiscal-bugetare, modificarea și completarea unor acte normative și prorogarea unor termene, cu modificările și completările ulterioare, care include o serie de modificări aduse legislației în materie, cu impact semnificativ în mediul de afaceri. Ne-au atras atenția prevederile referitoare la domeniul construcțiilor și de aceea în articolul de față dorim să aprofundăm modul în care facilitățile fiscale acordate acestui sector sunt în măsură să asigure echitatea fiscală în plan orizontal.

Metodologia cercetării vizează investigarea și identificarea articolelor din legislația fiscală, analiza materialelor colectate și elaborarea a două studii de caz comparative. Primul studiu urmărește diferențele de venituri nete dintre salariații din construcții și ceilalți angajați din economie la același nivel de salariu brut, iar în cel de-al doilea am comparat costurile cu forța de muncă pentru două entități economice cu același număr de angajați, care asigură salarii nete similare, una dintre ele desfășurându-și activitatea în domeniul construcțiilor.

Diferențele rezultate atât la nivel de angajat, cât și în ceea ce privește angajatorii nu sunt deloc de neglijat, fapt ce pune la îndoială modul de așezare a impozitelor și contribuțiilor sociale de natură salarială în lumina principiului echității orizontale.

Analiza literaturii de specialitate

Cercetătorii din domeniul economic au consacrat de-a lungul timpului pagini întregi pentru dezbaterea și aprofundarea principiului echității, considerat un pilon pentru un sistem fiscal optim. În celebra sa lucrare Principles of Political Economy, John Stuart Mill (1885, p. 621) sublinia: „De ce e necesar ca egalitatea să stea la baza sistemului fiscal? Din același motiv pentru care ea ar trebui să stea la baza tuturor politicilor guvernamentale”.

La începutul secolului trecut, Henry Sidgwick (1907, p. 379) enunța principiul general al echității: „O acțiune pe care o persoană o consideră justă pentru sine este implicit considerată justă pentru toate circumstanțele similare”.

Baza cercetărilor care vizează politicile fiscale sub aspectul echității o constituie însă teoria echității sociale formulată de Stacy J. Adams (1965), care menționează că toate persoanele se așteaptă la un nivel comparabil al eforturilor și beneficiilor, fiind tentate să își modifice comportamentul în cazul în care percep existența unor diferențe de tratament.

În domeniul fiscalității, literatura economică identifică două tipuri de echitate fiscală: verticală și orizontală. Prima se referă la stabilirea unei sarcini fiscale care să reflecte capacitatea contributivă a fiecărui plătitor, iar cea de-a doua, cea orizontală, are o semnificație aparte în plan social, fiind considerată cel mai important principiu în teoria fiscalității (Elkins, 2006, p. 44). Regula echității fiscale orizontale impune un tratament fiscal egal pentru contribuabilii care se află în situații ori circumstanțe similare.

Deși este intens dezbătut în teorie, practica fiscală din majoritatea statelor ignoră adesea principiul echității fiscale în plan orizontal, canalizându-și eforturile către respectarea echității verticale, fapt ce reiese și din prevederile legale în materie din România. Astfel, art. 3 lit. c) din Codul fiscal face referire la „justețea impunerii sau echitatea fiscală”, care „asigură ca sarcina fiscală a fiecărui contribuabil să fie stabilită pe baza puterii contributive, respectiv în funcție de mărimea veniturilor sau a proprietăților acestuia”. Această exprimare a legiuitorului corespunde definiției echității verticale. Practic, sistemele fiscale contemporane din care s-a inspirat și țara noastră urmăresc în primul rând eficiența economică și impactul pe care impozitele și taxele colectate îl au asupra bugetelor de stat.

Principiul echității fiscale orizontale nu urmărește să definească modalitatea de așezare a taxelor și impozitelor, însă impune organismelor guvernamentale să justifice politicile fiscale neuniforme (Repetti și Ring, 2012, p. 139). Se asigură astfel o protecție împotriva reglementării fiscale arbitrare, în special în cazul în care politicile publice sunt lipsite de transparență.

Ne punem totuși întrebarea: care sunt criteriile pe baza cărora se stabilesc circumstanțele similare? John Rawls (1971), un important filozof politic al secolului nostru, a aprofundat și a fundamentat doctrinar corectitudinea și echitatea socială, dezvoltând conceptul de justiție distributivă, principiu conform căruia alocarea resurselor sociale către indivizi se realizează proporțional cu investițiile acestora în obținerea lor.

În temeiul teoriilor prezentate, considerăm că mărimea veniturilor obținute, atât la nivel de individ, cât și de entitate economică, reprezintă cea mai relevantă bază de comparație în determinarea condițiilor impuse de principiul echității fiscale orizontale. Sub această premisă am analizat recentele modificări de politică fiscală din România care acordă facilități pentru domeniul construcțiilor în materie salarială.

Codul fiscal român prevede impozitarea veniturilor din salarii cu o cotă generală de 10% aplicată asupra venitului salarial net impozabil. Acesta din urmă se determină astfel (Popa et al., 2019, p. 135):

| ● | Venit salarial brut |

| – – – – – – | Contribuția de asigurări sociale (în cotă de 25%) Contribuția de asigurări sociale de sănătate (în cotă de 10%) Deducere personală Cotizație sindicală Contribuții la fonduri/scheme de pensii facultative (deduse limitat) Contribuții la asigurări voluntare de sănătate (deduse limitat) |

| = | Venit salarial net impozabil |

De asemenea, Codul fiscal prevede și o listă de contribuabili scutiți de la plata impozitului pe veniturile din salarii, și anume cei care obțin venituri salariale din activități de cercetare-dezvoltare și inovare, din contracte de muncă pe durată determinată de 12 luni încheiate pentru activități sezoniere din domeniul HoReCa, precum și din crearea de programe informatice.

În materie de cercetare și inovare remarcăm o preocupare intensă a guvernelor din întreaga lume pentru stimularea acestui tip de activități, întrucât ele reprezintă un factor-cheie de dezvoltare economică prin crearea premiselor de sporire a avantajelor competiționale în sectorul privat.

Numeroase cercetări în domeniul politicilor publice evidențiază necesitatea sprijinului guvernamental pentru inovare și dezvoltare, întrucât proiectele de acest gen nu pot genera venituri corespunzătoare pentru investitorii privați, însă impactul lor social transcende sfera beneficiilor economice (Gonzáles și Pazó, 2008, p. 371).

Referitor la activitățile din domeniul HoReCa, fenomenul sezonalității în industria turismului determină un anumit grad de incertitudine pentru salariați și, prin urmare, îi pune într-o poziție inechitabilă în raport cu angajații din alte sectoare de activitate. Scutirea de impozit pe salarii este justificată în această situație prin crearea unor premise de siguranță a locului de muncă și tendința de egalizare a condițiilor de muncă cu cele din alte industrii.

În ceea ce privește scutirea de impozit pentru activitatea de creare de programe pentru calculator, aceasta a fost menită inițial să încurajeze dezvoltarea domeniului informatic în România. Ea datează de la începutul anilor 2000 și a urmărit creșterea competitivității în sectorul IT, deși prea puține studii în materie de politici publice au avut ca obiect determinarea gradului de reușită în acest sens. De aceea rămâne și astăzi o măsură controversată prin prisma echității fiscale, contestată în repetate rânduri de oameni politici și de economiști deopotrivă.

Începând cu anul 2019, odată cu intrarea în vigoare a OUG nr. 114/2018, lista de activități economice scutite de la plata impozitului pe salarii a fost completată cu sectorul construcțiilor (activități de prestări servicii în construcții și de producere a materialelor de construcții, definite prin coduri CAEN specifice, prevăzute în mod expres la art. 60 din Codul fiscal), cu condiția ca cifra de afaceri realizată din activități desfășurate de angajator în sfera construcțiilor să însumeze cel puțin 80% din cifra de afaceri totală, iar veniturile salariale brute lunare ale angajaților să se situeze peste nivelul de 3.000 lei și să nu depășească 30.000 lei. Facilitatea se aplică vreme de zece ani, de la 1 ianuarie 2019 și până la 31 decembrie 2028 inclusiv.

Mai mult, pentru acest sector, cota contribuției de asigurări sociale este redusă cu 3,75% (de la 25% la 21,25%), iar salariații din construcții sunt exceptați de la plata contribuției de asigurări sociale de sănătate (în condițiile în care, după cum am menționat mai sus, cota generală de impozitare pentru această contribuție este de 10%).

OUG nr. 114/2018 prevede, totodată, o cotă redusă a contribuției asiguratorii pentru muncă, de la 2,25% la 0,3375%, însă reducerea este condiționată de prevederile legislației referitoare la ajutorul de stat. Până în prezent nu este aprobată o schemă de ajutor de stat, cu alte cuvinte, facilitatea nu este aplicabilă, iar angajatorii din construcții utilizează momentan cota generală de impozitare pentru această contribuție.

Federația Patronatelor Societăților din Construcții a justificat necesitatea facilităților fiscale acordate prin prisma a două fenomene care se manifestă în țara noastră la nivelul sectorului: pe de o parte, criza de personal calificat și, pe de altă parte, evaziunea fiscală reprezentată de așa-numita „muncă la gri”, un compromis la care se pretează atât angajatorii, cât și salariații firmelor de construcții.

În acest context, intenția noastră este de a determina diferențele survenite în sarcina fiscală odată cu intrarea în vigoare a OUG nr. 114/2018, atât la nivel de salariat, cât și de entitate, cu scopul de a analiza modul de respectare a principiului echității fiscale orizontale, consacrat în literatura de specialitate.

Studii de caz comparative privind salariile în contextul facilităților fiscale pentru domeniul construcțiilor

Studiul de caz 1

⇒ La nivel de salariat

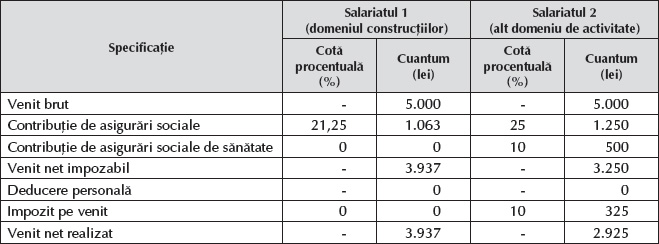

Ne propunem să evidențiem comparativ diferențele dintre veniturile nete realizate de doi salariați, dintre care unul muncește în domeniul construcțiilor, iar celălalt este încadrat în muncă într-un alt sector de activitate.

Luăm în considerare un salariu brut de 5.000 lei (la acest nivel al venitului salarial brut nu se acordă deduceri personale la determinarea venitului net impozabil, potrivit Codului fiscal). Situația comparativă este redată în Tabelul 1.

Tabelul 1. Analiza comparativă a veniturilor salariale nete sub impactul

facilităților fiscale prevăzute de OUG nr. 114/2018

Observăm așadar că un venit brut egal determină un venit net cu aproximativ 35% mai mare pentru angajatul din construcții față de cel care lucrează într-un alt domeniu de activitate, diferența fiind semnificativă.

În ceea ce privește dreptul la pensie, cuantumul pensiei pentru limită de vârstă la care vor avea dreptul actualii salariați se determină prin înmulțirea numărului total de puncte realizat de asigurat cu valoarea punctului de referință, conform art. 85 alin. (1) din Legea nr. 127/2019 privind sistemul public de pensii. Punctajul lunar se stabilește raportând câștigul salarial brut lunar realizat la cel mediu brut din lună comunicat de Institutul Național de Statistică.

Reținem astfel că, indiferent de scutirile aplicate în materie de contribuții sociale, salariul brut este cel care stă la baza determinării pensiei pentru toți contribuabilii, fără deosebire în privința domeniului în care și-au desfășurat activitatea. Prin urmare, un salariat din construcții va realiza un punctaj lunar identic cu un angajat din alt sector de activitate, în condițiile în care în prezent realizează un venit net lunar superior.

Studiul de caz 2

⇒ La nivel de entitate

Legislația muncii obligă angajatorul să rețină și să vireze la bugetele statului contribuțiile sociale și impozitul pe salarii datorat de angajați (impunere cu reținere la sursă), iar practica de negociere în materie salarială din țara noastră are în vedere salariile nete la angajare.

Astfel, viitorul salariat va fi interesat de remunerația netă de taxe și impozite pe care o va primi lunar pentru munca prestată. Plecând de la această premisă am fost interesați să determinăm eventualele diferențe de costuri salariale pentru o entitate economică din alt sector decât cel al construcțiilor față de una cu acest profil care beneficiază de noile facilități fiscale, astfel încât cele două firme comparate să ofere aceleași salarii nete.

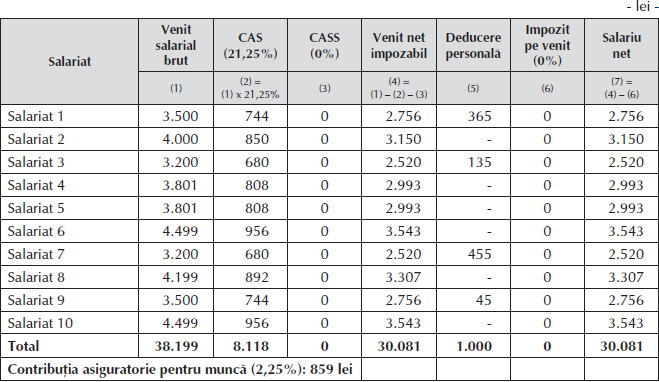

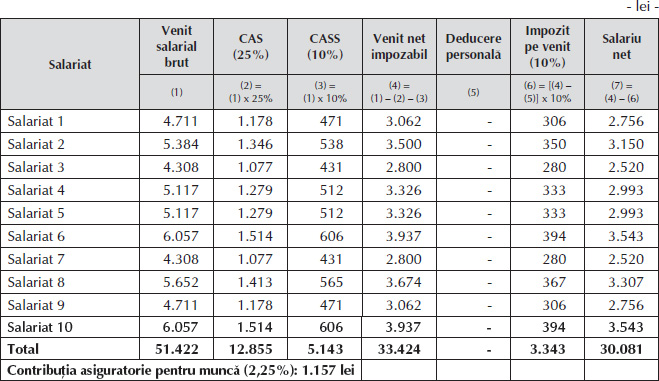

Tabelul 2 reflectă calculele făcute pentru o societate din construcții, iar în Tabelul 3 datele sunt recalculate pentru un alt domeniu de activitate așa încât veniturile salariale nete să fie aceleași.

pentru o entitate din domeniul construcțiilor

pentru o entitate din alt domeniu de activitate

Observăm că pentru a le oferi salariaților aceleași venituri din salarii, nete de contribuții și impozit, o entitate care nu lucrează în construcții va înregistra costuri cu salariile mai mari cu 34,61% (în cazul nostru, 13.223 lei în valoare absolută), costurile sociale (contribuția asiguratorie pentru muncă) fiind mai ridicate cu aproximativ același procent (34,69%).

Concluzii

Aplicarea unui tratament diferențiat în materie de contribuții salariale pentru un domeniu de activitate față de celelalte sectoare economice poate afecta negativ fundamentele etice ale sistemului fiscal.

De aceea credem că este necesară o analiză mai aprofundată în stabilirea impozitelor și contribuțiilor sociale din partea organismelor de resort ale statului român, atât prin prisma principiului general al echității, cât și a celui enunțat de teoria în materie de fiscalitate. În acest sens, prevederile fiscale din țara noastră ar trebui să facă referire la principiul echității fiscale orizontale, iar politicile guvernamentale în materie de taxe și impozite ar trebui să țină cont de egalitatea contribuabililor care se află în situații similare.

Totodată, considerăm că se impune o aprofundare a problemelor cu care se confruntă industria construcțiilor, atât sub aspectul calificării forței de muncă în condițiile masivului fenomen migraționist din ultimii ani, cât și în ceea ce privește evaziunea fiscală din cadrul sectorului, în vederea stabilirii de măsuri și politici publice de natură să sprijine dezvoltarea acestui domeniu de activitate.

BIBLIOGRAFIE

- Adams, J.S. (1965), Inequity in Social Exchange, Advances in Experimental Social Psychology, vol. 2, pp. 267-299, disponibil la http://dx.doi.org/10.1016/S0065-2601(08)60108-2

- Elkins, D. (2006), Horizontal Equity as a Principle of Tax Theory, Yale Law & Policy Review, vol. 24, pp. 43-90.

- Gonzáles, X., Pazó, C. (2008), Do Public Subsidies Stimulate Private R&D Spending?, Research Policy, vol. 37, nr. 3, pp. 371-389.

- Mill, J.S. (1885), Principles of Political Economy, disponibil la www.gutenberg.org

- Popa, A.F., Păunescu, M., Ciobanu, R. (2019), Fiscalitate, ediția a II-a, Editura CECCAR, București.

- Rawls, J. (1971), A Theory of Justice, Belknap Press of Harvard University Press, Cambridge, Massachusetts.

- Repetti, J.R., Ring, D.M. (2012), Horizontal Equity Revisited, Florida Tax Review, vol. 13, nr. 3, pp. 135-156.

- Sidgwick, H. (1907), The Methods of Ethics, Macmillan, Londra.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Legea nr. 127/2019 privind sistemul public de pensii, publicată în Monitorul Oficial nr. 563/09.07.2019.

- Ordonanța de urgență a Guvernului nr. 114/2018 privind instituirea unor măsuri în domeniul investițiilor publice și a unor măsuri fiscal-bugetare, modificarea și completarea unor acte normative și prorogarea unor termene, publicată în Monitorul Oficial nr. 1.116/29.12.2018, cu modificările și completările ulterioare.

(Copyright foto: 123RF Stock Photo)

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc