Efectele schimbărilor de estimări și politici contabile în situațiile financiare anuale

Numărul 18, 15-21 mai 2018 » Expertiza și auditul afacerilor

Aspectele legate de efectele schimbărilor de politici contabile și ale schimbărilor de estimări în situațiile financiare se circumscriu în aria de aplicare a IAS 8 Politici contabile, modificări ale estimărilor contabile și erori. În referențialul contabil românesc, această problematică o regăsim în Ordinul ministrului finanțelor publice nr. 1.802/2014 pentru aprobarea Reglementărilor contabile privind situațiile financiare anuale individuale și situațiile financiare anuale consolidate, cu modificările și completările ulterioare, în cadrul secțiunii 2.5 „Politici contabile, corectarea erorilor contabile, estimări și evenimente ulterioare datei bilanțului”.

În unele situații, entitățile au tendința de a modifica metodele (politicile) contabile și de a revizui estimările inițiale în acord cu noile informații disponibile, toate acestea cu scopul de a se adapta cerințelor economice care pot apărea sau în vederea îmbunătățirii imaginii poziției și performanței financiare sau a fluxurilor lor de trezorerie.

Efectele schimbărilor de politici contabile în situațiile financiare

În situația în care efectele modificării politicilor contabile aferente exercițiilor financiare precedente pot fi cuantificate, acestea se vor înregistra pe seama rezultatului reportat (contul 1173 „Rezultatul reportat provenit din modificările politicilor contabile”).

Rezultatul unei entități nu depinde doar de performanțele sale economice și financiare, ci și de politicile contabile pentru care optează echipa managerială.

Exemplul 1

La data de 20.12.N-1, entitatea X, care intră în aria de aplicare a OMFP nr. 1.802/2014, achiziționează o construcție nouă de la un furnizor înregistrat în scopuri de TVA, la prețul de 331.200 lei. Clădirea se amortizează în regim liniar pe o perioadă de 30 de ani. La data de 31.12.N+2, managementul societății decide să reevalueze activul, valoarea reevaluată, determinată de un expert evaluator autorizat, fiind stabilită la 307.800 lei. Se alege drept politică contabilă transferul rezervei din reevaluare la rezultatul reportat pe măsura amortizării clădirii. La data de 31.12.N+3, entitatea decide modificarea politicii contabile aplicabile imobilului în sensul trecerii de la metoda reevaluării la metoda costului.

Ne propunem să prezentăm impactul schimbării politicii contabile aplicabile activului imobilizat în conformitate cu prevederile Ordinului ministrului finanțelor publice nr. 4.160/2015 privind modificarea și completarea unor reglementări contabile.

| 331.200 lei | 212 „Construcții” | = | 404 „Furnizori de imobilizări” | 331.200 lei |

| 62.928 lei | 4426 „TVA deductibilă” | = | 4427 „TVA colectată” | 62.928 lei |

| 331.200 lei | 404 „Furnizori de imobilizări” | = | 5121 „Conturi la bănci în lei” | 331.200 lei |

| 920 lei | 6811 „Cheltuieli de exploatare privind amortizarea imobilizărilor” | = | 2812 „Amortizarea construcțiilor” | 920 lei |

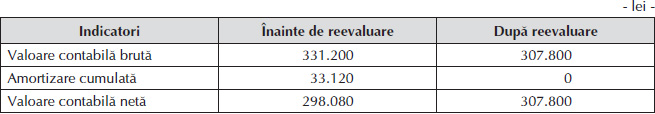

Amortizarea cumulată pe perioada 01.01.N-31.12.N+2 se ridică la 33.120 lei, iar valoarea rămasă a clădirii la această dată este de 298.080 lei.

– Reevaluarea construcției la sfârșitul exercițiului financiar N+2:

Vom opta pentru metoda valorii nete.

| 33.120 lei | 2812 „Amortizarea construcțiilor” | = | 212 „Construcții” | 33.120 lei |

| 9.720 lei | 212 „Construcții” | = | 105 „Rezerve din reevaluare” | 9.720 lei |

| 950 lei | 6811 „Cheltuieli de exploatare privind amortizarea imobilizărilor” | = | 2812 „Amortizarea construcțiilor” | 950 lei |

| 30 lei | 105 „Rezerve din reevaluare” | = | 1175 „Rezultatul reportat reprezentând surplusul realizat din rezerve din reevaluare” | 30 lei |

Situația activului la 31.12.N+3 se prezintă astfel:

Sold cont 105 = 9.720 lei – (30 lei/lună x 12 luni) = 9.360 lei

| 9.360 lei | 105 „Rezerve din reevaluare” | = | 212 „Construcții” | 9.360 lei |

Valoarea rămasă a clădirii la 01.01.N+4 = 307.800 lei – (950 lei/lună x 12 luni) – 9.360 lei = 287.040 lei

Durata de amortizare rămasă = 26 ani

Amortizarea anuală = 287.040 lei/26 ani = 11.040 lei

Exemplul 2

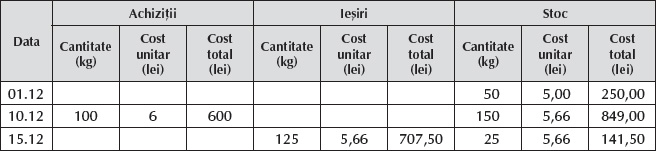

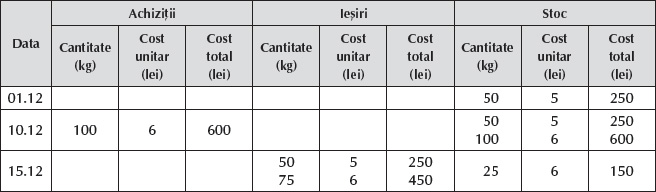

Politica entității prevede pentru evaluarea stocurilor la ieșirea din gestiune utilizarea metodei CMP. La data de 31.12.N, managementul entității decide să schimbe politica de evaluare a stocurilor la ieșirea din gestiune, astfel că începând cu anul următor aceasta va utiliza metoda FIFO.

Stocul final de materii prime = 25 kg x 5,66 lei/kg = 141,5 lei (sold cont 371 „Mărfuri”).

| CMP = | Vsi + Vi | , |

| Qsi + Qi |

– Evaluarea stocului de materii prime aferent anului N în anul N+1 utilizând metoda FIFO:

Stocul final de materii prime = 25 kg x 6 lei/kg = 150 lei (sold cont 371 „Mărfuri”)

| 8,5 lei | 301 „Materii prime” | = | 1173 „Rezultatul reportat provenit din modificările politicilor contabile” | 8,5 lei |

Exemplul 3

Entitatea X, care intră în aria de aplicare a OMFP nr. 1.802/2014, achiziționează la data de 30.11.N un echipament tehnologic în sumă de 21.600 lei, TVA 19%. Activul se amortizează liniar în 5 ani. La data de 31.12.N, managementul entității decide schimbarea politicii contabile în sensul că, începând cu anul următor, pentru amortizarea echipamentului tehnologic se va utiliza metoda de amortizare degresivă.

Ne propunem să contabilizăm modificările politicii contabile în conformitate cu OMFP nr. 1.802/2014.

| 25.704 lei 21.600 lei 4.104 lei | % 2131 „Echipamente tehnologice (mașini, utilaje și instalații de lucru)” 4426 „TVA deductibilă” | = | 404 „Furnizori de imobilizări” | 25.704 lei |

| 25.704 lei | 404 „Furnizori de imobilizări” | = | 5121 „Conturi la bănci în lei” | 25.704 lei |

| 360 lei | 6811 „Cheltuieli de exploatare privind amortizarea imobilizărilor” | = | 2813 „Amortizarea instalațiilor și mijloacelor de transport” | 360 lei |

| 180 lei | 1173 „Rezultatul reportat provenit din modificările politicilor contabile” | = | 2813 „Amortizarea instalațiilor și mijloacelor de transport” | 180 lei |

În notele explicative la situațiile financiare se va prezenta următoarea informație narativă: „În exercițiul financiar N+1, entitatea a procedat la schimbarea politicii contabile în ceea ce privește metoda de amortizare a activelor corporale. În exercițiul financiar anterior, echipamentul tehnologic a fost amortizat prin metoda liniară. Începând cu exercițiul financiar N+1, activele corporale sunt amortizate degresiv. Efectele modificărilor politicilor contabile aferente exercițiului financiar precedent s-au înregistrat pe seama rezultatului reportat (cont 1173), întrucât acestea au putut fi cuantificate”.

Efectele schimbărilor de estimări în situațiile financiare

Având în vedere incertitudinile inerente care apar în cadrul activității unei entități, există o serie de elemente din situațiile financiare pentru care nu se pot realiza cu precizie evaluări. În această situație, elementele respective trebuie estimate conform judecăților de valoare bazate pe cele mai recente informații credibile pe care le are la dispoziție managementul. Estimările în contabilitate constau în aprecieri și evaluări în condiții de incertitudine ale mărimii unor elemente, tranzacții și evenimente.

Potrivit prevederilor pct. 70 alin. (2) din OMFP nr. 1.802/2014, „o estimare poate necesita revizuirea dacă au loc schimbări privind circumstanțele pe care s-a bazat această estimare sau ca urmare a unor noi informații sau a unei mai bune experiențe. Prin natura ei, revizuirea unei estimări nu reprezintă corectarea unei erori”.

Exemplul 1

Entitatea X, care intră în aria de aplicare a Ordinului ministrului finanțelor publice nr. 2.844/2016 pentru aprobarea Reglementărilor contabile conforme cu Standardele Internaționale de Raportare Financiară, cu modificările și completările ulterioare, primește la data de 01.07.N o subvenție guvernamentală pentru investiții în sumă de 21.240 lei. Cu această subvenție, X finanțează în proporție de 50% procurarea unui echipament tehnologic în valoare de 42.480 lei, TVA 19%. Durata de utilizare a activului este de 6 ani, metoda de amortizare este cea liniară, iar valoarea reziduală este nulă. Societatea alege drept politică contabilă recunoașterea subvenției prin deducerea ei din valoarea contabilă a echipamentului tehnologic. La sfârșitul exercițiului financiar N+2, entitatea trebuie să ramburseze 60% din valoarea subvenției guvernamentale ca urmare a nerespectării condițiilor contractuale de acordare.

a) Contabilizarea operațiunilor de mai sus în exercițiile financiare N, N+1 și N+2

Exercițiul financiar N

| 50.551,20 lei 42.480,00 lei 8.071,20 lei | % 2131 „Echipamente tehnologice (mașini, utilaje și instalații de lucru)” 4426 „TVA deductibilă” | = | 404 „Furnizori de imobilizări” | 50.551,20 lei |

| 21.240 lei | 4451 „Subvenții guvernamentale” | = | 2131 „Echipamente tehnologice (mașini, utilaje și instalații de lucru)” | 21.240 lei |

| 21.240 lei | 5121 „Conturi la bănci în lei” | = | 4451 „Subvenții guvernamentale” | 21.240 lei |

| 1.770 lei | 6811 „Cheltuieli de exploatare privind amortizarea imobilizărilor, a investițiilor imobiliare și a activelor biologice productive evaluate la cost” | = | 2813 „Amortizarea instalațiilor și mijloacelor de transport” | 1.770 lei |

| 3.540 lei | 6811 „Cheltuieli de exploatare privind amortizarea imobilizărilor, a investițiilor imobiliare și a activelor biologice productive evaluate la cost” | = | 2813 „Amortizarea instalațiilor și mijloacelor de transport” | 3.540 lei |

| 3.540 lei | 6811 „Cheltuieli de exploatare privind amortizarea imobilizărilor, a investițiilor imobiliare și a activelor biologice productive evaluate la cost” | = | 2813 „Amortizarea instalațiilor și mijloacelor de transport” | 3.540 lei |

| 12.744 lei | 2131 „Echipamente tehnologice (mașini, utilaje și instalații de lucru)” | = | 5121 „Conturi la bănci în lei” | 12.744 lei |

În conformitate cu IAS 8, entitatea trebuie să recalculeze sumele aferente amortizărilor, deoarece se majorează baza de calcul pentru amortizare. Aceasta este considerată o modificare de estimare și va afecta perioada curentă (anul N+2) și perioadele viitoare.

Valoarea rămasă de amortizat la sfârșitul exercițiului financiar N+1 = 42.480 lei (cost) – 21.240 lei (subvenție dedusă din cost) – 1.770 lei (amortizare N) – 3.540 lei (amortizare N+1) = 15.930 lei (valoare contabilă)

Valoarea recalculată la sfârșitul exercițiului financiar N+2 = 15.930 lei + 12.744 lei (subvenție rambursată adăugată la costul activului) = 28.674 lei

Perioada rămasă de amortizat = 6 ani x 12 luni – 6 luni anul N – 12 luni anul N+1 = 54 luni

Amortizarea lunară recalculată = 28.674 lei/54 luni = 531 lei

Amortizarea recalculată pentru anul N+2 = 12 luni x 531 lei/lună = 6.372 lei

| 2.832 lei | 6811 „Cheltuieli de exploatare privind amortizarea imobilizărilor, a investițiilor imobiliare și a activelor biologice productive evaluate la cost” | = | 2813 „Amortizarea instalațiilor și mijloacelor de transport” | 2.832 lei |

Exemplul 2

Entitatea X, care intră în aria de aplicare a OMFP nr. 2.844/2016, achiziționează la data de 22.12.N-1 un echipament tehnologic la costul de 28.000 lei, TVA 19%. Durata de viață utilă este de 4 ani. Se folosește metoda de amortizare liniară și se neglijează valoarea reziduală de la calculul amortizării. La data de 31.12.N+2, durata de viață utilă rămasă a activului este revizuită la 6 ani.

| 33.320 lei 28.000 lei 5.320 lei | % 2131 „Echipamente tehnologice (mașini, utilaje și instalații de lucru)” 4426 „TVA deductibilă” | = | 404 „Furnizori de imobilizări” | 33.320 lei |

| 33.320 lei | 404 „Furnizori de imobilizări” | = | 5121 „Conturi la bănci în lei” | 33.320 lei |

| 7.000 lei | 6811 „Cheltuieli de exploatare privind amortizarea imobilizărilor, a investițiilor imobiliare și a activelor biologice productive evaluate la cost” | = | 2813 „Amortizarea instalațiilor și mijloacelor de transport” | 7.000 lei |

| 7.000 lei | 6811 „Cheltuieli de exploatare privind amortizarea imobilizărilor, a investițiilor imobiliare și a activelor biologice productive evaluate la cost” | = | 2813 „Amortizarea instalațiilor și mijloacelor de transport” | 7.000 lei |

Valoarea contabilă netă la 31.12.N+1 = 28.000 lei (cost) – (7.000 lei (amortizare N) + 7.000 lei (amortizare N+1)) = 14.000 lei

Exercițiul financiar N+2

În conformitate cu IAS 8, efectul modificării estimării contabile trebuie contabilizat atât în perioada modificării (curentă), adică în anul N+2, cât și în perioadele ulterioare, începând cu anul N+3.

Durata de viață utilă rămasă = 6 ani + 1 an (N+2) = 7 ani

| 2.000 lei | 6811 „Cheltuieli de exploatare privind amortizarea imobilizărilor, a investițiilor imobiliare și a activelor biologice productive evaluate la cost” | = | 2813 „Amortizarea instalațiilor și mijloacelor de transport” | 2.000 lei |

În fiecare an următor, cheltuiala cu amortizarea activului este în sumă de 2.000 lei.

BIBLIOGRAFIE

- Cernușca, Lucian (2012), Opțiuni și practici contabile, Editura Tribuna Economică, București.

- CECCAR (2016), Ghid pentru pregătirea candidaților la examenul de acces la stagiul pentru obținerea calității de expert contabil și de contabil autorizat, ediția a V-a, Editura CECCAR, București.

- CECCAR (2017), Ghid pentru pregătirea candidaților la examenul de aptitudini pentru obținerea calității de expert contabil și de contabil autorizat, ediția a V-a, Editura CECCAR, București.

- IASB (2015), Standardele Internaționale de Raportare Financiară (IFRS). Norme oficiale emise la 1 ianuarie 2015, traducere, Editura CECCAR, București.

- Ordinul ministrului finanțelor publice nr. 1.802/2014 pentru aprobarea Reglementărilor contabile privind situațiile financiare anuale individuale și situațiile financiare anuale consolidate, publicat în Monitorul Oficial nr. 963/30.12.2014, cu modificările și completările ulterioare.

- Ordinul ministrului finanțelor publice nr. 4.160/2015 privind modificarea și completarea unor reglementări contabile, publicat în Monitorul Oficial nr. 21/12.01.2016.

- Ordinul ministrului finanțelor publice nr. 2.844/2016 pentru aprobarea Reglementărilor contabile conforme cu Standardele Internaționale de Raportare Financiară, publicat în Monitorul Oficial nr. 1.020 și 1.020 bis/19.12.2016.

Arta Thaliei – de la viață pe scenă și de la scenă la publicul larg

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor