Impactul trecerii timpului asupra valorii activelor imobilizate

Numărul 45, 26 nov. - 2 dec. 2019 » Expertiza și auditul afacerilor

Termeni-cheie: activ imobilizat, depreciere reversibilă, depreciere ireversibilă, durată de viață utilă, uzură fizică, uzură morală

Clasificare JEL: G19, M41

IAS 1 Prezentarea situațiilor financiare definește activele imobilizate ca active care nu sunt clasificate în categoria celor curente. Acestea sunt generatoare de beneficii și sunt deținute de firmă pe o perioadă mai mare de un an.

Beneficiile economice viitoare reprezintă potențialul de a contribui în mod direct sau indirect la fluxurile de trezorerie sau echivalente de trezorerie către entitate. Echivalentele de trezorerie sunt investiții financiare pe termen scurt, extrem de lichide, ușor convertibile în numerar și supuse unui risc nesemnificativ de schimbare a valorii (Ristea, 2005, p. 28).

Activele imobilizate suferă două tipuri de deprecieri:

- ireversibile sau permanente, denumite amortizări;

- reversibile sau temporare, denumite ajustări pentru depreciere.

1. Deprecierea ireversibilă sau amortizarea imobilizărilor

Contabilitatea amortizării este prezentată de Institutul American al Contabililor Publici Autorizați (American Institute of Certified Public Accountants– AICPA) astfel (Needles et al., 2000, pp. 476-477): Costul unei activ face parte din costurile serviciilor pe care acesta le oferă pe parcursul duratei sale economice de funcționare. Principiile Contabile General Acceptate din SUA (Generally Accepted Accounting Principles – US GAAP) impun ca acest cost să fie repartizat pe toată durata de viață estimată a activului, astfel încât să permită alocarea sa cât mai echitabilă pe intervale în care se beneficiază de serviciile oferite de utilizarea sa. Acest procedeu este cunoscut sub denumirea de contabilitate a amortizării, un sistem contabil care urmărește distribuirea costului sau a altei valori fundamentale al/a imobilizărilor corporale, mai puțin valoarea lor reziduală (dacă ea există), pe durata de viață estimată, în mod sistematic și rațional. Acesta este un proces de repartizare, nu de evaluare.

Definiția conține câteva elemente importante, și anume:

✔ În primul rând, toate imobilizările corporale, cu excepția terenurilor (care se consideră că au o durată de viață nelimitată), au o durată de utilizare limitată. Din această cauză, costurile activelor respective trebuie repartizate sub forma cheltuielilor pe parcursul anilor în care ele sunt utilizate.

Deteriorarea fizică și cea morală sunt principalele cauze ale duratei limitate de funcționare a unui activ amortizabil.

Uzura fizică a imobilizărilor corporale este generată de exploatare și de expunerea la elemente și fenomene ale naturii (vânt, soare, ploaie, zăpadă etc.). Reparațiile periodice și procedeele corecte de întreținere ar putea menține clădirile, echipamentele și mijloacele de transport într-o stare bună de funcționare, permițând utilizarea lor pe o perioadă cât mai mare de timp (poate chiar mai mare decât durata de utilizare estimată, atunci când valoarea contabilă a imobilizării respective devine zero, aceasta fiind amortizată complet), însă la un moment dat orice mijloc fix, în afară de terenuri, trebuie scos din uz. Nevoia de amortizare nu poate fi eliminată doar prin reparații.

Uzura morală reprezintă procesul de învechire ca urmare a progresului tot mai rapid al tehnologiei din zilele noastre. Din cauza schimbărilor continue atât ale tehnologiei, cât și ale nevoilor, utilajele, mijloacele de transport și chiar clădirile devin deseori învechite cu mult timp înainte de a se uza fizic. Contabilii nu fac distincție între uzura fizică și cea morală, pentru că ei sunt interesați în principal de durata de utilizare a activului, indiferent de factorii care o reduc.

✔ În al doilea rând, termenul de depreciere (amortizare), în sensul său strict contabil, nu se referă la deteriorarea fizică a unui activ sau la diminuarea în timp a valorii sale pe piață. Amortizarea semnifică repartizarea costului unei imobilizări corporale sau necorporale între exercițiile care beneficiază de pe urma utilizării acesteia. Termenul se folosește pentru a descrie transformarea succesivă a costului unui activ în cheltuială.

✔ În al treilea rând, amortizarea nu este un proces de evaluare. Evidențele contabile sunt ținute în conformitate cu principiul costului istoric. Ele nu indică fluctuațiile prețurilor. Este posibil ca, pentru o achiziție avantajoasă și în condiții de piață specifice, valoarea de piață a unei clădiri să crească. Cu toate acestea, amortizarea trebuie înregistrată în continuare, pentru că ea reprezintă rezultatul unei repartizări, nu al unui proces de evaluare. În cele din urmă, în timp, clădirea respectivă tot se va uza fizic și/sau moral, indiferent de fluctuațiile de moment ale valorii de piață.

Conform standardelor IAS 16 Imobilizări corporale și IAS 38 Imobilizări necorporale, amortizarea reprezintă alocarea sistematică a valorii amortizabile a unui activ pe întreaga sa durată de viață utilă.

Standardul IAS 36 Deprecierea activelor prezintă diverse concepte referitoare la amortizare, și anume:

✔ Valoarea contabilă este valoarea la care un activ este recunoscut după ce se deduc amortizarea cumulată a acestuia și pierderile cumulate din depreciere.

✔ O unitate generatoare de numerar este cel mai mic grup identificabil de active care generează intrări de numerar independente în mare măsură de intrările de numerar generate de alte active sau grupuri de active.

✔ Activele corporative (corporale) sunt activele, altele decât fondul comercial, care contribuie atât la fluxurile de trezorerie viitoare ale unității generatoare de numerar analizate, cât și la cele ale altor unități generatoare de numerar.

✔ Costurile asociate cedării sunt costurile marginale care pot fi atribuite direct cedării unui activ sau unei unități generatoare de numerar, exclusiv costurile de finanțare și cheltuielile cu impozitul pe profit.

✔ Valoarea amortizabilă reprezintă costul unui activ, sau o altă valoare care înlocuiește costul în situațiile financiare, mai puțin valoarea reziduală a acestuia.

✔ Amortizarea activelor corporale (necorporale) reprezintă alocarea sistematică a valorii amortizabile a unui activ pe întreaga sa durată de viață utilă.

✔ Valoarea justă constituie prețul care ar fi încasat pentru vânzarea unui activ sau plătit pentru transferul unei datorii într-o tranzacție reglementată între participanții de pe piață, la data evaluării.

✔ O pierdere din depreciere este valoarea cu care valoarea contabilă a unui activ sau a unei unități generatoare de numerar depășește valoarea sa recuperabilă.

✔ Valoarea recuperabilă a unui activ sau a unei unități generatoare de numerar reprezintă cea mai mare valoare dintre valoarea sa justă minus costurile asociate cedării și valoarea sa de utilizare.

✔ Durata de viață utilă este fie:

- perioada în care se preconizează că un activ poate fi utilizat de entitate; fie

- numărul de unități de producție sau de unități similare pe care societatea preconizează să le obțină de la activ.

La determinarea duratei de viață utile a unui activ imobilizat trebuie avuți în vedere mai mulți factori, cum sunt: uzura fizică estimată, capacitatea de producție, uzura morală, limitele juridice privind durata de utilizare (de exemplu, expirarea duratelor din contractul de leasing). De obicei, durata de viață utilă a unei imobilizări este mai mică decât durata de viață tehnică sau fizică.

✔ Valoarea de utilizare reprezintă valoarea actualizată a fluxurilor de trezorerie viitoare care se preconizează a fi obținute de la un activ sau de la o unitate generatoare de numerar.

La calculul valorii de utilizare a unui activ se au în vedere următoarele elemente:

- estimarea fluxurilor de trezorerie viitoare pe care entitatea se așteaptă să le obțină de la activul respectiv;

- preconizările privind posibilele variații ale valorii sau plasării în timp a acelor fluxuri de trezorerie viitoare;

- valoarea în timp a banilor, în funcție de rata actuală a dobânzii la plasamentele fără risc de pe piață;

- prețul suportării incertitudinii inerente activului; și

- alți factori, cum ar fi absența lichidității, pe care participanții de pe piață i-ar lua în calcul la estimarea valorii fluxurilor de trezorerie viitoare pe care entitatea se așteaptă să le obțină de la activul respectiv.

✔ Valoarea amortizabilă reprezintă costul activului sau altă valoare substituită acestuia în situațiile financiare, din care s-a scăzut valoarea reziduală. Costul imobilizării corporale este egal cu suma plătită în numerar sau echivalente de numerar ori valoarea justă a altor contraprestații efectuate pentru intrarea la data achiziției sau a construcției acesteia (Dumitrean, 2008, p. 148).

✔ Valoarea reziduală reprezintă valoarea netă pe care o entitate estimează că o va obține la sfârșitul duratei de viață utile a imobilizărilor corporale, după deducerea costurilor de cesiune previzionate. Dacă această valoare nu este semnificativă, societatea nu o ia în considerare la calculul valorii amortizabile (Dumitrean, 2008, p. 148).

La evaluarea măsurii în care există indicii de depreciere a activelor, o entitate trebuie să ia în considerare cel puțin următoarele:

Din punct de vedere contabil, amortizarea reprezintă reducerea valorii unui activ imobilizat ca urmare a deprecierii prin utilizarea lui de către entitate într-o anumită perioadă de timp, a acțiunii factorilor naturali, concurenței, progresului tehnic sau a altor cauze. Deprecierea ireversibilă se deduce din valoarea de intrare pentru a estima valoarea contabilă netă sau valoarea rămasă.

Din punct de vedere financiar, amortizarea reprezintă o sursă de autofinanțare a capitalului imobilizat, fiind componenta principală a capacității de autofinanțare (Ristea, 2005, p. 152).

Metode de amortizare

Pentru evaluarea deprecierii ireversibile a unei imobilizări corporale pot fi folosite mai multe metode de amortizare. Aplicarea lor depinde de politica financiară a entității. Aceasta este interesată de recuperarea valorii amortizabile într-un timp cât mai scurt, amortizarea fiind elementul principal al autofinanțării, iar statul este interesat deoarece mărimea amortizării (care este o cheltuială de exploatare) influențează rezultatul impozabil. Metoda de amortizare aleasă de companie trebuie aplicată în mod consecvent de la o perioadă la alta.

Amortizarea se stabilește prin aplicarea cotelor de amortizare asupra valorii amortizabile a activelor (egală cu valoarea de intrare sau cu valoarea contabilă), utilizându-se un plan de amortizare întocmit pe baza duratelor de viață utile și a condițiilor de folosire a acestora.

Amortizarea imobilizărilor corporale concesionate, închiriate, luate în leasing sau în locație de gestiune se calculează și se înregistrează în contabilitatea entităților care le au în proprietate.

Societățile amortizează imobilizările corporale utilizând una dintre următoarele metode de amortizare: liniară, degresivă sau accelerată.

a) Amortizarea liniară

Amortizarea liniară constă în includerea proporțională în cheltuielile de exploatare a unor sume fixe pe toata durata normală de utilizare a imobilizării corporale.

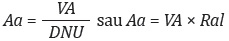

Amortizarea anuală (anuitatea anuală) se calculează ca raport între valoarea amortizabilă și durata normală de utilizare sau durata de viață utilă, exprimată în ani, sau prin ponderarea valorii amortizabile cu cota de amortizare, conform relațiilor:

VA – valoarea amortizabilă;

DNU – durata normală de utilizare;

Ral – rata de amortizare liniară.

Exemplu

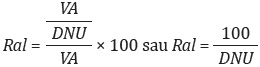

Amortizarea se calculează și se înregistrează în contabilitate lunar, începând cu luna următoare punerii în funcțiune sau dării în folosință a activului.

Amortizarea lunară va fi aceeași pe toată durata normală de utilizare numai dacă imobilizarea corporală nu a fost supusă reevaluării. În momentul reevaluării se calculează o nouă rată de amortizare în funcție de durata de utilizare rămasă.

Calculul și înregistrarea amortizării activelor imobilizate ca o cheltuială de exploatare se fac la data punerii în funcțiune sau dării lor în folosință. Dacă această dată nu coincide cu începutul anului sau dacă activele imobilizate ies din funcțiune înainte de sfârșitul anului, amortizarea anuală este calculată proporțional cu numărul de luni de utilizare.

Exemplu

b) Amortizarea degresivă

Amortizarea degresivă presupune aplicarea unor rate de amortizare mai mari în primii ani de utilizare a imobilizării, asigurându-i astfel entității un avantaj fiscal și o creștere a capacității de autofinanțare, comparativ cu metoda liniară. Anuitățile se scad pe măsura diminuării duratei normale de utilizare.

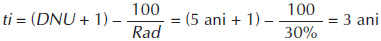

Reducerea amortizării se realizează fie prin aplicarea unei rate constante la o bază degresivă reprezentată de valoarea rămasă de amortizat, fie printr-o rată degresivă aplicată la o bază constantă reprezentată de valoarea amortizabilă.

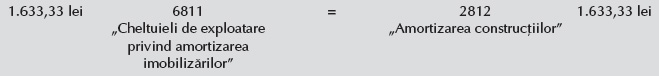

Rata degresivă (Rad) se determină prin multiplicarea ratei aplicate în cazul metodei liniare cu un coeficient de corecție (K).

Rad = Ral × K

Coeficientul de corecție este stabilit prin Legea nr. 15/1994 privind amortizarea capitalului imobilizat în active corporale și necorporale, republicată, cu modificările și completările ulterioare, în funcție de duratele normale de utilizare ale imobilizărilor corporale și are următoarele valori:

- 1,5 pentru imobilizările corporale cu o durată normală de utilizare între doi și cinci ani;

- 2 pentru imobilizările corporale cu o durată normală de utilizare între șase și 10 ani;

- 2,5 pentru imobilizările corporale cu o durată normală de utilizare mai mare de 10 ani.

Calculul anuităților se face prin aplicarea ratei de amortizare degresivă la valoarea amortizabilă pentru prima anuitate și la valoarea contabilă netă pentru următoarele. Acesta se repetă până în anul în care amortizarea este egală sau mai mică decât cea determinată prin metoda liniară (anuitatea este egală cu raportul dintre valoarea rămasă de amortizat și durata de utilizare rămasă).

Exemplu

Începând cu al treilea an din durata normală de utilizare, amortizarea calculată prin metoda degresivă (44.100 lei x 30%) este mai mică decât cea determinată prin metoda liniară (44.100 lei/3 ani). Pentru durata rămasă, de 3 ani, amortizarea se calculează prin metoda liniară, fiind egală cu valoarea rămasă de amortizat raportată la durata rămasă (44.100 lei/3 ani).

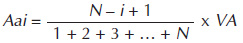

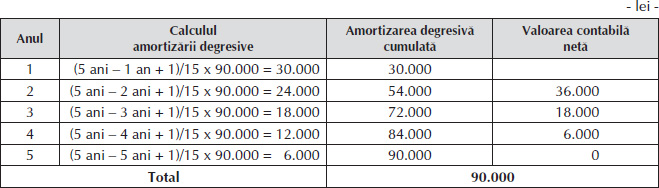

Dacă se aplică o rată de amortizare degresivă la o bază constantă, anuitatea este descrescătoare pe toată durata normală de utilizare a imobilizării corporale.

Dintre metodologiile de calcul al amortizării degresive care aplică o rată descrescătoare asupra unei baze de calcul constante, cea mai reprezentativă este metoda SOFTY (Sum of the years digits), practicată îndeosebi în SUA.

Dacă analizăm cele două variante prezentate, observăm că SOFTY corespunde mai bine scopului pentru care s-a aplicat metoda degresivă: cheltuieli cu amortizarea mai mari la începutul duratei de utilizare și mai mici spre sfârșitul acesteia.

c) Amortizarea accelerată

Amortizarea accelerată se aplică numai în România și constă în includerea unei cote de până la 50% din valoarea amortizabilă în cheltuielile de exploatare în primul an de utilizare, după care se folosește metoda liniară. Amortizarea anuală este egală cu valoarea rămasă sau cu valoarea contabilă netă raportată la durata rămasă.

2. Deprecierea reversibilă a imobilizărilor

Conform IAS 36, activele, în general, și cele de natura imobilizărilor corporale, în special, nu trebuie prezentate în situațiile financiare la o valoare mai mare decât valoarea recuperabilă a acestora. Valoarea recuperabilă a unei imobilizări corporale este valoarea cea mai mare dintre valoarea de utilizare și prețul net de vânzare (valoarea justă sau valoarea de piață minus costurile aferente vânzării). Acesta din urmă poate fi egal, mai mare sau mai mic decât valoarea de intrare, în cazul imobilizărilor corporale neamortizabile (de exemplu, terenurile), sau decât valoarea contabilă netă, în cel al imobilizărilor corporale amortizabile.

Pierderea din depreciere reprezintă diferența dintre valoarea contabilă netă a unui activ (mai mare) și valoarea sa recuperabilă (mai mică). În acest caz, valoarea activului în situațiile financiare este redusă la nivelul valorii recuperabile.

Exemplu

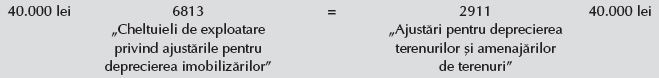

O societate deține un teren înregistrat la costul de achiziție de 150.000 lei. La sfârșitul exercițiului financiar, prețul net de vânzare, egal cu valoarea justă, este de 110.000 lei, deprecierea fiind reversibilă.

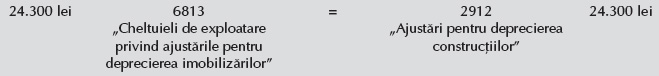

Pierderea din depreciere este egală cu 40.000 lei (150.000 lei – 110.000 lei) și se înregistrează ca o ajustare pentru deprecierea terenurilor:

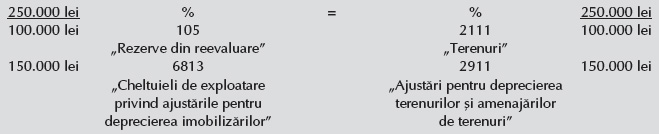

Dacă terenul a fost reevaluat în exercițiile financiare anterioare, pierderea din depreciere este egală cu diferența dintre valoarea deprecierii, mai mare, și rezerva din reevaluare, mai mică.

Astfel, presupunem că entitatea deține un teren cu valoarea de intrare de 500.000 lei. La prima reevaluare se constată o diferență în plus de 100.000 lei, iar la a doua, valoarea justă este de 350.000 lei, pierderea din depreciere fiind de 150.000 lei [600.000 lei – (100.000 lei + 350.000 lei)].

La data bilanțului, entitatea trebuie să analizeze dacă există vreun indiciu că deprecierea a avut loc și, în cazul în care există, trebuie evaluată valoarea recuperabilă.

Standardul IAS 36 definește valoarea recuperabilă ca fiind cea mai mare valoare dintre valoarea justă a unui activ sau a unei unități generatoare de numerar minus costurile asociate cedării și valoarea sa de utilizare.

La determinarea principiilor care trebuie să guverneze evaluarea valorii recuperabile, IASB a luat în considerare, ca prim pas, măsurile necesar a fi întreprinse de o entitate atunci când descoperă că un activ este depreciat.

În asemenea cazuri, entitatea fie va păstra activul, fie îl va ceda. În situația în care societatea constată că potențialul acestuia a scăzut, ea poate decide să vândă activul dacă încasările nete rezultate din vânzare oferă o rată de rentabilitate a investiției mai mare decât utilizarea lui în continuare sau poate hotărî să îl păstreze și să îl folosească, chiar dacă potențialul acestuia este mai mic decât se aștepta inițial.

Rezultă că entitatea a luat o decizie rațională bazată pe fluxurile de trezorerie nete viitoare estimate a fi generate de activul respectiv. Valoarea recuperabilă poate fi calculată pe baza fluxurilor de trezorerie și a valorii juste.

În fluxurile de trezorerie viitoare se includ:

- intrările viitoare de numerar rezultate din utilizarea continuă a activului (sumele încasate din vânzarea produselor finite obținute prin folosirea acestuia);

- ieșirile viitoare de numerar generate de exploatarea activului (cheltuielile cu întreținerea și reparațiile aferente pentru menținerea performanțelor imobilizării);

- fluxurile de trezorerie nete din vânzarea activului la sfârșitul duratei sale de viață utile.

Fluxurile de trezorerie viitoare trebuie actualizate prin utilizarea unei rate de actualizare care să reflecte evaluările curente ale valorii în timp a banilor și riscurile specifice activului.

Prețul de vânzare net și valoarea de utilizare sunt mai greu de evaluat, deoarece prețurile de vânzare nu sunt întotdeauna exacte, fluxurile de trezorerie viitoare fiind estimate pe o perioadă mai mare de timp și rata de actualizare reprezentând o problemă de raționament profesional.

Exemplu

O societate prezintă următoarea situație:

1. Deține o clădire, pentru care se cunosc:

- valoarea de intrare – 215.170 lei;

- amortizarea cumulată – 43.210 lei;

- valoarea de utilizare – 120.800 lei;

- prețul de vânzare – 150.000 lei;

- costurile cedării – 2.340 lei.

2. Deține un utilaj, pentru care se cunosc:

- valoarea de intrare – 81.215 lei;

- amortizarea cumulată – 51.310 lei;

- prețul de vânzare – 35.540 lei;

- costurile cedării – 352 lei.

3. Deține un mijloc de transport, pentru care se cunosc:

- valoarea de intrare – 123.418 lei;

- amortizarea cumulată – 68.410 lei;

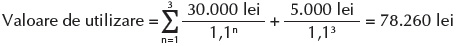

- durata de utilizare rămasă – 3 ani;

- valoarea reziduală estimată – 5.000 lei;

- valoarea fluxurilor de trezorerie viitoare anuale estimate – 30.000 lei;

- rata de actualizare – 10%;

- prețul de vânzare – 55.000 lei;

- costurile cedării – 233 lei.

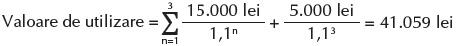

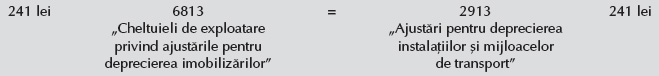

4. Dacă, de exemplu, prețul net de vânzare este de 54.767 lei, fluxurile de trezorerie anuale estimate sunt de 15.000 lei (față de 30.000 lei, cât erau la punctul precedent) și rata de actualizare este de 10%, entitatea are indicii că mijlocul de transport este depreciat.

BIBLIOGRAFIE

- Dumitrean, Emilian (2008), Contabilitate financiară, Editura Sedcom Libris, Iași.

- Dumitrean, Ioan (2012), Influența timpului asupra evaluării afacerilor. Analiză. Diagnostic. Evaluare, Editura Universității „Alexandru Ioan Cuza”, Iași.

- Dumitrean, Ioan (2018), Valoarea în timp a banilor, Contabilitatea, expertiza și auditul afacerilor, nr. 11, pp. 21-33.

- Needles, Belverd Jr., Anderson, Henry, Caldwell, James (2000), Based Accounting Principles, ediția a V-a, Editura Arc, Chișinău.

- Ristea, Mihai (2005), Contabilitatea financiară a întreprinderii, Editura Universitară, București.

- IASB (2017), Standardele Internaționale de Raportare Financiară (IFRS). Norme oficiale emise la 1 ianuarie 2017, traducere, Editura CECCAR, București.

- Legea nr. 15/1994 privind amortizarea capitalului imobilizat în active corporale și necorporale, republicată în Monitorul Oficial nr. 242/31.05.1999, cu modificările și completările ulterioare.

(Copyright foto: 123RF Stock Photo)

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc