Impozitarea veniturilor din activități agricole, silvicultură și piscicultură

Numărul 28-29, 30 iulie - 12 august 2019 » Expertiza și auditul afacerilor

Termeni-cheie: activități agricole, silvicultură, piscicultură, norme de venit, sistem real, declarație unică

Clasificare JEL: K34

Definirea veniturilor

În conformitate cu prevederile Codului fiscal, în categoria veniturilor din activități agricole sunt cuprinse cele obținute individual sau într-o formă de asociere, fără personalitate juridică, din cultivarea produselor agricole vegetale, exploatarea plantațiilor viticole, pomicole, arbuștilor fructiferi și altele asemenea, creșterea și exploatarea animalelor, inclusiv din valorificarea produselor de origine animală, în stare naturală. În ceea ce privește veniturile din piscicultură și silvicultură, acestea reprezintă veniturile obținute din recoltarea și valorificarea produselor specifice fondului forestier național, respectiv a produselor lemnoase și nelemnoase, precum și cele obținute din exploatarea amenajărilor piscicole.

Reguli de impunere specifice veniturilor din activități agricole, silvicultură și piscicultură

Contribuabilii care desfășoară activități agricole pentru care venitul se determină pe bază de norme de venit au obligația să completeze și să depună prin intermediul serviciului „Spațiul privat virtual” (SPV) declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice.

Impozitul pe venitul din activități agricole se determină prin aplicarea unei cote de 10% asupra venitului anual din aceste activități stabilit pe baza normei anuale de venit, impozitul fiind final. Pentru veniturile din silvicultură și piscicultură sunt aplicabile regulile de impunere proprii veniturilor din activități independente pentru care venitul net anual se determină în sistem real, pe baza datelor din contabilitate. Contribuabilii care obțin venituri din activități agricole, silvicultură și piscicultură datorează bugetului de stat, în anumite condiții, contribuția la asigurările sociale de sănătate.

Nu sunt impozabile:

● veniturile realizate din valorificarea în stare naturală a următoarelor:

- produsele culese din flora sălbatică, exclusiv masa lemnoasă. În cazul masei lemnoase, sunt venituri neimpozabile numai cele realizate din exploatarea și valorificarea acesteia în volum de maximum 20 mc/an din pădurile pe care contribuabilii le au în proprietate;

- produsele capturate din fauna sălbatică, făcând excepție cele realizate din activitatea de pescuit comercial;

● veniturile obținute din exploatarea pășunilor și fânețelor naturale;

● veniturile din cultivarea terenurilor cu soiuri de plante pentru producția destinată furajării animalelor deținute de contribuabilii persoane fizice/membrii asocierilor fără personalitate juridică pentru care venitul se determină pe baza normelor de venit;

● veniturile impuse la normă de venit până la limitele stabilite în tabelul prevăzut la art. 105 alin. (2) din Codul fiscal.

Impunerea la normă de venit

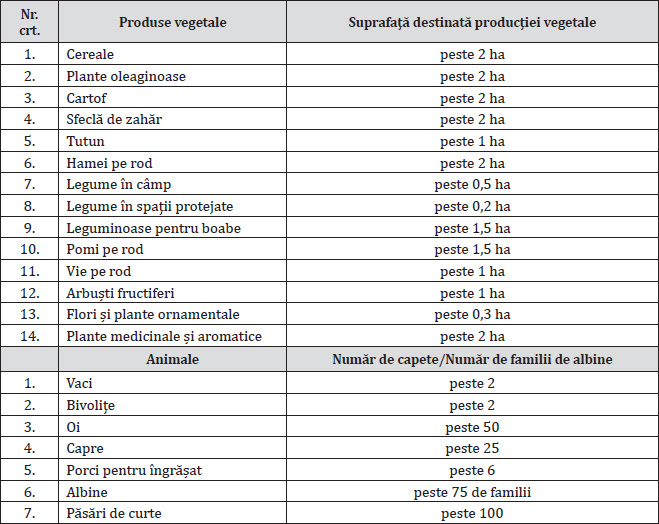

Art. 105 alin. (2) din Codul fiscal prezintă grupele de produse vegetale și animale pentru care venitul se determină pe baza normelor de venit. În tabelul de mai jos redăm veniturile din activități agricole definite la art. 103 alin. (1) din același act normativ impozabile în limitele din ultima coloană:

Pentru categoriile de produse vegetale și animale prevăzute în tabelul de mai sus, normele de venit se stabilesc pe unitatea de suprafață (ha)/cap de animal/familie de albine.

Entitățile publice mandatate de Ministerul Agriculturii și Dezvoltării Rurale, pe baza metodologiei aprobate prin hotărâre a Guvernului, stabilesc normele de venit și datele necesare calculului lor. Acestea vor fi publicate până cel târziu la data de 5 februarie a anului pentru care se aplică.

Persoanele fizice, indiferent de forma de organizare (atât cele care își desfășoară activitatea în baza unui atestat de producător, cât și persoanele fizice autorizate, întreprinderile individuale și întreprinderile familiale), care obțin venituri din valorificarea în stare naturală a animalelor sau produselor vegetale și care depășesc limitele neimpozabile trebuie să depună la ANAF, până la data de 31 iulie 2019, declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice.

Contribuabilii care încep să își desfășoare activitatea agricolă sau să realizeze venituri agricole în cursul anului fiscal au obligația depunerii declarației unice în termen de 30 de zile de la data producerii evenimentului.

Nu există obligativitatea completării Registrului de evidență fiscală și de conducere a evidenței contabile pentru persoanele care obțin venituri determinate pe baza normei anuale de venit. În conformitate cu prevederile art. 107 alin. (1) din Codul fiscal, impozitul pe venitul din activități agricole se calculează de către contribuabil prin aplicarea unei cote de 10% asupra venitului anual din activități agricole stabilit pe baza normei anuale de venit, impozitul fiind final.

Exemplul 1

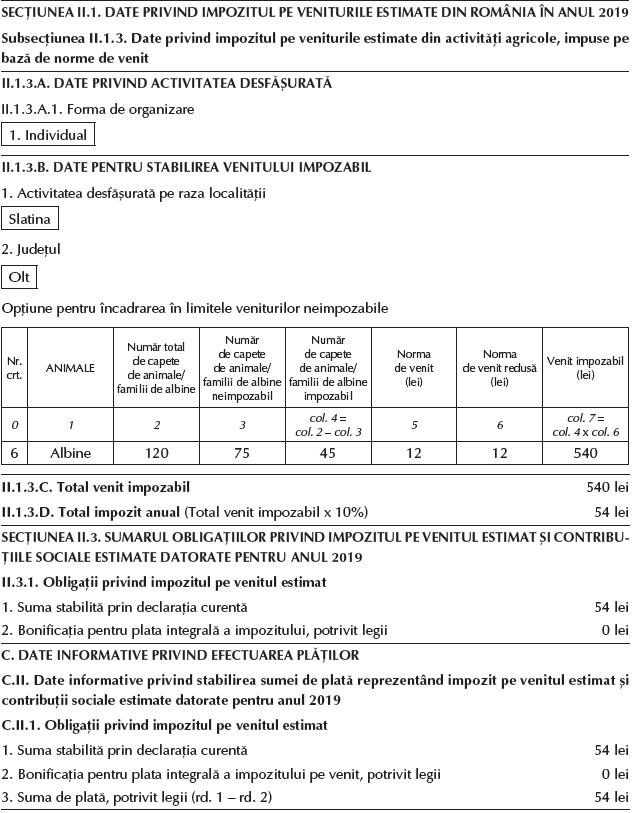

O persoană fizică deține o suprafață de 10 hectare de teren în județul Alba, pe care cultivă cereale. Conform art. 105 alin. (2) din Codul fiscal, primele 2 hectare sunt neimpozabile. Pentru restul se aplică norma de venit.

Ne propunem să determinăm impozitul datorat de persoana fizică.

În tabelul de mai jos prezentăm un extras din normele de venit utilizate la impunerea veniturilor din activități agricole în anul 2019 pentru județul Alba:

Impozitul datorat se determină astfel:

Exemplul 2

O persoană fizică deține 100 de oi în Sibiu. Conform limitelor prevăzute la art. 105 alin. (2) din Codul fiscal, primele 50 de capete sunt neimpozabile. Pentru restul animalelor se aplică norma de venit.

Ne propunem să determinăm impozitul datorat de persoana fizică.

În tabelul de mai jos prezentăm un extras din normele de venit utilizate la impunerea veniturilor din activități agricole în anul 2019 pentru județul Sibiu:

Impozitul datorat se determină astfel:

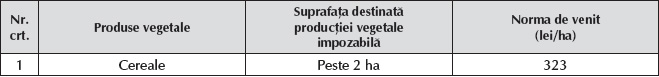

Exemplul 3

Un apicultor, persoană fizică, deține 120 de familii de albine în Slatina. Noma de venit este de 12 lei/familie de albine, iar plafonul neimpozabil este de 75 de familii de albine. La data de 05.03.2019, apicultorul depune prin intermediul serviciului SPV declarația unică.

Ne propunem să prezentăm datele informative privind stabilirea sumei de plată reprezentând impozit pe venitul estimat pentru anul 2019.

În cadrul declarației unice depuse la data de 05.03.2019, contribuabilul își estimează situația financiară pe acest an astfel:

Pct. 30 alin. (2) din Normele metodologice de aplicare a art. 106 din Codul fiscal prevede că, în cazul asocierilor fără personalitate juridică ce desfășoară activități agricole pentru care venitul se stabilește pe bază de norme de venit, asociatul desemnat care răspunde pentru îndeplinirea obligațiilor asociației față de autoritățile publice are următoarele obligații:

- să stabilească suprafețele (ha)/cap de animal/familie de albine pentru categoriile de produse vegetale și animalele care depășesc plafonul neimpozabil prevăzut la art. 105 alin. (2) din Codul fiscal și deținute în asociere. Plafonul neimpozabil prevăzut la art. 105 alin. (2) se acordă la nivel de asociere;

- să calculeze venitul net anual prin înmulțirea normei anuale de venit stabilite pe unitatea de suprafață (ha)/cap de animal/familie de albine pentru care se datorează impozit cu suprafețele (ha)/cap de animal/familie de albine deținute;

- să distribuie fiecărui asociat cota din venitul net anual stabilit la lit. b), ce revine fiecărui asociat conform contractului de asociere, impozitul fiind calculat de fiecare membru asociat.

Exemplul 4

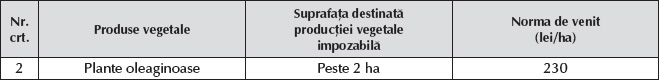

Trei fermieri, A, B și C, constituie o asociere fără personalitate juridică în vederea cultivării terenurilor deținute în proprietate în județul Constanța cu plante oleaginoase, pentru care în anul 2019 s-a stabilit o normă anuală de venit de 230 lei/ha.

Ne propunem să prezentăm pentru fiecare fermier datele informative privind stabilirea sumei de plată reprezentând impozit pe venitul estimat și contribuții sociale estimate datorate pentru anul 2019.

În tabelul de mai jos prezentăm un extras din normele de venit utilizate la impunerea veniturilor din activități agricole în anul 2019 pentru județul Constanța:

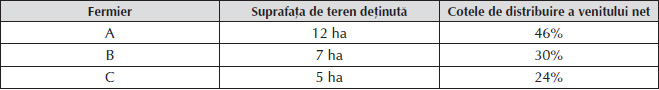

Suprafețele de teren deținute în proprietate de fermieri și cotele de distribuire a venitului net prevăzute în contractul de asociere sunt următoarele:

Asociatul A este desemnat de asociație să răspundă pentru îndeplinirea obligațiilor acesteia, având următoarele sarcini:

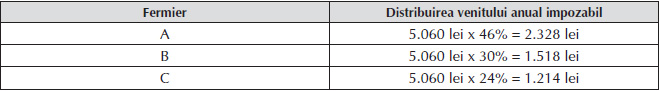

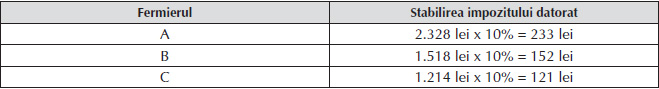

iii) Distribuirea venitului anual impozabil membrilor asociației:

Cei trei fermieri depun declarația unică prin intermediul serviciului SPV și își stabilesc impozitul datorat:

Până la data de 15 martie inclusiv a anului următor celui de realizare a venitului, contribuabilii achită impozitul anual datorat bugetului de stat.

Dacă există diferențe între sumele estimate pentru anul 2019 și cele realizate, constatate la 31.12.2019, întâlnim următoarele două cazuri:

● Venitul net realizat > Venitul net estimat à Contribuabilii calculează impozitul pe venit și achită diferența la bugetul de stat până la data de 15.03.2020.

● Venitul net realizat < Venitul net estimat à Se aplică procedura de restituire sau compensare în conformitate cu prevederile Codului de procedură fiscală.

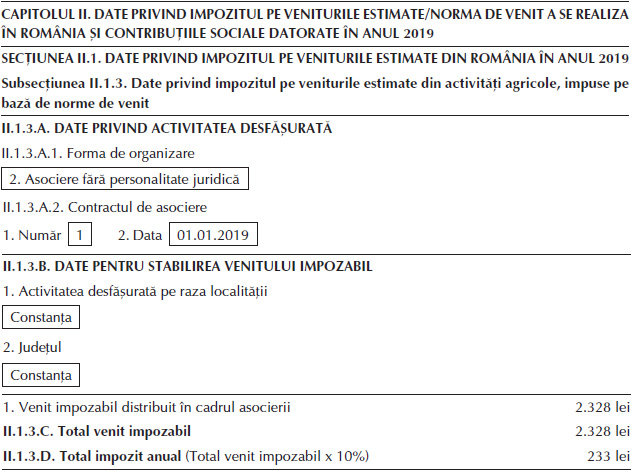

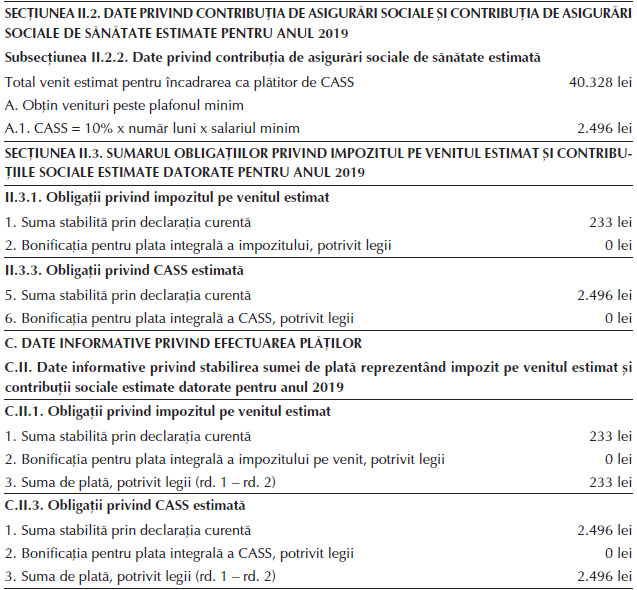

La data de 20.05.2019, fermierul A depune prin intermediul serviciului SPV declarația unică, în care își estimează situația financiară pe anul 2019:

Contribuabilul A este asociat la entitatea X, care distribuie dividende la 10.05.2019. Acesta încasează la 15.05.2019 dividende nete în sumă de 38.000 lei. Ca urmare, în cadrul declarației unice depuse la 20.05.2019, el prezintă date cu privire la contribuția de asigurări sociale de sănătate astfel:

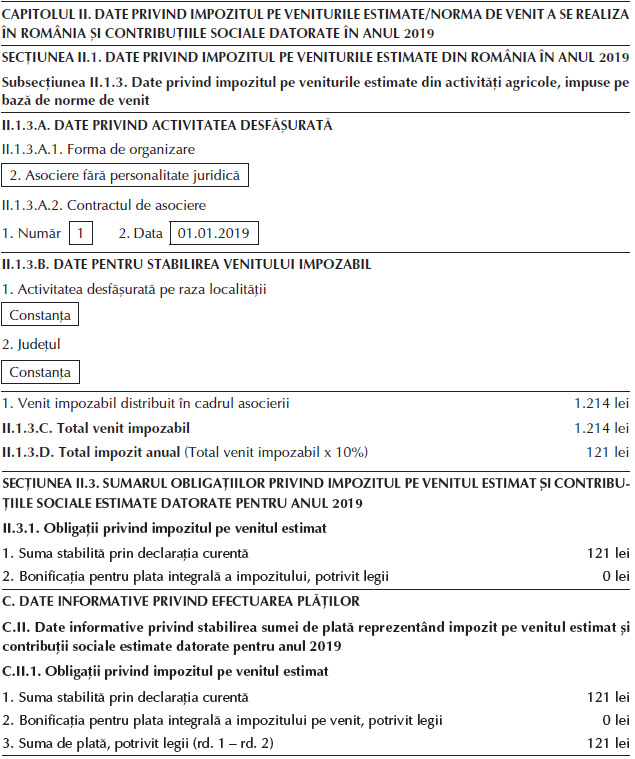

La data de 12.03.2019, fermierul B depune prin intermediul serviciului SPV declarația unică, în care își estimează situația financiară pe anul 2019:

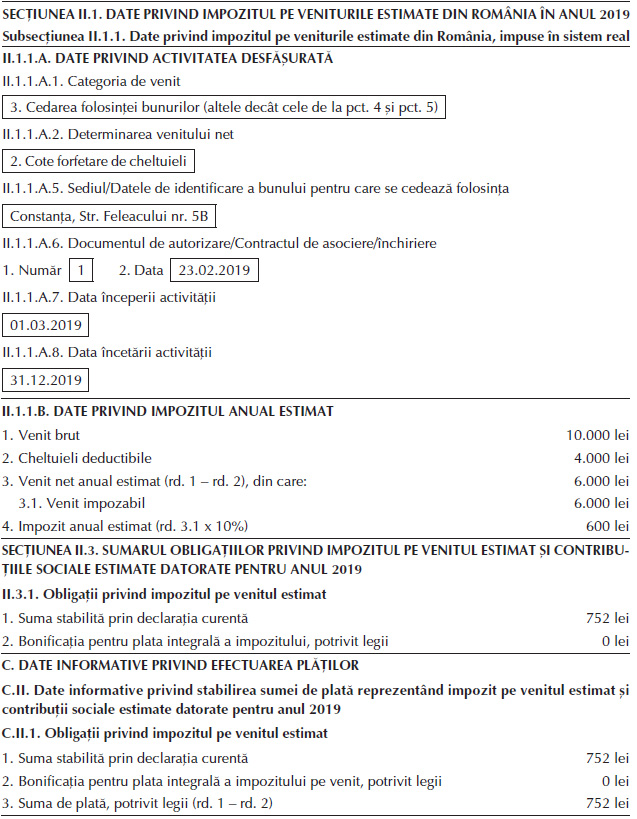

Contribuabilul B este proprietarul unei locuințe pe care a dat-o în chirie începând cu data de 01.03.2019 până la finalul anului 2019, chiria fiind de 1.000 lei/lună. Acesta continuă completarea declarației unice după cum urmează:

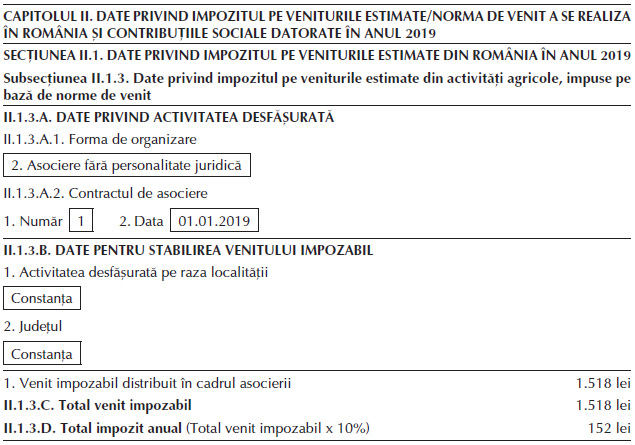

La data de 01.03.2019, fermierul C depune prin intermediul serviciului SPV declarația unică, în care își estimează situația financiară pe anul 2019:

Impunerea în sistem real

Pentru veniturile de mai jos se aplică regulile de impozitare specifice veniturilor din activități independente:

i) veniturile din activități agricole obținute individual sau într-o formă de asociere, fără personalitate juridică, altele decât cele care se impun la normă de venit (a se vedea art. 105 alin. (2) din Codul fiscal), din:

- cultivarea produselor agricole vegetale;

- exploatarea plantațiilor viticole, pomicole, arbuștilor fructiferi și altele asemenea;

- creșterea și exploatarea animalelor, inclusiv din valorificarea produselor de origine animală, în stare naturală;

ii) veniturile din silvicultură și piscicultură.

Veniturile obținute din valorificarea produselor menționate la pct. i) în altă modalitate decât în stare naturală reprezintă venituri din activități independente și se supun regulilor de impunere proprii categoriei respective.

În cazul veniturilor care sunt supuse impunerii în conformitate cu prevederile capitolului II „Venituri din activități independente” al titlului IV „Impozitul pe venit” din Codul fiscal, contribuabilul are obligația completării Registrului de evidență fiscală.

Persoanele fizice, indiferent de forma de organizare (producător cu atestat, PFA, II sau IF), care obțin în anul 2019 venituri din activitățile agricole impozabile menționate anterior trebuie să depună la ANAF declarația unică prin intermediul serviciului SPV până la data de 31 iulie 2019.

Contribuabilii care realizează venituri din activități agricole și își încetează activitatea în cursul anului vor depune la organul fiscal competent declarația unică în termen de 30 zile de la data producerii evenimentului. Aceeași obligație o au și cei care își suspendă temporar activitatea, potrivit legislației în materie.

Exemplul 5

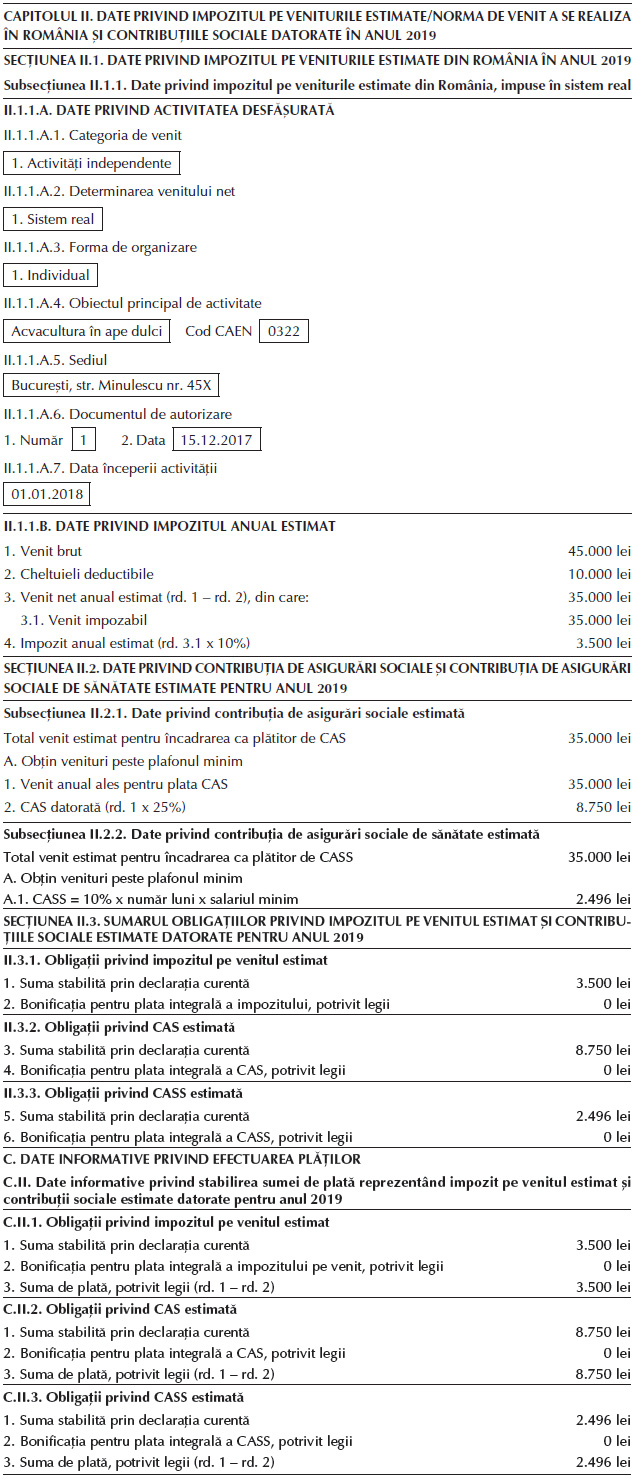

Un contribuabil obține venituri din piscicultură. La data de 08.03.2019, acesta depune prin intermediul serviciului SPV declarația unică, în care estimează pentru anul 2019 un venit brut de 45.000 lei și cheltuieli deductibile de 10.000 lei.

Ne propunem să determinăm obligațiile contribuabilului privind impozitul pe venitul estimat și contribuțiile sociale estimate datorate pentru anul 2019.

În conformitate cu art. 104 alin. (1) din Codul fiscal, veniturile din silvicultură și piscicultură se supun impunerii potrivit prevederilor capitolului II „Venituri din activități independente”, venitul net anual fiind determinat în sistem real, pe baza datelor din contabilitate, potrivit art. 68, contribuabilii având obligația de a completa Registrul de evidență fiscală. Pentru aceste venituri sunt aplicabile regulile de impunere proprii veniturilor din activități independente pentru care venitul net anual se determină în sistem real, pe baza datelor din contabilitate. Pentru veniturile din silvicultură calificate drept venituri din alte surse se aplică prevederile capitolului X „Venituri din alte surse”.

În vederea estimării venitului brut și a cheltuielilor deductibile pe anul 2019, contribuabilul completează declarația unică după cum urmează:

BIBLIOGRAFIE

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 49/2019 pentru aprobarea modelului, conținutului, modalității de depunere și de gestionare a formularului „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”, publicat în Monitorul Oficial nr. 43/16.01.2019.

- https://static.anaf.ro/.../Norme_agricole_2019.htm

(Copyright foto: 123RF Stock Photo)

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc