Impozitarea veniturilor din cedarea folosinței bunurilor din derularea unui număr maxim de cinci contracte de închiriere

Numărul 21, 11-17 iunie 2019 » Expertiza și auditul afacerilor

Termeni-cheie: contract de închiriere, impozit pe venit, CASS, cheltuieli forfetare, autoimpunere, declarația unică

Clasificare JEL: K34

Veniturile din cedarea folosinței bunurilor din derularea unui număr maxim de cinci contracte de închiriere reprezintă veniturile în bani și/sau în natură obținute de proprietar, uzufructuar sau alt deținător legal, altele decât veniturile din activități independente.

Venitul brut realizat astfel se stabilește pe baza chiriei prevăzute în contractul încheiat între proprietar și chiriaș, pentru fiecare an fiscal, indiferent de momentul încasării chiriei. Contractul de închiriere se poate înregistra la organele fiscale centrale din subordinea ANAF, în baza procedurii prevăzute în Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 114/2019 pentru aprobarea Procedurii de înregistrare a contractelor de locațiune, precum și a modelului și conținutului formularului „Cerere de înregistrare a contractelor de locațiune”.

Obligațiile contribuabililor

Pentru anul 2019, contribuabililor care realizează venituri din cedarea folosinței bunurilor din derularea unui număr maxim de cinci contracte de închiriere li se aplică următoarele reguli:

- Până la data de 31 iulie au obligația depunerii declarației unice la organul fiscal competent.

- Dacă activitatea începe în cursul anului, depunerea declarației unice se realizează în termen de 30 de zile de la data producerii evenimentului, pentru anul fiscal în curs.

- Dacă activitatea încetează sau se suspendă temporar în cursul anului, contribuabilii notifică evenimentul organului fiscal competent în termen de 30 de zile de la data producerii sale, prin depunerea declarației unice (situație în care își recalculează impozitul anual datorat).

Aceștia nu au obligația conducerii evidenței contabile și completării Registrului de evidență fiscală.

Obligații declarative și de plată

✔ Impozitul pe venit

Impozitul pe venitul din chirii obținut din derularea unui număr maxim de cinci contracte de închiriere se determină prin autoimpunere de către contribuabil, pe baza datelor din declarația unică, prin aplicarea cotei de 10% asupra venitului net (suma rezultată în urma deducerii din venitul brut a cotei forfetare de 40% aplicate asupra acestuia).

✔ Contribuția de asigurări sociale de sănătate

Contribuabilii care obțin venituri din încheierea unui număr maxim de cinci contracte de închiriere și se încadrează în categoria persoanelor obligate la plata CASS achită contribuția dacă valoarea venitului net impozabil (cumulat și cu alte venituri din cele prevăzute la art. 155 alin. (1) lit. b)-h) din Codul fiscal) depășește plafonul anual de 12 salarii minime brute pe țară, astfel:

- pentru venitul net realizat în anul 2018 – 22.800 lei (1.900 lei x 12 luni);

- pentru venitul net estimat pe anul 2019 – 24.960 lei (2.080 lei x 12 luni).

Veniturile prevăzute la art. 155 alin. (1) lit. b)-h) din Codul fiscal cuprind următoarele venituri:

✔ Declarația unică pentru veniturile din chirii în anul 2019

În cazul în care prețul contractului este încheiat în lei, contribuabilul depune declarația unică cu venitul estimat pentru anul 2019, completând capitolul II „Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2019”. Persoana fizică nu mai depune declarația cu venitul realizat în anul 2018 și nu mai completează capitolul I „Date privind impozitul pe veniturile realizate și contribuțiile sociale datorate în anul 2018”.

Dacă prețul contractului este încheiat în valută, venitul brut anual se determină pe baza cursului de schimb al pieței valutare, comunicat de BNR, din ziua precedentă celei în care se depune declarația unică, cu venitul estimat pentru anul 2019, completând capitolul II. Contribuabilul depune formularul completând capitolul I după încheierea anului fiscal și recalculează venitul încasat din chirii.

Venitul brut anual se determină pe baza chiriei lunare evaluate la cursul de schimb al pieței valutare, comunicat de BNR, valabil pentru ultima zi a fiecărei luni, corespunzător lunilor din perioada de impunere.

În situația în care contribuabilul care obține venituri din chirii și-a început activitatea în luna decembrie 2018, acesta are obligația să completeze capitolul I din declarația unică.

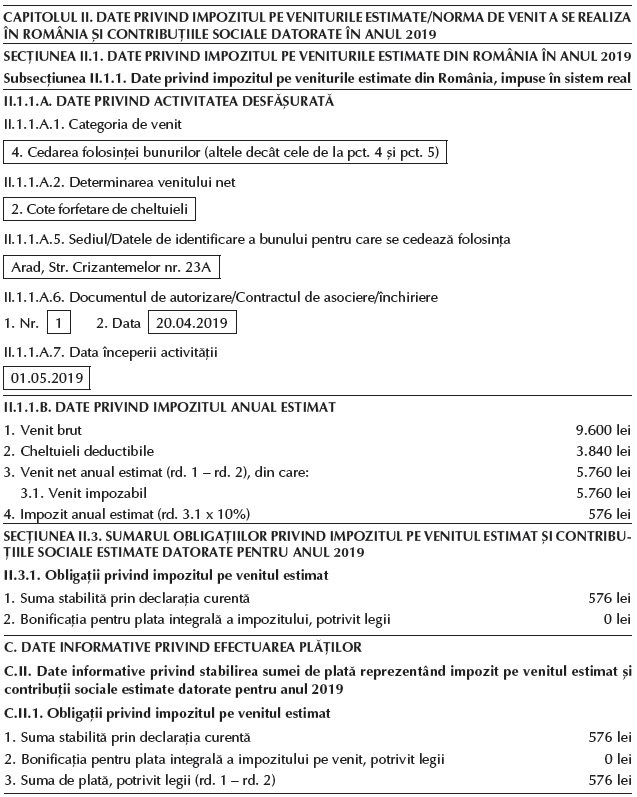

Exemplul 1

O persoană fizică, proprietară a unui apartament, încheie la data de 20.04.2019 un contract de închiriere pentru acest activ, valabil începând cu 01.05.2019, chiria fiind de 1.200 lei/lună (9.600 lei pe perioada 01.05-31.12.2019). Contribuabilul nu intră în categoria persoanelor exceptate de la plata CASS. La data de 05.05.2019, acesta depune declarația unică prin intermediul serviciului „Spațiul privat virtual” (SPV).

Ne propunem să determinăm obligațiile proprietarului privind impozitul pe venit și CASS.

În conformitate cu art. 120 alin. (6) din Codul fiscal, contribuabilii care obțin venituri din cedarea folosinței bunurilor din patrimoniul personal, altele decât veniturile din arendare pentru care impunerea este finală, au obligația să depună declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice, în termen de 30 de zile de la încheierea contractului între părți.

Declarația este depusă la 05.05.2019, în termenul de 30 de zile de la încheierea contractului.

✔ Impozitul pe venitul estimat pentru anul 2019

✔ CASS estimată pentru anul 2019

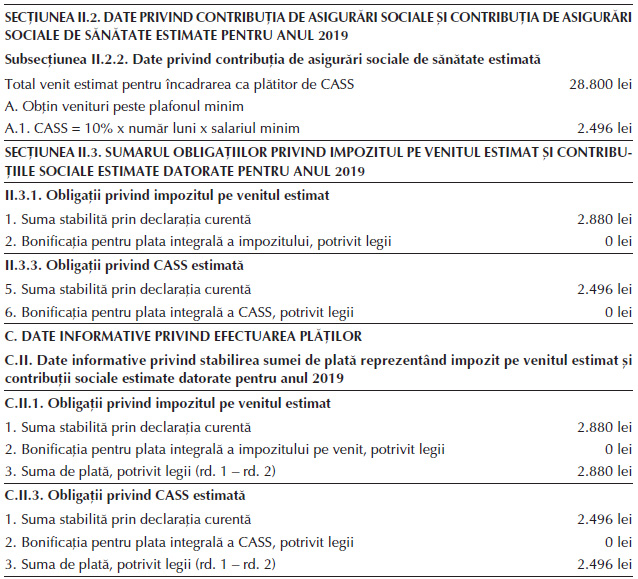

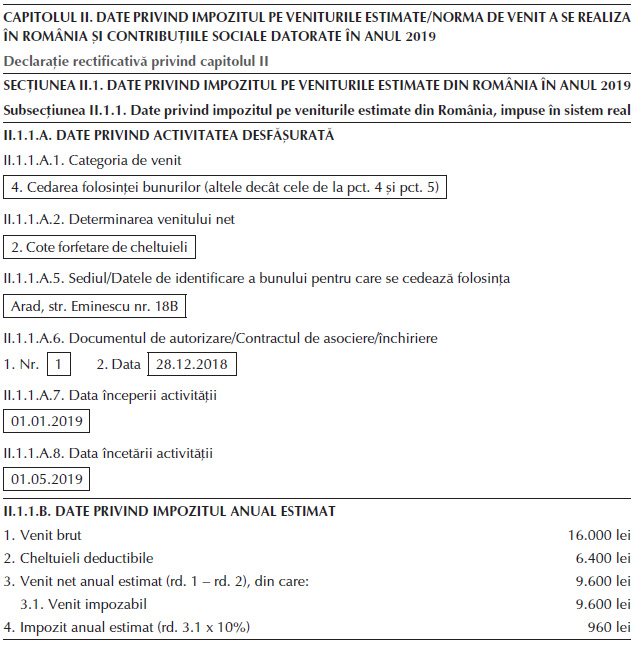

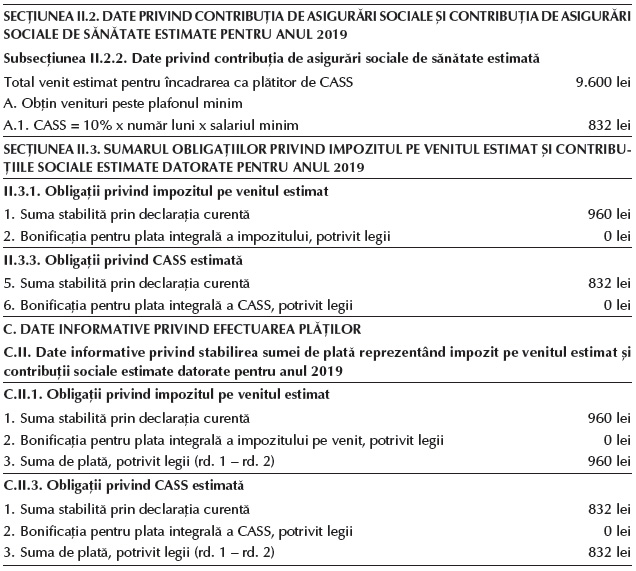

Exemplul 2

O persoană fizică, proprietară a unui spațiu pentru birouri, încheie la data de 28.12.2018 un contract de închiriere pentru acest activ, valabil începând cu 01.01.2019, chiria fiind de 4.000 lei/lună (48.000 lei pe anul 2019). Contribuabilul nu intră în categoria persoanelor exceptate de la plata CASS. La 23.01.2019, acesta depune declarația unică prin intermediul serviciului SPV.

La data de 01.05.2019, contractul se reziliază cu acordul comun al părților. La 03.05.2019, persoana fizică depune declarația unică rectificativă prin intermediul serviciului SPV.

Ne propunem să determinăm obligațiile proprietarului privind impozitul pe venit și CASS.

✔ Impozitul pe venitul estimat pentru anul 2019

✔ CASS estimată pentru anul 2019

La data de 01.05.2019 are loc rezilierea contractului cu acordul celor două părți.

În conformitate cu art. 86 alin. (4) din Codul fiscal, în cazul încetării sau suspendării temporare a activității în cursul anului, contribuabilul va notifica organul fiscal competent prin depunerea declarației unice privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice, în termen de 30 de zile de la data producerii evenimentului, și își va recalcula impozitul anual.

✔ Impozitul pe venitul estimat pentru anul 2019 după depunerea declarației unice rectificative

✔ CASS estimată pentru anul 2019 după depunerea declarației unice rectificative

Exemplul 3

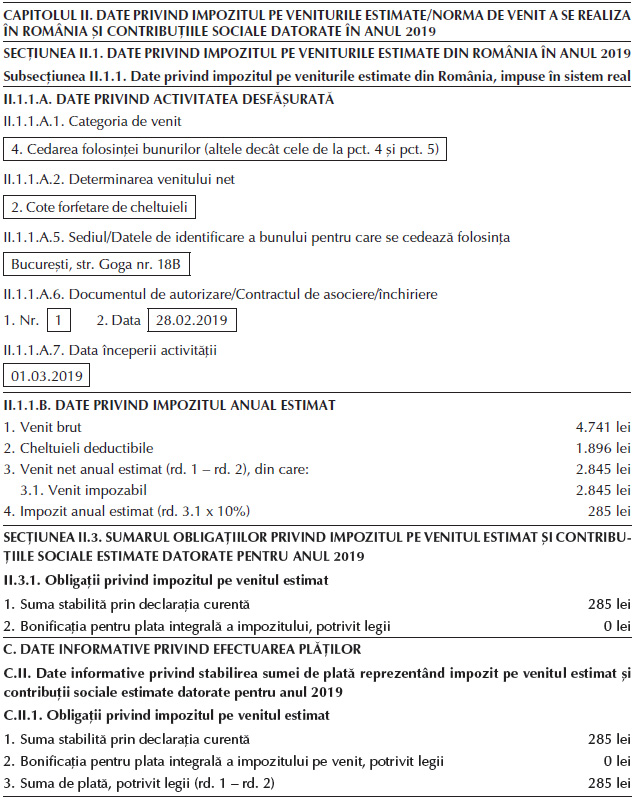

Familia Georgescu deține în comun, în cote-părți egale, un imobil în București. Aceasta încheie la data de 28.02.2019 un contract de închiriere, valabil începând cu 01.03.2019, chiria fiind de 200 euro/lună (2.000 euro pe perioada 01.03-31.12.2019). Cursul de schimb valutar comunicat de BNR la 08.03.2019 este de 4,741 lei/euro. Cei doi soți depun declarația unică la 09.03.2019. Ei nu sunt exceptați de la plata CASS.

Ne propunem să determinăm obligațiile celor doi proprietari privind impozitul pe venit și CASS.

În conformitate cu pct. 40 alin. (2) din Normele metodologice de aplicare a art. 124 din Codul fiscal, venitul net din cedarea folosinței bunurilor deținute în comun pe cote-părți se repartizează între coproprietari proporțional cu cotele deținute de aceștia în coproprietate. Venitul net din cedarea folosinței bunurilor deținute în comun în devălmășie se repartizează în mod egal între proprietarii comuni. Repartizarea venitului net conform prevederilor de mai sus se face în condițiile în care în contractul de cedare a folosinței se menționează că partea contractantă care cedează folosința este reprezentată de coproprietari. În condițiile în care coproprietarii decid asupra unei alte împărțiri, se va anexa la contract un act autentificat din care să rezulte voința părților.

Ambii soți depun declarația unică la data de 09.03.2019, încadrându-se astfel la art. 120 alin. (6) din Codul fiscal.

Potrivit pct. 36 alin. (6) din Normele metodologice de aplicare a art. 120 din Codul fiscal, contribuabilii care obțin venituri din cedarea folosinței bunurilor din patrimoniul personal au obligația depunerii la organul fiscal competent a declarației pe fiecare sursă de realizare a venitului, în termen de 30 de zile de la încheierea contractului. În cazul în care chiria este exprimată în valută, venitul estimat înscris în declarație se evaluează pe baza cursului de schimb al pieței valutare, comunicat de Banca Națională a României, valabil în ziua precedentă celei în care se depune declarația.

Cursul de schimb valutar comunicat de BNR la 08.03.2019 este de 4,741 lei/euro. Astfel, venitul brut estimat de fiecare dintre cei doi soți în declarația unică pentru anul 2019 este de 4.741 lei (2.000 euro/2x 4,741 lei/euro).

✔ Impozitul pe venitul estimat pentru anul 2019

✔ CASS estimată pentru anul 2019

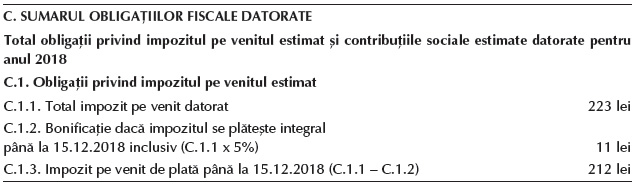

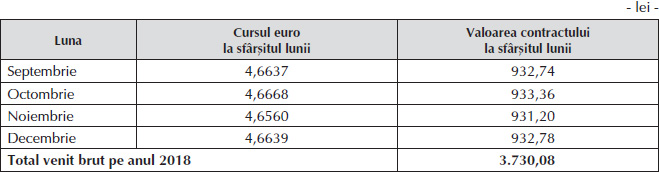

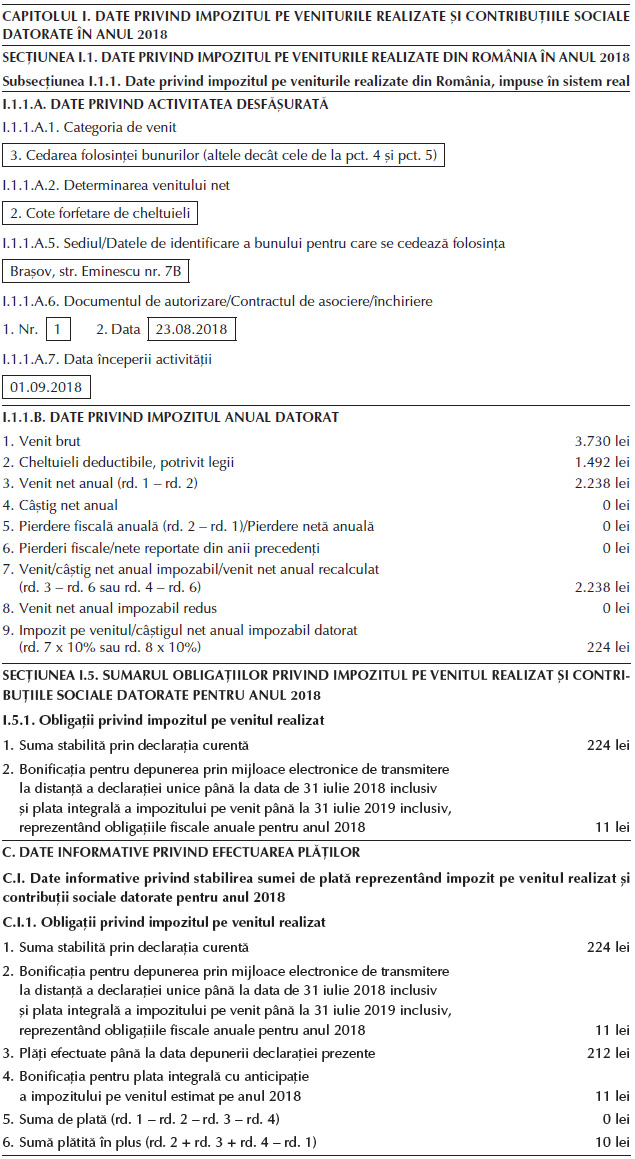

Exemplul 4

O persoană fizică încheie un contract de închiriere valabil începând cu 01.09.2018, chiria fiind de 200 euro/lună. La data de 19.09.2018, proprietarul imobilului depune declarația unică prin mijloace electronice de transmitere la distanță, încadrându-se astfel la art. 120 alin. (6) din Codul fiscal. Cursul de schimb valutar comunicat de BNR la 18.09.2018 este de 4,6478 lei/euro.

Ne propunem să prezentăm datele informative privind stabilirea sumei de plată reprezentând impozit pe venitul realizat și contribuții sociale datorate pentru anul 2018.

Venitul brut estimat de contribuabil în declarația unică pentru anul 2018 este de 3.718,24 lei (200 euro/lună x 4,6478 lei/euro x 4 luni).

Contribuabilul depune declarația unică după încheierea anului fiscal completând capitolul I și recalculează venitul încasat din chirii utilizând cursul valutar.

La data de 05.03.2019, contribuabilul depune declarația unică prin intermediul serviciului SPV, completând capitolul I astfel:

BIBLIOGRAFIE

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 49/2019 pentru aprobarea modelului, conținutului, modalității de depunere și de gestionare a formularului „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”, publicat în Monitorul Oficial nr. 43/16.01.2019.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 114/2019 pentru aprobarea Procedurii de înregistrare a contractelor de locațiune, precum și a modelului și conținutului formularului „Cerere de înregistrare a contractelor de locațiune”, publicat în Monitorul Oficial nr. 109/12.02.2019.

(Copyright foto: 123RF Stock Photo)

De 1 și 8 Martie „un cântec, un zâmbet, o floare” oferite mamelor, soțiilor, prietenelor, colegelor noastre

Arta Thaliei – de la viață pe scenă și de la scenă la publicul larg

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni