Mecanismul fiscal privind impozitarea veniturilor din închirierea bunurilor obținute de persoanele fizice (I)

Numărul 40, 16-22 oct. 2018 » Expertiza și auditul afacerilor

Termeni-cheie: chirie, declarația unică, impozit pe venit, CASS, cheltuieli forfetare, bonificații, normă de venit, venit anual estimat

Clasificare JEL: K34

Veniturile din închirieri și subînchirieri de bunuri mobile și imobile din patrimoniul personal reprezintă veniturile în bani și/sau în natură obținute de proprietar, uzufructuar sau alt deținător legal, altele decât cele din activități independente. În conformitate cu pct. 19 alin. (2) din Normele metodologice de aplicare a art. 83 alin. (1) din Codul fiscal, veniturile obținute din închirieri și subînchirieri de bunuri imobile sunt cele din cedarea folosinței locuinței, caselor de vacanță, garajelor, terenurilor și altora asemenea, inclusiv a unor părți din acestea, utilizate în scop de reclamă, afișaj și publicitate, a căror folosință este cedată în baza unor contracte de închiriere/subînchiriere, uzufruct și altele asemenea.

Odată cu intrarea în vigoare a OUG nr. 18/2018 la 23 martie 2018, a dispărut obligația proprietarilor de imobile de a înregistra contractele de închiriere la Administrația financiară în termen de 30 de zile de la încheierea acestora.

Impozitul pe venit

Impozitul pe venit se determină astfel:

În conformitate cu art. 84 alin. (1) din Codul fiscal, venitul brut din cedarea folosinței bunurilor din patrimoniul personal, altul decât veniturile din arendarea bunurilor agricole, reprezintă totalitatea sumelor în bani și/sau echivalentul în lei al veniturilor în natură stabilite potrivit contractului încheiat între părți, pentru fiecare an fiscal, indiferent de momentul încasării acestora. Venitul brut se majorează cu valoarea cheltuielilor ce cad, conform dispozițiilor legale, în sarcina proprietarului, uzufructuarului sau a altui deținător legal, dacă sunt efectuate de cealaltă parte contractantă.

Venitul brut se stabilește pe baza chiriei prevăzute în contractul încheiat între proprietar și chiriaș, pentru fiecare an fiscal, indiferent de momentul încasării ei. În cazul în care chiria reprezintă echivalentul în lei al unei valute, venitul brut anual se determină pe baza chiriei lunare evaluate la cursul de schimb valutar comunicat de BNR, valabil pentru ultima zi a fiecărei luni, corespunzător lunilor din perioada de impunere.

În vederea recunoașterii deductibilității cheltuielii stabilite forfetar, proprietarul nu are obligația să prezinte organului fiscal documentele justificative. În conformitate cu pct. 20 alin. (6) din Normele metodologice de aplicare a art. 84 din Codul fiscal, cheltuiala deductibilă aferentă venitului, stabilită în cotă forfetară de 40% aplicată la venitul brut, reprezintă uzura bunurilor închiriate și cheltuielile ocazionate de întreținerea și repararea acestora, impozitele și taxele pe proprietate datorate potrivit legii, comisionul reținut de intermediari, primele de asigurare plătite pentru bunul cedat spre folosință, respectiv eventuale nerealizări ale veniturilor din arendare scontate, generate de condiții naturale nefavorabile, cum ar fi: grindina, seceta, inundații, incendii și altele asemenea.

Contribuabililor care realizează venituri din închirierea în scop turistic a camerelor situate în locuințe proprietate personală, având o capacitate de cazare cuprinsă între una și cinci camere inclusiv, li se aplică următoarele reguli:

✔ Au obligația depunerii la organul fiscal competent, pentru fiecare an fiscal, a declarației unice privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice, până la data de 15 martie inclusiv a anului de realizare a veniturilor.

✔ Dacă activitatea începe în cursul anului, depunerea declarației se realizează în termen de 30 de zile de la data producerii evenimentului, pentru anul fiscal în curs.

✔ Dacă activitatea încetează sau se suspendă temporar în cursul anului, notifică evenimentul organului fiscal competent în termen de 30 de zile de la data producerii acestuia, prin depunerea declarației unice, și își recalculează impozitul anual datorat.

✔ Nu au obligația completării registrului de evidență fiscală și a conducerii evidenței contabile.

✔ Impozitul anual datorat se determină prin autoimpunere, pe baza datelor din declarația unică, după cum urmează:

✔ Achitarea impozitului pe venitul anual se realizează până la data de 15 martie inclusiv a anului fiscal următor celui de realizare a venitului.

✔ Pot opta pentru determinarea venitului net anual în sistem real, iar în situația în care își exercită această opțiune, au obligația de a completa registrul de evidență fiscală și de a depune declarația unică la organul fiscal competent pentru fiecare an, până la data de 15 martie inclusiv a anului următor celui de realizare a venitului. Impozitul anual datorat se calculează de contribuabil prin autoimpunere, pe baza declarației unice, prin aplicarea cotei de 10% la venitul net anual determinat în sistem real.

O situație aparte apare în cazul în care persoanele fizice care realizează venituri din închirierea în scop turistic a camerelor situate în locuințe proprietate personală, având o capacitate de cazare cuprinsă între una și cinci camere inclusiv, depășesc în cursul anului fiscal numărul de cinci camere închiriate. În astfel de cazuri se schimbă sistemul de impunere, contribuabililor aplicându-li-se următoarele reguli:

✔ Au obligația să notifice evenimentul, respectiv depășirea numărului de cinci camere de închiriat, organului fiscal competent, prin depunerea declarației unice în termen de 30 de zile de la data producerii acestuia.

✔ De la data depășirii numărului de cinci camere și până la finalul anului fiscal, veniturile realizate se vor încadra în continuare în categoria celor din cedarea folosinței bunurilor, însă determinarea venitului net se va face în sistem real, potrivit regulilor prevăzute pentru veniturile din activități independente, având obligația de a completa registrul de evidență fiscală.

✔ Pentru veniturile aferente perioadei rămase până la finalul anului fiscal, regulile de impunere aplicabile sunt cele prevăzute la art. 86 alin. (4)-(7) din Codul fiscal.

✔ Pentru perioada din anul fiscal în care venitul a fost determinat pe baza normei de venit, contribuabilii trebuie să recalculeze norma de venit și impozitul anual datorat.

Conform prevederilor art. 83 alin. (5) din Codul fiscal, veniturile obținute din închirierea în scop turistic a camerelor situate în locuințe proprietate personală, având o capacitate de cazare mai mare de cinci camere de închiriat, sunt calificate ca venituri din activități independente pentru care venitul net anual se determină pe bază de normă de venit sau în sistem real și se supun impunerii potrivit prevederilor cap. II – Venituri din activități independente.

Contribuția de asigurări sociale de sănătate

În conformitate cu art. 170 alin. (1) din Codul fiscal, persoanele fizice care realizează veniturile prevăzute la art. 155 alin. (1) lit. b)-h), din una sau mai multe surse și/sau categorii de venituri, datorează contribuția de asigurări sociale de sănătate, dacă estimează pentru anul curent venituri a căror valoare cumulată este cel puțin egală cu 12 salarii minime brute pe țară, în vigoare la termenul de depunere a declarației prevăzute la art. 120.

Alin. (2) al aceluiași articol stipulează că încadrarea în plafonul anual de cel puțin 12 salarii minime brute pe țară, în vigoare la termenul de depunere a declarației prevăzute la art. 120, se efectuează prin cumularea veniturilor prevăzute la art. 155 alin. (1) lit. b)-h), după cum urmează:

- venitul net/brut sau norma de venit din activități independente, stabilite potrivit art. 68, 68¹ și 69, după caz;

- venitul net din drepturi de proprietate intelectuală, stabilit după acordarea cotei de cheltuieli forfetare prevăzute la art. 72 și 72¹, precum și venitul net din drepturi de proprietate intelectuală determinat potrivit prevederilor art. 73;

- venitul net distribuit din asocieri cu persoane juridice, contribuabili potrivit titlului II, titlului III sau Legii nr. 170/2016 , determinat potrivit prevederilor art. 125 alin. (8) și (9);

- venitul net sau norma de venit, după caz, pentru veniturile din cedarea folosinței bunurilor, stabilite potrivit art. 84-87;

- venitul și/sau câștigul din investiții, stabilit conform art. 94-97. În cazul veniturilor din dividende și din dobânzi se iau în calcul sumele încasate;

- venitul net sau norma de venit, după caz, pentru veniturile din activități agricole, silvicultură și piscicultură, stabilite potrivit art. 104-106;

- venitul brut și/sau venitul impozabil din alte surse, stabilit potrivit art. 114-116.

Alin. (4) al art. 170 prevede că baza anuală de calcul al contribuției de asigurări sociale de sănătate în cazul persoanelor care realizează venituri din cele prevăzute la art. 155 alin. (1) lit. b)-h) o reprezintă echivalentul a 12 salarii minime brute pe țară, în vigoare la termenul de depunere a declarației prevăzute la art. 120.

Exemplul 1

O persoană fizică proprietară a unui apartament încheie la data de 31.12.2017 un contract de închiriere pentru acest activ, valabil începând cu 01.01.2018, pentru o chirie de 1.000 lei/lună (12.000 lei/an).

Proprietarul apartamentului depune declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice la data de 02.07.2018 prin mijloace electronice de transmitere la distanță.

Ne propunem să determinăm obligațiile contribuabilului privind impozitul pe venit și contribuțiile sociale.

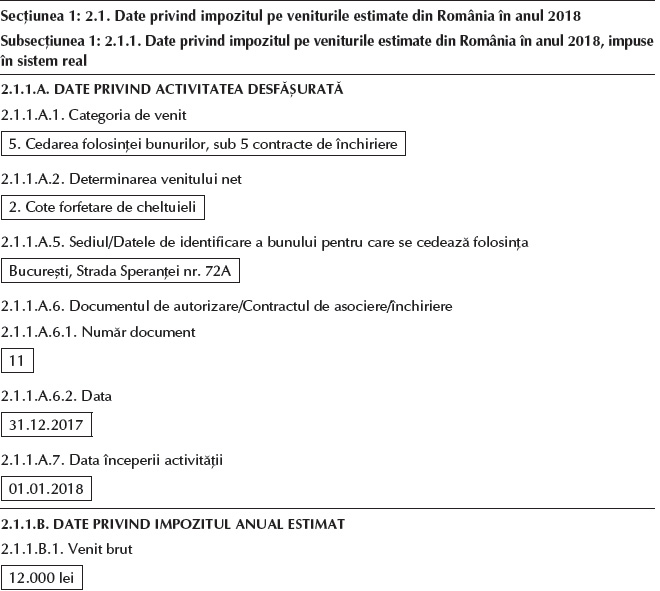

⇒ Impozitul pe venitul estimat pentru anul 2018

Venitul impozabil estimat pentru anul 2018 se înscrie în declarația unică la CAPITOLUL II – DATE PRIVIND IMPOZITUL PE VENITURILE ESTIMATE A SE REALIZA ÎN ROMÂNIA ȘI CONTRIBUȚIILE SOCIALE DATORATE ÎN ANUL 2018, astfel:

⇒ CASS estimată pentru anul 2018

Întrucât venitul impozabil, de 7.200 lei, nu se încadrează în plafonul anual prevăzut la art. 170 alin. (2) din Codul fiscal, de cel puțin 12 salarii minime brute pe țară în vigoare la termenul de depunere a declarației unice, contribuabilul nu datorează CASS.

În conformitate cu art. 133 alin. (15) lit. b) din actul normativ menționat, pentru plata cu anticipație a impozitului pe venit se acordă o bonificație de 5% din impozitul pe venit anual estimat plătit integral până la 15 decembrie 2018 inclusiv. Valoarea bonificației diminuează impozitul pe venitul net anual estimat plătit.

Contribuabilul efectuează plăți anticipate pe parcursul anului 2018, iar datoria este achitată integral până la data de 15.12.2018.

Contribuabilul nu datorează CAS pentru veniturile obținute din chirii.

Exemplul 2

O persoană fizică proprietară a unui imobil încheie un contract de închiriere pentru acest activ, valabil începând cu 01.08.2018, pentru o chirie de 3.200 lei/lună (16.000 lei pentru perioada 01.08-31.12.2018). Contribuabilul nu intră în categoria persoanelor exceptate de la plata CASS.

Ne propunem să determinăm obligațiile contribuabilului privind impozitul pe venit și contribuțiile sociale.

În conformitate cu art. 120 alin. (6) din Codul fiscal, contribuabilii care obțin venituri din cedarea folosinței bunurilor din patrimoniul personal, altele decât veniturile din arendare pentru care impunerea este finală, au obligația să depună declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice, în termen de 30 de zile de la încheierea contractului între părți.

Proprietarul imobilului depune declarația unică la data de 15.08.2018 prin mijloace electronice de transmitere la distanță, încadrându-se astfel în termenul prevăzut la art. 120 alin. (6) din Codul fiscal.

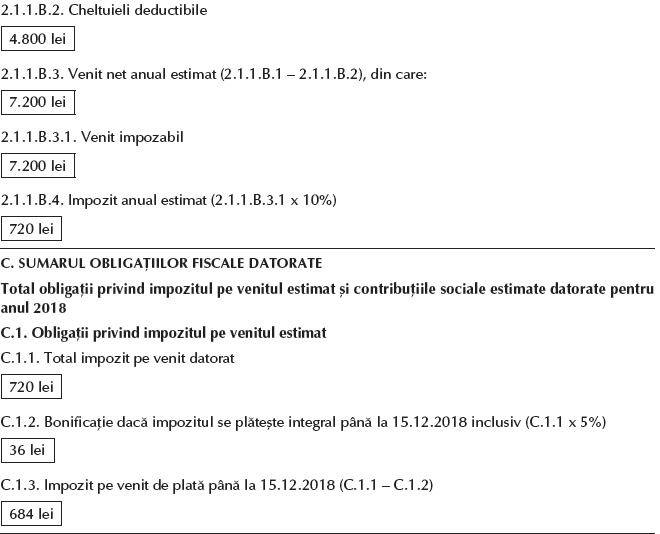

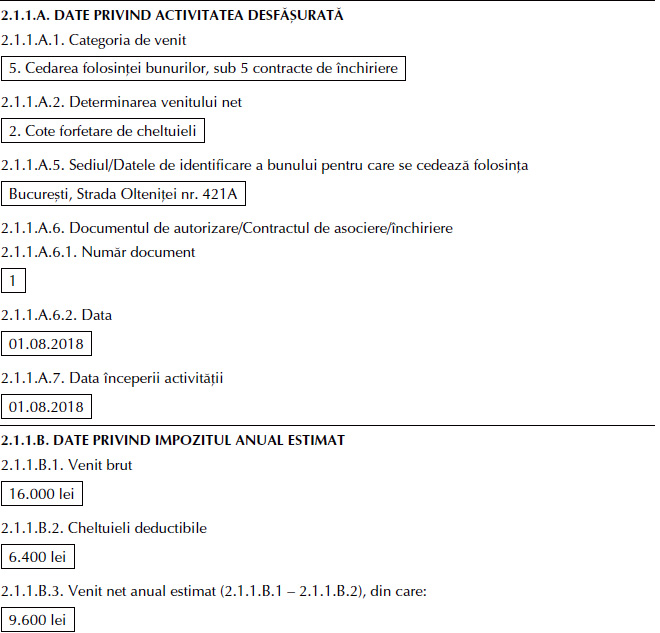

⇒ Impozitul pe venitul estimat pentru anul 2018

Venitul impozabil estimat pentru anul 2018 se înscrie în declarația unică la CAPITOLUL II – DATE PRIVIND IMPOZITUL PE VENITURILE ESTIMATE A SE REALIZA ÎN ROMÂNIA ȘI CONTRIBUȚIILE SOCIALE DATORATE ÎN ANUL 2018, astfel:

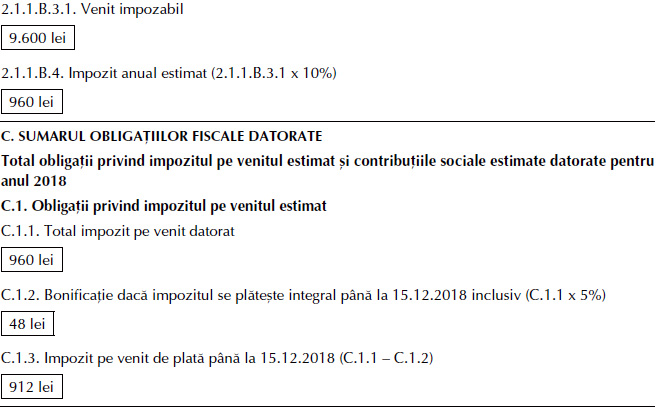

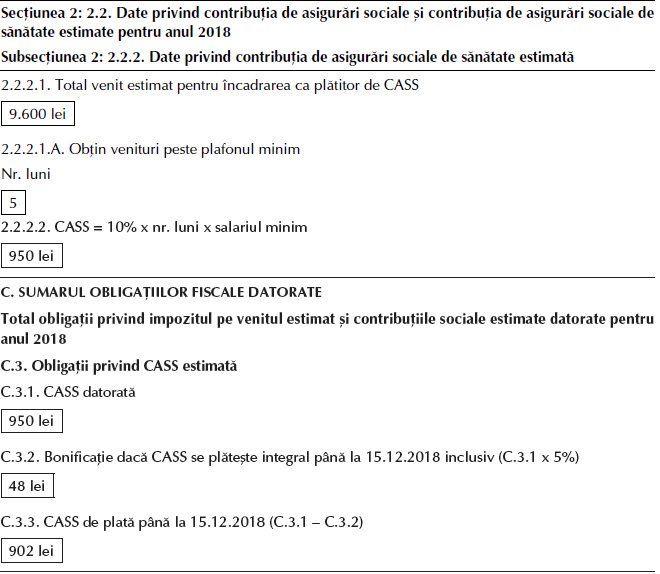

⇒ CASS estimată pentru anul 2018

Persoana fizică își stabilește contribuția de asigurări sociale de sănătate datorată pentru anul 2018 după cum urmează:

CASS estimată pentru anul 2018 se înscrie în declarația unică la CAPITOLUL II – DATE PRIVIND IMPOZITUL PE VENITURILE ESTIMATE A SE REALIZA ÎN ROMÂNIA ȘI CONTRIBUȚIILE SOCIALE DATORATE ÎN ANUL 2018, astfel:

Contribuabilul nu datorează CAS pentru veniturile obținute din chirii.

Acesta achită la data de 10.12.2018 obligațiile în sumă de 1.814 lei (impozitul pe venitul estimat pentru anul 2018, de 912 lei, și CASS estimată pentru anul 2018, de 902 lei) la bugetul de stat.

Va urma…

BIBLIOGRAFIE

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Hotărârea Guvernului nr. 354/2018 pentru modificarea și completarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, aprobate prin Hotărârea Guvernului nr. 1/2016, publicată în Monitorul Oficial nr. 442/25.05.2018.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 888/2018 pentru aprobarea modelului, conținutului, modalității de depunere și de gestionare a formularului (212) „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”, publicat în Monitorul Oficial nr. 279/29.03.2018, cu modificările ulterioare.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 1.155/2018 privind modificarea Ordinului președintelui Agenției Naționale de Administrare Fiscală nr. 888/2018 pentru aprobarea modelului, conținutului, modalității de depunere și de gestionare a formularului (212) „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”, publicat în Monitorul Oficial nr. 405/11.05.2018.

- Ordonanța de urgență a Guvernului nr. 18/2018 privind adoptarea unor măsuri fiscal-bugetare și pentru modificarea și completarea unor acte normative, publicată în Monitorul Oficial nr. 260/23.03.2018, cu modificările și completările ulterioare.

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc