Mecanismul fiscal privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice (I)

Numărul 28-29, 24 iulie - 6 august 2018 » Expertiza și auditul afacerilor

Termeni-cheie: persoane fizice, declarația unică, impozit pe venit, contribuții sociale, „Spațiul privat virtual”, bonificație, venit anual estimat

Clasificare JEL: K34

În Monitorul Oficial nr. 260 din 23 martie 2018 a fost publicată Ordonanța de urgență a Guvernului nr. 18/2018, care introduce un nou mecanism privind modalitatea de determinare a impozitului pe venit și a contribuțiilor sociale datorate de persoanele fizice care realizează alte venituri decât cele de natură salarială. Ordonanța stabilește regimul declarației unice privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice, prin intermediul căreia contribuabilii care realizează venituri din activități economice sau alte categorii de venituri vor depune un singur formular la ANAF, raportându-și veniturile și oferind astfel baza de calcul pentru impozitul pe venit și contribuțiile sociale.

Hotărârea Guvernului nr. 354/2018 pentru modificarea și completarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, aprobate prin Hotărârea Guvernului nr. 1/2016, vine să aducă o serie de clarificări și exemplificări referitoare la aplicarea noului regim fiscal.

Reglementările aprobate prin OUG nr. 18/2018 înlocuiesc sistemul de stabilire a obligațiilor de plată în baza deciziilor de impunere cu regimul de autoimpunere.

Declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice comasează următoarele formulare:

- 200 „Declarație privind veniturile realizate din România”;

- 201 „Declarație privind veniturile realizate din străinătate”;

- 220 „Declarație privind venitul estimat/norma de venit”;

- 221 „Declarație privind veniturile din activități agricole impuse pe bază de norme de venit”;

- 600 „Declarație privind venitul asigurat la sistemul public de pensii”;

- 604 „Declarație privind stabilirea obligațiilor de plată cu titlu de contribuție de asigurări sociale de sănătate datorată de persoanele fizice care nu realizează venituri sau alte categorii de persoane prevăzute la art. 180 din Codul fiscal”;

- 605 „Cerere de stopare a obligațiilor de plată reprezentând contribuția de asigurări sociale de sănătate datorată de persoanele fizice care nu realizează venituri sau alte categorii de persoane prevăzute la art. 180 din Codul fiscal”.

Declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice se completează și se depune la organul fiscal competent de către:

- persoanele fizice care în cursul anului fiscal realizează, individual sau într-o formă de asociere fără personalitate juridică, venituri/pierderi din România sau/și din străinătate, care datorează impozit pe venit și contribuții sociale obligatorii, potrivit prevederilor Codului fiscal;

- persoanele fizice care nu realizează venituri și care optează pentru plata contribuției de asigurări sociale de sănătate.

Ca urmare, declarația unică se utilizează atât de persoanele fizice care obțin venituri din România, cât și de cele care realizează venituri din străinătate sau un mix al celor două.

Formularul se depune la organul fiscal competent de către:

- persoanele impozitate prin sistemul normelor de venit;

- persoanele care obțin venituri pentru care impozitul se determină în sistem real.

Contribuabilii care sunt obligați să depună declarația unică până la data de 15 iulie 2018 declară în cadrul acesteia date privind:

- veniturile realizate din România și din străinătate în anul 2017;

- impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018.

Categorii de venituri pentru care nu se depune declarația unică

Declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice nu se depune pentru următoarele categorii de venituri:

- determinate pe bază de normă de venit, cu excepția celor care au depus declarația prevăzută la art. 120 din Codul fiscal;

- din drepturi de proprietate intelectuală, a căror impunere este finală potrivit prevederilor art. 72 din Codul fiscal;

- din cedarea folosinței bunurilor sub formă de arendă, a căror impunere este finală potrivit prevederilor art. 84 alin. (8) din Codul final;

- sub formă de salarii și asimilate salariilor, pentru care informațiile sunt cuprinse în declarațiile specifice;

- din investiții, a căror impunere este finală;

- din premii și jocuri de noroc, a căror impunere este finală;

- din pensii;

- din transferul proprietăților imobiliare din patrimoniul personal;

- din alte surse, cu excepția celor prevăzute la art. 116 din Codul fiscal.

Impozitul pe venit

Prin noul mecanism implementat de OUG nr. 18/2018 se face trecerea de la sistemul în care ANAF emitea decizii de plăți anticipate și decizii de regularizare a impozitului pe venit la cel de autoimpunere, în care impozitul pe venit pentru anul curent se stabilește direct de contribuabil prin depunerea declarației unice. Astfel, persoana fizică estimează în declarația unică veniturile din anul curent, existând posibilitatea de a efectua plăți de impozit pe venit în ritmul și cuantumul dorite oricând până la scadență prin autoimpunere. Contribuabilul poate să rectifice declarația unică până la termenul de plată.

Până la data de 15 martie 2019 inclusiv, persoana fizică depune declarația unică în care înscrie veniturile realizate în 2018 în vederea definitivării impozitului aferent anului 2018 și estimează veniturile pentru 2019.

Ca urmare a depunerii declarației unice până la data de 15 iulie 2018, ANAF emite o decizie de definitivare a impozitului pe venit aferent anului 2017 (pentru o eventuală diferență de impozit), fără să mai emită pe viitor decizii de plăți anticipate sau decizii de regularizare pentru veniturile realizate începând cu anul 2018.

Potrivit OUG nr. 18/2018, în cazul veniturilor din drepturi de proprietate intelectuală, din arendă, din asocieri cu persoane juridice și al celor realizate în baza contractelor de activitate sportivă, impozitul se reține la sursă de către plătitorii de venituri.

Contribuția de asigurări sociale

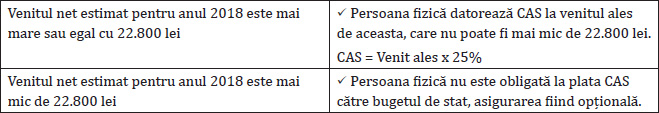

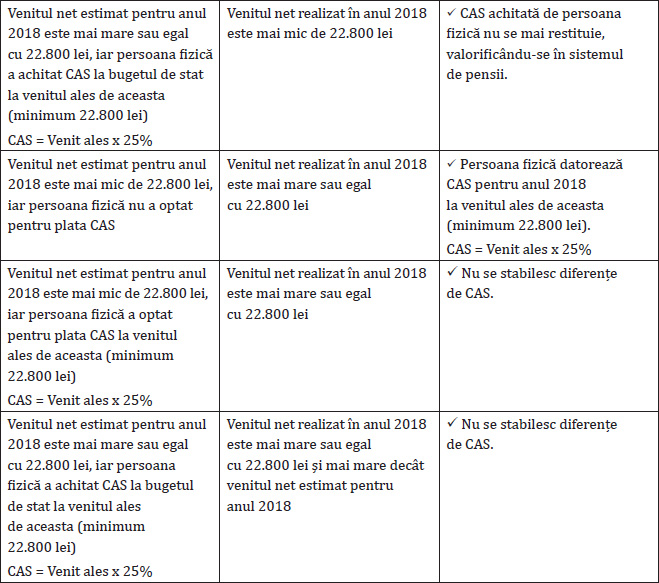

Referitor la contribuția de asigurări sociale, noul mecanism constă în trecerea de la sistemul de stabilire a acestei obligații de către organul fiscal prin decizii de impunere la regimul de autoimpunere. CAS se determină prin aplicarea cotei de 25% la venitul ales de contribuabil, care trebuie să fie cel puțin egal cu plafonul de 22.800 lei pentru anul 2018 (12 salarii de bază minime brute pe țară).

Persoana fizică face evaluarea în vederea încadrării sau nu ca plătitor de CAS în funcție de venitul pe care îl estimează în declarația unică pentru anul curent, independent de venitul pe care l-a realizat în anul precedent.

în vederea încadrării sau nu ca plătitor de CAS

Nu datorează CAS la bugetul de stat pensionarii și persoanele fizice asigurate în sistemele proprii de asigurări sociale (avocați, personal clerical etc.). Contribuabilii care sunt salariați nu datorează CAS în situația în care obțin venituri din drepturi de proprietate intelectuală.

Contribuția de asigurări sociale de sănătate

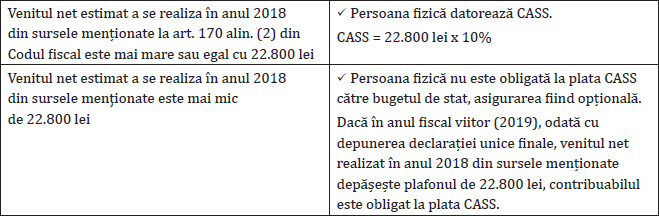

Referitor la contribuția de asigurări sociale de sănătate, noul mecanism constă în trecerea de la sistemul de stabilire a acestei obligații de către organul fiscal prin decizii de impunere la regimul de autoimpunere. În ceea ce privește CASS, situația este diferită de CAS, în sensul că la stabilirea statutului de plătitor al contribuției de asigurări sociale de sănătate se va avea în vedere un cumul al veniturilor realizate de persoana fizică din mai multe surse.

Astfel, potrivit art. 170 alin. (1)-(2) din Codul fiscal:

(1) Persoanele fizice care realizează veniturile prevăzute la art. 155 alin. (1) lit. b)-h), din una sau mai multe surse și/sau categorii de venituri, datorează contribuția de asigurări sociale de sănătate dacă estimează pentru anul curent venituri a căror valoare cumulată este cel puțin egală cu 12 salarii minime brute pe țară, în vigoare la termenul de depunere a declarației prevăzute la art. 120.

(2) Încadrarea în plafonul anual de cel puțin 12 salarii minime brute pe țară, în vigoare la termenul de depunere a declarației prevăzute la art. 120, se efectuează prin cumularea veniturilor prevăzute la art. 155 alin. (1) lit. b)-h), după cum urmează:

- venitul net/brut sau norma de venit din activități independente, stabilite potrivit art. 68, 681 și 69, după caz;

- venitul net din drepturi de proprietate intelectuală stabilit după acordarea cotei de cheltuieli forfetare prevăzute la art. 72 și 721, precum și venitul net din drepturi de proprietate intelectuală determinat potrivit prevederilor art. 73;

- venitul net distribuit din asocieri cu persoane juridice, contribuabili potrivit prevederilor titlului II, titlului III sau Legii nr. 170/2016, determinat potrivit prevederilor art. 125 alin. (8) și (9);

- venitul net sau norma de venit, după caz, pentru veniturile din cedarea folosinței bunurilor, stabilite potrivit art. 84-87;

- venitul și/sau câștigul din investiții, stabilit conform art. 94-97. În cazul veniturilor din dividende și din dobânzi se iau în calcul sumele încasate;

- venitul net sau norma de venit, după caz, pentru veniturile din activități agricole, silvicultură și piscicultură, stabilit potrivit art. 104-106;

- venitul brut și/sau venitul impozabil din alte surse, stabilit potrivit art. 114-116.

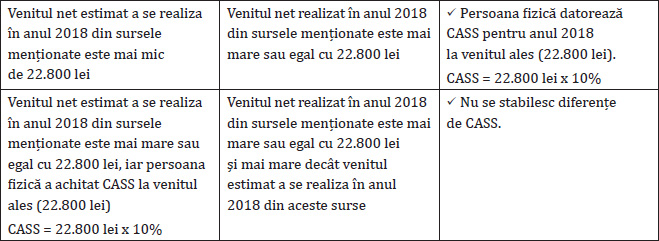

în vederea încadrării sau nu ca plătitor de CASS

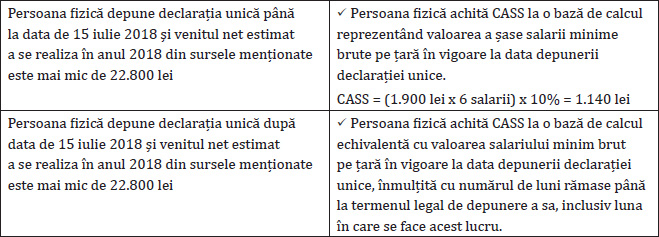

Dacă persoana fizică estimează pentru anul 2018 venituri sub plafonul de 22.800 lei din sursele prezentate anterior, aceasta se poate asigura opțional în sistemul de asigurări sociale de sănătate, astfel:

din sursele menționate la art. 170 alin. (2) din Codul fiscal, sub plafonul de 22.800 lei

Persoana fizică va avea calitatea de asigurat în sistemul asigurărilor de sănătate și dreptul la pachetul de bază pentru o perioadă de 12 luni de la data depunerii declarației unice, data efectuării plății CASS nefiind relevantă.

Contribuabilii care nu realizează venituri și nu se încadrează în categoria persoanelor care sunt exceptate de la plata CASS pot să opteze pentru achitarea contribuției prin depunerea declarației unice. În această situație, ei datorează CASS la o bază de calcul reprezentând valoarea a șase salarii minime brute pe țară. Calitatea de asigurat a persoanelor respective se mai păstrează timp de o lună de la data la care nu se mai încadrează ca asigurați în sistemul de asigurări sociale de sănătate.

Pentru persoanele care au obligația plății CASS, după depunerea declarației unice, ANAF transmite la CNAS informațiile necesare în vederea acordării calității de asigurat.

Rectificarea declarației unice

Contribuabilii au posibilitatea să depună declarația unică rectificativă ori de câte ori informațiile actuale nu corespund cu cele din declarația depusă anterior.

Declarația rectificativă se utilizează pentru:

- corectarea impozitului pe venit, a CAS și a CASS;

- modificarea datelor de identificare ale contribuabilului;

- modificarea unor date care se referă la categoria/sursa veniturilor sau la nivelul acestora în conformitate cu prevederile legale în vigoare;

- modificarea unor date cu privire la CAS și CASS estimate pentru anul 2018;

- corectarea altor informații incluse în formular.

Modalități de depunere a declarației unice

Declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice se depune, însoțită de anexele completate, dacă este cazul, după cum urmează:

- pe suport hârtie, direct la registratura organului fiscal sau prin poștă, prin scrisoare recomandată, cu confirmare de primire;

- online, prin intermediul contului creat pe „Spațiul privat virtual” sau al site-ului e-guvernare.ro (de către deținătorii de certificate digitale calificate).

Începând cu anul 2019, formularul se depune doar prin intermediul mijloacelor electronice de transmitere la distanță.

Termene de depunere și de plată

În anul 2018, declarația unică se completează și se depune la organul fiscal competent până la 15 iulie, urmând ca plata să fie efectuată până la 15 martie 2019. În cazul în care contribuabilul începe activitatea după 15 iulie 2018, formularul se depune în 30 de zile de la producerea evenimentului. Dacă activitatea încetează sau se suspendă temporar, persoana fizică înștiințează organul fiscal competent în vederea stopării obligațiilor de plată.

Declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice se depune anual, până la data de 15 martie inclusiv.

Bonificații

Pentru anul 2018 se acordă următoarele bonificații:

- 5% din obligațiile fiscale estimate dacă acestea sunt achitate integral până la data de 15 decembrie 2018;

- 5% din obligațiile fiscale finale dacă acestea sunt achitate integral până la data de 15 martie 2019 și dacă declarația unică se depune online și la termen.

Bonificațiile se pot cumula în cazul în care sunt îndeplinite cele două condiții și se aplică pentru impozitul pe venit și contribuțiile sociale datorate de persoanele fizice.

Prevederi tranzitorii

Pentru veniturile extrasalariale realizate în anul 2017 din țară și din străinătate, supuse declarării și impozitării în România, se aplică următoarele reguli:

✔ Contribuabilii care pentru veniturile realizate în anul 2017 aveau obligația depunerii formularelor 200 și 201, potrivit prevederilor legale în vigoare la data realizării venitului, trebuie să depună declarația unică până la data de 15 iulie 2018 inclusiv. Persoanele fizice care au depus deja declarațiile de venit prin intermediul formularelor 200 sau 201 până la data intrării în vigoare a OUG nr. 18/2018, pentru veniturile din anul 2017, nu vor mai depune declarația unică.

✔ Pentru veniturile realizate în 2017, autoritatea fiscală determină impozitul anual datorat prin emiterea deciziei de impunere pe baza declarației unice. Deciziile de impunere aferente anului 2017 sunt ultimele pe care le emite ANAF, începând cu anul 2018 trecându-se la sistemul de autoimpunere.

În continuare ne propunem să prezentăm o serie de exemple referitoare la mecanismul fiscal privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice.

Exemplul 1

O persoană fizică obține venituri din exercitarea profesiei liberale de consultant fiscal. În anul 2017, aceasta efectuează plăți anticipate în contul impozitului pe venit în sumă de 1.000 lei (250 lei plată trimestrială). La sfârșitul anului 2017, contribuabilul constată realizarea următoarelor venituri și cheltuieli:

Venituri:

- din prestarea activității de consultant fiscal – 20.000 lei;

- din sponsorizări – 1.500 lei.

Cheltuieli:

- cu materialele consumabile – 2.400 lei;

- cu utilitățile și abonamentul la telefon și internet – 4.650 lei;

- de sponsorizare – 2.500 lei;

- de protocol – 875 lei;

- alte cheltuieli deductibile – 1.325 lei;

- cu o amendă pentru nerespectarea unor reglementări legale – 1.000 lei.

Contribuabilul depune declarația unică pe suport hârtie la registratura organului fiscal la data de 5 iulie 2018, în care prezintă datele privind veniturile realizate din România în anul 2017 și estimează venitul net anual pentru anul în curs. Pentru anul 2018, persoana fizică estimează un venit brut de 15.000 lei și cheltuieli deductibile de 3.000 lei.

Ne propunem să calculăm obligațiile persoanei fizice privind impozitul pe venit, CAS și CASS pentru anii 2017 și 2018.

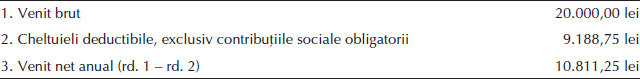

– Determinarea obligațiilor aferente anului 2017:

Venit net2017 = Venit brut2017 – Cheltuieli deductibile2017

Venit brut2017 = 20.000 lei (nu sunt incluse veniturile din sponsorizări)

Cheltuieli deductibile2017 = 2.400 lei + 4.650 lei + 1.325 lei = 8.375 lei

Cheltuieli nedeductibile2017 = 1.000 lei

Cheltuielile de protocol sunt deductibile în limita unei cote de 2% aplicate asupra diferenței dintre venitul brut și cheltuielile deductibile, altele decât cele de sponsorizare, mecenat, pentru acordarea de burse private și de protocol.

Cheltuieli de protocol deductibile = (20.000 lei – 8.375 lei) x 2% = 232,50 lei

Cheltuielile de sponsorizare sunt deductibile în limita unei cote de 5% aplicate asupra diferenței dintre venitul brut și cheltuielile deductibile, altele decât cele de sponsorizare, mecenat, pentru acordarea de burse private și de protocol.

Cheltuieli de sponsorizare deductibile = (20.000 lei – 8.375 lei) x 5% = 581,25 lei

Venit net2017 = 20.000 lei – 8.375 lei – 232,50 lei – 581,25 lei = 10.811,25 lei

Contribuabilul nu datorează contribuția la asigurările sociale, întrucât a realizat venituri din activități independente sub nivelul plafonului minim (35% din câștigul salarial mediu brut utilizat la fundamentarea bugetului asigurărilor sociale de stat).

Contribuția la asigurările sociale de sănătate2017 = Venit net2017 x 5,5% = 10.811,25 lei x 5,5% = 594,61 lei

Venit net impozabil2017 = 10.811,25 lei – 594,61 lei = 10.216,64 lei

Impozit pe venit2017 = Venit net impozabil2017 x 16% = 10.216,64 lei x 16% = 1.634,66 lei

Impozitul anual pe care îl mai are de achitat contribuabilul în urma regularizării efectuate pentru anul 2017 este de 634,66 lei (1.634,66 lei – 1.000 lei (plăți anticipate)). Acesta achită suma respectivă pe baza deciziei de impunere în termen de 60 de zile de la primirea sa.

Venitul impozabil realizat în anul 2017 se înscrie în declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice la capitolul I – Date privind veniturile realizate în anul 2017, secțiunea 1 – Date privind veniturile realizate din România în anul 2017, după cum urmează:

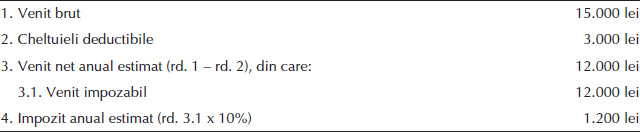

– Determinarea obligațiilor estimate pentru anul 2018:

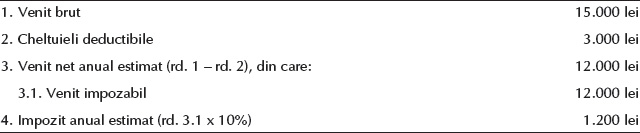

Venitul impozabil estimat pentru anul în curs se înscrie în declarația unică la capitolul II – Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018, secțiunea 1 – Date privind impozitul pe veniturile estimate din România în anul 2018, subsecțiunea 1 – Date privind impozitul pe veniturile estimate din România, impuse în sistem real, astfel:

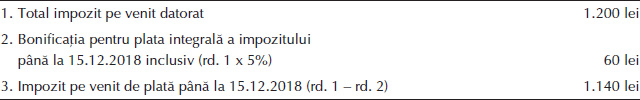

Obligația contribuabilului privind impozitul pe venitul estimat se înscrie în declarația unică la capitolul II – Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018, C – Sumarul obligațiilor fiscale datorate, C.1 – Obligații privind impozitul pe venitul estimat, după cum urmează:

La data de 6 august 2018, contribuabilul plătește obligația privind impozitul pe venitul estimat pentru anul 2018, în sumă de 1.140 lei.

Acesta nu este obligat să achite CAS și CASS, întrucât pentru anul 2018 estimează un venit net anual de 12.000 lei, situat sub plafonul de 12 salarii minime brute pe țară (22.800 lei), dar poate să opteze pentru declararea și plata contribuțiilor.

Exemplul 2

O persoană fizică obține venituri din activități independente. În anul 2017, aceasta efectuează plăți anticipate în contul impozitului pe venit în sumă de 1.500 lei (375 lei plată trimestrială). La sfârșitul anului 2017, contribuabilul constată că a realizat un venit brut de 35.000 lei, cheltuielile deductibile fiind de 8.475 lei.

El depune declarația unică pe suport hârtie la registratura organului fiscal la data de 10 iulie 2018 și estimează pentru anul în curs un venit brut de 20.000 lei și cheltuieli deductibile de 4.000 lei.

Ne propunem să calculăm obligațiile persoanei fizice privind impozitul pe venit, CAS și CASS pentru anii 2017 și 2018.

– Determinarea obligațiilor aferente anului 2017:

Venit net2017 = 35.000 lei – 8.475 lei = 26.525 lei

Contribuabilul datorează CAS pe anul 2017, întrucât a realizat venituri din activități independente peste nivelul plafonului minim (35% din câștigul salarial mediu brut utilizat la fundamentarea bugetului asigurărilor sociale de stat). Acesta achită contribuția de asigurări sociale, în cotă de 10,5% aplicată la venitul net realizat.

CAS2017 = Venit net2017 x 10,5% = 26.525 lei x 10,5% = 2.785,12 lei

CASS2017 = Venit net2017 x 5,5% = 26.525 lei x 5,5% = 1.458,87 lei

Total contribuții2017 = 2.785,12 lei + 1.458,87 lei = 4.243,99 lei

Venit net impozabil2017 = 26.525 lei – 4.243,99 lei = 22.281 lei

Impozit pe venit2017 = 22.281 lei x 16% = 3.564,96 lei

Impozitul anual pe care îl mai are de achitat contribuabilul în urma regularizării efectuate pentru anul 2017 este de 2.064,96 lei (3.564,96 lei – 1.500 lei (plăți anticipate)). Acesta achită suma respectivă pe baza deciziei de impunere în termen de 60 de zile de la primirea sa.

Venitul impozabil realizat în anul 2017 se înscrie în declarația unică la capitolul I – Date privind veniturile realizate în anul 2017, secțiunea 1 – Date privind veniturile realizate din România în anul 2017, astfel:

– Determinarea obligațiilor estimate pentru anul 2018:

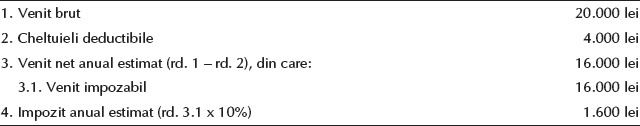

Venitul impozabil estimat pentru anul în curs se înscrie în declarația unică la capitolul II – Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018, secțiunea 1 – Date privind impozitul pe veniturile estimate din România în anul 2018, subsecțiunea 1 – Date privind impozitul pe veniturile estimate din România, impuse în sistem real, după cum urmează:

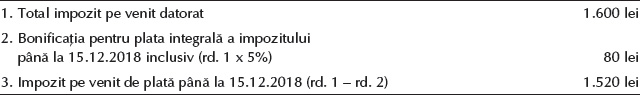

Obligația contribuabilului privind impozitul pe venitul estimat se înscrie în declarația unică la capitolul II – Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018, C – Sumarul obligațiilor fiscale datorate, C.1 – Obligații privind impozitul pe venitul estimat, după cum urmează:

La data de 5 septembrie 2018, contribuabilul plătește obligația privind impozitul pe venitul estimat pentru anul 2018, în sumă de 1.520 lei.

Acesta nu este obligat să achite CAS și CASS, întrucât pentru anul 2018 estimează un venit net anual de 16.000 lei, situat sub plafonul de 12 salarii minime brute pe țară, dar poate să opteze pentru declararea și plata contribuțiilor.

Exemplul 3

O persoană fizică realizează venituri din activități independente impuse în sistem real. Aceasta depune declarația unică pe suport hârtie la registratura organului fiscal la data de 10 iulie 2018 și estimează pentru anul în curs un venit brut de 20.000 lei și cheltuieli deductibile de 4.000 lei.

Contribuabilul realizează trei tipuri de activități impuse în sistem real: A ,B și C.

- Din activitatea A, în 2017 înregistrează o pierdere de 15.250 lei, iar în 2018 realizează un venit net de 30.125 lei.

- Din activitatea B, în 2018 înregistrează o pierdere de 7.163 lei.

- Din activitatea C, în 2018 înregistrează un venit net de 4.618 lei.

Ne propunem să determinăm impozitul pe venit estimat pentru anul în curs și venitul net impozabil realizat efectiv în anul 2018.

– Determinarea impozitului pe venit estimat pentru anul 2018:

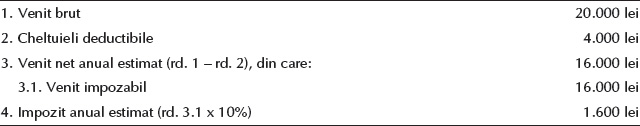

Venitul impozabil estimat pentru anul în curs se înscrie în declarația unică la capitolul II – Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018, secțiunea 1 – Date privind impozitul pe veniturile estimate din România în anul 2018, subsecțiunea 1 – Date privind impozitul pe veniturile estimate din România, impuse în sistem real, astfel:

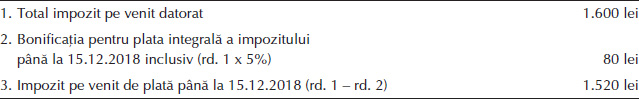

Obligația contribuabilului privind impozitul pe venitul estimat se înscrie în declarația unică la capitolul II – Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018, C – Sumarul obligațiilor fiscale datorate, C.1 – Obligații privind impozitul pe venitul estimat, după cum urmează:

La data de 10 august 2018, contribuabilul achită obligația privind impozitul pe venitul estimat pentru anul 2018, în sumă de 1.520 lei.

– Determinarea venitului net impozabil realizat în anul 2018:

Persoana fizică realizează trei tipuri de activități impuse în sistem real: A, B și C.

Venitul net impozabil pentru anul 2018 se calculează astfel:

În conformitate cu art. 118 alin. (4) din Codul fiscal, pierderea fiscală anuală înregistrată pe fiecare sursă din activități independente, din drepturi de proprietate intelectuală, din cedarea folosinței bunurilor și din activități agricole, silvicultură și piscicultură, determinată în sistem real, se reportează și se compensează de către contribuabil cu veniturile obținute din aceeași sursă de venit din următorii șapte ani consecutivi.

Potrivit pct. 35 alin. (7) din normele metodologice, în aplicarea art. 118 alin. (4) din Codul fiscal, dacă în urma compensării efectuate pentru anul fiscal rămâne o pierdere necompensată, aceasta reprezintă pierdere fiscală reportată pe anii următori până la al șaptelea an inclusiv.

De asemenea, alin. (8) al aceluiași punct prevede că regulile de compensare și reportare a pierderilor sunt următoarele:

- reportarea pierderilor se va face an după an, pe sursa respectivă, începând cu pierderea cea mai veche;

- dreptul la reportul pierderii este personal și nu poate fi transmis moștenitorilor sau oricărei alte persoane, în scopul reducerii sarcinii fiscale ce revine acesteia, și reprezintă pierdere definitivă a contribuabilului decedat.

Astfel, conform art. 118 alin. (4) din Codul fiscal, pierderea înregistrată din activitatea B, în sumă de 7.163 lei, va fi recuperată în anii următori.

Până la data de 15 martie 2019, contribuabilul depune declarația unică, în care înscrie veniturile realizate în 2018 (se definitivează astfel impozitul pe venit aferent anului 2018) și estimează veniturile pentru 2019.

Exemplul 4

O persoană fizică realizează venituri din activități independente impuse în sistem real. Aceasta depune declarația unică la data de 6 iulie 2018 și estimează pentru anul în curs un venit brut de 15.000 lei și cheltuieli deductibile de 3.000 lei. Contribuabilul optează pentru plata contribuției de asigurări sociale, venitul ales fiind de 22.800 lei.

Persoana fizică realizează trei tipuri de activități impuse în sistem real: A, B și C.

- Din activitatea A, în 2017 înregistrează o pierdere de 18.600 lei, iar în 2018 realizează un venit net de 29.000 lei.

- Din activitatea B, în 2018 înregistrează o pierdere de 5.240 lei.

- Din activitatea C, în 2018 înregistrează un venit net de 5.300 lei.

Ne propunem să determinăm impozitul pe venit și CAS estimate pentru anul în curs și venitul net impozabil realizat efectiv în anul 2018.

– Determinarea obligațiilor estimate pentru anul 2018:

Venitul impozabil estimat pentru anul în curs se înscrie în declarația unică la capitolul II – Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018, secțiunea 1 – Date privind impozitul pe veniturile estimate din România în anul 2018, subsecțiunea 1 – Date privind impozitul pe veniturile estimate din România, impuse în sistem real, astfel:

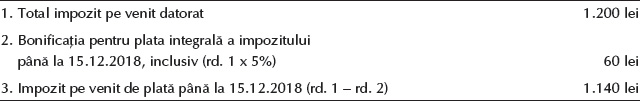

Obligația contribuabilului privind impozitul pe venitul estimat se înscrie în declarația unică la capitolul II – Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018, C – Sumarul obligațiilor fiscale datorate, C.1 – Obligații privind impozitul pe venitul estimat, după cum urmează:

La data de 5 septembrie 2018, contribuabilul achită obligația privind impozitul pe venitul estimat pentru anul 2018, în sumă de 1.140 lei.

Acesta optează pentru plata CAS, venitul ales fiind de 22.800 lei.

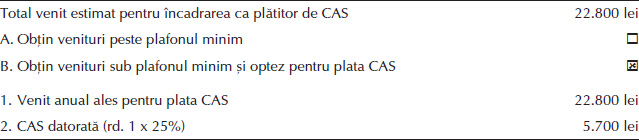

Contribuabilul completează în declarația unică, la capitolul II – Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018, secțiunea 2– Date privind contribuția de asigurări sociale și contribuția de asigurări sociale de sănătate estimate pentru anul 2018, subsecțiunea 1 – Date privind contribuția de asigurări sociale estimată, astfel:

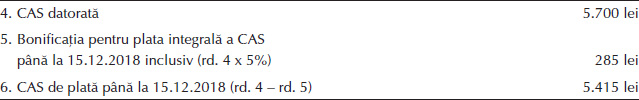

Obligația contribuabilului privind CAS estimată se înscrie în declarația unică la capitolul II – Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2018, C – Sumarul obligațiilor fiscale datorate, C.2 – Obligații privind CAS estimată, după cum urmează:

La data de 5 septembrie 2018, contribuabilul achită obligația privind CAS estimată pentru anul 2018, în sumă de 5.415 lei.

Persoana fizică realizează trei tipuri de activități impuse în sistem real: A, B și C.

În conformitate cu art. 118 alin. (2) din Codul fiscal, pentru veniturile prevăzute la art. 61 lit. a) și a1) (din activități independente și din drepturi de proprietate intelectuală), la determinarea venitului net anual impozabil, contribuabilul stabilește:

- venitul net anual recalculat/pierderea netă recalculată pe fiecare sursă din categoriile de venituri prevăzute, prin deducerea din venitul net anual, determinat în sistem real, a pierderilor fiscale reportate;

- venitul net anual impozabil care se determină prin însumarea tuturor veniturilor nete anuale recalculate prevăzute la lit. a), din care se deduce contribuția de asigurări sociale datorată potrivit prevederilor titlului V – Contribuții sociale obligatorii.

– Determinarea venitului net impozabil realizat în anul 2018:

Venitul net impozabil pentru anul 2018 se calculează astfel:

Potrivit prevederilor art. 118 alin. (4) din Codul fiscal, pierderea înregistrată din activitatea B, în sumă de 5.240 lei, va fi recuperată în anii următori.

Până la data de 15 martie 2019, contribuabilul depune declarația unică, în care înscrie veniturile realizate în 2018 (se definitivează astfel impozitul pe venit aferent anului 2018) și estimează veniturile pentru 2019.

Exemplul 5

O persoană fizică rezidentă realizează venituri din profesii liberale. Aceasta depune declarația unică pe suport hârtie la organul fiscal la data de 14 iunie 2018. Contribuabilul estimează un venit net pentru anul 2018 de 30.000 lei. Astfel, obligația de plată privind impozitul pe venit este de 3.000 lei (30.000 lei x 10%). Persoana fizică efectuează plăți anticipate pe parcursul anului 2018, iar suma de 3.000 lei este achitată integral până la data de 15 decembrie 2018. La definitivarea situației pentru 2018, contribuabilul constată că venitul efectiv realizat în acest an este identic cu cel estimat, în sumă de 30.000 lei. Persoana fizică efectuează plăți pe parcursul anului 2018 astfel:

- la 6 august – 1.000 lei;

- la 12 septembrie – 1.000 lei;

- la 10 decembrie – 1.000 lei.

La definitivarea impozitului pe venit, contribuabilul constată că a respectat condițiile pentru a beneficia de bonificația de 5%, întrucât a achitat obligațiile înainte de 15 decembrie 2018, dar la ultima plată nu și-a acordat-o.

Ne propunem să determinăm suma achitată în plus la bugetul de stat.

În conformitate cu pct. 371 alin. (1) din Normele metodologice de aplicare a Codului fiscal, în situația în care, potrivit prevederilor art. 121 alin. (2) din Codul fiscal, contribuabilii au efectuat plata integrală a obligațiilor fiscale respectând condițiile reglementate prin legea bugetului de stat privind termenele de plată, dar nu și-au acordat bonificația la ultima plată, ei pot beneficia de aceasta la definitivarea impozitului pe venitul anual estimat, prin completarea corespunzătoare a declarației unice privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice. Bonificația diminuează cuantumul impozitului pe venit datorat. Pentru sumele plătite în plus sunt aplicabile prevederile Legii nr. 207/2015.

Va urma...

BIBLIOGRAFIE

- Dumitrescu, Irina (2017), Regularizarea contribuțiilor sociale pentru anul 2017, disponibil la http://contabilul.manager.ro/a/23126/regularizarea-contribu539iilor-sociale-pentru-anul-2017.html

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Hotărârea Guvernului nr. 354/2018 pentru modificarea și completarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, aprobate prin Hotărârea Guvernului nr. 1/2016, publicată în Monitorul Oficial nr. 442/25.05.2018.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 3.695/2016 pentru aprobarea formularelor privind definitivarea impozitului anual pe venit și a contribuțiilor sociale datorate de persoanele fizice, publicat în Monitorul Oficial nr. 1.068/30.12.2016, cu modificările și completările ulterioare.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 888/2018 pentru aprobarea modelului, conținutului, modalității de depunere și de gestionare a formularului (212) „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”, publicat în Monitorul Oficial nr. 279/27.03.2018, cu modificările ulterioare.

- Ordonanța de urgență a Guvernului nr. 18/2018 privind adoptarea unor măsuri fiscal-bugetare și pentru modificarea și completarea unor acte normative, publicată în Monitorul Oficial nr. 260/23.03.2018, cu completările ulterioare.

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc