Mecanismul impozitării veniturilor din activități independente realizate în baza contractelor de activitate sportivă

Numărul 35, 17-23 sept. 2019 » Expertiza și auditul afacerilor

Termeni-cheie: contract de activitate sportivă, impozit pe venit, contribuții sociale, declarație unică

Clasificare JEL: K34

Participanții la activități sportive pot încheia cu o structură sportivă un contract individual de muncă sau un contract de activitate sportivă, după caz. Acesta din urmă reprezintă convenția încheiată pentru o durată determinată între structurile sportive și participanții la activități sportive (sportivi, antrenori, medici, asistenți medicali, maseuri, kinetoterapeuți, cercetători), care are ca obiect desfășurarea unei activități cu caracter sportiv. Modelul-cadru al contractului de activitate sportivă, prevăzut în anexa la Ordinul ministrului tineretului și sportului și al ministrului muncii și justiției sociale nr. 631/890/2017, cuprinde, în linii mari, părțile contractante, obiectul contractului, durata acestuia, drepturile și obligațiile generale ale părților, contraprestația activității sportive, cazurile de forță majoră, situațiile de încetare a contractului, alte clauze, soluționarea litigiilor și dispozițiile finale.

Veniturile realizate în baza contractelor de activitate sportivă încheiate potrivit Legii nr. 69/2000 se încadrează în categoria veniturilor din activități independente prevăzute la art. 681 din Codul fiscal.

Impozitul pe venit

Impozitul se reține la sursă de către plătitorii de venit la momentul plății acestuia, impozitul fiind final, și se achită la bugetul de stat până la data de 25 inclusiv a lunii următoare celei în care a fost reținut.

Prestatorii activităților sportive nu au obligația conducerii evidenței contabile proprii și nici de completare a Registrului de evidență contabilă. Plătitorii veniturilor, persoane juridice sau alte entități, trebuie să conducă evidența contabilă.

În conformitate cu art. 681 alin. (5) din Codul fiscal, plătitorii veniturilor nu au obligația calculării, reținerii la sursă și plății impozitului din veniturile plătite dacă efectuează plăți către asocierile fără personalitate juridică, precum și către entități cu personalitate juridică, care organizează și conduc contabilitate proprie, potrivit legii, pentru care plata impozitului pe venit se face de către fiecare asociat, pentru venitul său propriu.

Începând cu data de 1 aprilie 2019, contribuabilii care realizează venituri în baza contractelor de activitate sportivă pot dispune asupra destinației unei sume reprezentând până la 3,5% din impozitul pe venit pentru susținerea entităților nonprofit care se înființează și funcționează în condițiile legii și a unităților de cult, precum și pentru acordarea de burse private, în conformitate cu reglementările art. 1231 din Codul fiscal.

Redirecționarea acestei sume se poate realiza prin două modalități:

- fie prin depunerea declarației unice privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice până la data de 15 martie a anului următor celui de realizare a venitului, caz în care obligația calculării și plății sumei îi revine organului fiscal;

- fie prin exprimarea opțiunii la plătitorul de venit înainte de termenul de plată a impozitului pe venit, cu acordul acestuia, în vederea reținerii și plății sumei către beneficiari. Opțiunea astfel exprimată de contribuabil prin intermediul unui acord scris cu plătitorul de venit rămâne valabilă pe toată durata contractului de activitate sportivă, dar nu mai mult de doi ani.

Contribuțiile sociale

În ceea ce privește contribuțiile sociale, venitul brut din contractul de activitate sportivă intră în calculul plafonului în funcție de care se stabilește dacă beneficiarul venitului achită CAS/CASS sau nu, respectiv 12 salarii minime brute pe țară (24.960 lei).

1. Contribuția de asigurări sociale

CAS, în cotă de 25%, se datorează dacă persoana fizică estimează pentru anul curent venituri cel puțin egale cu plafonul anual de 12 salarii minime brute pe țară, în vigoare la termenul de depunere a declarației unice, calculate prin cumularea veniturilor brute realizate în baza contractelor de activitate sportivă, veniturilor nete din drepturi de proprietate intelectuală și a veniturilor nete/normei anuale de venit din activități independente, conform art. 148 alin. (1) și (2) din Codul fiscal.

În situația în care plafonul este depășit se datorează CAS, iar baza impozabilă lunară este la alegerea contribuabilului, însă nu poate fi mai mică decât nivelul a 12 salarii minime brute pe țară.

Dacă plafonul nu este depășit, dar contribuabilul dorește să se asigure în sistemul de asigurări sociale, acesta poate opta să plătească CAS în aceleași condiții ca persoanele fizice care estimează că realizează venituri anuale peste nivelul plafonului.

Nu datorează contribuția de asigurări sociale:

- persoanele fizice asigurate în sisteme proprii de asigurări sociale, care nu au obligația asigurării în sistemul public de pensii potrivit legii;

- persoanele care au calitatea de pensionari, pentru veniturile prevăzute la art. 137 alin. (1) lit. b) și b1) din Codul fiscal.

2. Contribuția de asigurări sociale de sănătate

CASS, în cotă de 10%, se datorează de către contribuabil dacă veniturile anuale estimate depășesc plafonul de 12 salarii minime brute pe țară. Conform art. 170 alin. (1) și (2) din Codul fiscal, pe lângă veniturile din activități independente (inclusiv cele obținute din contractele de activitate sportivă și din drepturi de proprietate intelectuală) sunt incluse cumulat și veniturile din:

- asocieri cu persoane juridice;

- cedarea folosinței bunurilor;

- investiții;

- agricultură, silvicultură și piscicultură;

- alte surse.

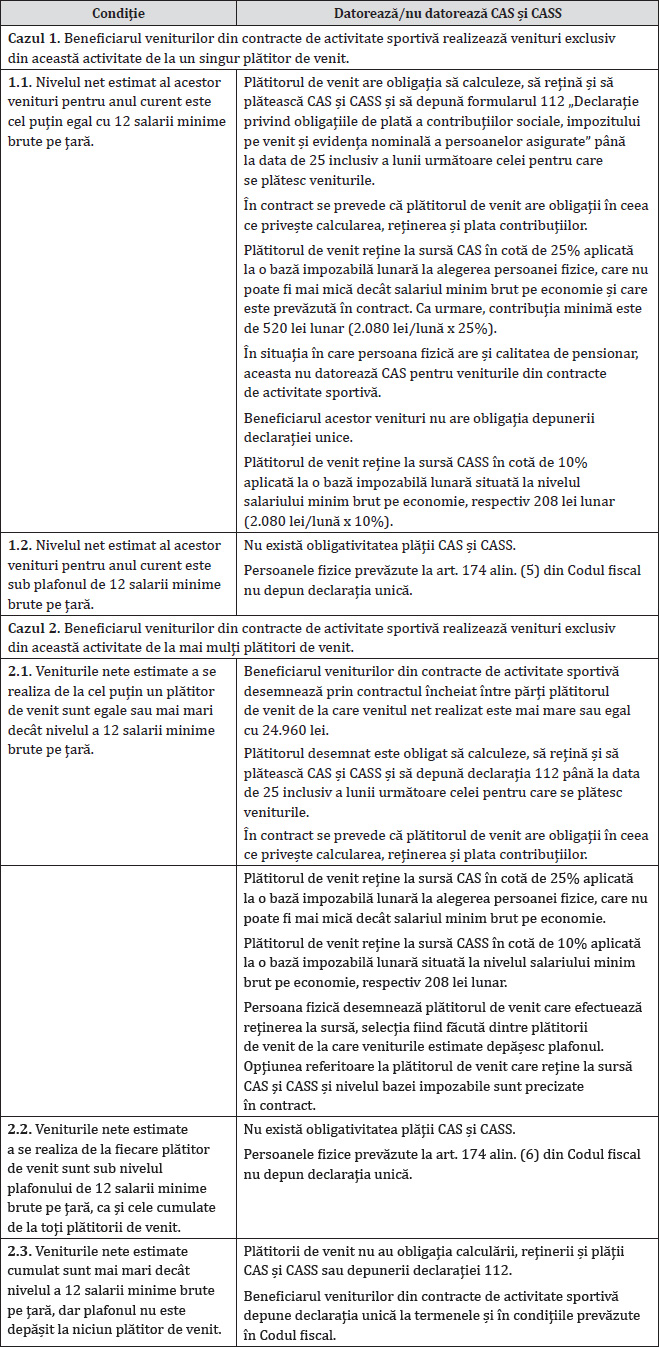

În ceea ce privește contribuțiile sociale, principalele situații care pot fi întâlnite în practică sunt următoarele:

Exemplul 1

Un baschetbalist încheie un contract de activitate sportivă, potrivit Legii nr. 69/2000, cu un club de baschet, pe perioada 01.01-31.12.2019. Contribuabilul nu este exceptat de la plata contribuțiilor sociale. În contract este stipulată o plată lunară brută de 3.000 lei.

Nivelul CAS calculate și reținute în fiecare lună de către plătitorul de venit este cel stabilit de părți. Baza impozabilă lunară aleasă de sportiv și stipulată în contract este de 3.000 lei.

Exemplul 2

Un fotbalist încheie un contract de activitate sportivă, potrivit Legii nr. 69/2000, cu un club de fotbal, pe perioada 01.01-31.12.2019. Contribuabilul nu este exceptat de la plata contribuțiilor sociale. În contract este stipulată o plată lunară brută de 1.500 lei.

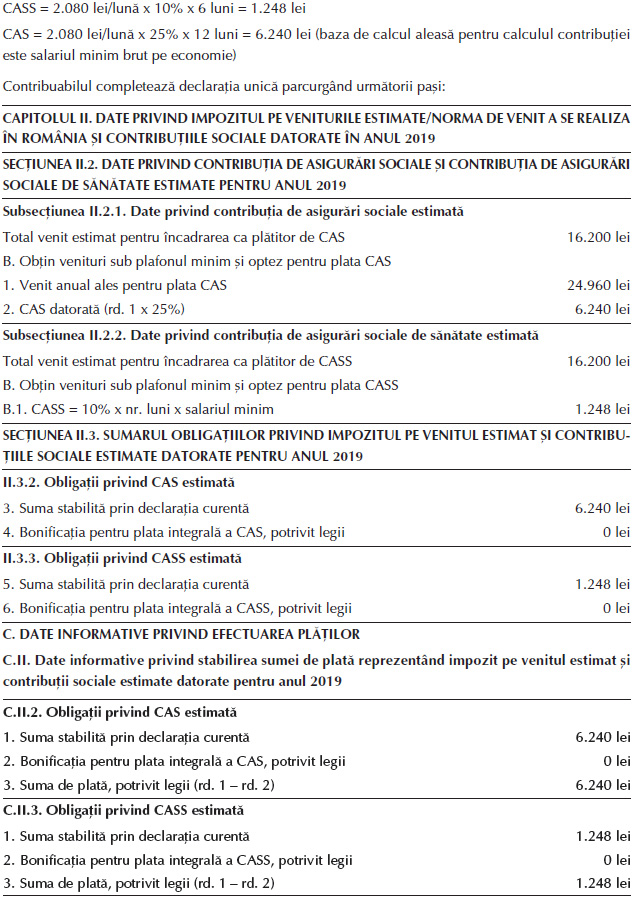

Întrucât venitul net anual, în sumă de 16.200 lei, este sub plafonul de 24.960 lei, fotbalistul nu este obligat la plata contribuțiilor sociale, dar acesta dorește să se asigure în sistemul de pensii și în cel de sănătate. În acest sens, contribuabilul depune prin intermediul serviciului SPV declarația unică la data de 29.01.2019.

Deoarece persoana fizică estimează pentru anul curent venituri anuale cumulate din cele prevăzute la art. 155 lit. b)-h) din Codul fiscal sub nivelul plafonului de 24.960 lei, aceasta datorează contribuția de asigurări sociale de sănătate la o bază de calcul reprezentând valoarea a șase salarii de bază minime brute pe țară, în vigoare la termenul legal pentru depunerea declarației unice, în conformitate cu art. 180 alin. (2) lit. a) din Codul fiscal.

Exemplul 3

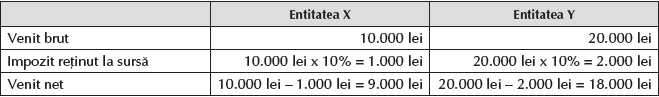

Un sportiv de performanță încheie două contracte de activitate sportivă, potrivit Legii nr. 69/2000, cu structurile sportive X și Y, pe perioada 01.01-31.12.2019. Contribuabilul nu este exceptat de la plata contribuțiilor sociale.

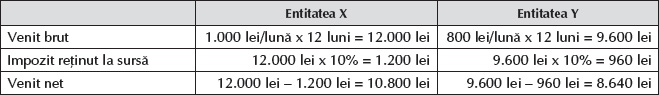

Veniturile brute și nete anuale obținute de la cele două entități sunt următoarele:

Ne propunem să stabilim dacă sportivul este obligat la plata contribuțiilor sociale.

În tabelul de mai jos determinăm dacă persoana fizică este obligată la plata CAS și CASS:

Contribuabilul nu este obligat să depună declarația unică.

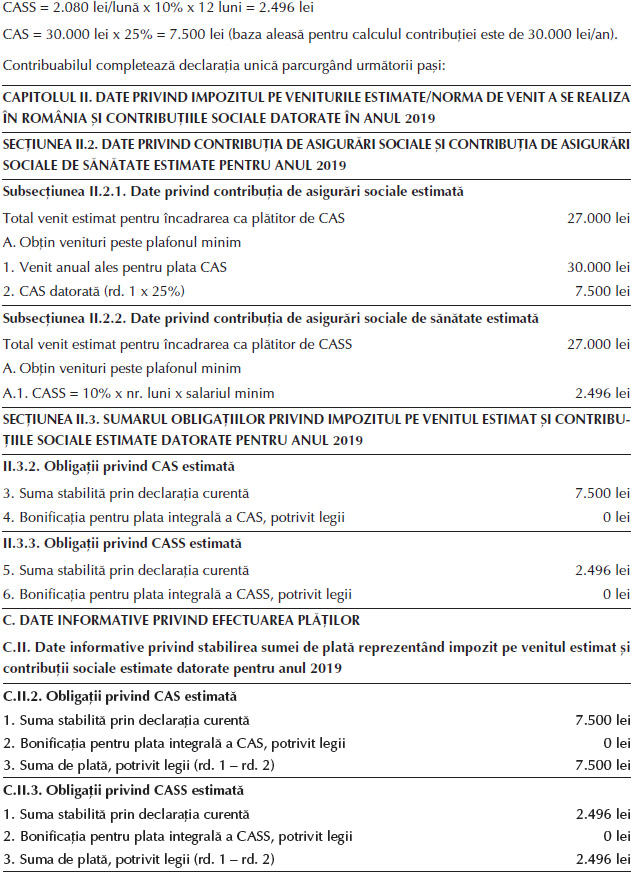

Exemplul 4

Un sportiv de performanță încheie două contracte de activitate sportivă, potrivit Legii nr. 69/2000, cu structurile sportive X și Y, pe perioada 01.01-31.12.2019. Contribuabilul nu este exceptat de la plata contribuțiilor sociale.

Veniturile brute și nete anuale obținute de la cele două entități sunt următoarele:

Ne propunem să stabilim dacă sportivul este obligat la plata contribuțiilor sociale.

În tabelul de mai jos determinăm dacă persoana fizică este obligată la plata CAS și CASS:

Întrucât veniturile nete cumulate obținute de la cei doi plătitori de venit, în sumă de 27.000 lei, depășesc plafonul de 24.960 lei, contribuabilul are obligația depunerii declarației unice.

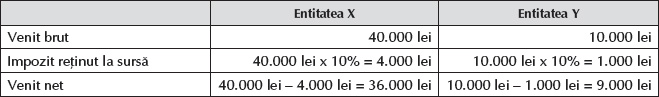

Exemplul 5

Un sportiv de performanță încheie două contracte de activitate sportivă, potrivit Legii nr. 69/2000, cu structurile sportive X și Y, pe perioada 01.01-31.12.2019. Contribuabilul nu este exceptat de la plata contribuțiilor sociale.

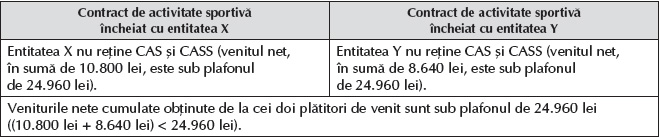

Veniturile brute și nete obținute de la cele două entități sunt următoarele:

Ne propunem să stabilim dacă sportivul este obligat la plata contribuțiilor sociale.

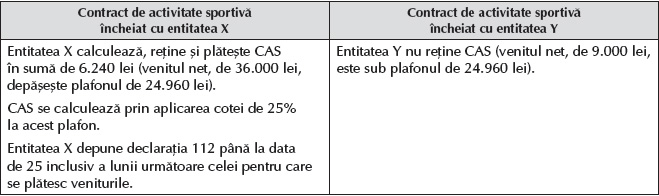

În tabelul de mai jos determinăm dacă persoana fizică este obligată la plata CASS:

În tabelul de mai jos determinăm dacă persoana fizică este obligată la plata CAS:

Beneficiarul veniturilor din activitatea sportivă desemnează prin contact entitatea X să calculeze, să rețină și să achite CAS și CASS în anul în curs. Contribuabilul nu depune declarația unică.

BIBLIOGRAFIE

- Colesnic, Mihaela (2018), Impozitarea veniturilor din activități sportive, disponibil la www.calculatorvenituri.ro/impozitarea-veniturilor-din-activitati-sportive-

- Dumitrescu, Irina (2018), OUG nr. 25/2018 – Impozitarea veniturilor din contracte de activitate sportivă, disponibil la www.fiscalitatea.ro/oug-252018-impozitarea-veniturilor-din-contracte-de-activitate-sportiva-18387

- Popa, Adriana Florina, Păunescu, Mirela, Ciobanu, Radu (2019), Fiscalitate, ediția a II-a, Editura CECCAR, București.

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Legea nr. 90/2018 pentru aprobarea Ordonanței de urgență a Guvernului nr. 38/2017 privind modificarea și completarea Legii educației fizice și sportului nr. 69/2000, publicată în Monitorul Oficial nr. 335/17.04.2018.

- Ordinul ministrului tineretului și sportului și al ministrului muncii și justiției sociale nr. 631/890/2017 privind aprobarea modelului-cadru al contractului de activitate sportivă, publicat în Monitorul Oficial nr. 486/27.06.2017.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 49/2019 pentru aprobarea modelului, conținutului, modalității de depunere și de gestionare a formularului „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”, publicat în Monitorul Oficial nr. 43/16.01.2019, cu modificările și completările ulterioare.

- contabilul.manager.ro/a/24087/contractele-de-activitate-sportiva-ce-s-a-schimbat-incepand-cu-data-de-1-aprilie-2019.html

(Copyright foto: 123RF Stock Photo)

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc

Casele au amintiri. O stradă-muzeu în apropierea kilometrului 0 al Capitalei

Începe restaurarea unei bijuterii istorico-arhitecturale, Biblioteca Batthyaneum din Alba Iulia

Legătura dintre știință și artă – via învățământ | Aula Magna a Politehnicii, gazdă a spectacolelor de teatru

La Palatul Bragadiru, manifestări cultural-artistice pentru toate vârstele și profesiile

Festivalul Internațional Meridian, la cotele performanțelor artistice contemporane