Mecanismul impozitării veniturilor obținute din arendarea bunurilor agricole din patrimoniul personal

Numărul 44, 13-19 nov. 2018 » Expertiza și auditul afacerilor

Termeni-cheie: arendă, venit net, impozit, CASS, arendaș, arendator, contract de arendare

Clasificare JEL: K34, M41

Ordonanța de urgență a Guvernului nr. 18/2018 privind adoptarea unor măsuri fiscal-bugetare și pentru modificarea și completarea unor acte normative aduce o serie de noi modificări privind tratamentul fiscal aplicabil veniturilor obținute din arendarea bunurilor agricole din patrimoniul personal. Acestea sunt clasificate în baza Codului fiscal în categoria veniturilor din cedarea folosinței bunurilor, în timp ce potrivit Codului civil reprezintă locațiunea bunurilor agricole.

➜ Contractul de arendare

În baza art. 1.777 din Legea nr. 287/2009 privind Codul civil, republicată, cu modificările ulterioare, locațiunea reprezintă contractul prin care o parte, numită locator, se obligă să asigure celeilalte părți, numită locatar, folosința unui bun pentru o anumită perioadă, în schimbul unui preț, denumit chirie. Cu alte cuvinte, plecând de la definiția locațiunii, putem afirma că arendarea are drept obiect exploatarea pe o durată determinată a bunurilor agricole, în schimbul unui preț stabilit prin contractul încheiat între arendator și arendaș (contractul de arendare). Arendatorul este proprietarul bunurilor agricole, iar arendașul este locatarul. Contractul de arendare se încheie în formă scrisă, sub sancțiunea nulității absolute, și conține în principiu următoarele informații:

- părțile contractante, domiciliul sau sediul acestora;

- obiectul contractului;

- obligațiile părților;

- perioada de arendare;

- arenda, modalitățile și termenele de plată a acesteia;

- răspunderea părților contractante;

- alte clauze convenite de părți și permise de reglementările în vigoare.

Un exemplar din contractul încheiat între părți se depune de către arendaș la consiliul local în a cărui rază teritorială se află bunurile agricole care au fost arendate, în vederea înregistrării într-un registru special ținut de secretarul consiliului local. În situația în care bunurile arendate sunt situate pe raza teritorială a mai multor consilii locale, câte un exemplar al contractului de arendă se depune la fiecare dintre acestea. În sarcina arendașului intră toate cheltuielile legate de încheierea, înregistrarea și publicitatea contractului de arendare.

➜ Bunuri care pot fi arendate

Codul civil aduce în discuție tipurile de bunuri agricole care pot fi arendate. Astfel, potrivit art. 1.836, pot fi arendate orice bunuri agricole, cum ar fi:

a) terenurile cu destinație agricolă, și anume terenuri agricole productive – arabile, viile, livezile, pepinierele viticole, pomicole, arbuștii fructiferi, plantațiile de hamei și duzi, pășunile împădurite, terenurile ocupate cu construcții și instalații agrozootehnice, amenajările piscicole și de îmbunătățiri funciare, drumurile tehnologice, platformele și spațiile de depozitare care servesc nevoilor producției agricole și terenurile neproductive care pot fi amenajate și folosite pentru producția agricolă;

b) animalele, construcțiile de orice fel, mașinile, utilajele și alte asemenea bunuri destinate exploatării agricole.

➜ Stabilirea venitului brut și venitului net din arendă

În conformitate cu art. 84 alin. (4) din Codul fiscal, în cazul veniturilor obținute din arendarea bunurilor agricole din patrimoniul personal, venitul brut se stabilește pe baza raportului juridic/contractului încheiat între părți și reprezintă totalitatea sumelor în bani încasate și/sau echivalentul în lei al veniturilor în natură primite.

Venitul net din arendă se stabilește la fiecare plată în baza formulei de mai jos:

În vederea recunoașterii deductibilității cheltuielii stabilite forfetar, proprietarul nu are obligația să prezinte organului fiscal documentele justificative. În conformitate cu pct. 20 alin. (6) din Normele metodologice de aplicare a art. 84 din Codul fiscal, cheltuiala deductibilă aferentă venitului, stabilită în cota forfetară de 40% aplicată la venitul brut, reprezintă uzura bunurilor închiriate și cheltuielile ocazionate de întreținerea și repararea acestora, impozitele și taxele pe proprietate datorate potrivit legii, comisionul reținut de intermediari, primele de asigurare plătite pentru bunul cedat spre folosință, respectiv eventuale nerealizări ale veniturilor din arendare scontate, generate de condiții naturale nefavorabile, cum ar fi: grindina, seceta, inundații, incendii și altele asemenea.

Art. 84 alin. (5) din Codul fiscal prevede că, în cazul în care arenda se exprimă în natură, evaluarea în lei se face pe baza prețurilor medii ale produselor agricole, stabilite prin hotărâri ale consiliilor județene și, respectiv, ale Consiliului General al Municipiului București, ca urmare a propunerilor direcțiilor teritoriale de specialitate ale Ministerului Agriculturii și Dezvoltării Rurale, hotărâri ce trebuie emise înainte de începerea anului fiscal. Aceste hotărâri se transmit, în cadrul aceluiași termen, direcțiilor generale regionale ale finanțelor publice, pentru a fi comunicate unităților fiscale din subordine.

Alin. (6) al aceluiași articol stipulează că, în cazul în care prețurile medii ale produselor agricole, stabilite potrivit prevederilor alin. (5), au fost modificate în cursul anului fiscal de realizare a venitului, potrivit procedurii de la alin. (5), noile prețuri pentru evaluarea în lei a veniturilor din arendă exprimate în natură, pentru determinarea bazei impozabile, se aplică începând cu data de 1 a lunii următoare comunicării acestora către direcțiile generale regionale ale finanțelor publice.

➜ Determinarea, reținerea și plata impozitului pe veniturile din arendă

Stabilirea, reținerea și plata impozitului aferent veniturilor din arendă intră în sarcina arendașului. Impozitul pe veniturile din arendă se determină prin reținere la sursă de către plătitorul de venit la momentul plății acestuia, în baza următoarei formule:

Impozitul aferent veniturilor din arendă calculat și reținut de arendaș este final și se achită la bugetul de stat până la data de 25 inclusiv a lunii următoare celei în care a fost reținut. Declararea impozitului aferent veniturilor din arendă reținut de plătitorul de venit se face cu ajutorul formularului 112 „Declarație privind obligațiile de plată a contribuțiilor sociale, impozitului pe venit și evidența nominală a persoanelor asigurate”. Persoanele fizice care beneficiază de venituri din arendă nu depun declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice în vederea stabilirii impozitului pe venit.

Exemplul 1

Entitatea Agro din Timiș, înregistrată în scopuri de TVA, încheie un contract de arendare cu o persoană fizică. În contract se prevede că suprafața luată în arendă este de 4 ha și că plata arendei se face în natură, fiind de 4.000 kg de grâu/ha pe an. De asemenea, se stipulează că baza din punctul de vedere al taxei pe valoarea adăugată se calculează pornind de la prețurile medii ale produselor agricole stabilite prin hotărâre a Consiliului Județean Timiș. Prețul grâului pentru anul 2018 este de 0,40 lei/kg. În contract se menționează și că TVA, în cotă de 9%, se include în venitul brut, astfel că valoarea acesteia se calculează prin procedeul sutei majorate. Plata arendei se face integral în luna septembrie a anului 2018.

Ne propunem să determinăm impozitul pe venitul din arendă și taxa pe valoarea adăugată și să prezentăm înregistrările efectuate în contabilitatea entității Agro.

1. Determinarea impozitului pe venit:

- Venit brut din arendă (cantitativ) = 4.000 kg/ha x 4 ha = 16.000 kg

- Venit net din arendă (cantitativ) = 16.000 kg – 16.000 kg x 40% = 9.600 kg

- Venit net din arendă (valoric) = 9.600 kg x 0,40 lei/kg = 3.840 lei

- Impozit pe venitul din arendă (cantitativ) = 9.600 kg x 10% = 960 kg

- Impozit pe venitul din arendă (valoric) = 3.840 lei x 10% = 384 lei

2. Determinarea taxei pe valoarea adăugată:

- Livrarea cantității de grâu inclusiv TVA (cantitativ) = 16.000 kg – 960 kg = 15.040 kg

- Livrarea cantității de grâu inclusiv TVA (valoric) = 15.040 kg x 0,40 lei/kg = 6.016 lei

- TVA (cantitativ) = 15.040 kg x 9/109 = 1.241,83 kg

- TVA (valoric) = 6.016 lei x 9/109 = 496,73 lei

- Plata arendei în natură = 16.000 kg – 960 kg – 1.241,83 kg = 13.798,17 kg

3. Efectuarea înregistrărilor contabile:

| 6.400 lei | 612 „Cheltuieli cu redevențele, locațiile de gestiune și chiriile” | = | 401 „Furnizori” | 6.400 lei |

Notă: Poate fi întâlnită și practica utilizării contului 462 „Creditori diverși” în locul contului 401 „Furnizori”.

| 384 lei | 401 „Furnizori” | = | 446 „Alte impozite, taxe și vărsăminte asimilate” | 384 lei |

– Înregistrarea livrării produselor agricole pentru plata arendei, prin emiterea unei facturi ((13.798,17 kg x 0,40 lei/kg) + (1.241,83 kg x 0,40 lei/kg)):

| 6.016,00 lei | 4111 „Clienți” | = | % 7017 „Venituri din vânzarea produselor agricole” 4427 „TVA colectată” | 6.016,00 lei 5.519,27 lei 496,73 lei |

| 711 „Venituri aferente costurilor stocurilor de produse” | = | 347 „Produse agricole” |

– Compensarea datoriei privind arenda cu creanța înregistrată din livrarea produselor agricole:

| 6.016 lei | 401 „Furnizori” | = | 4111 „Clienți” | 6.016 lei |

La un contract în care plata în natură a arendei este de 16.000 kg, persoana fizică va primi 13.798,17 kg de grâu ca urmare a reținerii la sursă a impozitului pe venit și a taxei pe valoarea adăugată aferente. Ar fi trebuit ca părțile să includă în contract precizări cu privire la cantitatea brută de grâu și cantitatea netă rămasă după aceste rețineri.

Exemplul 2

Entitatea Agro din Arad încheie un contract de arendare cu o persoană fizică. În contract se prevede că suprafața luată în arendă este de 10 ha și că plata arendei se face în numerar, fiind de 2.500 lei/ha pe an, această sumă reprezentând arenda brută. Plata sa se face integral în luna septembrie a anului 2018.

Ne propunem să determinăm impozitul pe venitul din arendă și să prezentăm înregistrările efectuate în contabilitatea entității Agro.

1. Determinarea impozitului pe venit:

- Venit brut din arendă = 2.500 lei/ha x 10 ha = 25.000 lei

- Venit net din arendă = 25.000 lei – 25.000 lei x 40% = 15.000 lei

- Impozit pe venitul din arendă = 15.000 lei x 10% = 1.500 lei

- Rest de plată = Venit brut din arendă – Impozit pe venitul din arendă = 25.000 lei – 1.500 lei = 23.500 lei

2. Efectuarea înregistrărilor contabile:

| 25.000 lei | 612 „Cheltuieli cu redevențele, locațiile de gestiune și chiriile” | = | 401 „Furnizori” | 25.000 lei |

| 1.500 lei | 401 „Furnizori” | = | 446 „Alte impozite, taxe și vărsăminte asimilate” | 1.500 lei |

| 23.500 lei | 401 „Furnizori” | = | 5121 „Conturi la bănci în lei” | 23.500 lei |

➜ Contribuțiile sociale obligatorii

Pentru veniturile din arendă nu se datorează contribuția de asigurări sociale, în schimb se datorează contribuția de asigurări sociale de sănătate în situația în care beneficiarul veniturilor din arendă estimează pentru anul curent venituri impozabile prevăzute la art. 155 alin. (1) lit. b)-h) din Codul fiscal, din una sau mai multe surse și/sau categorii de venituri, a căror valoare cumulată este cel puțin egală cu 12 salarii minime brute pe țară în vigoare la termenul de depunere a declarației unice privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice.

Pentru anul 2018, salariul minim brut pe țară este de 1.900 lei/lună, iar plafonul peste care se datorează CASS este de 22.800 lei (1.900 lei/lună x 12 luni).

CASS = Baza anuală de calcul al contribuției de asigurări sociale de sănătate, care reprezintă echivalentul a 12 salarii minime brute pe țară în vigoare la termenul de depunere a declarației unice privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice x 10%

Pentru anul 2018, suma anuală de plată reprezentând contribuția de asigurări sociale de sănătate este:

CASS2018 = (1.900 lei/lună x 12 luni) x 10% = 22.800 lei x 10% = 2.280 lei

Încadrarea în plafonul de 12 salarii minime brute pe țară se analizează prin luarea în considerare a următoarelor venituri:

- venitul net/brut sau norma de venit din activități independente;

- venitul net din drepturi de proprietate intelectuală, stabilit după aplicarea cotei forfetare de cheltuieli;

- venitul net distribuit din asocieri cu persoane juridice;

- venitul net sau norma de venit, după caz, pentru veniturile din cedarea folosinței bunurilor;

- venitul net sau norma de venit, după caz, pentru veniturile din activități agricole, silvicultură și piscicultură;

- venitul și/sau câștigul din investiții, în cazul veniturilor din dividende și din dobânzi luându-se în calcul sumele încasate;

- venitul brut și/sau venitul impozabil din alte surse.

Contribuția de asigurări sociale de sănătate se datorează pentru veniturile prevăzute mai sus cumulate, cu excepția celor din salarii.

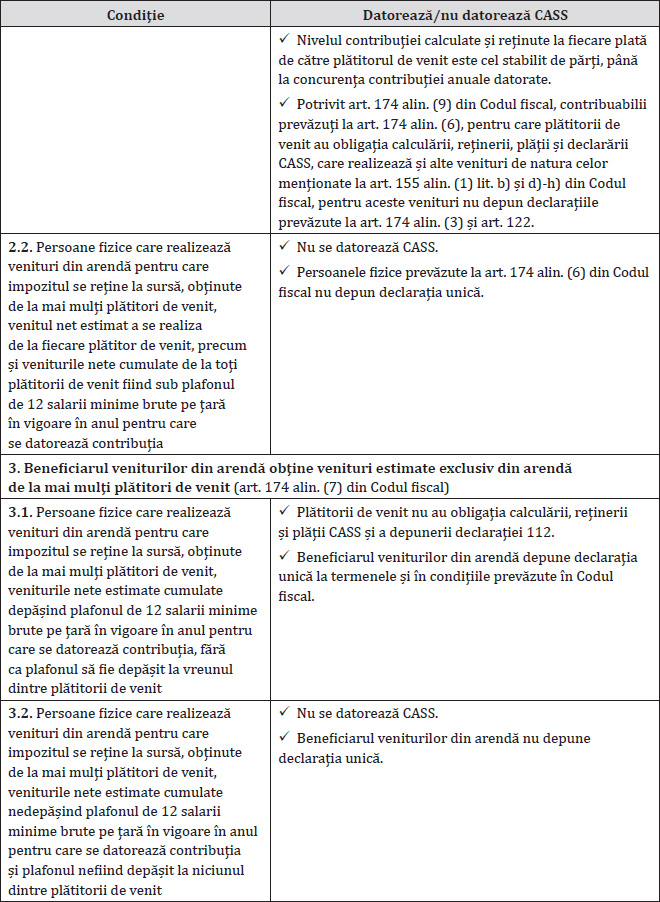

Pentru a determina dacă se datorează CASS pentru veniturile obținute din arendă, se verifică următoarele:

Exemplele prezentate în continuare vin să ilustreze cazurile de mai sus.

Exemplul 1

⇒ 1.1

Entitatea Agro din Arad încheie un contract de arendare cu o persoană fizică. În contract se prevede că suprafața luată în arendă este de 20 ha și că plata arendei se face în numerar, fiind de 2.500 lei/ha pe an, această sumă reprezentând arenda brută. Plata sa se face integral în luna septembrie a anului 2018.

Ne propunem să determinăm dacă persoana fizică este obligată la plata contribuției de asigurări sociale de sănătate.

1. Determinarea venitului net din arendă:

- Venit brut din arendă = 2.500 lei/ha x 20 ha = 50.000 lei

- Venit net din arendă = 50.000 lei – 50.000 lei x 40% = 30.000 lei

2. Verificarea dacă persoana fizică este obligată la plata CASS:

Întrucât venitul net din arendă, de 30.000 lei, depășește plafonul de 22.800 lei, persoana fizică este obligată la plata CASS. În contractul încheiat între arendaș și arendator se desemnează plătitorul de venit în vederea calculării, reținerii la sursă și plății CASS în anul în curs. Entitatea Agro calculează, reține la sursă și plătește CASS, în sumă de 2.280 lei, și depune declarația 112 până la data de 25 inclusiv a lunii următoare celei pentru care se plătesc veniturile. Beneficiarul arendei nu depune declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice.

Exemplul 2

⇒ 1.2

Entitatea Agro din Buzău, înregistrată în scopuri de TVA, încheie un contract de arendare cu o persoană fizică. În contract se prevede că suprafața luată în arendă este de 5 ha și că plata arendei se face în natură, fiind de 3.900 kg de grâu/ha pe an. Prețul grâului stabilit prin hotărâre a Consiliului Județean Buzău pentru anul 2018 este de 0,50 lei/kg. Plata arendei se face integral în luna septembrie a anului 2018.

Ne propunem să determinăm dacă persoana fizică este obligată la plata contribuției de asigurări sociale de sănătate.

1. Determinarea venitului net din arendă:

- Venit brut din arendă (cantitativ) = 3.900 kg/ha x 5 ha = 19.500 kg

- Venit net din arendă (cantitativ) = 19.500 kg – 19.500 kg x 40% = 11.700 kg

- Venit net din arendă (valoric) = 11.700 kg x 0,50 lei/kg = 5.850 lei

2. Verificarea dacă persoana fizică este obligată la plata CASS:

Întrucât venitul net din arendă, de 5.850 lei, este sub plafonul de 22.800 lei, persoana fizică nu este obligată la plata CASS. Beneficiarul arendei nu depune declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice.

Exemplul 3

⇒ 2.1

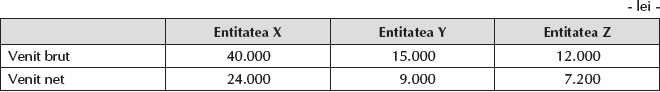

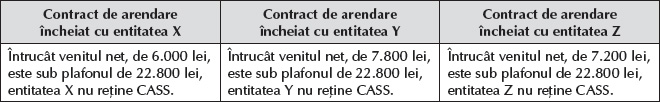

O persoană fizică încheie contracte de arendare cu entitățile X, Y și Z din Călărași, în care se prevede că plata arendei se face în numerar.

Plata arendei se face integral în luna septembrie a anului 2018.

Ne propunem să determinăm dacă persoana fizică este obligată la plata contribuției de asigurări sociale de sănătate.

Verificarea dacă persoana fizică este obligată la plata CASS:

Deoarece venitul net din arendă obținut de la entitatea X, de 24.000 lei, depășește plafonul de 22.800 lei, persoana fizică este obligată la plata CASS. Beneficiarul venitului din arendă desemnează prin contact entitatea X să calculeze, să rețină la sursă și să achite CASS în anul în curs. Contribuabilul nu depune declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice.

Exemplul 4

⇒ 2.2

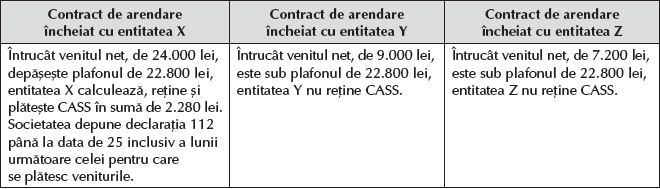

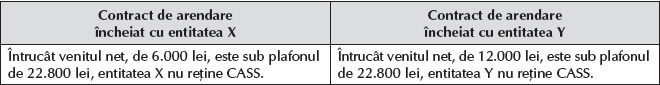

O persoană fizică încheie contracte de arendare cu entitățile X și Y din Timiș, în care se prevede că plata arendei se face în numerar.

Plata arendei se face integral în luna septembrie a anului 2018.

Ne propunem să determinăm dacă persoana fizică este obligată la plata contribuției de asigurări sociale de sănătate.

Verificarea dacă persoana fizică este obligată la plata CASS:

Deoarece veniturile nete cumulate obținute de la cei doi plătitori de venit, de 18.000 lei, nu depășesc plafonul de 22.800 lei, contribuabilul nu are obligația depunerii declarației unice privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice.

Exemplul 5

⇒ 3.1

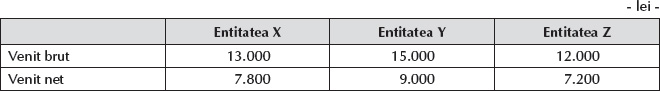

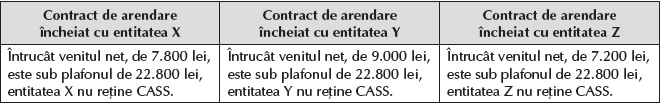

O persoană fizică încheie contracte de arendare cu entitățile X, Y și Z din Constanța, în care se prevede că plata arendei se face în numerar.

Plata arendei se face integral în luna septembrie a anului 2018.

Ne propunem să determinăm dacă persoana fizică este obligată la plata contribuției de asigurări sociale de sănătate.

Verificarea dacă persoana fizică este obligată la plata CASS:

Deoarece veniturile nete cumulate obținute de la cei trei plătitori de venit, de 24.000 lei, depășesc plafonul de 22.800 lei, contribuabilul are obligația depunerii declarației unice privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice.

Exemplul 6

⇒ 3.2

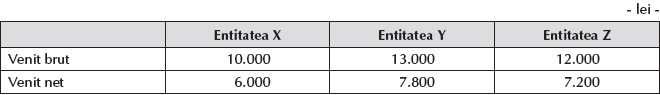

O persoană fizică încheie contracte de arendare cu entitățile X, Y și Z din Bihor, în care se prevede că plata arendei se face în numerar.

Plata arendei se face integral în luna septembrie a anului 2018.

Ne propunem să determinăm dacă persoana fizică este obligată la plata contribuției de asigurări sociale de sănătate.

Verificarea dacă persoana fizică este obligată la plata CASS:

Deoarece veniturile nete cumulate obținute de la cei trei plătitori de venit, de 21.000 lei, nu depășesc plafonul de 22.800 lei, contribuabilul nu are obligația depunerii declarației unice privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice.

BIBLIOGRAFIE

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Hotărârea Guvernului nr. 354/2018 pentru modificarea și completarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, aprobate prin Hotărârea Guvernului nr. 1/2016, publicată în Monitorul Oficial nr. 442/25.05.2018.

- Legea nr. 287/2009 privind Codul civil, republicată în Monitorul Oficial nr. 505/15.07.2011, cu modificările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Ordonanța de urgență a Guvernului nr. 18/2018 privind adoptarea unor măsuri fiscal-bugetare și pentru modificarea și completarea unor acte normative, publicată în Monitorul Oficial nr. 260/23.03.2018.

- https://static.anaf.ro/static/10/Anaf/AsistentaContribuabili_r/Judete_PreturiAgricole_2018.htm

- https://static.anaf.ro/static/10/Brasov/Brasov/arenda_2018.pdf

- https://www.fiscalitatea.ro/calcularea-cass-pentru-veniturile-din-arenda-18628

- https://www.fiscalitatea.ro/venituri-din-arenda-pentru-2018-care-este-tratamentul-fiscal-18344

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc