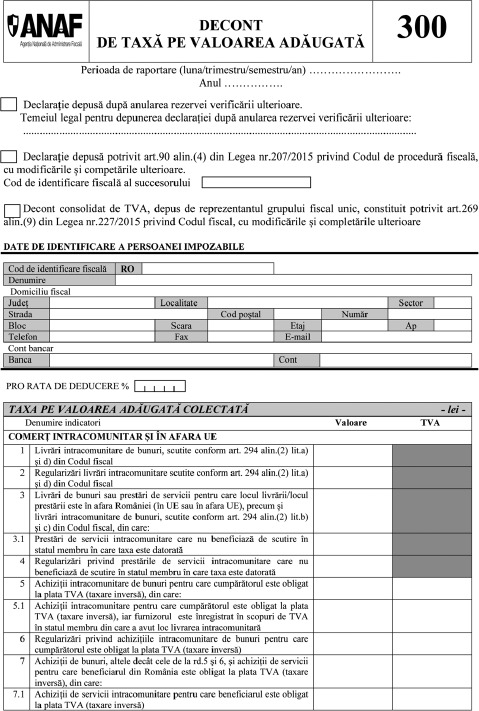

Ordinul ANAF nr. 1.253/2021 pentru aprobarea modelului și conținutului formularului (300) „Decont de taxă pe valoarea adăugată”, publicat în Monitorul Oficial

Numărul 29-30, 11-24 aug. 2021 » Curier legislativ

În Monitorul Oficial, Partea I, nr. 791 din 17 august 2021 a fost publicat Ordinul ANAF nr. 1.253/2021 pentru aprobarea modelului și conținutului formularului (300) „Decont de taxă pe valoarea adăugată”.

Prin Ordonanța de urgență a Guvernului nr. 59/2021 au fost aduse modificări și completări Codului fiscal,cu implicatii în structura formularului (300) Decont de TVA și a modului de completare de către persoanele impozabile înregistrate în scopuri de TVA.

Astfel, printre modificările aduse se numără modificarea art. 275 alin.(2) din Codul fiscal, abrogarea art. 278 alin. (8)-(12) din Codul fiscal și preluarea acestor dispoziții în cuprinsul unui nou articol, art. 2.781 „Pragul pentru persoanele impozabile care efectuează operațiunile prevăzute la art.275 alin.(2) și art.278 alin.(5) lit.h)”.

Potrivit dispozițiilor acestui nou articol, regulile anterioare aplicabile pentru stabilirea locului prestării serviciilor de telecomunicații, de radiodifuziune și televiziune, precum și a serviciilor furnizate pe cale electronică (prevăzute la art. 278 alin.(5) lit.h) din Codul fiscal) au fost extinse și pentru stabilirea locului livrării în cazul vânzărilor intracomunitare de bunuri la distanță (prevăzute la art. 275 alin.(2) din Codul fiscal).

Totodată, potrivit art. 2.781 alin. (4) din Codul fiscal, Agenția Națională de Administrare Fiscală trebuie să ia măsurile corespunzătoare pentru a monitoriza îndeplinirea de către persoana impozabilă a condițiilor prevăzute la alin. (1) - (3) din același articol.

Menționăm că dispozițiile art. 2781 alin.(4) au preluat dispozițiile art. 278 alin.(11) din Codul fiscal, acestea din urmă fiind abrogate.

Pentru a crea suportul declarativ pentru prestatorii de servicii de telecomunicații, de radiodifuziune și televiziune sau servicii furnizate pe cale electronică, stabiliți sau care își au domiciliulstabil sau reședința obișnuită în România, care prestează astfel de servicii către persoane neimpozabile din alte state membre, a căror valoare nu depășește 46.337 lei, sunt inserate în formularul (300) „Decont de TVA” (formular rândurile 17 și 18 pentru declararea taxei pe valoarea adăugată aferentă prestărilor de astfel de servicii, pentru care locul prestării era în România potrivit art. 278 alin. (8) din Codul fiscal, dacă prestatorii din România nu optau pentru aplicarea regulii prevăzută la art. 278 alin. (5) lit. h) pentru stabilirea locului prestării la beneficiar.

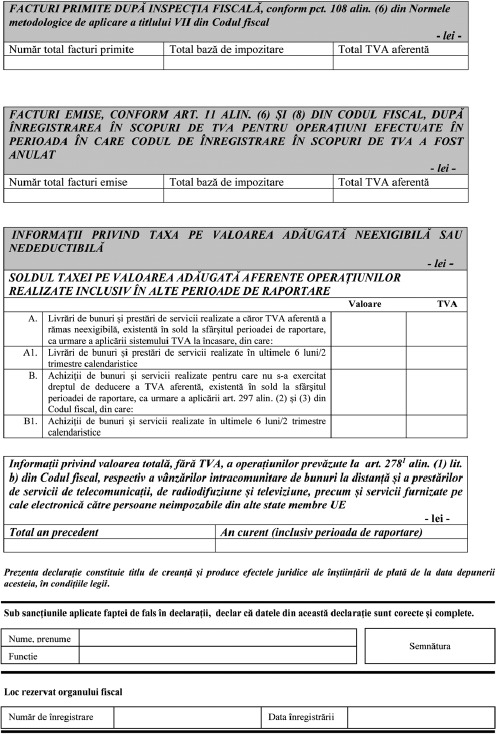

De asemenea, întrucât la depășirea plafonului de 46.337 lei, locul prestării serviciilor se consideră a fi la beneficiar, este inserat în formularul (300) „Decont de taxă pe valoarea adăugată”, în secțiunea dedicată datelor cu caracter informativ, o rubrică prin care prestatorii de astfel de servicii declarau valoarea totală, fără TVA, a prestărilor de servicii de telecomunicații, de radiodifuziune și televiziune, precum și a serviciilor furnizate pe cale electronică către persoane neimpozabile din alte state membre, atât pentru anul curent, cât și pentru anul precedent.

Având în vedere noile dispozițiile legale ale art.2781 din Codul fiscal, este necesară modificarea rândurilor 17 și 18 din formularul de Decont de TVA, prin cuprinderea și a vânzărilor intracomunitare de bunuri la distanță, precum și a rubricii cu caracter informativ din finalul formularului de Decont de TVA, respectiv prin adaptarea trimiterilor la articolele din Codul fiscal, astfel cum au fost modificate prin Ordonanța de urgență a Guvernului nr. 59/2021.

De asemenea, prin modificarea adusă art.314 din Codul fiscal, care reglementează „Regimul special pentru servicii prestate de persoane impozabile nestabilite în Uniunea Europeană”, s-a introdus un nou alineat, alineatul (12), potrivit căruia, în cazul în care persoana impozabilă nestabilită în România și beneficiară a acestui regim special desfășoară, de asemenea, în România activități care nu sunt supuse acestui regim și pentru care există obligația înregistrării în scopuri de TVA conform art. 316, respectiva persoană își deduce TVA pentru activitățile sale impozabile supuse prezentului regim prin decontul de taxă prevăzut la art. 323.

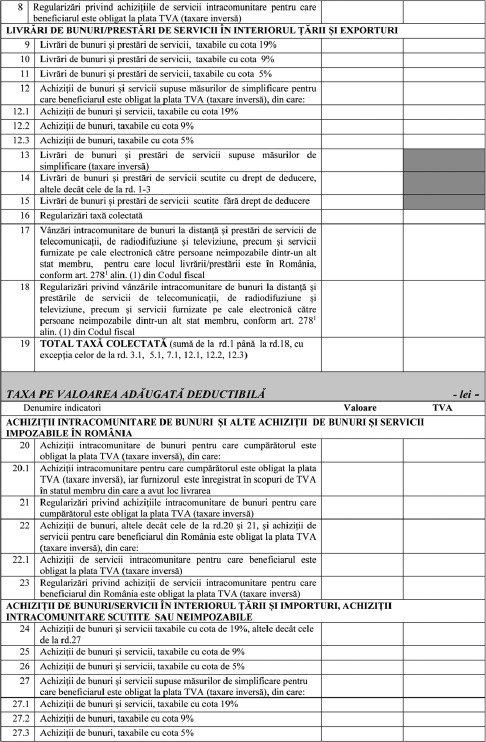

În aceste condiții, este necesară completarea instrucțiunilor de completare ale rândurilor dedicate Taxei pe valoarea adăugată deductibilă – Achiziții de bunuri/servicii în interiorul țării și importuri, achiziții intracomunitare scutite sau neimpozabile, respectiv rândurile 24, 25 și 26 din decont,dedicate operațiunilor taxabile, cu instrucțiuni privind completarea, de către persoanele impozabile nestabilite în România, care sunt beneficiare ale regimului special non-UE, a informațiilor privind baza de impozitare și taxa aferentă activităților sale impozabile supuse acestui regim.

Principalele modificari în D300

Rândul 17 - se înscriu informațiile preluate din jurnalul de vânzări*) privind baza de impozitare și taxa pe valoarea adăugată colectată pentru vânzările intracomunitare de bunuri la distanță, astfel cum sunt definite la art. 266 alin. (1) pct. 35 din Codul fiscal, și pentru prestările de servicii de telecomunicații, de radiodifuziune, televiziune și de servicii furnizate pe cale electronică, în situația în care bunurile sunt expediate sau transportate către un alt stat membru al Uniunii Europene, respectiv beneficiarul serviciilor este persoană neimpozabilă stabilită în alt stat membru al Uniunii Europene, pentru care locul livrării/prestării se consideră a fi în România, conform art. 278 1 alin. (1) din Codul fiscal, și pentru care exigibilitatea taxei intervine în perioada de raportare**), inclusiv sumele din facturile pentru încasări de avansuri parțiale pentru aceste vânzări/prestări de servicii.

Locul livrării/prestării se consideră a fi în România dacă valoarea totală, fără TVA, a acestor operațiuni nu depășește în anul curent 46.337 lei și nu a depășit această sumă nici în anul precedent, dacă furnizorul/prestatorul nu a optat ca locul livrării/prestării să fie la beneficiar potrivit art. 275 alin. (2) sau art. 278 alin. (5) lit. h) din Codul fiscal.

Rândul 18 - se înscriu regularizările ulterioare datorate unor evenimente care determină modificarea datelor declarate la rd. 17 din decont în altă perioadă, precum: modificarea prețului generată de alte situații decât cele prevăzute la art. 287 din Codul fiscal, nedeclararea din eroare a operațiunilor respective în perioada în care intervine exigibilitatea etc.

Rândul 24 - se înscriu informațiile din jurnalul de cumpărări*) privind baza de impozitare și taxa pe valoarea adăugată deductibilă aferentă achizițiilor din țară de bunuri și servicii, taxabile cu cota de 19%, altele decât cele înscrise la rd. 27, precum și baza de impozitare și taxa aferentă importurilor care nu se încadrează în prevederile art. 326 alin. (4) și (5) din Codul fiscal, pentru care exigibilitatea intervine în perioada de raportare.

Se înscriu, de asemenea, și ajustările bazei de impozitare prevăzute la art. 287 din Codul fiscal, pentru care exigibilitatea taxei intervine în perioada de raportare, conform art. 282 alin. (9) și (10), după caz, din Codul fiscal, dacă au fost generate de operațiuni pentru care cota de taxă pe valoarea adăugată aplicată este de 19%.

Se înscriu, de asemenea, și informații privind achizițiile de bunuri și servicii, taxabile cu cota de 19%, efectuate de persoana impozabilă, beneficiară a unui regim special, în condițiile prevăzute la art. 314 alin. (12), art. 315 alin. (14) sau art. 3152 alin. (24) din Codul fiscal.

Rândul 25 - se înscriu informațiile din jurnalul de cumpărări*) privind baza de impozitare și taxa pe valoarea adăugată deductibilă aferentă achizițiilor din țară de bunuri și servicii, taxabile cu cota de 9%, precum și taxa aferentă importurilor care nu se încadrează în prevederile art. 326 alin. (4) și (5) din Codul fiscal, pentru care exigibilitatea intervine în perioada de raportare.

Se înscriu, de asemenea, ajustările bazei de impozitare prevăzute la art. 287 din Codul fiscal, pentru care exigibilitatea taxei intervine în perioada de raportare, conform art. 282 alin. (9) și (10), după caz, din Codul fiscal, pentru care cota de taxă pe valoarea adăugată aplicată este de 9%.

Se înscriu, de asemenea, și informații privind achizițiile de bunuri și servicii, taxabile cu cota de 9%, efectuate de persoana impozabilă, beneficiară a unui regim special, în condițiile prevăzute la art. 314 alin. (12), art. 315 alin. (14) sau art. 3152 alin. (24) din Codul fiscal.

Rândul 26 - se înscriu informațiile din jurnalul de cumpărări*) privind baza de impozitare și taxa pe valoarea adăugată deductibilă aferentă achizițiilor din țară de bunuri și servicii, taxabile cu cota de 5%.

Se înscriu, de asemenea, ajustările bazei de impozitare prevăzute la art. 287 din Codul fiscal, pentru care exigibilitatea taxei intervine în perioada de raportare, conform art. 282 alin. (9) și (10), după caz, din Codul fiscal, pentru care cota de taxă pe valoarea adăugată aplicată este de 5%.

Se înscriu, de asemenea, și informații privind achizițiile de bunuri și servicii, taxabile cu cota de 5%, efectuate de persoana impozabilă, beneficiară a unui regim special, în condițiile prevăzute la art. 314 alin. (12), art. 315 alin. (14) sau art. 3152 alin. (24) din Codul fiscal.

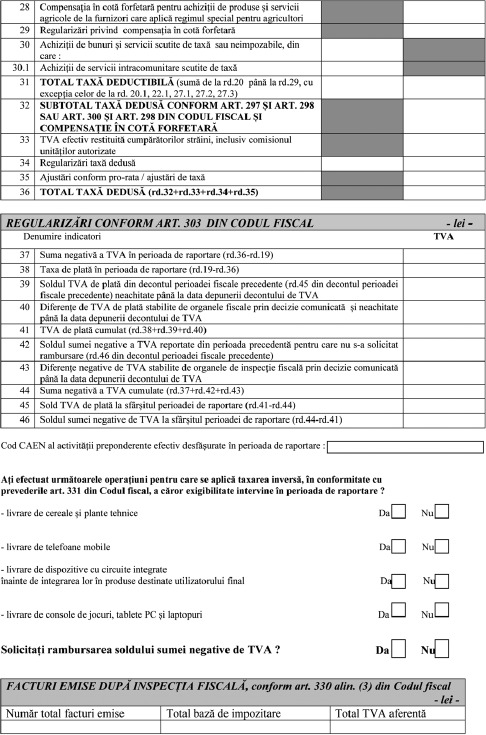

Secțiunea „Informații privind valoarea totală, fără TVA, a operațiunilor prevăzute la art. 2781 alin. (1) lit. b) din Codul fiscal, respectiv a vânzărilor intracomunitare de bunuri la distanță și a prestărilor de servicii de telecomunicații, de radiodifuziune și televiziune, precum și servicii furnizate pe cale electronică către persoane neimpozabile din alte state membre UE”

Se înscriu informațiile privind baza de impozitare a prestărilor de servicii înscrise la rd. 17 și 18 din deconturile de TVA, cumulat pentru anul precedent, respectiv cumulat pentru anul curent.

(Copyright foto: 123RF Stock Photo)

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc