Orizontul de prognoză și valoarea reziduală în evaluarea întreprinderii

Numărul 26-27, 16-29 iulie 2019 » Expertiza și auditul afacerilor

Termeni-cheie: valoare reziduală, investiție, cash flow, previziune, orizont de prognoză, rată de actualizare, leasing

Clasificare JEL: G17

Orizontul de prognoză sau de previziune reprezintă intervalul de timp pentru care se pot face previziuni credibile privind activitatea viitoare a firmei, referindu-se la o perioadă de maximum șapte-zece ani, dincolo de care previziunile nu mai prezintă credibilitate (eventual i se poate asocia fiecărei variante previzionale în parte câte o probabilitate de realizare).

Orizontul de prognoză se exprimă în număr de ani și constituie o ipoteză de bază a evaluatorilor. Nu există reguli riguros conturate pentru a-l delimita, evaluatorii stabilind această perioadă în funcție de următoarele (Păvăloaia & Păvăloaia, 2006, p. 245; Stan, 2000, p. 97):

- ciclul de viață al produselor;

- ciclul de investire;

- cantitatea și calitatea informațiilor disponibile;

- durata de recuperare a investiției;

- durata de amortizare;

- durata de viață rămasă a mijloacelor fixe de bază;

- previziunile asupra mediului în care întreprinderea își desfășoară activitatea;

- anul în care entitatea alocă o cotă constantă din profitul net pentru investiții;

- anul în care rentabilitatea capitalului investit se menține superioară costului capitalului.

În teoria și practica economică, durata previziunilor este de obicei cuprinsă între trei și șase sau șapte ani, în funcție și de seria de date de care se dispune.

Orizontul de previziune poate fi pe termen scurt (până la un an), mediu (unu-cinci ani) sau lung (peste cinci ani).

În planul reacțiilor psihologice ale conjuncturii, analiștii financiari știu că, deși o evaluare prin fluxuri (dividende) presupune o proiecție la infinit, orizontul de previziune se scurtează în perioade de incertitudine economică și crește atunci când apar noi perspective. Odată cu reducerea orizontului proiecțiilor se majorează rata de actualizare, se reduc fluxurile, iar ponderea valorii reziduale în valoarea actualizată a întreprinderii devine mai mare, impunându-se luarea în calcul a riscului, care poate denatura însăși metoda de evaluare, în acest caz fiind necesară revenirea la metodele bazate pe realitatea activelor (patrimoniale).

Se poate spune că între orizontul de timp avut în vedere în estimările financiar-contabile și rata de actualizare (inclusiv prima de risc cuprinsă în aceasta) există o corelație directă. Dacă metoda de evaluare aleasă presupune luarea în considerare a fluxurilor de rezultate pentru o perioadă lungă, ducând chiar la infinit, rata de actualizare va fi rata de bază majorată cu o primă de risc importantă – uneori în practică aceasta poate ajunge până la 200%. Dacă orizontul de prognoză este mai mic, de cinci-opt ani, rata de actualizare presupune o primă de risc mai mică, de 20-30%, adăugată la rata de bază.

Rata de actualizare va fi majorată cu o primă de risc importantă chiar dacă orizontul de prognoză este relativ scurt în cazul în care fluxul de rezultate este determinat pe baza profiturilor sau a dividendelor estimate în creștere sau într-o viziune prea optimistă. Pe un orizont mediu, dacă extrapolarea se referă la fluxuri relativ certe, vânzătorul pierzând valoarea de creștere, rata de actualizare va fi aproape de rata de bază.

Prin urmare, pentru a oferi un bun reper în negociere, prin alegerea metodei de evaluare, a ratei de actualizare (inclusiv a primei de risc) și a orizontului de previziune, evaluatorul trebuie să reflecte într-o manieră cât mai obiectivă poziția celor două părți implicate în tranzacție. El va proceda la o împărțire echitabilă a incertitudinii între vânzător și cumpărător și va estima punctul de echilibru dintre cei doi (Dumitrescu et al., 2002, p. 260).

În consecință, se impune luarea în calcul a unui risc ridicat, indiferent de metoda de evaluare aleasă, în funcție de conjunctura economică, deoarece fiecare metodă se „teme” de risc în felul său și niciuna nu se protejează mai bine decât alta de acesta (Petrescu, 2009, p. 186).

Valoarea pe care o are întreprinderea la finalul orizontului de prognoză explicit se numește valoare reziduală. Aceasta se actualizează și se adună cu valoarea calculată pe baza previziunilor explicite (fiind egală cu suma cash flow-urilor actualizate), obținându-se astfel valoarea globală a entității. Pentru a asigura unitatea metodologică de calcul, valoarea reziduală se determină pe baza aceluiași indicator folosit în previziunile explicite.

Valoarea reziduală în gestiunea financiară a întreprinderii

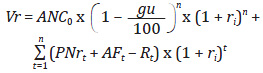

Valoarea reziduală a întreprinderii (Vr) corespunde orizontului de prognoză în care cash flow-urile nu mai pot fi calculate cu credibilitate. Este vorba despre o durată de timp mai mare de șapte-zece ani (perioada de previziune neexplicită). Dacă entitatea își încetează activitatea la sfârșitul perioadei de previziune explicite (trei-zece ani), valoarea reziduală reflectă valoarea de realizare netă a activelor, conform relației:

Vr = Prețul estimat de vânzare al terenurilor + Prețul estimat de vânzare al mijloacelor fixe + Capitalul de lucru net – Cheltuielile aferente vânzării – Impozitul pe venitul realizat din vânzare – Impozitul pe dividende (dacă este cazul) – Datoriile totale

Valoarea reziduală este expresia cash flow-urilor totale realizabile în intervalul de timp ce urmează perioadei de previziune explicite, care se consideră că va crește într-o proporție constantă, calculată conform relației:

CMPC = Rf x CPr + (100% – Cota de impozit pe profit) x Rd x Cî

Există întreprinderi care din anumite motive au o durată de viață limitată, cum ar fi faptul că acestea își desfășoară activitatea în spații închiriate, pentru care există contracte de închiriere sau de leasing pe termen limitat, sau exploatează resurse limitate, pe cale de epuizare, ori piața produselor, serviciilor sau lucrărilor oferite de societate este în declin sau pe cale de dispariție etc. În toate aceste situații, valoarea reziduală nu se calculează prin capitalizarea cash flow-urilor nete (metodă de randament), ci în optică patrimonială, prin metoda activului net de lichidare.

Cu cât perioada de previziune explicită este mai mică, cu atât ponderea valorii reziduale actualizate în valoarea întreprinderii este mai mare și invers. Se constată așadar că relația dintre perioada de previziune explicită și valoarea reziduală este de inversă proporționalitate. Prin urmare, valoarea întreprinderii nu este influențată de mărimea duratei de previziune explicite.

Nivelul valorii reziduale a întreprinderii depinde de mai multe elemente, precum (Maxim, 2008, p. 433):

- valoarea sa din ultimul an al previziunilor explicite, cu care este direct proporțională;

- mărimea perioadei previziunilor explicite, cu care este invers proporțională;

- mărimea ratei de actualizare, cu care este invers proporțională;

- specificul activității entității, în funcție de care poate să scadă sau să crească.

Valoarea întreprinderii în ultimul an al perioadei de previziune explicite poate fi privită ca valoare bazată pe venitul din anul în care se opresc previziunile explicite, reprezentând în acest caz valoarea actuală a veniturilor nete ce se vor realiza din acel an până la un orizont de timp nedefinit, sau ca valoare de lichidare, atunci când la un moment viitor se prefigurează desființarea entității și valorificarea unor elemente de patrimoniu.

În primul caz, nivelurile indicatorilor pe baza cărora se calculează valoarea reziduală sunt aceleași sau în creștere, respectiv în scădere constantă pentru o perioadă infinită de timp.

Valoarea reziduală este cu atât mai mare cu cât orizontul previziunilor explicite este mai apropiat. În cazul unui orizont îndepărtat, aceasta este nesemnificativă ca mărime și influențează într-o proporție redusă valoarea actuală a firmei.

Prin urmare, pentru calculul valorii reziduale a întreprinderii pot fi utilizate metode care au în vedere continuitatea funcționării sale și posibilitățile acesteia de a realiza profit, cash flow-uri, dividende, sau pot fi folosite metode patrimoniale.

Metode de calcul al valorii reziduale

În cele ce urmează prezentăm principalele tehnici de calcul al valorii reziduale, făcând referire atât la metodele patrimoniale, cât și la cele de randament sau rentabilitate. De asemenea, sunt redate și alte modalități de determinare a acestui indicator, respectiv o tehnică contabilă, una economică și multiplicatorul sau multiplul rezidual Z obținut prin modelul Gordon-Shapiro.

1. Metode bazate pe venit (de randament sau rentabilitate)

Aceste procedee au la bază indicatori valorici precum cash flow-urile (CF), profitul net (PN) și rezultatul net din exploatare din ultimul an al perioadei de previziune explicite (RNen), care se consideră capitalizat la infinit.

Prin urmare, relațiile de calcul vor rezulta din formulele generale:

2. Metode patrimoniale

Metodele bazate pe venit nu se justifică atunci când, din anumite motive, întreprinderea are o durată de viață limitată (Maxim, 2008, p. 434):

- a fost înființată pentru o perioadă de timp determinată;

- obiectul de activitate este condiționat de realizarea unei investiții importante, de exploatarea unor rezerve de resurse naturale limitate etc.;

- are la bază un contract de franciză cu durată limitată;

- funcționează în spații sau pe terenuri închiriate, cu o durată limitată a contractului de închiriere;

- produsele, serviciile sau lucrările realizate de societate se află în faza de declin și în momentul evaluării nu se poate previziona cu certitudine asimilarea unor noi produse, servicii sau lucrări.

În astfel de situații, valoarea reziduală se calculează prin metode patrimoniale, care pot consta în previziunea globală a activului net contabil (ANC) în orizontul de prognoză stabilit sau în previziunea analitică a valorilor elementelor patrimoniale ale întreprinderii și însumarea rezultatelor.

Pentru previziunea globală, în literatura de specialitate se utilizează una dintre următoarele relații:

Prima relație reflectă activul net contabil corectat în momentul evaluării, la care se adaugă modificarea anuală a acestuia prin intrări și ieșiri de active, cu condiția ca AFt să constituie amortizarea fiscală din anul t și Inmt să fie înlocuit cu Rt și să reprezinte retrageri sau ieșiri de active în anul t. Aceste condiții sunt necesare deoarece, chiar dacă investițiile sunt făcute pentru menținere, ele conservă valoarea activului net corectat și contribuie la diminuarea gradului mediu anual de uzură.

Corecția cu gradul mediu anual de uzură se impune ca urmare a transmiterii valorii în procesul utilizării activelor firmei.

S-ar putea face abstracție și de rata inflației, dacă la actualizarea valorii reziduale se folosește o rată neinflaționistă (deflatată).

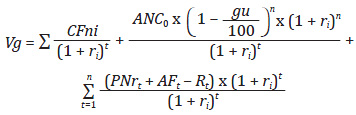

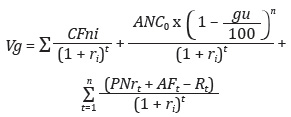

În această situație, relația de calcul al valorii (globale) a întreprinderii trebuie să includă și valoarea reziduală. Prin urmare, dacă se dorește determinarea valorii entității pe baza cash flow-urilor, relația de calcul este următoarea:

În acest caz se presupune că în perioada aferentă previziunilor explicite nu se fac investiții și nu au loc ieșiri de active sau că valoarea intrărilor este egală cu cea a ieșirilor. Relația este valabilă în cazul întreprinderilor la care ponderea principală în totalul activelor o dețin clădirile cu o durată mare de viață și al căror grad de uzură este redus (cuprins între cinci și opt ani) și terenurile a căror valoare nu scade în timp, ci, din contră, crește în mod normal, cu excepția situațiilor de criză economico-financiară.

Datorii totale – Cheltuieli de lichidare –

Impozite și taxe

3. Alte modalități de determinare a valorii reziduale

Calculul valorii reziduale care urmează să fie adăugată la suma cash flow-urilor degajate de întreprindere reprezintă cea de-a treia dintre cele patru etape succesive de aplicare a metodei fluxurilor de disponibilități actualizate privind evaluarea întreprinderii. La sfârșitul perioadei proiectate, entitatea are o anumită valoare, care trebuie estimată.

Astfel, se cunosc două tehnici de determinare a acestei valori (Toma, 2007, pp. 110-111):

- o tehnică ce privilegiază latura contabilă: valoarea reziduală este egală cu activul net contabil de la sfârșitul perioadei sau cu un multiplu al rezultatului din ultimul an al perioadei de previziune explicite. Acest multiplu se calculează prin comparare cu multiplii utilizați pe piață pentru întreprinderi similare;

- o tehnică ce privilegiază latura economică propriu-zisă, fiind o metodă de actualizare prin perpetuare: valoarea reziduală a entității este egală cu suma fluxurilor actualizate pe care aceasta va fi capabilă să le degaje dincolo de perioada de prognoză. Concret, ea presupune o extrapolare a cash flow-urilor din ultimul an de proiectare.

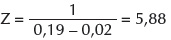

Valoarea reziduală se calculează cel mai frecvent cu ajutorul relației:

Multiplicatorul rezidual Z se poate obține prin modelul Gordon-Shapiro astfel:

Exemplu

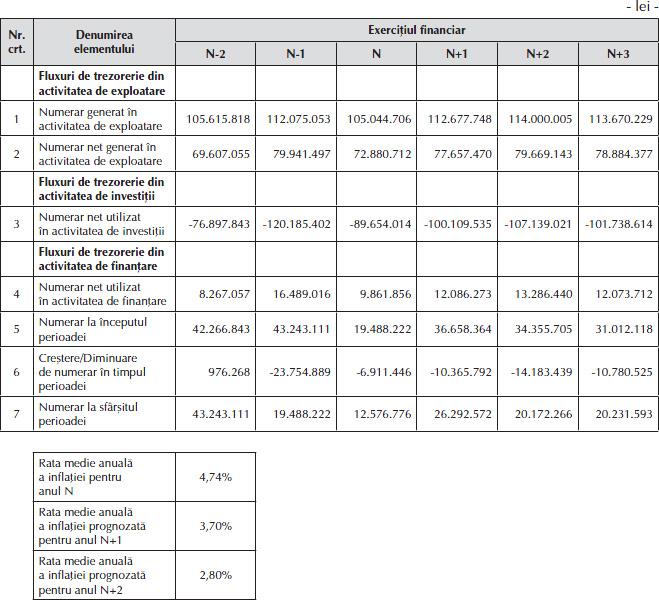

Entitatea prezintă următoarea situație a fluxurilor de trezorerie previzionate:

Pe baza datelor extrase din tabelul de mai sus, valoarea reziduală a entității se determină astfel:

CFN+3 = 20.231.593 lei

Vr = CFN+3 x k = 20.231.593 lei x 5,88 = 118.961.766,84 lei

Referitor la valoarea reziduală, constatăm următoarele (Toma, 2007, p. 112):

- Vr este valoarea întreprinderii la sfârșitul ultimului an al perioadei de previziune explicite.

- Cu cât anul n este mai îndepărtat (perioada de previziune explicită este mai mare) și rata de actualizare este mai mare, cu atât valoarea reziduală se micșorează, apropiindu-se de zero, și chiar ajunge la zero dacă perioada de prognoză depășește 10-20 de ani.

- Cu cât anul n este mai apropiat și rata de actualizare este mai redusă, cu atât valoarea reziduală este mai mare.

Se remarcă faptul că valoarea reziduală se află în relație de inversă proporționalitate cu perioada de previziune explicită și cu rata de actualizare.

În prezent, firmele de consultanță dispun de programe care, folosind datele întreprinderii, pot să ofere diferite variante de calcul al fluxurilor de trezorerie.

În practica evaluărilor pe baza fluxurilor de disponibilități se procedează la calculul previzionat al acestora pe un interval de timp cuprins între trei și șapte ani, care are în vedere următoarele elemente:

- profitul net calculat (previzionat);

- amortizarea anuală calculată prin aplicarea unei norme medii anuale asupra valorii imobilizărilor corporale sau ca o rată procentuală aplicată cifrei de afaceri;

- investițiile suplimentare prognozate;

- modificarea necesarului de fond de rulment.

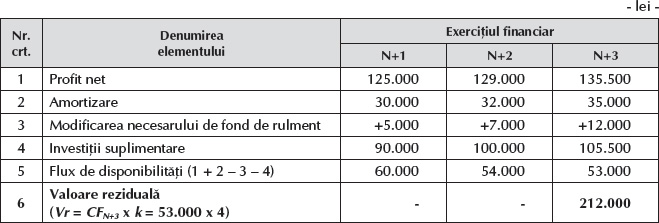

Exemplu

Calculul fluxului de disponibilități și al valorii reziduale ale unei societăți se prezintă astfel:

Calculul valorii reziduale se obține de regulă prin corectarea fluxului de disponibilități din ultimul an de previziune cu un coeficient cuprins între 3 și 6, stabilit pe baza experienței unor societăți a căror activitate a ajuns la maturitate (Ișfănescu et al., 2003, p. 218) (în exemplul anterior l-am considerat ca fiind egal cu 4).

Alte considerații asupra valorii reziduale

Valoarea reziduală a mijloacelor fixe reprezintă valoarea recuperărilor (materiale, piese de schimb) din mijloacele fixe scoase din funcțiune la expirarea duratei normale de funcționare. Din valoarea acestor recuperări se scad cheltuielile făcute cu scoaterea din folosință a mijlocului fix respectiv, diferența reprezentând valoarea reziduală (http://www.conta.ro/dictionar_litera.php?litera=v).

În cazul unui contract de leasing, valoarea reziduală reprezintă suma care trebuie plătită la expirarea acestuia pentru a se face transferul dreptului de proprietate asupra bunului contractat către utilizator.

Ca mod de calcul, valoarea reziduală se exprimă printr-un procent variabil, stabilit contractual, aplicat la costul de intrare (de achiziție) al bunului. Prin urmare, nu există o corelație directă cu valoarea finanțată – practic face parte din aceasta.

De cele mai multe ori, valoarea reziduală se plătește la finalul contractului de leasing, după achitarea tuturor ratelor de leasing (mai exact, o dată cu plata ultimei rate).

În majoritatea cazurilor există și posibilitatea rescadențării valorii reziduale, ceea ce îi asigură un confort sporit clientului și face parte din procesul de fidelizare a acestuia (http://www.conso.ro/sfatul-expertului/1579/Cum-se-calculeaza-valoarea-reziduala-la-un-contract-de-leasing.html).

Concluzii

Valoarea reziduală reprezintă una dintre categoriile de valori care se folosesc în evaluarea unei întreprinderi, în general, sau a unui proiect de investiții, în cazuri particulare. Ea arată valoarea pe care o entitate sau o investiție o are la finalul perioadei de previziune explicite corespunzând orizontului de prognoză în care cash flow-urile nu mai pot fi calculate cu credibilitate, fiind vorba despre o durată de timp mai mare de 10 ani (perioada de previziune neexplicită).

Cu cât perioada de previziune explicită este mai redusă, cu atât ponderea valorii reziduale (actualizate) în valoarea (globală a) întreprinderii este mai mare și invers. Prin urmare, se constată că relația dintre orizontul de prognoză explicit și valoarea reziduală este de inversă proporționalitate, valoarea companiei nefiind influențată de mărimea duratei de previziune explicite sau de cea a ratei de actualizare.

BIBLIOGRAFIE

- Dumitrean, Ioan (2012), Influența timpului asupra evaluării afacerilor. Analiză. Diagnostic. Evaluare, Editura Universității „Alexandru Ioan Cuza”, Iași.

- Dumitrean, Ioan (2019), Metode dinamice de evaluare a întreprinderilor (I), Contabilitatea, expertiza și auditul afacerilor, nr. 3, pp. 32-39.

- Dumitrean, Ioan (2019), Metode dinamice de evaluare a întreprinderilor (II), Contabilitatea, expertiza și auditul afacerilor, nr. 4, pp. 41-46.

- Dumitrean, Ioan (2019), Metode mixte de evaluare a întreprinderilor, Contabilitatea, expertiza și auditul afacerilor, nr. 1, pp. 52-57.

- Dumitrescu, Dalina, Dragotă, Victor, Ciobanu, Anamaria (2002), Evaluarea întreprinderilor, ediția a II-a, Editura Economică, București.

- Ișfănescu, Aurel, Șerban, Elena Claudia, Stănoiu, Andreea Carolina (2003), Evaluarea întreprinderii, Editura Universitară, București.

- Maxim, Emil (2008), Diagnosticarea și evaluarea organizațiilor, Editura Sedcom Libris, Iași.

- Mironiuc, Marilena (2006), Metode de evaluare a întreprinderii, Editura Universității „Alexandru Ioan Cuza”, Iași.

- Păvăloaia, Willi, Păvăloaia, Daniel (2006), Diagnosticul și evaluarea întreprinderii, Editura Tehnopress, Iași.

- Petrescu, Silvia, Concepte privind metodele de evaluare a firmei în condițiile dezvoltării durabile, în Constantin Toma, Costel Istrate (coordonatori) (2010), Informarea financiar-contabilă în condiții de criză: 15 ani de la implementarea noului sistem contabil din România, Editura Universității „Alexandru Ioan Cuza”, Iași.

- Stan, Sorin (2000), Evaluarea întreprinderilor necotate, Editura Tribuna Economică, București.

- Toma, Marin (2007), Inițiere în evaluarea întreprinderilor, Editura CECCAR, București.

- Zaiț, Dumitru (2008), Fundamentele economice ale investițiilor, Editura Sedcom Libris, Iași.

- http://www.conta.ro/dictionar_litera.php?litera=v

- http://www.conso.ro/sfatul-expertului/1579/Cum-se-calculeaza-valoarea-reziduala-la-un-contract-de-leasing.html

(Copyright foto: 123RF Stock Photo)

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc