Perspective asupra valorii actualizate și ratei de actualizare

Numărul 40, 16-22 oct. 2018 » Expertiza și auditul afacerilor

Termeni-cheie: valoare actualizată, rată de actualizare, previziune, risc, profit, cash flow

Clasificare JEL: G11, G12, G17

Actualizarea este o tehnică prin intermediul căreia se realizează calculul valorilor investițiilor decalate în timp, în funcție de următorii factori:

- intervalul de timp care separă momentul apariției valorilor nominale de cel de referință (prezent, real sau convențional);

- poziția în timp a valorilor față de momentul de referință (valori trecute sau viitoare);

- nivelul coeficientului (ratei) de actualizare.

Actualizarea este o procedură indispensabilă pentru asigurarea unei viziuni dinamice corecte în aplicarea metodelor de evaluare și, de asemenea, pentru luarea în calcul a fluxurilor de rezultate în timp. La modul cel mai simplu, actualizarea reprezintă operațiunea prin care o sumă ce va fi încasată sau plătită în viitor este transformată în valori prezente. Necesitatea acestei operațiuni derivă din faptul că unitățile monetare din viitor nu sunt echivalente cu cele din prezent (fără a se lua în calcul efectul inflaționist și riscul neîncasării sau încasării parțiale a sumelor în viitor).

Având în vedere sensul rațional al acțiunilor, principiul de bază al tehnicii actualizării ar putea avea următorul enunț: multiplicarea valorilor trecute în prezent și diminuarea valorilor viitoare în prezent.

Valoarea actualizată reprezintă, pe de o parte, valoarea prezentă a viitoarelor intrări nete de numerar care urmează să fie generate în derularea normală a activității întreprinderii, iar pe de altă parte, valoarea prezentă a viitoarelor ieșiri nete de numerar care se așteaptă să fie necesare pentru a deconta datoriile potrivit cursului normal al afacerilor.

Valoarea actualizată este orientată spre viitor, fiind calculată pe baza fluxurilor nete de numerar aferente intervalului prezent-viitor.

Există o serie de întrebări privind modul de calcul al valorii actualizate, la câteva dintre acestea încercând să răspundem în cele ce urmează.

În perceperea valorii financiare a timpului, este esențial că resursele financiare disponibile în prezent pot fi investite pentru a se obține un randament sau o rată de rentabilitate care să remunereze investitorul. Acest randament este denumit rată de actualizare (coeficient de actualizare sau rată de scont) și poate fi egal cu:

- rata dobânzii corespunzătoare unei investiții garantate (de exemplu, în titluri de stat), atunci când obținerea fluxurilor viitoare are un grad de certitudine ridicat. Aceasta se întâmplă într-un mediu economic stabil, când investiția este considerată fără risc, deci în niciun caz în țara noastră;

- rata dobânzii corespunzătoare unei investiții garantate, plus o primă de risc, atunci când randamentul așteptat de la investiția respectivă are un grad de certitudine scăzut.

Rata de actualizare „penalizează” (decotează) un rezultat care se va obține în viitor prin exploatarea întreprinderii evaluate, ca urmare a faptului că se pierde un anumit câștig față de situația în care suma respectivă (capitalurile investite pentru a degaja rezultat) ar fi fost fructificată în prezent pe piața financiară. Din acest motiv rata de actualizare mai poartă numele de cost de oportunitate al capitalului (sau al proiectului de investiții).

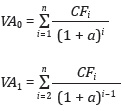

Rata de actualizare este notată cu r (sau a) și se aplică prin intermediul unui factor de actualizare 1/(1 + r) unor rezultate constante sau nu, care se vor obține într-o perioadă finită de timp, denumită orizont de prognoză explicit.

Pentru determinarea valorii actualizate a unui activ sunt necesare următoarele elemente:

- perioada de timp pentru care activul respectiv generează fluxuri de numerar pentru întreprindere;

- fluxurile nete de numerar așteptate a se obține din utilizarea acestuia pe durata sa de viață utilă și din vânzarea sa la finalul acestei durate;

- rata de actualizare.

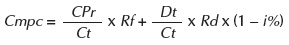

Rata de actualizare este expresia costului capitalului investit, care poate fi capitalul propriu, cel împrumutat sau mixt. Atunci când întreprinderea își desfășoară activitatea atât cu capital propriu, cât și cu capital împrumutat, rata de actualizare exprimă costul mediu ponderat al capitalului (Cmpc).

Exemplu

Structura finanțării capitalului investit într-o întreprindere este reprezentată de 77% capital propriu și 23% capital împrumutat. Rata reală a dobânzii pentru capitalul împrumutat este de 10%, impozitul pe profit – 16%, iar costul capitalului propriu – 15%.

Cmpc = 15% x 0,77 + 10% x (1 – 16%) x 0,23 = 13,482%

Costul capitalului investit este expresia costului de oportunitate al capitalului investit, care exprimă costul neangajării capitalului respectiv în alte afaceri ce implică riscuri similare. El reflectă speranța obținerii unor venituri viitoare și este identificat cu rata rentabilității capitalului. În general, managerii utilizează costul de oportunitate al capitalului pe care îl gestionează, adică minimul rentabilității pe care trebuie să o obțină ca urmare a gestionării capitalului încredințat de către acționari. Pentru investitori, elementul adecvat cu care operează este rata rentabilității pe care speră să o realizeze în urma investiției în achiziționarea unei întreprinderi sau a unui pachet de acțiuni.

Standardul european și cel internațional de evaluare a afacerilor prevăd că este necesar să existe o corelație între modul de calcul al cash flow-ului și cel al ratei de actualizare. Astfel, în cazul în care cash flow-ul este exprimat în termeni nominali (prețuri curente), se va folosi o rată nominală de actualizare, care este o rată de piață, exprimată în termeni monetari, ce încorporează și creșterea inflaționistă a prețurilor.

Rata reală de actualizare este exprimată în funcție de puterea de cumpărare a cash flow-ului net, care se va aplica asupra cash flow-ului nominal după ce din acesta a fost eliminată influența inflaționistă.

Rata de actualizare cu care se actualizează cash flow-ul net la dispoziția acționarilor exprimă costul capitalului propriu, iar cea cu care se actualizează cash flow-ul net la dispoziția întreprinderii arată costul mediu ponderat al capitalului.

În literatura de specialitate, costul mediu ponderat al capitalului și rata de actualizare sunt considerate indicatori de bază care exprimă:

- mărimea profitului „normal” ce trebuie obținut de un investitor pentru ca acestuia să-i fie indiferent dacă menține investiția într-o afacere sau o reorientează spre o altă afacere care implică aceleași riscuri ori riscuri similare. Dacă profitul net din exploatare este superior profitului „normal”, apare o diferență care reprezintă profitul economic sau supraprofitul (goodwill);

- creșterea valorii capitalului acționarilor în cazul în care rata rentabilității capitalului investit este superioară ratei de actualizare (costului mediu ponderat al capitalului). Aceasta înseamnă că diferența dintre cash flow-ul net actualizat și costul investiției este pozitivă numai dacă rata internă a rentabilității (RIR) este superioară costului capitalului reprezentat prin rata de actualizare (RIR > r). În această situație se produce o valoare suplimentară pentru acționari, respectiv o valoare adăugată față de cea investită de ei.

Cumpărătorul potențial este interesat de utilizarea unei rate de actualizare cât mai ridicate, exagerând de cele mai multe ori mărimea riscurilor viitoare, pentru ca astfel să îi sugereze vânzătorului cedarea afacerii la un preț de vânzare cât mai mic. Pe de altă parte, vânzătorul are tendința să prezinte afacerea pe care dorește să o vândă ca având riscuri viitoare minime, pentru a-i induce cumpărătorului plata unui preț de achiziție cât mai mare, fapt pentru care aplică o rată de actualizare cât mai redusă. Valoarea reală de tranzacționare a afacerii se situează undeva între cele două valori.

Dacă elementele menționate mai sus pot fi determinate de o manieră fiabilă și obiectivă, profitul obținut de întreprindere poate fi stabilit după cum urmează:

Rezultatul determinat pe baza valorii actualizate este un rezultat ex-ante care reflectă așteptările viitoare de numerar.

Exemplu

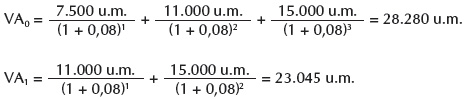

Fluxurile nete de numerar generate de utilizarea unui activ pe durata sa de viață utilă sunt de 7.500 u.m. în primul an, 11.000 u.m. în anul al doilea și 15.000 u.m. în anul al treilea. Rata de actualizare folosită pentru calculul valorii actualizate este de 8% pe an.

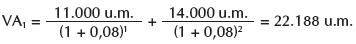

Fluxurile nete de numerar estimate de întreprindere pot suferi modificări în timp. Astfel, dacă la sfârșitul primului an se apreciază că fluxurile nete de numerar pentru ultimul an vor fi de 14.000 u.m., în loc de 15.000 u.m., valoarea actualizată și profitul la sfârșitul primului an se determină astfel:

Pf1 = VA1 – VA0 + CF1 = 22.188 u.m. – 28.280 u.m. + 7.500 u.m. = 1.408 u.m.

Se observă că diminuarea cu 1.000 u.m. a fluxurilor nete de numerar din ultimul an de viață a activului antrenează o scădere a profitului cu 857 u.m. (2.265 u.m. – 1.408 u.m.).

Avantajele evaluării pe baza valorii actualizate au impus căutarea de metode specifice pentru calculul acestei valori. Astfel, Cadrul contabil al FASB a introdus în calculul valorii actualizate factorul risc, care este influențat de variațiile posibile asupra fluxurilor nete de numerar estimate, de valoarea în timp a banilor și de alți factori precum lipsa lichidității elementului analizat sau imperfecțiunile pieței.

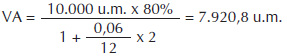

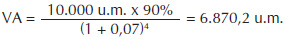

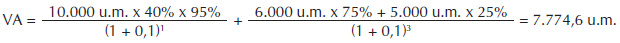

Considerăm că societatea din exemplul nostru are de încasat trei creanțe cu valoarea nominală de 10.000 u.m. fiecare, ca urmare a vânzării unor active. Astfel:

- creanța 1 va fi încasată în totalitate peste 2 luni;

- creanța 2 va fi încasată în totalitate peste 4 ani;

- creanța 3 va fi încasată 40% peste un an și restul de 60% peste 3 ani.

Luând în considerare valoarea în timp a banilor și solvabilitatea debitorilor, s-au stabilit următoarele rate de actualizare:

- 6% pentru creanța 1;

- 7% pentru creanța 2;

- 10% pentru creanța 3.

Probabilitățile de încasare a celor trei creanțe sunt următoarele:

- 80% pentru creanța 1;

- 90% pentru creanța 2;

- pentru creanța 3, 95% pentru primul an, iar pentru anul al treilea, 75% este probabil să se încaseze suma de 6.000 u.m. și 25%, suma de 5.000 u.m.

Pe baza datelor prezentate mai sus, valorile actualizate ale creanțelor sunt următoarele:

Ceea ce introduce nou standardul SFAC (Statement of Financial Accounting Concepts) 5 Recunoașterea și evaluarea în situațiile financiare ale afacerilor întreprinderii este calculul fluxurilor de numerar luând în considerare riscul variației acestora, deoarece actualizarea fluxurilor de numerar este o metodă veche, mult discutată din punct de vedere teoretic, dar pusă în practică doar de întreprinderile mari, care dețin specialiști în calculul acestor valori.

Termenii-cheie sunt definiți astfel:

✔ Valoare actualizată – valoarea prezentă (actuală) a viitoarelor intrări nete de numerar care vor fi generate în derularea normală a activității entității sau a viitoarelor ieșiri nete de numerar care se așteaptă să fie necesare pentru a deconta datoriile potrivit cursului normal al afacerilor.

✔ Rată de actualizare – rata rentabilității minime cerute de piață pentru o sumă de capitaluri investite într-o întreprindere. Ea are semnificația unei rate de fructificare a capitalurilor investite pe piața financiară, în loc să fie investite în entitate.

✔ Previziune – precizarea anticipată a evoluției fenomenelor și proceselor economice făcută pe baza analizei științifice a realității, ținând seama de legile obiective ale dezvoltării economice și sociale, de rezultatele estimate ale măsurilor preconizate prin politica economică. Aceasta se calculează ținând cont și de probabilitatea de apariție a fenomenelor și/sau proceselor respective.

✔ Risc – posibilitatea apariției unor pierderi de valoare aferente unor active sau pasive ca urmare a unor factori imprevizibili care ar putea apărea în viitor. Riscul este adesea corelat cu incertitudinea.

✔ Profit – formă transformată a plusvalorii, reprezentând beneficiul economic, care se calculează ca diferență între veniturile și cheltuielile aferente activităților întreprinderii (venituri > cheltuieli).

✔ Cash flow – suma lichidităților generate sau consumate de o activitate pe parcursul unei perioade de timp luate în considerare ori trezoreria disponibilă. Reprezintă practic ceea ce rămâne la dispoziția societății după efectuarea tuturor plăților. Se deosebește de profit prin faptul că se calculează ca diferență nu între venituri și cheltuieli, ci între încasări și plăți.

Venituri ≠ încasări. Nu orice venit înseamnă în mod obligatoriu o încasare. De exemplu, veniturile din anularea provizioanelor și ajustărilor pentru depreciere sau pierdere de valoare nu se concretizează în încasări/intrări de disponibilități bănești în firmă.

Cheltuieli ≠ plăți. Nu orice cheltuială presupune în mod obligatoriu o plată. De exemplu, cheltuielile privind constituirea provizioanelor și cele cu amortizarea și ajustările pentru depreciere sau pierdere de valoare nu se concretizează în plăți efective/ieșiri de disponibilități bănești din entitate.

BIBLIOGRAFIE

- DeFusco, Richard A., McLeavey, Dennis W., Pinto, Jerald E., Runkle, David E. (2004), Quantitative Methods for Investment Analysis, ediția a II-a, CFA Institute.

- Dumitrean, Ioan (2010), Valori folosite în evaluarea de bunuri, acțiuni, societăți sau afaceri, Tribuna Economică, nr. 6/iunie.

- Dumitrean, Ioan (2012), Influența timpului asupra evaluării afacerilor. Analiză. Diagnostic. Evaluare, Editura Universității „Alexandru Ioan Cuza”, Iași.

- Dumitrean, Ioan (2018), Fundamentarea deciziilor de investiții cu ajutorul funcțiilor financiare din programele de calcul tabelar, Contabilitatea, expertiza și auditul afacerilor, nr. 8/august.

- Jianu, Iulia (2007), Evaluarea, prezentarea și analiza performanței întreprinderii: O abordare din prisma Standardelor Internaționale de Raportare Financiară, Editura CECCAR, București.

- Mironiuc, Marilena (2007), Gestiunea financiar-contabilă a întreprinderii. Concepte. Politici. Practici, Editura Sedcom Libris, Iași.

- Zaiț, Dumitru (2008), Fundamentele economice ale investițiilor, Editura Sedcom Libris, Iași.

- IASB (2017), Standardele Internaționale de Raportare Financiară (IFRS). Norme oficiale emise la 1 ianuarie 2017, traducere, Editura CECCAR, București.

- https://www.fasb.org/jsp/FASB/Page/PreCodSectionPage&cid=1176156317989

- http://site2.anevar.ro

De 1 și 8 Martie „un cântec, un zâmbet, o floare” oferite mamelor, soțiilor, prietenelor, colegelor noastre

Arta Thaliei – de la viață pe scenă și de la scenă la publicul larg

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni