Piramida performanței – sistem de indicatori pentru analiza rezultatelor economico-financiare

Numărul 11, 27 mar. - 2 apr. 2018 » Expertiza și auditul afacerilor

Introducere

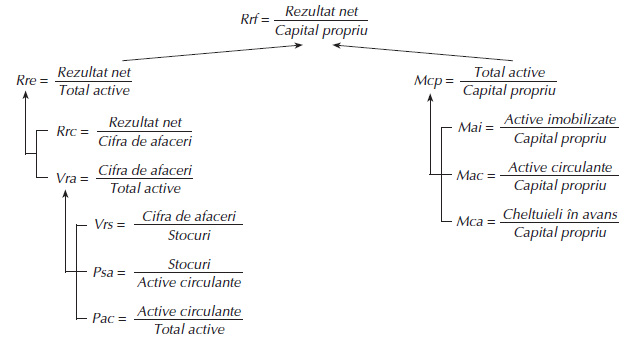

Rata rentabilității financiare este un indicator de expresie relativă care sintetizează în forma cea mai reprezentativă performanța economico-financiară a unei entități, deoarece exprimă în modul cel mai sintetic eficiența utilizării capitalului propriu. Mărimea ratei rentabilității financiare este determinată în mod nemijlocit de indicatori cu conținut atât cantitativ, cât și calitativ, sistematizați în piramida performanței.

Rata rentabilității economice, rata rentabilității comerciale, multiplicatorul capitalului propriu ca expresie a formei inverse a ratei autonomiei financiare generale, viteza de rotație a activului contabil, a activelor circulante și a stocurilor sunt factori care explică fie o creștere, fie o diminuare a ratei rentabilității financiare de la un segment de timp la altul. Analiza acestor indicatori oferă posibilitatea identificării punctelor tari și a celor slabe din activitatea entității și, pe această bază, a fundamentării unor măsuri de corecție.

Analiza dinamicii ratei rentabilității financiare prin prisma piramidei performanței

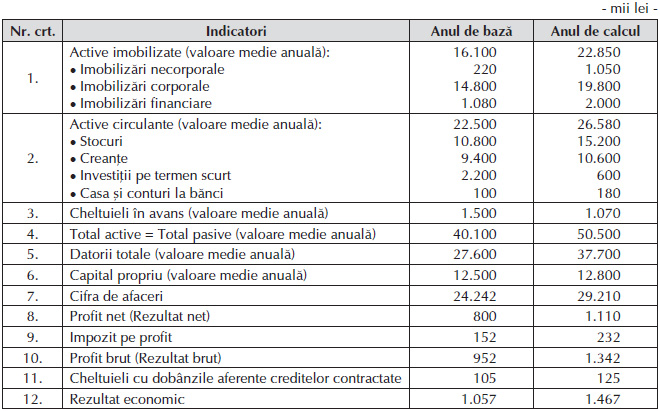

Datele utilizate pentru a realiza analiza dinamicii ratei rentabilității financiare aparțin unui operator economic cu profil de activitate productivă. Acestea sunt prezentate în tabelul următor.

utilizați la calculul și analiza piramidei performanței

Piramida performanței prezintă într-o formă grafică un sistem de indicatori economico-financiari de natură factorială care definesc mărimea ratei rentabilității financiare. Se conturează astfel un sistem de relații cu o semnificație deterministă pe baza cărora se stabilește influența factorilor care explică modificarea ratei rentabilității financiare în perioada de calcul comparativ cu cea de bază.

Forma grafică a piramidei performanței este următoarea:

în care datoriile totale sunt constituite din următoarele posturi ale bilanțului: Datorii: sumele care trebuie plătite într-o perioadă de până la un an, Datorii: sumele care trebuie plătite într-o perioadă mai mare de un an, Provizioane și Venituri în avans.

Rata rentabilității financiare se majorează pe măsura creșterii gradului de îndatorare. Acest efect multiplicator constituie o componentă a efectului de pârghie, deoarece împrumuturile reprezintă o pârghie financiară care prin utilizare în procese economice rentabile determină o creștere a profitului și a ratei rentabilității financiare.

Cea de-a treia proporție, Mca, se referă la cheltuielile în avans înscrise în grupa C a bilanțului. Aceasta are însă o semnificație redusă în contextul analizei piramidei performanței, deoarece cheltuielile înregistrate în avans sunt definite ca fiind acele cheltuieli care urmează a se suporta eșalonat, pe baza unui scadențar, în perioadele sau exercițiile viitoare, și se referă la abonamente, chirii, valoarea dobânzilor aferente contractelor de leasing financiar sau alte cheltuieli efectuate anticipat.

Rapoartele de proporționalitate Mai, Mac și Mca ne edifică asupra modului de repartizare a multiplicatorului capitalului propriu pe feluri de active (imobilizate, circulante și cheltuieli în avans). În continuare este posibil să se determine și proporții cu caracter mai analitic, luând în calcul imobilizările pe tipuri (corporale, necorporale și financiare) și activele circulante pe categorii (stocuri, creanțe, investiții pe termen scurt, casa și conturi la bănci).

Sistemul interdependent al indicatorului viteza de rotație a activelor în funcție de Vrs, Psa și Pac conține ca element principal de influență dinamică viteza de rotație a stocurilor. Aceasta impune obținerea unei creșteri a vitezei de rotație a stocurilor prin stabilirea unui nivel optim al acestora și majorarea cifrei de afaceri. De asemenea, este important ca nivelul stocurilor în cadrul activelor circulante să aibă o mărime care să asigure continuitatea activităților economice în condiții de calitate și cost redus și să nu producă imobilizări financiare supranormative.

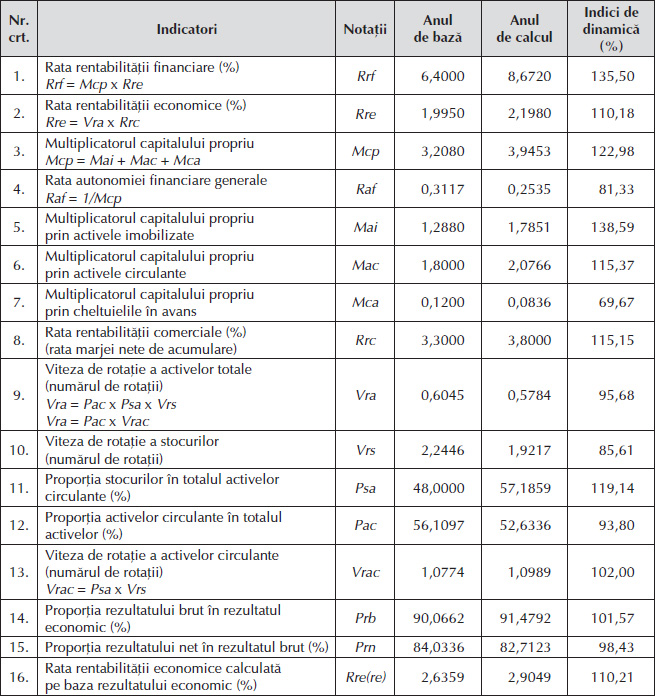

Analiza dinamicii ratei rentabilității financiare are în vedere determinarea modificării totale a acestui indicator și a influenței factorilor care explică modificarea, cu ajutorul metodei substituirilor succesive.

⇒ Modelul 1

∆ = Rrf1 – Rrf0 = 8,6720% – 6,4000% = 2,2720%

∆ = ∆Mcp + ∆Rre = 1,4709% + 0,8010% = 2,2720%

din care:

∆Mcp = (Mcp1 – Mcp0) x Rre0 = (3,9453 – 3,2080) x 1,9950% = 1,4709%

∆Mcp = ∆Mai + ∆Mac + ∆Mca = 0,9917% + 0,5518% – 0,0726% = 1,4709%

din care:

∆Mai = (Mai1 – Mai0) x Rre0 = (1,7851 – 1,2880) x 1,9950% = 0,9917%

∆Mac = (Mac1 – Mac0) x Rre0 = (2,0766 – 1,8000) x 1,9950% = 0,5518%

∆Mca = (Mca1 – Mca0) x Rre0 = (0,0836 – 0,1200) x 1,9950% = -0,0726%

∆Rre = (Rre1 – Rre0) x Mcp1 = (2,1980% – 1,9950%) x 3,9453 = 0,8010%

∆Rre = ∆Vra + ∆Rrc = -0,3400% + 1,1410% = 0,8010%

din care:

∆Vra = (Vra1 – Vra0) x Rrc0 x Mcp1 = (0,5784 – 0,6045) x 3,3000% x 3,9453 = -0,3400%

∆Vra = ∆Pac + ∆Psa + ∆Vrs = -0,4876% + 1,4129% – 1,2653% = -0,3400%

din care:

∆Pac = (Pac1 – Pac0) x Psa0 x Vrs0 x Rrc0 x Mcp1 = (52,6336% – 56,1097%) x 48,0000% x 2,2446 x 3,3000% x 3,9453 = -0,4876%

∆Psa = (Psa1 – Psa0) x Pac1 x Vrs0 x Rrc0 x Mcp1 = (57,1859% – 48,0000%) x 52,6336% x 2,2446 x 3,3000% x 3,9453 = 1,4129%

∆Vrs = (Vrs1 – Vrs0) x Pac1 x Psa1 x Rrc0 x Mcp1 = (1,9217 – 2,2446) x 52,6336% x 57,1859% x 3,3000% x 3,9453 = -1,2653%

∆Rrc = (Rrc1 – Rrc0) x Vra1 x Mcp1 = (3,8000% – 3,3000%) x 0,5784 x 3,9453 = 1,1410%

Pe baza calculelor efectuate se constată că rata rentabilității financiare a fost în perioada de calcul mai mare cu 2,27% față de nivelul înregistrat în perioada de bază. Factorii care au determinat această creștere pot fi apreciați ca având atât o influență pozitivă, cât și un impact negativ, precum și ca factori cu influență pozitivă, dar insuficient valorificați, astfel:

✔ Creșterea ratei rentabilității financiare este explicată pe seama majorării atât a multiplicatorului capitalului propriu, cu 1,47%, cât și a ratei rentabilității economice, cu 0,80%.

✔ Se remarcă influența preponderentă a factorului de natură cantitativă Mcp, cu 64,76%, comparativ cu 35,24%, cât reprezintă influența factorului calitativ Rre, aceasta semnalând necesitatea transformării tipului de activitate extensiv într-unul intensiv, care asigură un curs economic performant și sustenabil.

✔ Multiplicatorul capitalului propriu stabilește raportul totalului activului sau al pasivului cu capitalul propriu, iar forma inversă a acestui raport, denumită rata autonomiei financiare generale, înregistrează o scădere cu 18,67%. Se constată astfel creșterea proporției datoriilor totale (credite bancare și surse financiare atrase) în pasivul contabil de la 68,83% la 74,65%, care are o influență benefică asupra ratei rentabilității financiare.

✔ Având în vedere aceste constatări, este necesar ca rata medie a dobânzilor aferente creditelor bancare să nu fie mai mare decât rata rentabilității financiare, pentru a nu fi afectat profitul.

✔ Creșterea capitalului propriu cu 2,40% este devansată de mărirea valorii atât a activelor imobilizate, cu 41,93%, cât și a activelor circulante, cu 18,13%, fapt ce demonstrează majorarea proporției datoriilor în totalul pasivului contabil, a gradului de acoperire financiară din surse externe și a multiplicatorului capitalului propriu.

✔ Resursele financiare provenite din afara societății (datoriile totale) acoperă o parte mai mare a activelor imobilizate și a celor circulante în perioada de calcul față de cea de bază.

✔ Creșterea ratei rentabilității economice cu 10,18%, care se concretizează în majorarea ratei rentabilității financiare cu 0,80%, suportă la rândul său următoarele influențe:

Încetinirea vitezei de rotație a activelor totale trebuie privită în primul rând prin prisma vitezei de rotație a activelor circulante, care înregistrează o creștere și o influență pozitivă asupra măririi ratei rentabilității financiare cu 0,15% (∆Psa + ∆Vrs = 1,41% – 1,26%). Această influență favorabilă este anulată prin diminuarea proporției activelor circulante în totalul activelor de la 56,11% la 52,63%. În aceste condiții, activele imobilizate, care au o viteză de rotație în scădere, obțin o majorare a proporției lor în totalul activelor, iar rata rentabilității financiare suportă o reducere de 0,49%.

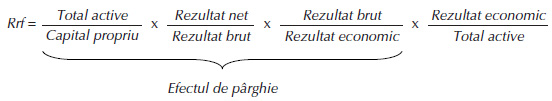

∆ = Rrf1 – Rrf0 = 8,6720% – 6,4000% = 2,2720%

∆ = ∆Mcp + ∆Prn + ∆Prb + ∆Rre(re) = 1,4709% – 0,1234% + 0,1210% + 0,8035% = 2,2720%

din care:

∆Mcp = (Mcp1 – Mcp0) x Rre0 = (3,9453 – 3,2080) x 1,9950% = 1,4709%

∆Prn = [(Prn1 – Prn0) x Mcp1 x Prb0 x Rre(re)0] x 100 = [(0,8271 – 0,8403) x 3,9453 x 0,9006 x 0,0263] x 100 = -0,1234%

∆Prb = [(Prb1 – Prb0) x Mcp1 x Prn1 x Rre(re)0] x 100 = [(0,9147 – 0,9006) x 3,9453 x 0,8271 x 0,0263] x 100 = 0,1210%

∆Rre(re) = [(Rre(re)1 – Rre(re)0) x Mcp1 x Prn1 x Prb1] x 100 = [(0,0290 – 0,0263) x 3,9453 x 0,8271 x 0,9147] x 100 = 0,8035%

Al doilea model folosit pentru analiza dinamicii ratei rentabilității financiare ne oferă următoarele informații:

✔ Impactul fiscalității asupra dinamicii ratei rentabilității financiare este nefavorabil, deoarece creșterea impozitului pe profit o devansează pe cea a ratei rentabilității financiare (1,52 > 1,35). De asemenea, se constată mărirea proporției impozitului pe profit în rezultatul economic de la 14,38% la 15,81%, ca urmare a majorării proporției cheltuielilor nedeductibile la calculul profitului impozabil. Această pârghie financiară este mai activă dacă au loc modificări legislative care se referă la cota impozitului pe profit.

✔ Impactul cheltuielilor cu dobânzile aferente creditelor contractate asupra ratei rentabilității financiare exprimă pârghia financiară a dobânzilor prin proporția acestora în rezultatul economic. Suma cheltuielilor cu dobânzile a fost mai mare cu 19,05% în perioada curentă față de cea de bază, dar inferioară creșterii relative a ratei rentabilității financiare (cu 35,5%). Acest rezultat dovedește rolul pozitiv al creditelor bancare în majorarea performanței economico-financiare a operatorului economic la care s-a realizat analiza.

În contextul intervenției manageriale se conturează, prin urmare, și ideea concentrării pe factorii care au avut o influență pozitivă mai redusă (rata rentabilității economice și viteza de rotație a activelor circulante) și a aplicării unor măsuri viabile, corect fundamentate, care să susțină creșterea ratei rentabilității financiare.

Observații

Un reper de apreciere generală a mărimii ratei rentabilității financiare este compararea acesteia cu nivelul mediu al ratei dobânzilor acordate de bănci pentru depozitele bancare, care trebuie să fie devansată pentru a confirma un minimum de performanță economico-financiară. De asemenea, mărimea ratei rentabilității economice se compară cu rata inflației, căreia trebuie să-i fie superioară, pentru a se evita un eventual proces de decapitalizare a societății a cărei performanță este analizată.

Din punct de vedere metodologic și al logicii statistice, în vederea asigurării comparabilității între indicatorii de performanță economico-financiară calculați, este necesar să se folosească determinări medii anuale pentru toți indicatorii de moment extrași din bilanț. Un indicator care se referă la un interval de timp trebuie să fie comparat cu unul care are aceeași extindere.

BIBLIOGRAFIE

- Gheorghiu, Alexandru (2004), Analiza economico-financiară la nivel microeconomic, Editura Economică, București.

- Mihăilescu, Nicolae, Răducan, Mihaela (2008), Analiza activității economico-financiare, Editura Victor, București.

- Robu, Vasile, Anghel, Ion, Șerban, Elena-Claudia (2014), Analiza economico-financiară a firmei, Editura Economică, București.

- Ordinul ministrului finanțelor publice nr. 1.802/2014 pentru aprobarea Reglementărilor contabile privind situațiile financiare anuale individuale și situațiile financiare anuale consolidate, publicat în Monitorul Oficial nr. 963/30.12.2014, cu modificările și completările ulterioare.

Festivalul Cărților Deschise, o fereastră spre fascinanta lume a cunoașterii

De 1 și 8 Martie „un cântec, un zâmbet, o floare” oferite mamelor, soțiilor, prietenelor, colegelor noastre

Arta Thaliei – de la viață pe scenă și de la scenă la publicul larg

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale