Previzionarea cash flow-urilor investiției (II)

Numărul 38, 8-14 oct. 2019 » Expertiza și auditul afacerilor

Termeni-cheie: proiect de investiții, cash flow, câștig

Clasificare JEL: G11, G17, E22

2. Previzionarea cash flow-urilor în cazul unui proiect integrat în activitatea companiei

În cazul în care proiectul realizat de companie este menit să conducă la o creștere a producției sau la o eficientizare a utilizării resurselor (scăderea cheltuielilor variabile și/sau a celor fixe), veniturile și cheltuielile strict generate de proiect nu mai pot fi individualizate în fiecare an. Din această cauză, pentru a determina cash flow-ul generat de proiect se va apela la o altă metodologie de calcul. Aceasta constă în:

- estimarea situațiilor financiare ale companiei (bilanț și contul de profit și pierdere) în cazul în care proiectul se va implementa, pe o perioadă egală cu numărul de ani în care se dorește exploatarea acestuia;

- estimarea situațiilor financiare ale companiei (bilanț și contul de profit și pierdere) în cazul în care proiectul nu se va implementa, pe o perioadă egală cu numărul de ani în care s-ar fi realizat exploatarea acestuia;

- determinarea cash flow-ului generat de proiect ca diferență între cash flow-ul disponibil al entității cu proiect și cash flow-ul acesteia fără proiect.

Estimarea situațiilor financiare ale companiei, atât cu proiect, cât și fără, va fi făcută pe baza unui set de ipoteze prestabilit. Ipotezele legate de dezvoltarea viitoare a acesteia fără proiect se vor face plecând de la evoluția sa istorică (indicatorii obținuți de entitate în trecutul recent, pe baza unei analize a ultimilor ani). Ipotezele legate de dezvoltarea companiei cu proiect vor porni de la cele fără proiect, care vor fi modificate pentru a include caracteristicile investiției (creșterea producției etc.).

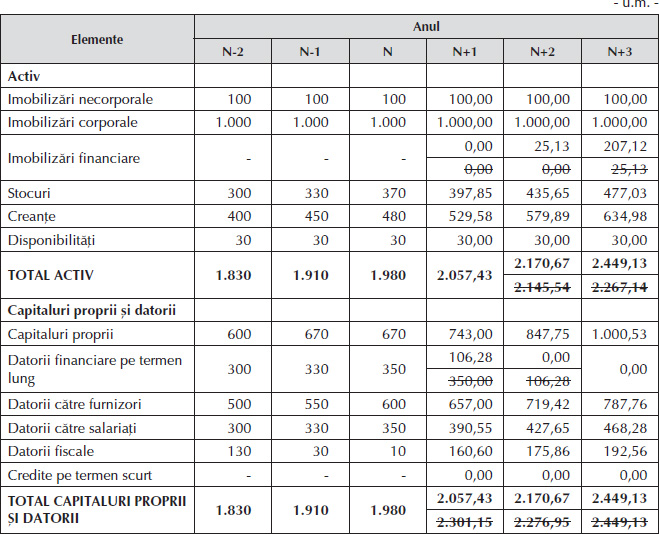

Există o serie de categorii bilanțiere pentru care nu se vor construi ipoteze, ci vor fi folosite pentru echilibrarea bilanțului societății (activul să fie egal cu capitalul propriu plus datoriile totale). Acestea sunt imobilizări financiare sau disponibilități bănești, pentru sume mai mici, datorii financiare pe termen lung sau credite bancare pe termen scurt, pentru sume mai mici. Principiul de echilibrare este:

Exemplu

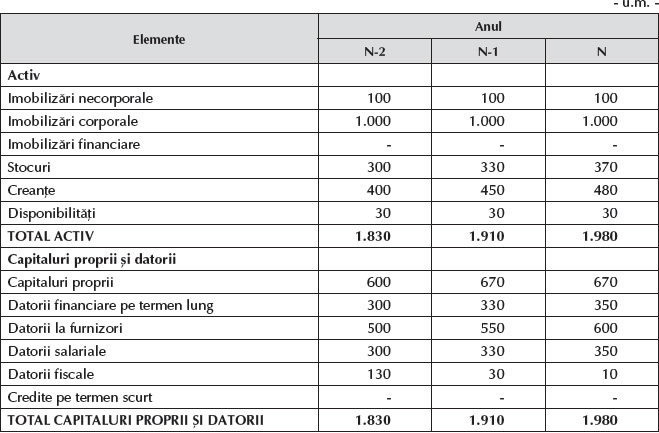

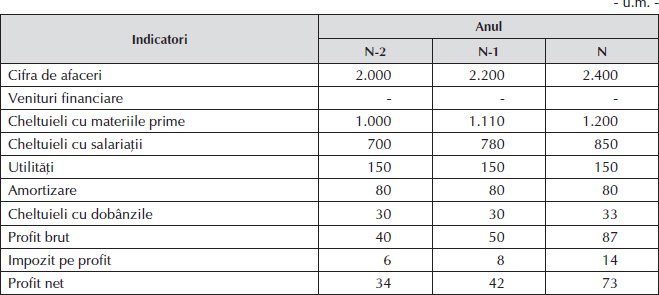

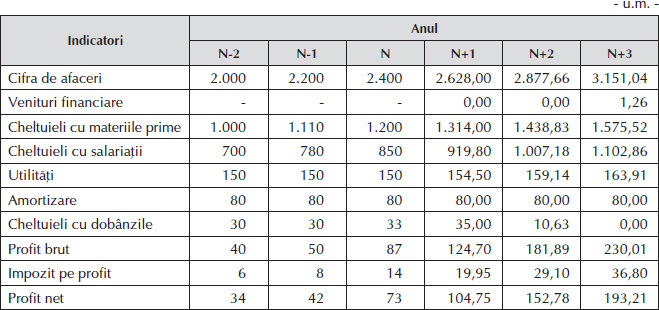

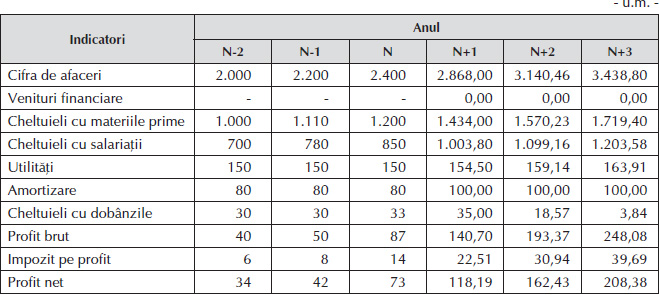

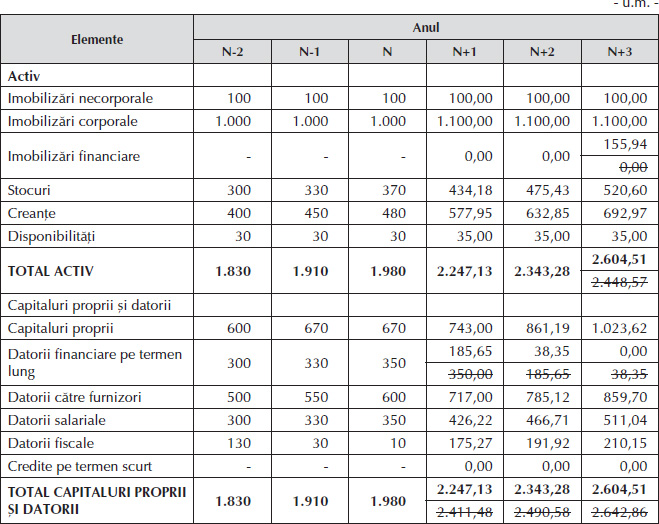

Pentru compania Alpha SA se cunosc următoarele informații din bilanțul și contul de profit și pierdere pentru ultimii 3 ani (N-2, N-1 și N):

În anul N, compania dorește să realizeze un proiect de investiții în valoare de 100 u.m., amortizabil liniar în 5 ani și finanțat integral din capitaluri proprii. Acesta presupune achiziționarea unor utilaje noi și va conduce la o creștere adițională de 10% a cifrei de afaceri în primul an, dar nu va modifica structura cheltuielilor.

Pentru simplificarea calculelor, se consideră că investițiile financiare pe termen scurt și creditele bancare pe termen scurt au o rată a dobânzii redusă, neglijabilă pentru companie.

Ne propunem:

- să previzionăm bilanțul și contul de profit și pierdere ale companiei Alpha SA pentru următorii 3 ani în condițiile în care aceasta nu va realiza proiectul de investiții, precizând și ipotezele care au stat la baza realizării previziunilor;

- să previzionăm bilanțul și contul de profit și pierdere ale companiei Alpha SA pentru următorii 3 ani în condițiile în care aceasta va realiza proiectul de investiții, precizând și ipotezele care au stat la baza realizării previziunilor;

- să calculăm cash flow-urile generate pentru companie de proiectul de investiții.

Deci cifra de afaceri din fiecare an se calculează pe baza formulei:

CAN+1 = CAN x (1 + g)

✔ Cheltuielile cu materiile prime și cele cu salariații sunt variabile în funcție de cifra de afaceri. Ponderea lor se menține constantă în următorii 3 ani și egală cu cea înregistrată în trecut.

Ponderile acestor cheltuieli în cifra de afaceri sunt următoarele:

✔ Cheltuielile cu utilitățile sunt cheltuieli fixe, deci vor rămâne aproximativ constante în timp. Pentru prudență, valoarea lor va fi majorată cu rata inflației, pentru a include o potențială creștere a prețurilor în perioada de analiză.

✔ Cheltuielile cu amortizarea sunt constante în cei 3 ani de analiză, iar valoarea imobilizărilor (adică a elementelor care sunt amortizate în timp) este de asemenea constantă. Prin urmare, se poate concluziona că politica entității este de a reinvesti anual o sumă egală cu valoarea amortizării în imobilizările deținute, realizând operațiuni de întreținere și reparare a acestora. Astfel, valoarea imobilizărilor, dar și cea a amortizării lor rămân constante în timp. Ca ipoteză de lucru, se consideră că această politică se menține și în următorii 3 ani.

✔ Compania nu a avut venituri financiare în perioada de analiză. Acestea ar putea să apară sub forma unor dobânzi, cupoane, dividende primite ca urmare a investițiilor financiare realizate, începând cu anul următor efectuării acestora. Astfel, deoarece în ultimul an de analiză (anul N) imobilizările financiare și investițiile financiare pe termen scurt sunt de 0 u.m., se consideră că veniturile financiare în anul N+1 (anul în care s-ar fi încasat dobânzile aferente investițiilor din anul N) sunt de 0 u.m.

Pentru a determina valorile din anii următori trebuie estimate valorile activelor și cele ale capitalurilor proprii și datoriilor din anul N+1, care vor arăta dacă va fi cazul realizării anumitor investiții financiare (acestea pot apărea în momentul echilibrării bilanțului – a se vedea anul N+2 în exemplul de față).

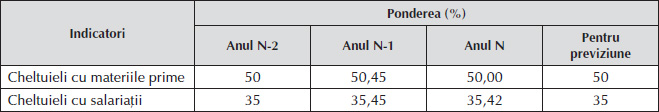

✔ Cheltuielile cu dobânzile apar ca urmare a faptului că înainte cu un an compania avea o datorie purtătoare de dobândă.

✔ Valoarea imobilizărilor corporale și necorporale se menține constantă în următorii 3 ani (în absența proiectului).

✔ În următorii 3 ani, rata de distribuire a dividendelor este 0 (deoarece această analiză se realizează în ipoteza implementării unui proiect de investiții, se recomandă o rată de distribuire redusă). Deci valoarea capitalului propriu (CPR), presupunând că nu se vor realiza operațiuni de reevaluare sau de emisiune de noi acțiuni, se calculează astfel:

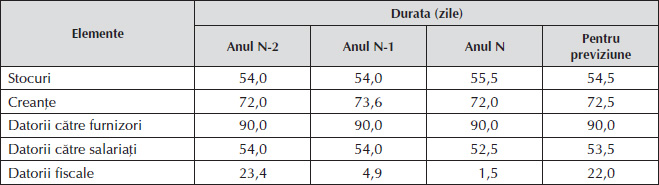

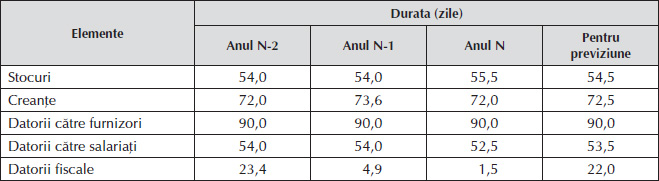

Pentru fiecare dintre aceste categorii se folosește durata medie de rotație pentru estimarea valorilor viitoare, considerată constantă în următorii 3 ani (de exemplu, stocurile vor avea o durată de 54,5 zile, iar furnizorii, de 90 de zile). Excepție face durata datoriilor fiscale, deoarece media obținută, de aproximativ 10 zile, este neverosimilă (este greu de crezut că, în medie, compania își plătește datoriile fiscale o dată la 10 zile). De aceea se consideră că, în medie, aceasta își va plăti datoriile fiscale o dată la 22 de zile (aproximativ numărul de zile lucrătoare dintr-o lună).

✔ Nivelul disponibilităților se consideră constant, egal cu cel din anii anteriori. Acesta reprezintă nivelul minim țintit de companie pentru a-și putea acoperi plățile în timp util. Valoarea lor poate fi mai mare, însă nu mai mică de acest nivel. Totuși, trebuie ținut cont de faptul că un nivel ridicat al disponibilităților implică un cost de oportunitate, deoarece acele sume sunt blocate și nu aduc niciun beneficiu (câștig) entității.

✔ Inițial se consideră că nivelul datoriilor financiare pe termen lung și cel al imobilizărilor financiare sunt egale cu cele din anul anterior. Ulterior, acestea se vor modifica pentru a echilibra bilanțul. Apariția imobilizărilor financiare în cadrul bilanțului face necesară estimarea unei rate medii a dobânzii ce va fi încasată pe baza lor (în funcție de ratele dobânzii la depozite, rata cuponului la obligațiunile ușor vandabile etc.). Se ia în considerare o rată medie anuală a dobânzii de 5%.

Pentru echilibrarea bilanțului s-au efectuat următoarele operațiuni:

b) Ipotezele de lucru se păstrează similare cu situația în care compania nu realizează proiectul, modificându-se numai elementele afectate de implementarea acestuia.

Pentru estimarea valorilor stocurilor, creanțelor, datoriilor către salariați, furnizori și fiscale se folosesc duratele calculate anterior:

✔ Nivelul disponibilităților se consideră constant, însă ca urmare a creșterii capacității de producție (și implicit a necesarului de stocuri de materii prime) se majorează nivelul-țintă la 35 u.m. (față de nivelul inițial, de 30 u.m.).

✔ Rata medie anuală a dobânzii obținută de imobilizările financiare este de 5%.

Pentru echilibrarea bilanțului s-au efectuat următoarele operațiuni:

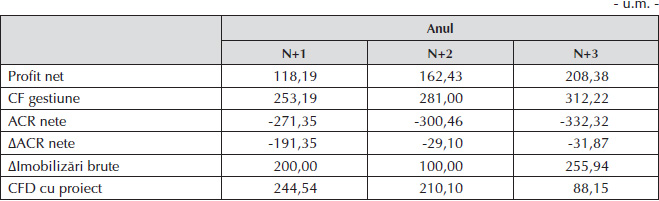

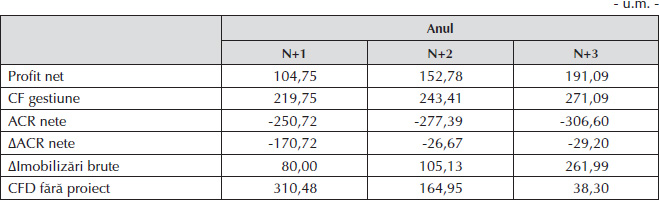

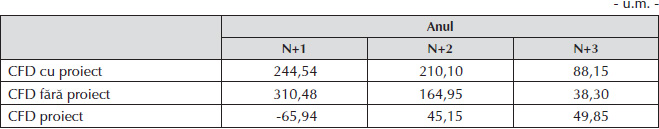

c) Primul cash flow generat de proiect este în anul N (anul realizării investiției), acesta fiind de -100 u.m. (deoarece entitatea face plăți pentru a începe proiectul). Restul cash flow-urilor generate de proiect (în anii N+1, N+2, N+3 și N+4) sunt calculate ca diferență între cash flow-urile disponibile estimate pentru com-pania cu proiect și cash flow-urile disponibile ale acesteia fără proiect.

Atenție!

✔ Valoarea imobilizărilor brute din anul N+1 a fost redusă cu 100 u.m. (respectiv valoarea investiției inițiale), deoarece ea a fost inclusă în calculul cash flow-ului de la sfârșitul anului N (se consideră că investiția inițială se realizează într-un singur moment de timp). Astfel, pentru a nu cuprinde în analiza fezabilității proiectului de două ori aceeași plată, aceasta a fost exclusă în N+1.

✔ Valoarea imobilizărilor brute include și imobilizările financiare, astfel că ea va crește în anii în care s-a optat pentru realizarea de investiții financiare pe termen lung pentru echilibrarea bilanțului.

BIBLIOGRAFIE

- Brealey, R.A., Myers, S.C., Allen, F. (2012), Principles of Corporate Finance, ediția a X-a, McGraw-Hill Irwin, New York.

- Ross, S.A., Westerfield, R.W., Jaffe, J., Jordan, B.D. (2016), Corporate Finance, ediția a XI-a, McGraw-Hill, New York.

- Stancu, I., Obreja Brașoveanu, L., Stancu, A.T. (2015), Finanțe corporative, Editura Economică, București.

Acest articol este preluat din lucrarea Finanțe și management financiar, autori Elena Valentina Țilică și Radu Ciobanu, apărută la Editura CECCAR în anul 2019.

(Copyright foto: 123RF Stock Photo)

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc