Previziunea – metodă utilizată în determinarea valorilor de randament

Numărul 41, 29 oct. - 4 nov. 2019 » Expertiza și auditul afacerilor

Termeni-cheie: previziune, valori de randament, valori patrimoniale, orizont de prognoză, efect de levier

Clasificare JEL: G17

Esența previziunilor. Valori patrimoniale versus valori de randament

Evaluarea unei companii are drept scop stabilirea valorii reale a afacerii la un moment dat, estimarea averii reale a acționarilor și a potențialului firmei de a mări bogăția acestora. Prin urmare, evaluarea unei entități nu constă doar în stabilirea valorii unei proprietăți sau a unui activ (ori grup de active), ci presupune de asemenea determinarea capacității acesteia/acestuia de a genera fluxuri în viitor (profit, cash flow-uri), de care proprietarul (acționarul) ar trebui să beneficieze, ținând cont că activul evaluat are capacitatea de a crea alte bunuri în urma utilizării sale sau de a genera venituri.

Un client sau un investitor este interesat să cumpere o companie doar dacă aceasta are capacitatea de a genera profit sau dividende în viitor. Astfel, investitorul nu cumpără de fapt activele sau pasivele patrimoniale ale societății, ci beneficiile și valoarea adăugată care rezultă din derularea afacerii sau din achiziționarea unui pachet de acțiuni.

Datele care formează baza evaluării întreprinderii sunt cele extrase din situația economico-financiară a acesteia, în care un procent decisiv îl dețin informațiile financiar-contabile. Ele sunt estimate ca fiind statistice și orientate spre trecut. Cu toate acestea, evaluarea unei companii ar trebui să accentueze capacitatea sa de a păstra și perpetua obținerea de rezultate financiare pozitive. Prin urmare, și evaluarea trebuie efectuată din punctul de vedere al previziunilor.

Cele două tehnici de comparare a fluxurilor generate în timp sunt actualizarea și capitalizarea, prima fiind o metodă de aducere a unei sume de bani din viitor la timpul prezent, iar ultima, invers – ducerea unei sume de bani din prezent în viitor (la o dată ulterioară în timp). Dintr-un alt punct de vedere, actualizarea este văzută în dublu sens – ca o metodă de a aduce o sumă de bani din viitor în prezent și totodată ca o tehnică de a aduce o sumă de bani din trecut în prezent.

Analizând în continuare tehnica actualizării și ținând cont de aspectul timp în evaluarea întreprinderii, dintr-o a treia perspectivă, previziunea poate înlocui capitalizarea, cu diferența că, în comparație cu aceasta, previziunea nu ține cont doar de valorile prezente, ci și de cele trecute, iar capitalizarea nu este văzută ca fiind o tehnică inversă actualizării, așa cum am fost obișnuiți, ci ca o metodă asemănătoare cu aceasta, cu următoarele deosebiri: capitalizarea ia în considerare cash flow-uri constante în timp sau cu o creștere constantă în timp și o perioadă de timp nedefinită, pe când actualizarea are în vedere fluxuri anuale inegale și o perioadă de timp bine determinată.

Ideea de a considera timpul, alături de informație, o resursă rară de care dispune întreprinderea se regăsește în literatura financiar-contabilă aparținând unor autori străini.

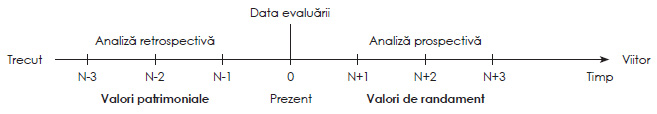

În evaluarea unei afaceri, o importanță deosebită o au valorile sale de randament (productivitate) în comparație cu cele patrimoniale. Acest punct de vedere este motivat mai ales de faptul că pentru o afacere în derulare metodele de randament au o mai mare relevanță deoarece sunt anticipative, fiind bazate pe viitorul afacerii ținând cont de tendințele firmei în domeniul strategic, al profitabilității și al avantajelor financiare– analiză prospectivă. Metodele patrimoniale sunt folosite mai ales pentru estimarea valorii unei firme care își încetează activitatea – analiză retrospectivă. Uneori cele din urmă sunt utilizate și pentru evaluarea unei afaceri în derulare. Principala critică adusă acestora este că în general se bazează pe valori istorice, care eventual sunt transformate în valori actuale, valabile la data evaluării societății.

Esența previziunii este reprezentată de creșterea așteptată a rezultatelor afacerii. În general, evaluarea rezultatelor viitoare ale unei afaceri este făcută în concordanță cu natura acesteia (obiect de activitate, structură financiară, performanțe financiare anterioare, tendințe în materie de evaluare a societăților etc.), factorii din sectorul său de activitate (perioadele afacerii, evoluția concurenților etc.) și cu factorii macroeconomici (evoluția structurii demografice, a modelelor socioeconomice, a gradului de ocupare a forței de muncă etc.).

Orice previziune este bazată mai întâi pe date istorice, furnizate de situațiile financiare anuale ale firmei. Informațiile extrase din situațiile financiare din ultimul an pot fi analizate și exprimate în termeni monetari sau procentuali. Analiza în termeni monetari este utilizată pentru a stabili tendințele și relațiile care există între elementele de venituri și cheltuieli (scopul oricărei cheltuieli ar trebui să fie generarea ulterioară a unui venit mai mare decât aceasta; în caz contrar, ea nu ar mai trebui efectuată), care sunt studiate în dinamică. Aceste corelații reflectă veniturile așteptate pentru perioada de timp viitoare.

De altfel, esența previziunilor constă în evaluarea poziției strategice a întreprinderii. Aceasta reflectă caracteristicile sectorului de activitate în care acționează firma și avantajele competitive sau dezavantajele afacerii. Cu alte cuvinte, ceea ce se încearcă este determinarea cu ajutorul tehnicilor specifice de analiză a potențialului în creștere al entității de a genera profit proporțional cu costul capitalului investit în ea.

Metodele de previziune disponibile care au drept scop evaluarea unei afaceri sunt clasificate în următoarele două categorii:

a) Metode bazate pe calcule analitice. Orice venit, cheltuială sau orice alt element patrimonial care este parte componentă a rezultatului sau cash flow-ului de estimat poate fi previzionat/ă. Ca regulă, variația elementelor patrimoniale este prefigurată în mai multe moduri, rezultând astfel cel puțin două scenarii ale evoluției activității viitoare a societății: unul pesimist și altul optimist.

Scenariile reprezintă descrieri calitative ale performanțelor afacerii și ale elementelor viitoare care influențează aceste performanțe. Motivația din spatele compilării câtorva scenarii anticipative este aceea de a urmări cea mai probabilă variantă de previziune și valoare. Cel mai adesea, acestor previziuni evolutive le sunt atașate probabilități de realizare. Astfel, valorile obținute după previziunea fiecărui rezultat în parte sunt înmulțite cu probabilitatea de realizare a fiecăreia dintre ele, rezultând astfel, în final, valoarea afacerii.

Metodele de previziune bazate pe calcule analitice pot începe de la previziunea elementelor din balanță, bilanț și contul de profit și pierdere. Din aceste documente sunt derivate rezultatele sau alți indicatori de valoare care urmează a fi estimate/ estimați.

Tehnica de a realiza documente contabile previzionale cel mai frecvent întâlnită este cea care pornește de la volumul vânzărilor, fiind corelată cu evoluția altor variabile: cheltuieli, nevoia de fond de rulment. Previziunea se bazează pe nivelurile istorice ale variabilelor, după care sunt luate în considerare caracteristicile sectorului de activitate care au avut cel mai puternic impact asupra valorilor indicatorilor în trecut, punctele tari (sau slabe) specifice companiei evaluate care au avut cea mai mare influență asupra valorilor istorice ale indicatorilor analizați, dacă natura sectorului de activitate și punctele tari ale întreprinderii pot menține evoluția trecută și în viitor, schimbările care ar putea apărea în cadrul sectorului de activitate sau în companie, dând naștere la modificări semnificative ale valorilor istorice ale indicatorilor.

b) Metode bazate pe calcule sintetice. Se folosesc atunci când cash flow-ul este estimat în concordanță cu evoluția previzibilă a activității firmei și cu factorii care influențează profitabilitatea acesteia și a sectorului de care aparține: profitabilitatea capitalurilor investite, valoarea acțiunilor, rata medie de creștere a afacerii (Vânzări = Venituri, Profit = Venituri – Cheltuieli) sau a sectorului ei de activitate.

Actualizarea ține seama de creșterea așteptată a afacerii și de poziționarea în timp a rezultatelor, riscul și incertitudinea asociate fluxului de rezultate, precum și de valoarea în timp a banilor. Prin urmare, cei doi factori care influențează valorile obținute prin tehnica actualizării sunt riscul aferent rezultatelor actualizate și pierderea de oportunitate asociată investițiilor alternative ale capitalului.

Rata de rentabilitate a capitalurilor investite inclusă în factorul de actualizare „penalizează” sumele care vor fi obținute în viitor ca urmare a faptului că, din cauza inflației, acestea au o valoare mai mică în prezent ca o consecință a incertitudinii și riscurilor ce ar putea interveni în viitor, precum și a pierderii de oportunitate de a investi aceeași sumă astăzi pe o altă piață, la gradul de rentabilitate dorit.

Orizontul de prognoză aferent previziunii cash flow-ului (Dumitrean, 2019, p. 33) reprezintă perioada viitoare de timp necesară afacerii pentru a progresa de la stadiul actual până la ecuația competitivă completă. În practica evaluărilor întreprinderilor, în cazul metodelor de actualizare a cash flow-urilor, previziunile sunt efectuate pe un orizont de timp separat în două intervale: primul– perioada de previziune explicită, care corespunde orizontului vizibil al entității, iar al doilea – orizontul de prognoză neexplicit, care corespunde anilor rămași din viața firmei, perioadă considerată nedeterminată dacă evaluările se efectuează pe baza principiului continuității activității.

Valorile de randament sunt valori de piață, deoarece se bazează pe informații de piață sau derivate din condițiile pieței, alături de date care surprind specificul afacerii evaluate. Printre informațiile de piață se numără ratele de rentabilitate ale investițiilor alternative, beneficiile oferite de controlul deținut, avantajele sau dezavantajele lipsei de lichiditate sau solvabilitate etc.

A estima o valoare de randament pe baza elaborării unor previziuni este mai dificil decât a stabili valori curente ale activelor (valori patrimoniale), cel puțin pentru că, la prima vedere, o previziune nu poate fi susținută cu argumente așa cum pare evaluarea curentă. Totuși, cu toate că argumentele care stau la baza determinării oricărei valori, în particular a celei bazate pe previziuni, nu sunt atât de evidente, verificabile, asimilabile cu ușurință, o previziune poate și trebuie să aibă credibilitate. Aceasta dacă se bazează pe surse de informații relevante și pe tehnici de specialitate.

Așa cum se precizează în standardele profesionale de evaluare (Deaconu, 2002, p. 100), previziunile trebuie făcute pe baza principiului transparenței, astfel încât ipotezele folosite, judecățile, analiza și modelarea economică să fie explicite și înțelese de client.

Cerințele pentru realizarea unor previziuni corecte se diferențiază după tipul acestora, și anume:

- previziuni pe termen scurt – bazate pe informații de piață, pe prognoza economică și pe cea de piață;

- previziuni pe termen lung – fundamentate pe analiza tuturor factorilor economici relevanți, în funcție de cunoștințele disponibile, așteptările actuale ale pieței și datele economice și de piață disponibile.

Evaluările se pot face pentru întreprinderi care se vor înființa în viitor sau pentru unele existente, care au deja un trecut și un prezent. Entitățile din prima categorie sunt evaluate prin metodologii specifice de analiză a eficienței economice a investițiilor (proiectelor de investiții). Aceste procedee diferă substanțial de metodologia evaluării firmelor existente atât sub aspectul conținutului, cât și prin obiectivele urmărite. Chiar dacă în ambele situații se utilizează indicatori cu denumiri asemănătoare sau chiar identice, cum ar fi, de exemplu, rate și factori de actualizare, venituri, costuri, profit, cash flow, metodele concrete de calcul și previziune diferă semnificativ. În cadrul ambelor metodologii, un rol esențial îl dețin calculele previzionale, care se deosebesc însă în funcție de suportul informațional și de metodele și tehnicile folosite (Maxim, 2008, p. 67).

Valoarea unei întreprinderi existente este influențată de trecutul său și de situația ei prezentă, dar este dată de situația sa viitoare, de utilitatea pe care o va avea aceasta pentru proprietar (actual sau viitor). Viitorul întreprinderii nu poate fi identic cu prezentul și cu atât mai puțin cu trecutul, așa încât simpla preluare a elementelor precedente pentru stabilirea valorii (actuale sau viitoare) poate conduce la abateri mari de la realitate și la erori grave în evaluare.

Spre deosebire de previziunile pentru întreprinderile nou-înființate, cele care privesc societăți existente au la bază un volum însemnat de informații obținute din analiza diagnostic. Evaluatorii folosesc aceste informații, la care adaugă altele noi, selectând și utilizând cele mai adecvate metode și modele de previziune pentru a ajunge la valori credibile, relevante și utile pentru beneficiarii evaluărilor.

Tehnicile specifice de analiză vehiculate mai ales în literatura de specialitate americană se suprapun cu demersurile specifice analizei SWOT (strengths – puncte forte, weaknesses – puncte slabe, opportunities – oportunități și threats – amenințări), cu deosebirea că primele sunt mai sintetice. Dintre aceste tehnici menționăm analiza segmentării clientelei, cea a competitivității afacerii și analiza structurii sectorului de activitate.

Calculele previzionale nu sunt necesare în cazul evaluărilor patrimoniale, dar în practică sunt puține situații în care se acceptă doar valori determinate prin aceste tehnici. Acolo unde sunt necesare previziuni pentru stabilirea valorii întreprinderii, acceptarea valorilor de către beneficiarii evaluărilor este în mare măsură condiționată de credibilitatea acestora. Evaluatorii se folosesc în realizarea previziunilor de rezultatele analizei diagnostic, dar și de informații din alte surse, inclusiv estimări făcute de manageri și experți din diferite domenii de activitate.

Pentru efectuarea previziunilor necesare în evaluare se parcurg mai multe etape (Maxim, 2008, p. 68):

- stabilirea indicatorilor ce urmează a fi previzionați;

- culegerea și analiza informațiilor referitoare la trecutul și prezentul entității;

- alegerea metodelor de previziune și efectuarea calculelor previzionale;

- analiza calitativă a rezultatelor obținute și stabilirea valorilor care vor fi avute în vedere la evaluare.

În final, în cazul aceleiași metode de evaluare se poate ajunge la una sau mai multe valori, fiecare dintre acestea fiind caracterizată de o anumită probabilitate de apropiere de valoarea reală (true & fair value).

Rolul efectelor de levier în previziunile economico-financiare

Analiza cost-beneficiu (sau analiza cost-volum-profit) vizează performanța economico-financiară a întreprinderii, având ca punct de plecare pragul de rentabilitate, care permite studiul relației dintre rentabilitate și diferite categorii de risc (economic, financiar sau global). Evaluarea riscului economico-financiar pe baza coeficienților de levier trebuie să își găsească finalitatea în utilizarea rezultatelor obținute în perioada precedentă în estimarea efectelor acestora asupra performanței economico-financiare a societății în perioada următoare, de care va trebui să se țină seama în deciziile de natură financiar-contabilă (Petrescu, 2008, p. 42).

Analiza economico-financiară orientată spre viitor poate stabili prin estimare statistică efectele în lanț ale sensibilității rezultatelor la variațiile volumului de activitate înregistrate în perioada anterioară în previzionarea rezultatelor viitoare, cu condiția ca în intervalul de timp următor coeficienții de levier să aibă valori neschimbate (Petrescu, 2008, p. 174).

Prin urmare, pe baza creșterii cunoscute (aceeași ca în perioada precedentă) a volumului fizic al producției (∆rq) sau a cifrei de afaceri (∆rCA), avem în vedere majorările relative ale acestor indicatori, putând fi anticipate următoarele efecte:

Se observă că rezultatul este același ca în cazul efectului levierului financiar, diferind doar factorii de influență.

Exemplu

Dispunem de următoarele valori calculate pe baza situației financiare a unei entități:

Prin calculul efectului levierului total se obține același rezultat:

În concluzie, creșterea cifrei de afaceri cu 7% va influența în mod favorabil toate rezultatele prin intermediul unui lanț de efecte benefice asupra performanțelor economico-financiare. Aceasta antrenează majorarea rezultatului din exploatare cu 21,84% și a rezultatului net cu 46,9%.

Pe baza evoluției astfel estimate privind rezultatele societății se pot elabora și alte previziuni financiare care să susțină deciziile de ordin economico-financiar.

Concluzii

Standardele Internaționale de Raportare Financiară favorizează previziunile pentru utilizatorii informațiilor financiar-contabile. IAS 1 Prezentarea situațiilor financiare stipulează că informațiile necesare pentru atingerea obiectivului situațiilor financiare, împreună cu alte informații din notele la aceste situații, ajută beneficiarii lor în estimarea viitoarelor fluxuri de trezorerie ale întreprinderii și, în special, a momentului și a gradului de certitudine a generării numerarului și a echivalentelor acestuia.

Standardele profesionale de evaluare menționează că previziunile trebuie făcute pe baza principiului transparenței, astfel încât ipotezele folosite, judecățile, analiza și modelarea economică să fie explicite și accesibile clienților.

Previziunile în economie în general și cele pentru evaluarea unei întreprinderi sau afaceri în special sunt utilizate în multe situații, fapt care a condus în timp la preocupări multiple pentru fundamentarea și dezvoltarea unor metode și tehnici specifice. Numărul mare al acestora pune la dispoziția evaluatorilor alternative diverse și, din această cauză, pe lângă o bună cunoaștere, este necesară și experiența în domeniu pentru a realiza previziuni cât mai credibile.

Prudența în evaluare ne obligă să avem în vedere și faptul că previziunile au la bază modele care sunt simplificări ale realității (realitatea este prea complexă pentru a fi redusă la un simplu model matematic) și informații ce caracterizează doar parțial fenomenul sau procesul analizat.

În plus, chiar dacă ar putea fi realizată o informare completă despre trecutul și prezentul fenomenului în cauză, nu pot fi identificați cu certitudine toți factorii noi care pot sau vor apărea în viitor și nu poate fi stabilită cu precizie nici intensitatea acțiunii acestor factori. Cu atât mai mult, în condiții de criză economico-financiară, previziunile joacă un rol mai puțin important în evaluare, din cauza faptului că se presupune că valorile obținute într-o perioadă de criză nu se vor repeta în viitor, după ce aceasta va dispărea.

BIBLIOGRAFIE

- Deaconu, Adela (2002), Evaluarea afacerilor, Editura Intelcredo, Deva.

- Dumitrean, Ioan (2012), Influența timpului asupra evaluării afacerilor. Analiză. Diagnostic. Evaluare, Editura Universității „Alexandru Ioan Cuza”, Iași.

- Dumitrean, Ioan (2019), Orizontul de prognoză și valoarea reziduală în evaluarea întreprinderii, Contabilitatea, expertiza și auditul afacerilor, nr. 6, pp. 33-40.

- Maxim, Emil (2008), Diagnosticarea și evaluarea organizațiilor, Editura Sedcom Libris, Iași.

- Păvăloaia, Willi, Păvăloaia, Daniel (2006), Diagnosticul și evaluarea întreprinderii, Editura Tehnopress, Iași.

- Petrescu, Silvia (2008), Analiză și diagnostic financiar-contabil. Ghid teoretico-aplicativ, ediția a II-a, Editura CECCAR, București.

- Petrescu, Silvia (2008), Evaluarea și măsurarea riscului în diagnosticul financiar-contabil, Contabilitatea, expertiza și auditul afacerilor, nr. 1, pp. 36-43.

- IASB (2017), Standardele Internaționale de Raportare Financiară (IFRS). Norme oficiale emise la 1 ianuarie 2017, traducere, Editura CECCAR, București.

- www.investopedia.com

(Copyright foto: 123RF Stock Photo)

De 1 și 8 Martie „un cântec, un zâmbet, o floare” oferite mamelor, soțiilor, prietenelor, colegelor noastre

Arta Thaliei – de la viață pe scenă și de la scenă la publicul larg

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni