Programul de convergență 2017-2020 (VI)

Numărul 26-27, 11-24 iulie 2017 » Document

Încheiem în acest număr prezentarea Programului de convergență pentru perioada 2017-2020. Reamintim că acest document a fost înaintat Comisiei Europene la finalul lunii aprilie 2017. Între timp – cum este bine cunoscut – au intervenit unele evenimente pe scena politică autohtonă care au adus, mai ales prin programul noului Guvern, unele modificări și completări la câteva dintre obiectivele cuprinse în documentul trimis la Bruxelles. Fiind vorba despre un text oficial, considerăm că, sub aspect istorico-documentar, avem obligația de a publica formula inițială.

Astfel, în capitolul intitulat SUSTENABILITATEA PE TERMEN LUNG A FINANȚELOR PUBLICE se arată următoarele:

Viabilitatea finanțelor publice pentru statele membre ale Uniunii Europene este analizată o dată la trei ani, atât în cadrul Raportului de sustenabilitate fiscală cât și în cadrul Raportului privind îmbătrânirea populației care cuprinde proiecții economice și bugetare pentru cele 28 de state membre ale Uniunii Europene până în anul 2060. Din actualizarea proiecțiilor pentru noul exercițiu din 2015, în cazul României se estimează că ponderea cheltuielilor cu pensiile în PIB se va menține până la finele perioadei de proiecție sub media UE. Riscurile s-ar amplifica dacă balanța structurală primară ar reveni la valorile înregistrate în perioada 1998-2012. Nivelul datoriei publice este prognozat să rămână semnificativ sub valoarea de referință de 60% din PIB pe termen mediu.

Este de notat evaluarea pozitivă față de Raportul pe anul 2009 privind sustenabilitatea, când România se caracteriza printr-un risc ridicat privind sustenabilitatea pe termen lung, ca urmare a impactului bugetar cauzat de cheltuielile legate de îmbătrânirea populației, aflate mult peste media Uniunii Europene. În acest sens, îmbunătățirea previziunilor conform Raportului din 2012 este confirmată și de exercițiul din 2015.

- 0,1 puncte procentuale din PIB reprezintă scăderea cheltuielilor cu pensiile (media europeană 0,2 puncte procentuale);

- 1,9 puncte procentuale din PIB reprezintă creșterea cheltuielilor cu sănătatea și îngrijirile pe termen lung (media europeană 2 puncte procentuale);

- 0,4 puncte procentuale din PIB reprezintă creșterea cheltuielilor din învățământ (media europeană 0 puncte procentuale).

Media vârstelor standard de pensionare din Uniunea Europeană este de 64,6 ani la bărbați și 63,4 ani la femei. România se află aproape de media Europeană în cazul vârstei de pensionare a bărbaților, dar are cea mai mică vârstă de pensionare a femeilor.

Comparativ cu evoluțiile la nivel european, ritmul de majorare a cheltuielilor legate de îmbătrânirea populației este marcat în România de o răsturnare mai accentuată a piramidei vârstelor. De menționat că proiecțiile nu au inclus recomandarea Comisiei Europene privind egalizarea vârstei de pensionare între femei și bărbați, la 65 de ani.

Schimbările demografice vor modifica structura populației României. Amploarea și viteza de îmbătrânire a populației depind de tendințele viitoare în ceea ce privește speranța de viață, fertilitatea și migrația. Procesul de îmbătrânire rapidă va modifica raportul dintre populația la vârsta de pensionare și populația activă, ceea ce va aduce schimbări majore în structura pe vârste și implicații negative pe piața forței de muncă.

Pe termen mediu și lung, evoluția sectorului de pensii este puternic influențată de perspectivele demografice date de evoluția ratei natalității și a speranței de viață și de procesul inevitabil de îmbâtrânire a populației.

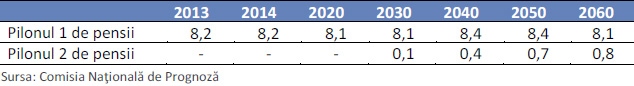

Rezultatele estimate prin modelul de pensii „Pension Reform Options Software Toolkit (PROST)” pentru raportul de Ageing 2015 indică o creștere a ponderii cheltuielilor cu pensiile din pilonul 1, de la 8,2% din PIB în anul 2013 la circa 8,4% din PIB la începutul decadei 2040-50, urmată de o scădere treptată, către finele perioadei de prognoză, până sub nivelul din anul de bază.

Pilonul 2 de pensii va avea o pondere din ce în ce mai semnificativă în totalul cheltuielilor cu pensiile, cu atingerea unei ponderi de 0,8% din PIB la sfârșitul orizontului de prognoză.

Modelul PROST ia în calcul indexarea punctului de pensie anual cu inflația și 50% din creșterea salariului mediu, evoluția populației conform proiecțiilor Eurostat-EUROPOP, ipotezele Comisiei Europene privind evoluția variabilelor macroeconomice.Modelul nu ia în calcul eventualitatea egalizării vârstei de pensionare între bărbați și femei sau alte modificări ale condițiilor de pensionare care sunt la nivel de intenție.

Analiza din perspectiva Raportului Comisiei Europene privind sustenabilitatea fiscală, ediția 2015, confirmă absența unor riscuri semnificative pe termen scurt, iar pe termen lung, aceste riscuri sunt apreciate la nivel mediu și derivă în particular din poziția bugetară inițială nefavorabilă, fiind sporite de cheltuielile publice cu îmbătrânirea populației, mai ales cele legate de îngrijirea sănătății și îngrijirile pe termen lung.

În următorul capitol, intitulat „CALITATEA FINANȚELOR PUBLICE” se arată:

Măsurile structurale pentru creșterea transparenței cheltuielilor publice, analizarea și îmbunătățirea eficienței acestora, modernizarea achizițiilor publice, prioritizarea investițiilor, întărirea guvernanței corporative în întreprinderile de statvor conduce pe termen mediu la îmbunătățirea calității finanțelor publice.

Eficientizarea cheltuielilor bugetare

În cadrul politicii de cheltuieli bugetare una dintre preocupările majore o constituie optimizarea investițiilor publice, în special prin reorientarea cheltuielilor de investiții publice în vederea realizării unei treceri treptate de la investițiile finanțate integral din surse naționale la investiții cofinanțate din fonduri UE.

Ministerul Finanțelor Publice urmează să deruleze un exercițiu pilot în colaborare cu Ministerul Transporturilor pentru identificarea proiectelor cu performanțe slabe precum și cele subfinanțate, urmând a fi pusă aplicare o strategie de soluționare.

În cadrul procesului de prioritizare, conform OUG nr. 88/2013, Ministerul Finanțelor Publice prezintă anual Guvernului rezultatele prioritizării, în vederea aprobării prin memorandum a listei proiectelor prioritizate. În 2016, 9 ordonatorii principali de credite au transmis proiecte de investiții publice semnificative, însumând un total de 119 proiecte.

Ca urmare analizei Legii nr.233/2016 privind parteneriatul public-privat, s-a decis inițierea demersurilor pentru amendarea legislației în vigoare, iar ulterior să se elaboreze norme metodologice care vor fi aprobate prin hotărâre de Guvern. În acest sens s-au făcut demersuri pentru constituirea unui grup de lucru, incluzând ministere/instituții, fiind solicitat și sprijinul Instituțiilor Financiare Internaționale (BEI, BERD, BM).

Pentru a crește gradul de eficiență a cheltuielilor publice pe termen mediu, Ministerul Finanțelor Publice urmează să instituționalizeze procesul de analiză a cheltuielilor. Astfel, în în cadrul ministerului a fost creată o direcție responsabilă cu realizarea acestor analize.

Analize pilot privind cheltuielile publice au fost demarate în trei domenii considerate prioritare (transporturi, sănătate și educație). Un Raport inițial pentru sectorul transporturi identificată zone de ineficiență a cheltuielilor și propune măsuri de economisire.

Pentru anul 2017, Ministerul Finanțelor Publice a solicitat Comisiei Europene – Serviciul de Sprijin în Reforma Structurală (CE-SSRS) să faciliteze acordarea de asistență tehnică pentru consolidarea capacității de realizare de analize de cheltuieli.

Prin Legea 98/2016 privind achizițiile publice România a implementat în legislația națională Directiva 2014/24/UE a Parlamentului European și a Consiliului din 26 februarie 2014 privind achizițiile publice și de abrogare a Directivei 2004/18/CE. Așadar, achizițiile făcute de către autoritățile centrale se vor face de către o unitate de achiziții centrală, astfel cheltuielile se vor diminua cu aproximativ 10 – 15%, imediat ce această unitate va deveni operațională.

Structura și eficiența veniturilor

Impozitarea consumului

România a înregistrat, la nivelul anului 2015, venituri încasate din TVA în valoare de 8,1% din PIB, situându-se cu 1,1 pp peste media UE28 (7%). (În zona Central și Est Europeană (CEE), România se află la mijlocul clasamentului, cea mai mică pondere înregistrând-o Polonia (7%), iar cele mai mari Ungaria (9,7%) și Croația (13%). În comparație cu statele din zona euro, ponderi mai mari față de România înregistrează doar țările nordice și Portugalia.) Încasările din TVA (în standarde ESA) au înregistrat o scădere în anul 2016, comparativ cu anul 2015, ponderea acestora în PIB reducându-se cu 1,5 pp la 6,6% din PIB, sub impactul reducerii cotei standard de TVA de la 24% la 20% și a extinderii sferei de aplicabilitate a cotelor reduse de TVA la mai mult de jumătate din coșul de consum.

În ceea ce privește performanța colectării TVA, rata implicită de colectare (indicele este estimat ca raport între rata implicită de taxare/impozitare (reprezentat de raportul dintre veniturile colectate și baza macroeconomică de impozitare relevantă) și cota medie ponderată de taxare/impozitare) a înregistrat o îmbunătățire continuă după 2014, atingând o valoare de 73% în 2016 (valoarea estimată a ratei implicite de colectare a TVA pentru anul 2014 este consistentă cu evaluarea Comisiei Europene privind nivelul gap-ului de TVA în Romania de 37,9%, cea mai ridicată din UE 28), în contextul reducerii cotei medii ponderate de TVA la 14,5%. Totuși, comparativ cu statele CEE, România a avut în anul 2015 o rată implicită de colectare inferioară celei înregistrate în statele cu cote medii ponderate de TVA similare (Cehia, Estonia).

Ponderea veniturilor din accize în România a fost de 3,7% din PIB în 2015 (și 3,5% în 2016), fiind similară cu cea înregistrată în statele CEE. Totuși, intensitatea energetică ridicată în României (aproape dublă față de media UE 28) și nivelul mediu al accizelor pentru produsele petroliere (apropiat de media europeană), sugerează că rata implicită de colectare a accizelor este inferioară mediei UE 28.

Impozitarea muncii

România are una dintre cele mai reduse cote de impozitare pe venitul din salarii din UE (16%), dar această cotă este mai ridicată decât cotele din unele țări comparabile din zona Central și Est Europeană (CEE), ceea ce duce la diminuarea acestui avantaj competitiv. Veniturile fiscale din impozitele directe plătite de persoane fizice și de gospodării au reprezentat 3,7% din PIB în 2015, un nivel sub media UE28, dar similar nivelului înregistrat în țările cu cote similare ale impozitului pe venit. Rata implicită de colectare a acestui impozit s-a îmbunătățit constant după 2008, aceasta ajungând în 2015 la 81,6% (calculul acestei rate a folosit ca bază de taxare salariile brute și nu a luat în considerare scutirea de la plata impozitului pe venit pentru persoanele fizice cu handicap grav sau accentuat și pentru veniturile obținute ca urmare a desfășurării activității de creare de programe pentru calculator și a anumitor activități de activități agricole, silvicultură și piscicultură. Astfel, indicatorul reprezintă o subestimare a eficienței de colectare reale).

Cotele de contribuții sociale în sarcina angajatorilor sunt de 22,8%, iar cele în sarcina angajaților de 16,5%. Deși cotele de contribuții sociale au fost reduse în 2014, contribuțiile totale (angajat și a angajator) se ridică la 39,3%, peste media UE28. Veniturile din contribuțiile sociale reprezintă o proporție redusă din PIB (8,1%), sub media UE de 13,2% și sub majoritatea statelor CEE, inclusiv a statelor cu o cotă a contribuțiilor sociale mai reduse (Estonia, Polonia, și Letonia). Eficiența colectării contribuțiilor sociale totale a fost de 83,2% (în calculul acestei rate nu a fost luată în considerare scutirea de la plata contribuțiilor a tichetelor de masă, tichetelor cadou, plafonarea contribuțiilor sociale la maximum 5 salarii medii etc.) în 2015.

Un alt indicator important este povara fiscală pentru diverse tranșe de venit. Aceasta afectează costul cu munca și participarea la piața muncii, cu un impact negativ asupra cererii și ofertei de muncă. Povara fiscală pentru angajații cu salarii reduse (sub 50% din salariul mediu) în Romania este foarte ridicată, a șaptea cea mai ridicată in UE28 și a treia cea mai ridicată dintre țările din zona CEE. Pentru angajații cu salarii sub 67% din salariul mediu povara fiscală este aproape de media UE, iar pentru angajații cu salarii la nivelul salariului mediu și peste povara fiscală este sub media UE. Comparativ cu 2008, povara fiscală a scăzut pentru angajații cu salarii reduse cu 2,6 - 2,7 puncte procentuale. Pentru angajații cu salarii medii și ridicate, povara fiscală a scăzut cu 3,1 - 4 puncte procentuale. În concluzie, povara fiscală pentru angajații cu salarii reduse este disproporțională și împreună cu nivelul redus al salariilor afectează negativ motivația de a participa la piața muncii pentru acești angajați.

Impozitarea profitului

România a înregistrat venituri din impozitul pe profit de 2,3% din PIB în 2015, ponderea fiind însă ușor mai redusă decât cea consemnată, în medie, la nivelul Uniunii Europene (2,5% din PIB). De asemenea, România colectează venituri mai mari din impozitul pe profit comparativ cu țările care au cote de impozitare apropiate ca valoare, respectiv Letonia, Lituania (ambele cotă de 15% și ponderi ale profitului în PIB de 1,6% respectiv 1,5% în 2015) și Slovenia (cotă de 17% și colectare de 1,5% din PIB).

În ceea ce privește rata implicită de colectare a impozitului pe profit, calculată pe baza indicelui de impozitare implicită (rata de impozitare implicită pentru impozitul pe profit se calculează prin raportarea impozitului pe profit plătit de intreprinderi la excedentul brut din exploatare și venitul mixt), se remarcă o îmbunătățire constantă în intervalul 2013 – 2015, această evoluție confirmând relația directă între acest indice și evoluția ciclică a economiei. În România, rata implicită de colectare a avansat la 0,26 în 2015, ca urmare a majorării ratei implicite de taxare, pe fondul unui ritm de creștere mai accentuat al veniturilor din impozitul pe profit comparativ cu cel al bazei de impozitare. Prin comparație cu statele CEE, se observă că România are o rată implicită de colectare din impozitul pe profit mai redusă decât Bulgaria (0,46, dar și cea mai mică cotă legală de impozitare de 10%), Cehia (0,36) și Slovacia (0,33), dar mai mare decât Polonia și Ungaria (ambele 0,19), Slovenia (0,23), Letonia (0,24) și Lituania (0,21).

Impozitarea proprietății

Veniturile fiscale din impozitele pe proprietate au reprezentat 0,8% din PIB și 2,9% din veniturile fiscale totale în anul 2015. Aceste ponderi s-au menținut relativ constante începând cu 2008. Veniturile fiscale din impozitele pe proprietate ca procentaj din PIB și din taxarea totală sunt mult sub media UE, de 2,5% din PIB și 6,4%. Deși reduse în comparație cu media UE, acestea sunt comparabile cu cele înregistrate în alte țări din zona CEE, dar sub nivelul înregistrat în Polonia, Ungaria și Letonia.

(Copyright foto: kitaec / 123RF Stock Photo)

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc