Programul de convergență 2018-2021: Reafirmarea deciziei de aderare la euro și atingerea, în 2020, a 70% din media europeană a PIB/locuitor (I)

Numărul 19-20, 22 mai - 4 iunie 2018 » Document

Este cunoscut că, în ultimii ani, în fiecare primăvară, Guvernul României dă publicității un document intitulat „Programul de convergență”, care include atât rezultatele înregistrate, cât și obiectivele pentru perioada următoare privind evoluția economico-socială a României. Esența acestui document constă în jalonarea drumului spre integrarea nominală, reală și juridică în Uniunea Europeană. În ceea ce privește ediția 2018 a Programului, se precizează, încă din introducere, că „Guvernul României își menține angajamentul de aderare la zona euro, însă stabilirea unei date concrete în această privință presupune realizarea unor analize aprofundate, în special în ceea ce privește convergența reală, structurală și instituțională, domenii în care sunt necesare progrese importante. În plus este necesară luarea în considerare a sustenabilității îndeplinirii criteriilor de convergență nominală. Recent, a fost înființată Comisia Națională de fundamentare a Planului național de adoptare a monedei euro, cu rolul de a pregăti calendarul de intrare a României în Mecanismul unic de supraveghere și de adoptare a monedei euro, precum și acțiunile necesare pentru pregătirea economiei și societății românești în aceste sens. În aceste condiții, angajamentul de adoptare a monedei euro reprezintă, în continuare, o ancoră importantă în privința implementării unor politici bugetare, structurale și instituționale eficiente și coerente, în vederea asigurării unei convergențe reale (venit/locuitor) de durată, sporirii competitivității economiei românești, diminuării disparităților regionale și deficiențelor structurale ale pieței muncii etc.

Din punctul de vedere al convergenței reale, evaluată prin decalajele față de media europeană (UE-28) a produsului intern brut (PIB) pe locuitor exprimat prin puterea de cumpărare standard (PCS), există perspectiva ca, la orizontul anului 2020, România să atingă 70% din media europeană, comparativ cu 58% în anul 2016. Pentru 2017 se estimează că PIB/locuitor la PCS depășește pragul de 60%”.

În cele ce urmează, prezentăm integral cel de-al treilea capitol din document, consacrat, în principal, politicilor fiscal-bugetare.

Soldul bugetului general consolidat și al datoriei

▪ Strategia de politici

Politica de deficit bugetar continuă să susțină în mod direct creșterea economică în marja permisă de Tratatul privind funcționarea Uniunii Europene (TFUE), respectiv un deficit bugetar ESA de sub 3% din PIB.

Începând cu anul 2016, politica bugetară este influențată de măsurile de relaxare fiscală începute în perioada 2015-2016 în scopul stimulării creșterii economice (noul Cod fiscal și majorările salariale și ale unor drepturi de natura asistenței sociale) și continuate prin măsurile prevăzute în Programul de Guvernare, adoptate deja în anul 2017, prin care s-au reglementat măsuri în domeniul salarizării personalului din sectorul bugetar, legislației în domeniul drepturilor cu caracter social, legislației în domeniul pensiilor, legislației în domeniul fiscalității privind impozitului pe venit și contribuțiilor sociale.

Astfel, pe fondul măsurilor enumerate, în anul 2016 deficitul bugetar ESA a înregistrat o creștere către valoarea maximă permisă (3% din PIB) și s-a redus marginal la nivelul de 2,9% din PIB în anul 2017.

În termeni structurali, se înregistrează o deviere de la Obiectivul Bugetar pe Termen Mediu (MTO) stabilit pentru România de 1% din PIB, dar cu perspectiva de a reintra pe o traiectorie de convergență către MTO începând cu anul 2019.

Ajustarea semnificativă a deficitului bugetar structural este planificată a începe în anul 2019, când soldul structural se va îmbunătăți cu aproximativ 0,5 pp, ritm care va fi susținut și în anul 2021.

Devierea de la MTO se produce însă cu menținerea, pe întreg orizontul de planificare, a unui nivel sustenabil al datoriei publice de sub 38% din PIB.

▪ Politica fiscal-bugetară în perioada 2017-2018

Proiecția bugetară pentru anul 2018 și pe termen mediu are la bază prevederile Strategiei fiscal-bugetare pentru perioada 2018-2020.

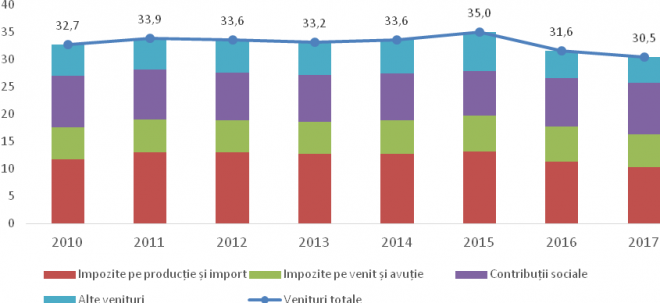

În anul 2017, ponderea veniturilor totale în PIB, în termeni ESA, a fost de 30,5% cu 1,1 pp mai redusă comparativ cu anul anterior.

În structură, reducerea ponderii veniturilor în PIB, în termeni ESA, se datorează diminuării veniturilor din impozitele pe producție și import cu 1 pp și a celor din impozitele curente pe venit și profit cu 0,4 pp, în timp ce încasările din contribuții sociale au crescut cu 0,6pp.

În cazul taxelor pe producție și importuri, aceste evoluții s-au datorat în principal măsurilor implementate în sfera TVA-ului (reducerea cotei standard cu 1 pp), în domeniul accizelor (eliminarea accizei de 7 eurocenți în prima parte a anului 2017), în condițiile în care consumul populației a înregistrat o creștere nominală de 13%.

În ceea ce privește reducerea ponderii încasărilor din impozite pe venit și profit, aceasta este determinată de scăderea veniturilor din impozitul pe profit. Dinamica impozitul pe venit a fost inferioară avansului fondului de salarii din economie (caștigul salarial mediu brut s-a majorat cu 15,9%, iar numărul mediu de salariați cu 3,1% în 2017 față de anul precedent), în principal datorită eliminării impozitării veniturilor din pensiile sub plafonul de 2.000 de lei. În același timp, contribuțiile sociale au înregistrat o dinamică accelerată în linie cu cea a fondului de salarii din economie. Veniturile din alte impozite curente (în principal nefiscale) și-au menținut ponderea în PIB la 3,6% în 2017.

| Impact estimat (milioane lei) | |

| Principalele măsuri ale Codului Fiscal (2015): | -6.118 |

| Reducerea cotei standard de TVA de la 20% la 19% începând cu 1 ianuarie 2017 | -2.200 |

| Eliminarea taxei pe construcții începând cu 1 ianuarie 2017 | -1.000 |

| Eliminarea accizei de 7 eurocenți și creșterea accizei de la 430,71 lei/1000 de țigarete în 2016 la 435,58 lei/1000 țigarete în 2017 | -2.886 |

| Măsuri suplimentare | |

| Neimpozitare pensiilor: | |

| - scutirea pensiilor sub 2000 lei de la impozitul pe venit | -1.200 |

| - neimpozitarea cu CASS | -900 |

| Modificare impozitare a veniturilor din transferul proprietăților imobiliare din patrimoniul personal (impozit venit buget de stat și local) | -300 |

| Eliminare plafon maxim de 5 câștiguri salariale medii brute pentru plata CAS | 1.100 |

| Modificare cota impozitare microîntreprinderi 1% pentru cei care au unul sau mai mulți salariați, stabilirea plafon la 500.000 euro | -429 |

| Repartizarea unei cote de minim 90% din profitul net realizat sub formă de dividende/vărsăminte la bugetul de stat pentru companii naționale și societăți cu capital integral sau majoritar de stat | 800 |

| Repartiția sub formă de dividende/vărsăminte la bugetul de stat a sumelor repartizate în anii anteriori la alte rezerve și utilizate ca sursă proprie de finanțare conform OUG nr. 29/2017 | 2.250 |

Venituri bugetare (ESA 2010, % PIB)

Sursa: Ministerul Finanțelor Publice

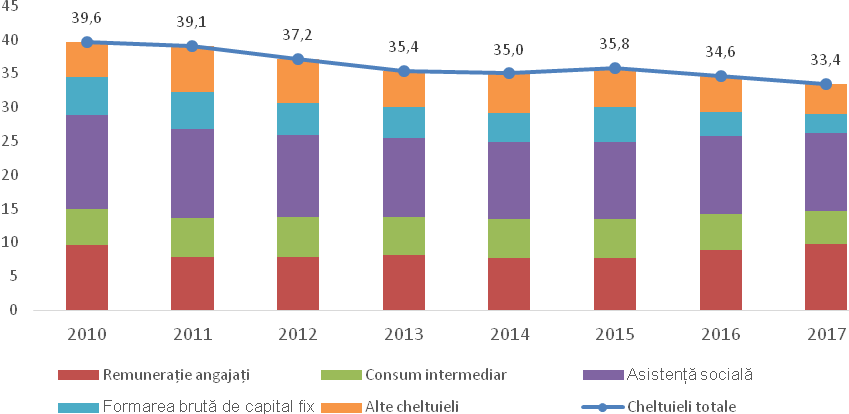

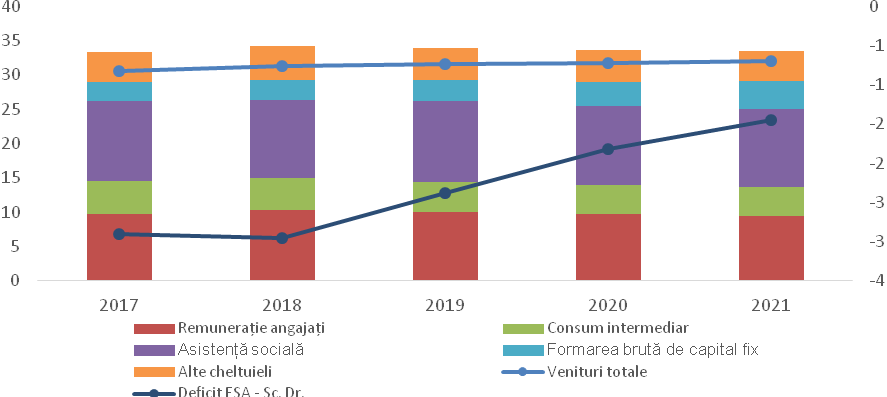

Concomitent, ponderea cheltuielilor totale în PIB, în termeni ESA, a fost de 33,4% din PIB, cu 1,2 puncte procentuale mai redusă comparativ cu anul anterior.

Cheltuielile de personal în termeni ESA au crescut cu 1,5% ca pondere în PIB față de anul trecut ajungând la 9,7% din PIB, datorită aplicării, începând cu 1 iulie 2017, a prevederilor din Legea-cadru nr.153/2017 privind salarizarea personalului plătit din fonduri publice, dar și a altor măsuri de majorări salariale, precum: aplicarea, începând cu luna august 2016, a prevederilor OUG nr. 20/2016 pentru modificarea și completarea OUG nr. 57/2015 privind salarizarea personalului plătit din fonduri publice în anul 2016, prorogarea unor termene, precum și unele măsuri fiscal-bugetare și pentru modificarea și completarea unor acte normative, precum și de creșterile salariale acordate în 2017, respectiv creșterea cu 15 % a salariilor din sănătate și din educație de la 1 ianuarie 2017, a personalului plătit din fonduri publice din instituțiile și autoritățile publice ale administrației publice locale care beneficiază de majorarea cu 20% începând cu 1 februarie 2017, majorarea salariului de bază minim brut pe țară garantat în plată de la 1.250 lei la 1.450 lei de la 1 februarie 2017, majorarea cu 30% a salariilor personalului din bibliotecile naționale și muzee naționale începând cu iunie 2017, majorarea cu 15% a soldelor de funcție ale personalului militar începând cu iunie 2017, majorarea cu 10% a salariilor de funcție ale polițiștilor începând cu 1 octombrie 2017,

Cheltuielile cu asistența socială au crescut cu 0,1 puncte procentuale, în principal, în condițiile majorării punctului de pensie în 2 etape în cursul anului 2017. Cheltuielile cu bunuri și servicii au scăzut cu 0,5 pp, iar cheltuielile cu dobânzile s-au diminuat cu 0,2 pp.

Totodată, formarea brută de capital fix s-a diminuat cu 0,8 puncte procentuale, până la nivelul de 2,8% din PIB în 2017.

Cheltuieli bugetare (ESA 2010, %PIB)

Sursa: Ministerul Finanțelor Publice

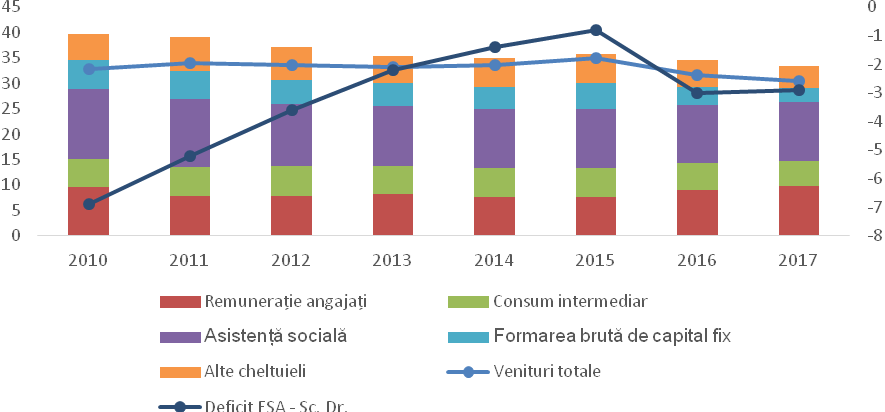

Deficitul bugetar calculat conform metodologiei ESA s-a situat la limita nivelului de referință a Pactului de Stabilitate și Creștere, înregistrând un nivel de 2,9% din PIB în anul 2017. Deficitul s-a redus marginal la valoarea înregistrată în anul anterior, acomodând măsurile de relaxare fiscală, precum și cele de creștere a salariilor și a pensiilor.

Poziția bugetară consolidată (ESA 2010, %PIB)

Sursa: Ministerul Finanțelor Publice

Conform datelor operative (metodologia CASH), execuția bugetului general consolidat pe primele trei luni ale anului 2018 înregistrează un deficit de 4,5 miliarde lei, respectiv 0,48% din PIB.

Veniturile bugetului general consolidat, în sumă de 66,4 miliarde lei, reprezentând 7,2% din PIB, sunt cu 11,5% mai mari, în termeni nominali, față de aceeași perioadă a anului precedent.

Se înregistrează creșteri semnificative comparativ cu anul precedent în cazul încasărilor din contribuțiile de asigurări (+31,1%). Începând cu luna februarie, încasările din contribuțiile sociale au fost influențate pozitiv de condițiile legislative noi privind transferul contribuțiilor din sarcina angajatorului în sarcina angajatului, reglementate prin OUG nr. 79/2017. Trendul pozitiv al indicatorilor macroeconomici realizați, precum câștig salarial mediu brut și efectivul salariaților din economie, generează încasări superioare din contribuții sociale. În luna februarie 2018, comparativ cu luna similară a anului trecut, câștigul salariul mediu brut și net au înregistrat ritmuri de creștere de 32,8%, respectiv 11,2%, superioare celor din luna ianuarie. Această evoluție este în linie cu proiecția Comisiei Naționale de Prognoză (CNP) pentru anul 2018 și reflectă, totodată, că angajatorii au crescut în medie câștigul salarial brut pentru a menține cel puțin constant câștigul salarial net, în noile condiții legislative privind transferul contribuțiilor de la angajator către angajați.

Încasările din TVA în primele 3 luni au fost de 13,3 miliarde lei, ceea ce reprezintă o creștere cu 2,2% față de perioada similară a anului precedent. Încasările din taxa pe valoarea adăugată au fost influențate negativ și de creșterea rambursărilor de taxă în primul trimestru al anului 2018 comparativ cu primul trimestru al anului 2017.

Încasările din accize au fost în sumă de 5,8 miliarde lei (0,6% din PIB) cu 2,6% mai mari comparativ cu perioada similară a anului precedent. În structură, evoluția încasărilor din accize este următoarea:

• accizele la produsele energetice au prezentat o evoluție pozitivă (+17%), evoluția comerțului cu amănuntul al carburanților pentru autovehicule, în magazine specializate, care a crescut în primele două luni ale anului cu 3,9%, comparativ cu perioada similară din anul anterior.

• accizele la produsele din tutun au prezentat o evoluție negativă (-5%).

S-au înregistrat scăderi ale încasărilor din impozitul pe salarii și venit cu 14,9% pe fondul reducerii, începând cu 1 ianuarie 2018, a cotei impozitului pe venit de la 16% la 10%, măsură care s-a reflectat în încasări începând cu luna februarie 2018.

Impozitul pe profit a scăzut cu 3,3% comparativ cu trimestrul 1 din anul anterior, influențat și de facilitatea acordată privind reducere cu 5% a impozitului pe profit/pe veniturile microîntreprinderilor aferent trimestrului IV al anului fiscal 2017, pentru companiile care optează la plata defalcată a TVA.

Încasările din veniturile nefiscale au crescut cu 17%, iar cele din impozite și taxe pe proprietate au crescut cu 4,5% față de aceeași perioadă a anului 2017.

Sumele de la Uniunea Europeană în contul plăților efectuate sunt de 4,3 miliarde lei.

Cheltuielile bugetului general consolidat sunt în sumă de 70,8 miliarde lei, cu 22,1% mai mari față de primele trei luni ale anului precedent, realizându-se în proporție de 90,3% prevederile trimestriale, respectiv cu 7.627,9 milioane lei sub nivelul programat.

Cheltuielile de personal sunt cu 18,1% mai mari față de aceeași perioadă a anului precedent, creșterea fiind determinată de majorările salariale acordate în anul 2017, dar și de majorarea salariilor în sectorul bugetar ca urmare a aplicării Legii cadru nr. 153/2017 privind salarizarea personalului plătit din fonduri publice.

Cheltuielile cu bunuri și servicii au crescut cu 12,5% față de aceeași perioadă a anului precedent. Creșteri semnificative se înregistrează atât la bugetele locale, cât și la bugetul Fondului național unic de asigurări sociale de sănătate și la bugetele instituțiilor publice finanțate din venituri proprii și subvenții bugetare.

Subvențiile acordate în primele trei luni ale anului 2018 sunt în creștere cu 25,7% față de aceeași perioadă a anului trecut. Creșterea este determinată, în principal, de plățile efectuate (1,4 miliarde lei) pentru sprijinirea producătorilor agricoli și de subvențiile acordate pentru susținerea transportului feroviar public de călători și a transportului cu metroul.

Dobânzile se mențin ca procentaj în produsul intern brut la același nivel ca în aceeași perioadă a anului precedent, respectiv 0,3% din PIB.

Cheltuielile cu asistența socială au crescut față de anul precedent cu 11,8%, fiind influențate, în principal, de majorarea cu 9% a punctului de pensie de la 1 iulie 2017, ajungând la 1.000 lei, majorarea și modificarea modalității de stabilire a indemnizației lunare pentru creșterea copilului și stimulentul de inserție.

Cheltuielile pentru investiții, care includ cheltuielile de capital, precum și pe cele aferente programelor de dezvoltare finanțate din surse interne și externe, au fost de 4,9 miliarde lei, de aproape 3 ori mai mult față de aceeași perioadă a anului trecut.

Principalele modificări fiscale începând cu 2018

În domeniul impozitului pe profit

● Combaterea planificării fiscale agresive și erodarea bazei impozabile prin asigurarea de condiții echitabile și eficiente de concurență pentru toți contribuabilii plătitori de impozit pe profit, aceștia sunt încurajați să își declare în mod transparent obligațiile fiscale. Această perfecționare a cadrului legislativ de impozitare a profiturilor corespunde abordărilor de la nivelul Uniunii Europene, astfel cum au fost exprimate în cuprinsul „Directivei 2016/1164 a Consiliului privind stabilirea normelor împotriva practicilor de evitare a obligațiilor fiscale care au incidență directă asupra funcționării pieței interne”, a cărei transpunere în legislația națională a fost, în acest fel, realizată.

● Consolidarea încasărilor din domeniul impozitului pe profit, prin lărgirea bazei de impozitare, sens în care s-a restrâns deducerea cheltuielilor generate de operațiunile de cesiune de creanțe.

● Începând cu anul 2018, au fost modificate condițiile de încadrare a persoanelor juridice române în categoria microîntreprinderilor: i) majorarea nivelului veniturilor realizate la data de 31 decembrie a anului fiscal precedent de la 500.000 euro la 1.000.000 euro; ii) eliminarea condiției privind realizarea veniturilor din consultanță și management în proporție de 20% din veniturile totale; iii) eliminarea activităților pentru care contribuabilii nu aplică acest sistem de impunere (Fondul de garantare a depozitelor în sistemul bancar, Fondul de compensare a investitorilor, Fondul de garantare a pensiilor private, Fondul de garantare a asiguraților).

● Microîntreprinderile care au subscris un capital social de cel puțin 45.000 lei și au cel puțin 2 salariați pot opta, o singură dată, să aplice prevederile titlului II „Impozitul pe profit” începând cu trimestrul în care aceste condiții sunt îndeplinite cumulativ, opțiunea fiind definitivă.

În domeniul impozitului pe venit

● Reducerea cotei de impozit pe venit, de la 16% la 10%.

● Majorarea nivelului salariului lunar brut în funcție de care se acordă deducerea personală, precum și majorarea nivelului deducerilor personale, în sumă fixă, acordate persoanelor care realizează venituri din salarii și asimilate salariilor de până la 1.950 lei și majorarea deducerilor personale acordate în mod degresiv persoanelor fizice care realizează venituri din salarii și asimilate salariilor până la valoarea de 3.600 lei, inclusiv.

● Simplificarea obligațiilor declarative ale persoanelor fizice, prin comasarea unui număr de 7 declarații într-o declarație unică și efectuarea plăților oricând în cursul anului până la termenul de 15 martie, inclusiv, al anului următor celui de realizare a veniturilor.

În domeniul contribuțiilor sociale obligatorii

● Reducerea cotei totale a contribuțiilor sociale obligatorii, per total cu 2 puncte procentuale.

● Nivelul contribuțiilor a scăzut cu 2 puncte procentuale, astfel că, din totalul de 39,25% contribuții plătite la un salariu brut, se plătesc 37,25%. Din totalul de 22,75% contribuții datorate de angajator, 20 de puncte procentuale s-au transferat către salariat. În total, din salariul brut, 35% sunt contribuții reținute de angajator în numele salariatului, iar contribuțiile rămase în sarcina angajatorului, respectiv 2,75%, au scăzut la 2,25% și acoperă riscurile de șomaj, accidente de muncă, concediu medical, creanțe salariale. Acestea din urmă sunt cuprinse într-o singură contribuție, care se numește contribuție asiguratorie pentru muncă.

● Modificarea modului de stabilire a CAS și a CASS, în cazul persoanelor fizice care desfășoară activități independente sau alte categorii de venituri, în sensul că aceste persoane nu mai datorează contribuțiile sociale asupra venitului realizat: i) baza de calcul a CAS este venitul ales, care este cel puțin egal cu salariul minim brut pe țară; ii) baza de calcul a CASS este salariul minim brut pe țară.

Aplicarea opțională a unui mecanism de colectare a TVA (split payment), iar pentru anumite categorii de persoane impozabile aplicarea obligatorie a mecanismului de plată defalcată a TVA , respectiv cele care:

● la 31 decembrie 2017 înregistrează obligații fiscale reprezentând TVA, cu excepția celor a căror executare silită este suspendată, în cuantum mai mare de 15.000 de lei în cazul contribuabililor mari, 10.000 de lei în cazul contribuabililor mijlocii, 5.000 de lei pentru restul contribuabililor, dacă aceste obligații nu sunt achitate până la data de 31 ianuarie 2018;

● începând cu data de 1 ianuarie 2018 înregistrează obligații fiscale reprezentând TVA, restante, neachitate în termen de 60 de zile lucrătoare de la scadență, cu excepția celor a căror executare silită este suspendată, în cuantum mai mare de 15.000 de lei în cazul contribuabililor mari, 10.000 de lei în cazul contribuabililor mijlocii, 5.000 de lei pentru restul contribuabililor;

● se află sub incidența legislației naționale privind procedurile de prevenire a insolvenței și de insolvență.

Majorarea nivelului accizelor la tutun de fumat fin tăiat destinat rulării în țigarete și la alte tutunuri de fumat de la 383,78 lei/kg la 398,70 lei/kg.

▪ Perspectivele bugetare pe termen mediu

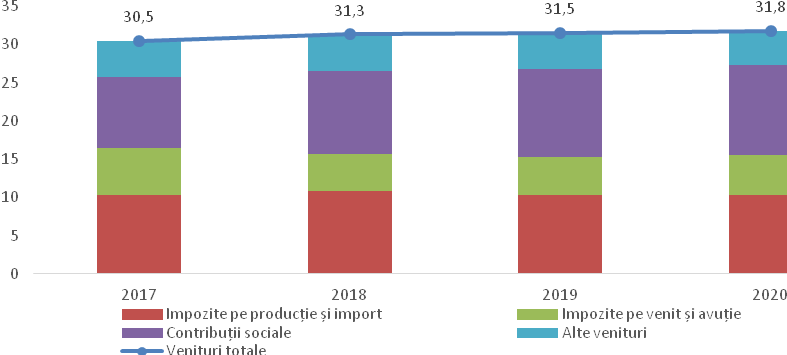

Pentru anul 2018 față de 2017 este prognozată o majorare a veniturilor bugetare calculată conform metodologiei ESA cu 0,8 pp (la 31,3% din PIB), în principal datorită îmbunătățirii prognozate a absorbției fondurilor europene și a trendului pozitiv privind încasările veniturilor din contribuții sociale, în condițiile diminuării veniturilor fiscale cu 0,7 pp. Acest nivel urmează să se mențină relativ constant pe termen mediu, veniturile totale atingând un nivel de 32% din PIB în anul 2021.

În structură, veniturile din impozitele curente pe profit și venit sunt prognozate să se diminueze de la 6,1% din PIB în 2017 la 4,9% în 2018 ca urmare a reducerii cotei de impozit pe venit de la 16% la 10%. Pe termen mediu sunt prognozate creșteri cu 0,1 pp până la 5,2% din PIB în 2021, având în vedere dinamica prognozată a fondului de salarii din economie.

Se estimează că veniturile din impozite și taxe pe bunuri și servicii vor înregistra o creștere de 0,5 pp (la 10,8% în PIB) în 2018 față de 2017, în principal, ca urmare a evoluției veniturilor din TVA care vor fi influențate pozitiv de mecanismul de plată defalcată a TVA și de măsurile privind îmbunătățirea colectării implementate de ANAF în perioada 2017-2018. Pe termen mediu, încasările din aceste impozite se vor menține ca pondere în PIB la aproximativ 10,3% până în 2021.

Încasările din contribuții de asigurări sociale în anul 2018 sunt estimate să crească cu 1,5 pp din PIB față de anul 2017 sub influența transferului contribuțiilor sociale datorate de angajator în sarcina angajatului, reducerii cotei de transfer către pilonul II și a stabilirii în sarcina angajatorilor a contribuției asiguratorii pentru muncă în cotă de 2,25% pentru veniturile din salarii și asimilate salariilor. Pe termen mediu, evoluția încasărilor din contribuții de asigurări sociale este determinată de majorarea prognozată a câștigului salarial mediu și a numărului de salariați, ponderea veniturilor din această sursă fiind prognozată să ajungă la 12,2% din PIB în anul 2021.

Cheltuielile bugetare totale sunt prognozate să crească în 2018 la 34,3% din PIB, pe termen mediu fiind estimată o revenire până în 2021 la nivelul înregistrat în 2017 (de 33,4% din PIB). Cheltuielile de personal ca pondere în PIB se majorează la începutul orizontului de prognoză la 10,3% pe fondul aplicării Legii-cadru privind salarizarea personalului plătit din fonduri publice iar către finalul orizontului de programare acestea se vor diminua pentru a crea mai mult spațiu fiscal pentru cheltuielile de investiții. Formarea brută de capital fix indică majorarea alocărilor pentru cheltuielile de investiții pe termen mediu, de la 2,9% din PIB în 2018 la 4,0% în 2021.

Cheltuielile cu asistența socială se vor majora cu 0,4 pp în 2019 față de 2018 urmând să revină la nivelul din 2018 (11,4% din PIB) până în 2021.

| Impact estimat (milioane lei) | |

| Reducerea cotei impozitului pe venit din salarii de la 16% la 10% începând cu 1 ianuarie 2018 (conform OUG 79/20017) | -13.538 |

| Reforma contribuțiilor sociale și transferul din sarcina angajatorului in sarcina angajatului | 5.754 |

| Modificare cota impozitare microîntreprinderi 1% pentru cei care au unul sau mai mulți salariați, stabilirea plafon la 1.000.000 euro, opțional pentru cei care au 2 salariați si capital de cel puțin 45.000 | -283 |

| Introducerea Contribuției Asiguratorie de Muncă | 5.398 |

| Reducerea cotei de transfer către pilonul II de la 5,1% la 3,75% începând cu 1 ianuarie 2018. | 2.100 |

De asemenea au fost avute în vedere pentru anul 2018 o serie de măsuri suplimentare:

Măsuri pe partea de venituri bugetare:

● Creșterea accizelor la produsele energetice în două tranșe începând cu 15 septembrie și respectiv 1 octombrie 2017 (impact de +2,7 miliarde lei).

● Creșterea dividendelor repartizate de companiile naționale de la 50% la 90%, aprobată de Guvern prin Memorandum în data de 30 ianuarie 2017, măsură care se aplică și pentru anul 2018 (impact de +1 miliarde lei).

● Majorarea bazei de impozitare în cazul vărsămintelor de la persoane juridice datorate pentru persoane cu handicap neîncadrate începând de la 1 septembrie 2017 (impact de +0,7 miliarde lei).

● Demararea în anul 2018 a procedurii pentru vânzarea licențelor 5G (+1,3 miliarde lei).

● Majorarea nivelului accizei la țigarete începând cu data de 1 aprilie 2018 de la 439,94 lei/1.000 de țigarete la 448,74 lei/1.000 de țigarete (impact de +140 milioane lei).

● Implementarea Directivei 2016/1164/UE a Consiliului din 12 iulie 2016 de stabilire a normelor împotriva practicilor de evitare a obligațiilor fiscale care au incidență directă asupra funcționării pieței interne (ATAD). Una dintre normele astfel stabilite vizează „Limitarea deductibilității dobânzii”, începând cu 1 ianuarie 2018, ca urmare a aprobării OUG nr. 79/2017, impact de aproximativ 200 milioane lei.

● Introducerea sistemul de plată defalcată a TVA de la 1 ianuarie 2018, acesta va fi aplicat obligatoriu doar pentru firmele publice și private aflate în insolvență sau care înregistrează obligații fiscale restante reprezentând TVA, în timp ce celelalte companii pot alege să aplice sistemul opțional (impact de +2,9 miliarde lei).

● Masuri pentru reducerea evaziuni fiscale și creșterea colectării veniturilor bugetare, aceste măsuri vor aduce în anul 2018 (impact de +2 miliarde lei):

▫ Introducerea până la sfârșitul anului 2018 a unor echipamente de scanare funcționale în toate punctele de trecere a frontierei pentru detectarea mărfurilor de contrabandă și fiscalizarea mărfurilor în vămi.

▫ Realizarea la nivelul tuturor structurilor din DGAF a unor evaluări suplimentare care să vizeze posibilele practici utilizate cu scopul de a îngreuna activitățile de recuperare a sumelor datorate.

▫ Elaborarea procedurii de conectare a aparatelor de marcat electronice fiscale la sistemul informatic național de supraveghere. Desfășurarea de controale inopinate în zone și domenii cu risc ridicat de neconformare, în scopul stimulării emiterii bonurilor fiscale de către contribuabili.

▫ Eficientizarea monitorizării și controlului antifraudă în domeniul comerțului electronic prin dezvoltarea unui cadru legal și procedural, crearea unei structuri cu personal specializat în cadrul DGAF și dezvoltarea unor instrumente specifice necesare monitorizării.

▫ Monitorizarea în colaborare cu organele vamale a importurilor mărfurilor cu risc fiscal ridicat, activitate destinată în principal identificării schemelor de punere în liberă circulație a mărfurilor în România cu nerespectarea obligațiilor fiscale aferente.

▫ Îmbunătățirea analizei de risc și a selectării contribuabililor pentru inspecție fiscală prin diversificarea criteriilor de risc folosite în vederea identificării unui grup țintă de contribuabili, respectiv o ramură economică, un sector de activitate sau de servicii în cadrul căruia au fost identificate diminuări de obligații fiscale.

▫ Îmbunătățirea executării silite la debitorii semnificativi ai bugetului general consolidat, prin investigarea societăților afiliate acestora, deconturile de TVA, tranzacții bancare in trezorerie, în corelație cu patrimoniul persoanelor fizice care pot avea calitatea de persoană asupra căreia poate fi atrasă răspunderea solidară sau patrimonială.

Măsuri pe partea de cheltuieli bugetare

● Suspendarea ocupării prin concurs sau examen a posturilor vacante sau temporar vacante din ministere și instituțiile din subordinea acestora, cu excepția posturilor aprobate la ocupare prin memorandum de către Guvern, până la 31 decembrie 2017, măsură realizată prin Ordonanța nr. 3/2017. În anul 2018, politica de ocupare a posturilor vacante din cadrul administrației publice centrale este stabilită prin OUG nr. 90/2017, astfel:

▫ un post ocupat la două posturi vacantate în anul 2018;

▫ în cazuri temeinic justificate, prin memorandum aprobat în ședința Guvernului se poate aproba organizarea de concursuri sau examene pentru alte posturi vacante sau temporar vacante cu justificarea necesității și cu încadrarea în cheltuielile de personal aprobate în buget.

● Menținerea pensiilor speciale la nivelul stabilit în prezent pentru anul 2017, iar actualizarea acestora se realizează anual indexându-se cu rata medie anuală a inflației conform OUG nr. 59/2017.

● Pentru diminuarea cheltuielilor de funcționare s-a interzis achiziționarea de către instituțiile publice de autoturisme și mobilier, măsură prevăzută în OUG nr. 90/2017.

● Diminuarea în anul 2018 a cheltuielilor de întreținere și funcționare a instituțiilor cu 10% față de plățile anului 2017, măsură prevăzută în OUG nr. 90/2017.

● Continuarea și extinderea procedurii de achiziții centralizate în domeniul medicamentelor și materialelor sanitare prin Unitatea de achiziții centralizate din cadrul Ministerului Sănătății.

● Într-o etapă ulterioară, achizițiile făcute de către autoritățile centrale în ceea ce privește bunurile și serviciile se vor face centralizat, de către o unitate de achiziții centrală. În acest fel, cheltuielile cu bunuri și servicii se vor diminua în perioada următoare.

● De asemenea, pentru anul 2018, prin derogare de la prevederile art. 43 alin. (3) din Legea nr. 411/2004 privind fondurile de pensii administrate privat, republicată, cu modificările și completările ulterioare, s-a stabilit reducerea contribuției transferate la Pilonul II de pensii, de la 5,1% la 3,75%. Această măsură este legată de transferul contribuțiilor sociale de la angajator la angajat, măsură care antrenează creșterea salariului brut, contribuția nominală fiind păstrată la valoarea din anul 2017.

Veniturile bugetare consolidate (ESA 2010, % PIB)

Sursa: Ministerul Finanțelor Publice

Poziția bugetară consolidată (ESA 2010, % PIB)

Sursa: Ministerul Finanțelor Publice

Estimările privind deficitul bugetar pentru anul 2018 nu depășesc limita de 3% din PIB, urmând ca din anul 2019 deficitul bugetar să se ajusteze până la 1,45% în anul 2021. În termeni structurali, deviația față de obiectivul pe termen mediu (OTM) va crește în perioada 2017-2018, urmând ca, începând cu anul 2019, aceasta să intre pe o traiectorie de ajustare.

| 2017 Realizat | 2018 Estimări | 2019 Estimări | 2020 Estimări | 2021 Estimări | |

| Sold metodologie ESA | -2,91 | -2,95 | -2,38 | -1,82 | -1,45 |

| Sold structural | -2,9 | -3,3 | -2,8 | -2,4 | -2,0 |

Proiectul de Lege-cadru privind salarizarea personalului plătit din fonduri publice

Parlamentul României a adoptat, în luna iunie 2017, Legea-cadru nr.153/2017 privind salarizarea personalului plătit din fonduri publice, act normativ care a intrat în vigoare începând cu 1 iulie 2017.

Unul dintre obiectivele Legii-cadru l-a constituit eliminarea inechităților salariale existente în sistemul public de salarizare. La elaborarea Legii-cadru privind salarizarea personalului plătit din fonduri publice au stat următoarele priorități:

● Creșterea salariilor de bază mici cu un procentaj mai mare față de celelalte salarii de bază din grila de salarizare, astfel încât raportul între salariul de bază minim și cel maxim în sectorul bugetar se reduce la 1 la 12, față de 1 la 15, cât este în prezent. Prin această măsură, salariile de bază aflate la baza piramidei salariale vor înregistra o creștere accentuată, în jur de 100%, această creștere fiind din ce în ce mai mică pentru salariile aflate în partea superioară a piramidei salariale;

● Creșterea substanțială a salariilor de bază pentru personalul medical, în scopul stopării migrației forței de muncă, începând cu luna martie 2018, (medici și asistente medicale), astfel încât medicul UPU să beneficieze de echivalentul a 3.600 euro pe lună, iar medicul rezident UPU să beneficieze de echivalentul a 1.200 euro/lună;

● Personalul didactic din educație reprezintă o prioritate națională, iar această categorie de personal va beneficia de o majorare salarială suplimentară de 20% față de celelalte categorii de personal bugetar, începând cu 1 martie 2018;

● Creșterea substanțială, de peste 100%, a salariilor de bază, soldelor de funcție/salariilor de funcție pentru personalul din sectorul de apărare națională, ordine publică și siguranță națională, în special pentru funcțiile cu nivel mai mic de salarizare, cum ar fi funcția de soldat;

● Stabilirea aceluiași nivel de salarizare pentru funcțiile comune existente în cadrul familiilor ocupaționale;

● Reglementarea modului de stabilire a veniturilor lunare pentru personalul plătit din fonduri publice din instituțiile și autoritățile publice ale administrației publice locale, prin hotărâre a consiliului local, a consiliului județean sau a Consiliului General al Municipiului București, fără a depăși limita maximă a indemnizației lunare a funcției de viceprimar, a indemnizației lunare a vicepreședintelui consiliului județean, sau, după caz, a vicepreședintelui Consiliului General al Municipiului București, corespunzător nivelului de organizare.

Îmbunătățirea colectării veniturilor bugetare

În vederea îmbunătății conformării voluntare, a simplificării accesului contribuabililor la serviciile de administrare fiscală și reducerea timpului alocat de contribuabili în vederea îndeplinirii obligațiilor fiscale, în anul 2017, au fost implementate acțiuni asumate în Programul de Convergență 2017-2020:

● extinderea serviciului „Spațiul privat virtual” și la persoane juridice;

● implementarea conceptului de ghișeu unic în cadrul unui număr de 54 de unități fiscale, pentru celelalte unități această acțiune fiind în curs de implementare;

De asemenea, a fost dezvoltat Call-Center-ul ANAF, prin reorganizarea structurii centrale și înființarea a 8 compartimente teritoriale, dedicate acestei activități, acțiuni necesare în vederea creării unui serviciu care să corespundă nevoilor contribuabililor.

Implementarea conceptului „self-service” a fost implementat în 42 de sedii ale unităților fiscale, reprezentând aproximativ 78% la nivel național.

În anul 2017, principalele activități desfășurate în domeniul inspecției fiscale au avut în vedere identificarea domeniilor cu risc fiscal ridicat și îmbunătățirea analizei de risc. Astfel, s-au făcut eforturi pentru îmbunătățirea și eficientizarea procesului de selectare și programare a acțiunilor de inspecție fiscală în sensul întăririi, pe de-o parte, a rolului organelor fiscale teritoriale în ce privește selectarea contribuabililor pentru inspecție fiscală și standardizarea criteriilor de selecție și, pe de altă parte, întărirea capacității de monitorizare de la nivel central. De asemenea, s-a avut în vedere sporirea transparenței procesului de inspecție fiscală și îmbunătățirea comunicării cu mediul de afaceri, fiind de asemenea creată și o nouă secțiune în cadrul site-ului web al ANAF cu informații dedicate.

Tot în anul 2017, structurile antifraudă au acționat pe linia prevenirii, descoperirii, combaterii evaziunii fiscale, direcțiile de acțiune fiind analiza, investigarea și instrumentarea, precum și cooperarea cu organele de urmărire penală a cazurilor de fraudă fiscală organizată și sistematică, cu impact semnificativ asupra realizării veniturilor bugetului general consolidat. Mai mult, antifrauda fiscală a avut o contribuție determinantă în monitorizarea achizițiilor intracomunitare, având ca principală consecință creșterea gradului de conformare voluntară a contribuabililor care realizează tranzacții intracomunitare.

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc