Programul de convergență 2018–2021: Reafirmarea deciziei de aderare la euro și atingerea, în 2020, a 70% din media europeană a PIB/locuitor (II)

Numărul 21, 5-11 iunie 2018 » Document

În numărul precedent al CECCAR Business Magazine, am publicat al treilea capitol din Programul de convergență – ediția 2018 (capitol consacrat, în principal, politicilor fiscal-bugetare), document prin care autoritățile de la București evaluează stadiul atins și perspectivele procesului de integrare a României în Uniunea Europeană, proces care urmează să fie finalizat prin aderarea la moneda euro. Prezentăm acum capitolele documentului care vizează analiza noilor evoluții economico-sociale interne și externe care influențează și vor influența, în continuare, procesul integrării europene a țării noastre.

EVOLUȚIILE ȘI NIVELUL DATORIEI GUVERNAMENTALE

▪ Datoria guvernamentală și strategia de administrare a datoriei publice guvernamentale

Datoria guvernamentală, conform metodologiei UE, s-a situat la sfârșitul anului 2017 la un nivel de 35% din PIB, net inferior plafonului de 60% stabilit prin Tratatul de la Maastricht. La sfârșitul lunii februarie 2018, datoria guvernamentală a fost de 35,7% din PIB, din care datoria internă a reprezentat 17,7% din PIB, iar datoria externă a fost de 18,0% din PIB.

Obiectivele Strategiei de administrare a datoriei publice guvernamentale pe termen mediu sunt următoarele:

- Asigurarea necesarului de finanțare a administrației publice centrale și a obligațiilor de plată, pe fondul minimizării costurilor pe termen mediu și lung;

- Limitarea riscurilor asociate portofoliului datoriei publice guvernamentale, și

- Dezvoltarea pieței interne a titlurilor de stat.

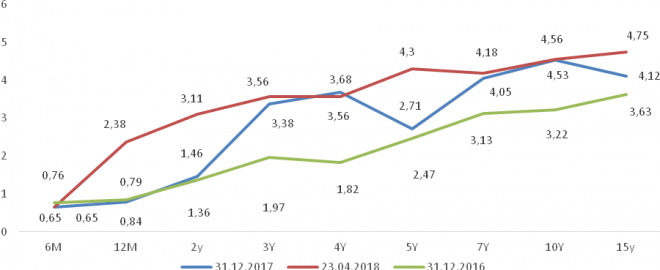

În anul 2017, finanțarea internă a fost realizată în conformitate cu planul de finanțare anunțat la începutul anului prin organizarea de licitații regulate de titluri de stat cu maturități cuprinse între 6 luni și 15 ani (scadență reziduală de 10 ani). Volumul mediu lunar al titlurilor de stat emise s-a situat în medie la circa 3,5 miliarde lei, fiind mai ridicat în lunile iunie și iulie, când rambursările de titluri de stat au fost în valoare de circa 8-9 miliarde lei.

În acest context, în primele nouă luni ale anului 2017, randamentele titlurilor de stat românești au urmat un trend descendent, ulterior înregistrând o serie de creșteri în special pe segmentul maturităților medii și scurte, urmare a restrângerii condițiilor de lichiditate din piața internă, dar și a creșterii așteptărilor inflaționiste.

Deținerile nerezidenților în titlurile de stat emise pe piața internă au rămas relativ stabile pe parcursul anului, la circa 16-17%.

În anul 2017, a fost creat cadrul legal și procedural aferent noului Program TEZAUR/CENTENAR pentru segmentul persoanelor fizice care preferă un instrument clasic de economisire oferit de stat, de tipul celui care a fost distribuit în trecut (în perioada 2000-2005), în cadrul căruia vor fi emise titluri de stat destinate populației în formă dematerializată, prin intermediul unităților operative ale Trezoreriei Statului. În prezent, se intenționează extinderea rețelei de distribuție a acestor instrumente la bănci și la alte entități interesate. MFP va continua strategia privind emisiunile de titluri de stat pentru populație, urmărind diversificarea bazei de investitori în titlurile de stat și utilizarea unor rețele cât mai largi de distribuire a instrumentelor de economisire destinate populației.

În ceea ce privește finanțarea externă, aceasta s-a realizat, în principal, prin intermediul a două tranzacții de euroobligațiuni, după cum urmează:

- în data de 19 aprilie 2017, a fost atrasă suma de 1,75 miliarde euro printr-o emisiune de euro-obligațiuni în două transe, din care un miliard euro cu scadența de zece ani (randament 2,411%, cupon de 2,375%) și 750 milioane de euro prin redeschiderea scadenței 2035 (randament de 3,55%, cupon de 3,875%);

- în data de 10 octombrie 2017, a fost redeschisă emisiunea de euro-obligațiuni cu maturitate de zece ani lansată în aprilie 2017, fiind atrasă suma de un miliard euro, la cel mai scăzut randament obținut de România pentru această scadență, de 2,114%, volumul acumulat pe această serie atingând două miliarde de euro.

În anul 2018, necesarul brut de finanțare se situează la aproximativ 75 miliarde lei, volumul total al împrumuturilor care urmează să fie atrase de Ministerul Finanțelor Publice de pe piețele interne și externe fiind determinat de un nivel al deficitului bugetar estimat la 2,97% din PIB și de un nivel al datoriei care urmează să fie refinanțat în 2018 în valoare de 47 miliarde lei. Ținând cont de obiectivul de reducere a riscului valutar și de dezvoltare a pieței interne a titlurilor de stat, deficitul bugetar va fi finanțat în proporție de cca 75% de pe piața internă și în completare de pe piața externă.

Volumul indicativ al titlurilor de stat anunțate pentru anul 2018 care urmează a fi emise pe piața internă este de aproximativ 48-50 miliarde de lei, în timp ce suma care va fi mobilizată de pe piața externă este de aproximativ 4,5-5,0 miliarde euro prin emisiuni de euroobligațiuni în cadrul programului MTN și prin împrumuturi de la instituții financiare internaționale (IFI).

Până în prezent (23 aprilie 2018 – n.r.), MFP a atras peste 13,6 miliarde lei de pe piața internă și 2 miliarde de euro de pe piețele externe în valoare totală de aproximativ 23,0 miliarde lei, ceea ce echivalează cu un grad de realizare a planului de finanțare în procentaj de 30,7%.

Emisiunea de euro-obligațiuni, în două tranșe de 12 și 20 de ani în valoare totală de două miliarde de euro realizată pe piețele externe în data de 8 februarie a demonstrat, încă odată, încrederea piețelor în perspectivele economice ale României, obținându-se costuri foarte avantajoase în procesul de finanțare: pentru maturitatea de 12 ani s-a obținut un randament de 2,585%, iar pentru maturitatea de 20 ani un randament de 3,45%.

De asemenea, pentru diversificarea bazei de investitori și extinderea maturității medii rămase a datoriei publice guvernamentale, MFP intenționează să realizeze operațiuni de răscumpărare anticipată, fiind vizate în principal euroobligațiunile în USD lansate în trecut cu cupoane mari și care ar putea fi preschimbate cu euro-obligațiuni noi în USD cu maturități lungi și cupoane mai reduse.

Pentru îmbunătățirea managementului datoriei publice și evitarea presiunilor sezoniere în asigurarea surselor de finanțare a deficitului bugetar și de refinanțare a datoriei publice guvernamentale, în vederea reducerii riscului de refinanțare și de lichiditate, Ministerul Finanțelor Publice a avut în vedere menținerea rezervei financiare (buffer) în valută la dispoziția Trezoreriei Statului, în valoare echivalentă acoperirii necesităților de finanțare a deficitului bugetar și refinanțării datoriei publice pentru circa 4 luni.

În vederea introducerii instrumentelor financiare derivate (swap valutar și swap pe rată de dobândă), Ministerul Finanțelor Publice, prin Direcția Generală de Trezorerie și Datorie Publică, beneficiază de asistență tehnică din partea Trezoreriei Băncii Mondiale, în cadrul proiectului cu tema Dezvoltarea capacității de administrare a datoriei publice guvernamentale prin utilizarea instrumentelor financiare derivate cod SIPOCA 10. Proiectul este finanțat din Fondul Social European, în cadrul Programului Operațional Capacitate Administrativă 2014-2020 și se află în perioada de implementare.

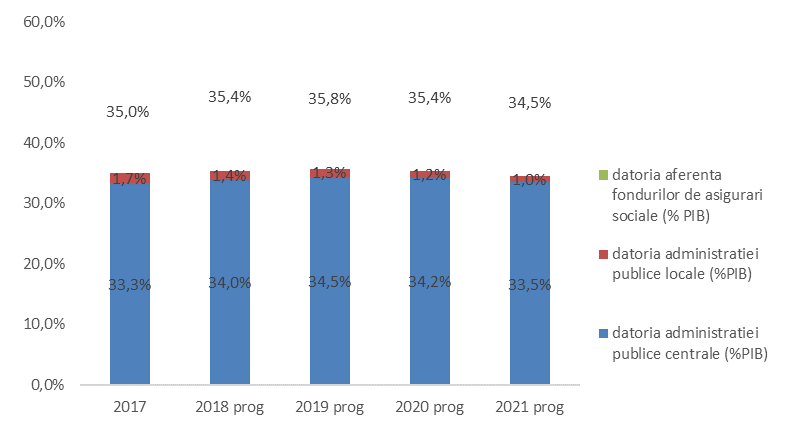

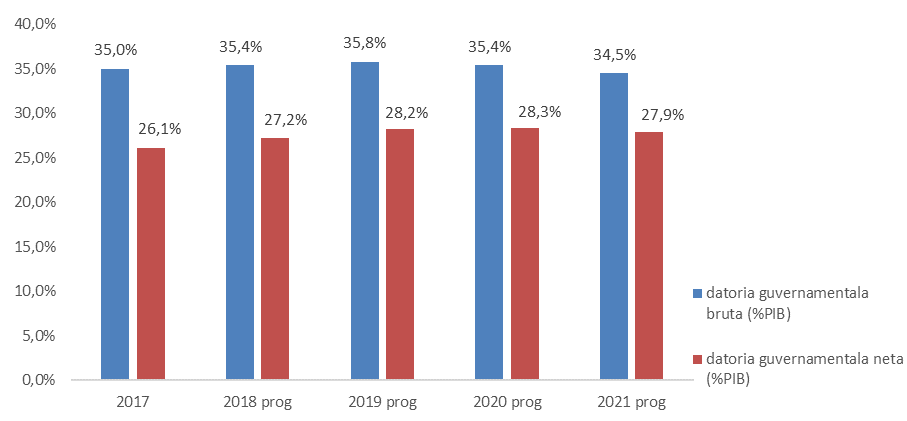

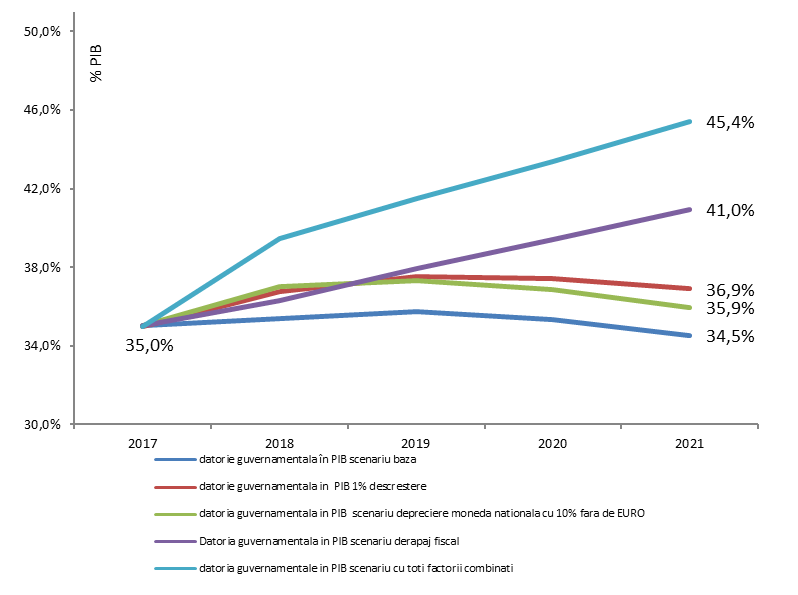

Pe fondul creșterii economice medii și a unor deficite calculate conform metodologiei UE de până la 3% din PIB, în perioada 2018-2021, estimăm că ponderea datoriei guvernamentale brute nu va depăși 38% din PIB, după cum rezultă din graficul de mai jos.

Dacă se au în vedere activele financiare lichide, nivelul datoriei guvernamentale nete (reprezentând datoria guvernamentală brută minus activele financiare lichide) în perioada de analiză nu va depăși 29% din PIB.

ANALIZA DE SENZITIVITATE ȘI COMPARAȚIA CU VARIANTA PRECEDENTĂ A PROGRAMULUI DE CONVERGENȚĂ

▪ Riscuri

Riscurile care pot afecta economia reală și, implicit, obiectivul de creștere economică sunt, în principal, de natură externă. Economia românească, ca parte a economiei europene, depinde de contextul economic internațional și în special de creșterea economică din principalele țări partenere din punct de vedere comercial.

În Europa, riscurile de deviere de la aceste previziuni sunt, în general, echilibrate. Creșterea economică ar putea depăși așteptările pe termen scurt, după cum rezultă și din nivelul ridicat al indicatorului de încredere în economie. Pe termen mediu, există o vulnerabilitate în ceea ce privește prețurile ridicate ale activelor internaționale, în urma unei reevaluări a riscurilor și a condițiilor adiacente. Există în continuare riscuri cu privire la incertitudinea rezultatelor negocierilor pentru ieșirea Marii Britanii din UE, dar și legate de tensiunile geopolitice și de tendința de orientare către politici cu caracter naționalist și protecționist.

Din perspectiva României, impactul Brexit va avea o amplitudine moderată, relațiile comerciale dintre cele două țări având o intensitate redusă. Exporturile României către Marea Britanie însumează 2,6 miliarde euro (4,1% din total) și importurile doar 1,7 miliarde euro (2,2% din importurile totale). În acest context, se poate considera că Brexit nu va constitui un impediment semnificativ în derularea activității de comerț internațional al României. Deși procedura de declanșare a procesului formal de părăsire a UE a avut deja loc, Brexit va fi efectiv finalizat în anul 2019. Acest interval de timp acordă spațiul necesar României de a se adapta din punct de vedere instituțional, dar și al mediului de afaceri la noile aranjamente care vor fi stabilite în urma negocierilor cu UE. De asemenea, la nivel european profitabilitatea redusă a sistemului bancar, asociată cu o accentuare a temerilor de risc la nivel global, poate avea efecte negative asupra cererii interne care pot afecta creșterea exporturilor românești.

La nivel internațional, balanța riscurilor pe termen scurt rămâne echilibrată, existând, însă, potențialul unor creșteri peste nivelul așteptărilor. Încrederea mediului de afaceri și cea a populației și-a menținut ritmul înalt în prima parte a anului 2018, iar indicatorii de performanță economică sugerează că există probabilitatea ca ritmul de creștere să se mențină solid și în lunile următoare. Așteptările privesc un mediu de afaceri mai puternic, profitabilitatea conducând la extinderea activității investiționale și implicit a cererii de forță de muncă. În plus, amortizarea investițiilor ar putea favoriza o revenire a productivității, ceea ce ar implica o creștere potențială mai mare în perioada următoare.

De asemenea, persistă incertitudinea privind reforma fiscală din SUA precum și tensiunile comerciale dintre SUA și China. Riscurile la adresa inflației sunt asociate ritmului de ajustare a prețurilor administrate, dar și incertitudinilor legate de evoluția viitoare a prețului petrolului, ca urmare a extinderii până la sfârșitul anului 2018 a acordului dintre statele membre OPEC, precum și alte state producătoare cu privire la reducerea producției.

Un alt risc la nivel internațional l-ar constitui turbulențele și corecțiile de pe piața de capital, apărute ca urmare a introducerii de către SUA a noilor taxe privind oțelul, aluminiul și o serie de produse de pe piața Chinei, concomitent cu anunțarea de către guvernul chinez de introducere a unor tarife pentru produsele importate din SUA.

Recentele frământări de pe piețele financiare nu elimină posibilitatea ca indicatorii financiari să fie pe termen mediu reevaluați și, ca atare, să apară vulnerabilități în ceea ce privește obținerea de randament. Chiar dacă activitatea bancară continuă să se îmbunătățească, politicile în gestionarea riscurilor în sectorul bancar, cât și în cel financiar, au un rol important. După criza financiară globală, o relaxare accentuată a reglementării și supravegherii financiare ar putea facilita asumarea de riscuri excesive, cu repercusiuni negative asupra stabilității financiare globale.

Perspectiva globală pe termen mediu este afectată de turbulențe ca urmare a tensiunilor geopolitice, în special în Asia de Est și Orientul Mijlociu. Pentru multe țări deja grav afectate de conflicte sau de efectele negative ale acestora, prognoza ia în calcul un proces greoi de atenuare a conflictelor, care ar putea conduce la întârzierea redresării acestor economii.

Însă toate aceste amenințări la adresa climatului de stabilitate european și global pot reprezenta o oportunitate pentru România, în sensul îndreptării atenției investitorilor către un spațiu ce prezintă un grad de securitate sporit și un nivel redus al fiscalității. România poate atrage fluxuri semnificative de capital oferind mediului de afaceri un climat propice desfășurării operațiunilor economice.

Pe plan intern, riscurile sunt în general echilibrate din punct de vedere al afectării ofertei sau cererii interne. Riscurile interne sunt contrabalansate de măsurile din Programul de guvernare de relaxare fiscală și creșterea veniturilor populației. Există riscul ca o parte a cererii interne suplimentare să fie acoperită într-o proporție sporită prin importuri, cu impact asupra dezechilibrelor externe.

Riscurile asociate evoluției inflației sunt date de apariția unor condiții meteorologice nefavorabile, cu efect asupra prețurilor produselor agroalimentare, în contextul în care prognoza are în vedere ani agricoli normali. Totodată, evenimentele internaționale, care amplifică tensiunile geopolitice recente, ar putea conduce la o depreciere a cursului de schimb.

▪ Senzitivitatea proiecțiilor bugetare pentru diferite scenarii și ipoteze

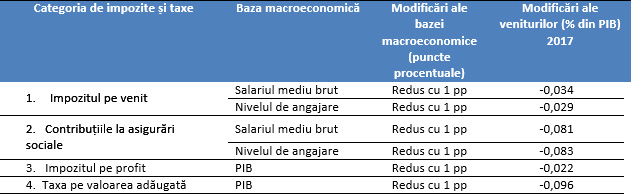

În condițiile în care încasările din impozite și taxe sunt strâns corelate cu evoluția ratei de ocupare în economie, a câștigului mediu și creșterea economică, în tabelul următor se prezintă impactul asupra veniturilor bugetare a variației variabilelor economice considerate independente, având ca bază anul 2017.

Comparativ cu scenariul de bază, cel mai ridicat risc în cazul reducerii indicatorilor economici este asociat cu încasările din taxa pe valoarea adăugată și contribuțiile de asigurări sociale.

▪ Senzitivitatea datoriei publice

Analiza de sensitivitate a datoriei publice

- influența creșterii economice, a deprecierii monedei naționale, precum și a derapajului fiscal asupra soldului datoriei guvernamentale, și

- influența deprecierii monedei naționale și a modificării ratelor de dobândă asupra plăților de dobânzi.

În graficul de mai sus se observă că influența unei scăderi economice cu 1% din PIB ar avea un impact negativ asupra nivelului de îndatorare, de creștere cu 2,4% din PIB în anul 2021, iar deprecierea monedei naționale cu 10% față de euro, principala valută în care este denominată datoria guvernamentală în valută, ar determina creșterea ponderii datoriei guvernamentale în PIB de până la 1,4% din PIB în 2021. Un derapaj fiscal transpus într-un deficit în numerar de finanțat de 3,9% din PIB (la determinarea acestui indicator s-a avut în vedere prognoza de iarnă a CE care estimează pentru 2018 un deficit ESA2010 de 3,9 din PIB – n.r.) în perioada 2018=2021 ar conduce la o creștere a nivelului de îndatorare cu până la 6,5% din PIB în 2021, în timp ce influența combinată a acestor factori asupra ponderii datoriei guvernamentale în PIB determină o creștere a acestui indicator cu 10,9% din PIB în anul 2021.

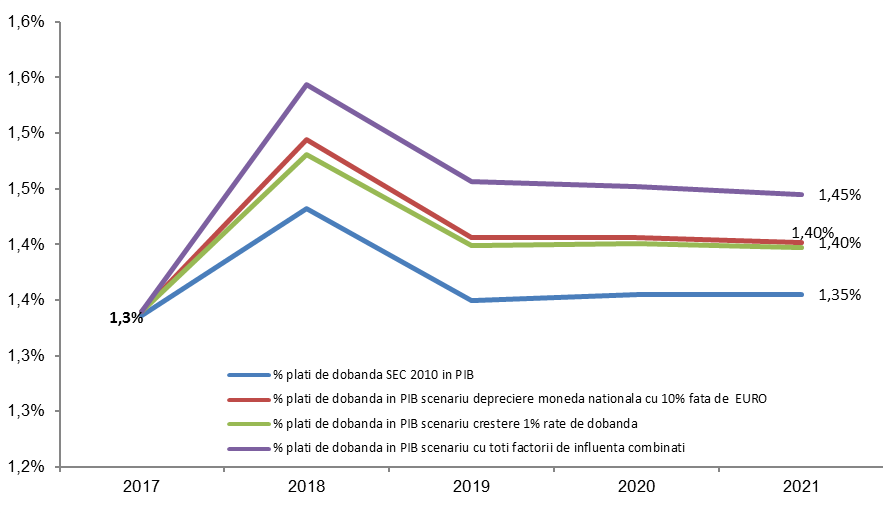

În graficul de mai sus se observă că deprecierea monedei naționale față de euro ar avea un impact negativ scăzut asupra plăților de dobândă, în sensul creșterii ponderii acestora în PIB cu până la 0,05% din PIB în anul 2021, în timp ce creșterea ratelor de dobândă cu 1% ar conduce la o creștere mai accentuată a ponderii plăților de dobândă în PIB cu până la 0,05% în anul 2021. Influența combinată a acestor factori asupra plăților de dobândă ar determina o creștere a acestor plăți cu 0,10% din PIB în anul 2021.

▪ Comparația cu varianta precedentă a Programului de convergență

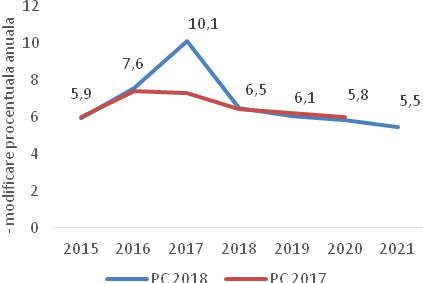

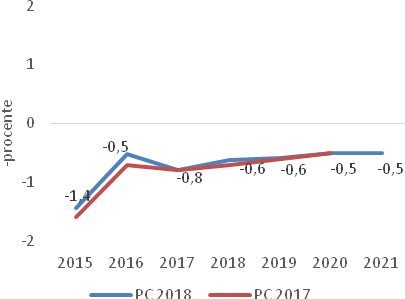

Scenariul macroeconomic de dezvoltare pe termen mediu prezentat în acest program diferă față de scenariul din ediția precedentă a Programului de convergență, respectiv ediția aprilie 2017, în ceea ce privește evoluția PIB și a componentelor sale. Diferențele dintre cele două programe sunt determinate, în principal, de revizuirea datelor statistice pentru perioada 2015-2016 și publicarea celor provizorii pentru 2017, precum și de implicațiile măsurilor prevăzute în Programul de Guvernare.

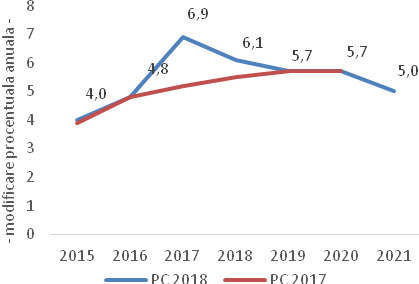

Astfel, în ediția precedentă a Programului de convergență s-a estimat că PIB-ul se va majora cu 5,2% în 2017. Rezultatele economice obținute de sectoarele economice, respectiv industrie, agricultură și servicii au condus la o creștere a PIB-ului de 6,9%.

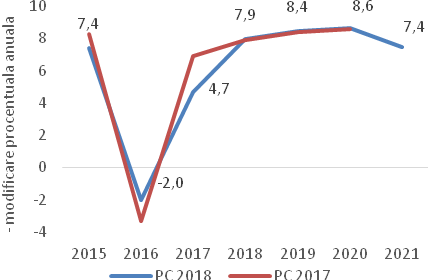

Pentru anul 2018 și următorii ani, în prognoză s-a avut în vedere impactul pozitiv al măsurilor prevăzute în Programul de Guvernare asupra mediului de afaceri și asupra puterii de cumpărare al populației. Ca urmare, se așteaptă ca în anul 2018 produsul intern brut să se majoreze cu 6,1% comparativ cu majorarea de 5,5% prognozată în varianta anterioară, având ca suport, în principal, cererea internă. Pentru perioada 2019 – 2021 se estimează că economia românească va înregistra un ritm mediu anual de creștere de 5,5%. Dinamicile de creștere ale formării brute de capital fix vor înregistra o accelerare, pe fondul îmbunătățirii climatului investițional prin măsurile avute în vedere, precum și a condițiilor de finanțare atât din surse bugetare, cât și din fonduri structurale și de investiții. Cheltuielile cu consumul privat se vor majora, în medie, cu 5,8% anual, în condițiile îmbunătățirilor manifestate pe piața muncii.

| Comparație între prognozele creșterii PIB | Comparație între prognozele creșterii FBCF |

Sursa: Comisia Națională de Strategie Sursa: Comisia Națională de Strategie

și Prognoză și Prognoză

| Comparație între prognozele creșterii consumului privat | Comparație între contribuțiile exportului net la creșterea PIB |

Sursa: Comisia Națională de Strategie Sursa: Comisia Națională de Strategie

și Prognoză și Prognoză

(Continuare în numărul următor)

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc