Raport privind situația macroeconomică pe anul 2017 și proiecția acesteia pe anii 2018-2020 (VI)

Numărul 8, 7-13 martie 2017 » Document

Continuăm publicarea, pe capitole, a documentului elaborat de Guvern, prin Ministerul Finanțelor Publice (MFP), în vederea fundamentării bugetului general consolidat pentru anul 2017. (vezi episoadele anterioare)

Capitolul 6. Datoria publică [1], finanțarea deficitului bugetar și acordarea de garanții

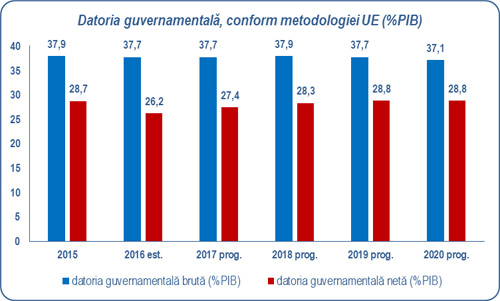

Datoria guvernamentală (conform metodologiei UE) | Datoria guvernamentală, conform metodologiei UE, s-a situat la sfârșitul anului 2015 la un nivel de 37,9% din PIB, net inferior plafonului de 60% stabilit prin Tratatul de la Maastricht. Din datoria guvernamentală, la sfârșitul anului 2015, datoria internă a reprezentat 19,0% din PIB, iar datoria externă a fost de 18,9% din PIB. De asemenea, la sfârșitul lunii noiembrie 2016, datoria guvernamentală a reprezentat 37,9% din PIB, din care datoria internă a reprezentat 19,6% din PIB, iar datoria externă a fost de 18,3% din PIB. Nivelul estimat al datoriei guvernamentale brute pentru sfârșitul anului 2016 este de 37,7% din PIB, iar pe termen mediu (2017 - 2020) se va situa sub 40,0% din PIB, în timp ce nivelul datoriei guvernamentale nete [2] este estimat la 26,2% pentru sfârșitul anului 2016, iar pe termen mediu nu va depăși 30,0% din PIB. Sursa: MFP Perspectiva de creștere moderată a datoriei guvernamentale pe termen mediu și de menținere la un nivel sustenabil se datorează creșterii economice estimate la o medie anuală de cca 5,5%, menținerii cursului leu/Euro relativ stabil și unor deficite bugetare calculate conform metodologiei UE de până la 3,0 % din PIB, în perioada 2017-2020. |

Finanțarea deficitului bugetar | În anul 2017 finanțarea deficitului bugetului de stat și refinanțarea datoriei publice guvernamentale se va realiza în principal din surse interne și în completare din surse externe. MFP va continua să mențină o abordare flexibilă în realizarea procesului de finanțare, urmărind asigurarea caracterului predictibil și transparent al ofertei de titluri de stat, tocmai pentru a putea reacționa prompt și adecvat la potențialele modificari în tendințele pieței și comportamentului investitorilor. Strategia de finanțare din surse interne are în vedere, în principal, emisiuni de titluri de stat denominate în lei, respectiv certificate de trezorerie cu scadențe pe termen scurt și obligațiuni de tip benchmark cu scadențe pe termen mediu și lung în funcție de cererea existenta în piață și ținând cont de obiectivul consolidarii curbei de randamente în lei. Pe piața internă, pentru a crește lichiditatea pieței secundare, MFP intenționează să continue politica de construire a unor serii de obligațiuni de stat de tip benchmark lichide de-a lungul întregii curbe de randament, concomitent cu o politică transparentă de emitere a titlurilor de stat, până la atingerea unor volume pe emisiune în valoare echivalentă de până la 2 miliarde Euro [3], cu informarea în prealabil a pieței în ceea ce privește volumele, frecvența lansării/redeschiderii anumitor categorii de maturități. Emisiunile de titluri de stat denominate în Euro pe piața internă pot fi realizate în contextul unei cereri importante pentru astfel de instrumente venită din partea investitorilor locali în contextul lipsei unor instrumente alternative, fiind astfel create premisele unui raport maturitate/cost avantajos. Începând cu anul 2017 vor fi implementate cerințele minime obligatorii de formare a prețului (market-making) pe platforma electronică de cotare și tranzacționare (E-Bond) dedicată dealerilor primari care va contribui la creșterea transparenței cotațiilor și implicit a formării prețurilor aferente titlurilor de stat, asigurând premisele reducerii costurilor de tranzacționare pentru participanții din piața secundară. De asemenea, în funcție de finalizarea cadrului procedural și operațional privind operatiunile pe piata secundara la nivelul BNR [4] se are în vedere utilizarea operațiunilor de tipul răscumpărărilor anticipate sau preschimbărilor de titluri de stat, în scopul facilitării procesului de refinanțare a seriilor cu volume mari acumulate, care devin scadente și accelerării procesului de creare a unor serii de titluri de stat de tip benchmark lichide. În scopul creșterii accesibilității titlurilor de stat în rândul micilor investitori și creșterii gradului de educare financiară a acestora, se înscrie și continuarea programului de emisiuni de titluri de stat pentru populație FIDELIS, prin emiterea de titluri de stat pentru populatie, volumul acestor titluri urmând a fi stabilit în funcție de cererea pentru acest tip de instrumente. În ceea ce privește sursele de finanțare externă, acestea se vor asigura în principal prin emisiuni de euroobligațiuni pe piețele externe de capital în cadrul Programului-cadru de emisiuni de titluri de stat (MTN), și în completare prin împrumuturi de la creditori oficiali (instituții financiare internaționale). MFP va păstra flexibilitatea în ceea ce privește momentul accesării piețelor internaționale și volumul emisiunilor externe, ținând cont de costurile asociate, de considerentele de risc, precum si de evolutia pietei locale. Astfel, pe termen mediu, MFP intenționează să continue parteneriatul cu instituțiile financiare internaționale pentru a beneficia de avantajele financiare aferente produselor acestora in limitarea costurilor și extinderea maturitatii portofoliului de datorie prin condițiile de cost și maturitate oferite, cum ar fi împrumuturile BIRD de politici de dezvoltare (DPL), precum și cele contractate în scopul finanțării deficitului bugetar și refinanțării datoriei publice guvernamentale, disponibilizarea sumelor având la bază realizarea unor masuri și/sau alte acțiuni necesare în domeniul reformelor sectoriale. Sursele necesare refinanțării datoriei publice guvernamentale se vor asigura de pe piețele pe care s-au emis aceste datorii, precum și din rezerva financiară în valută la dispoziția Trezoreriei Statului. Pentru îmbunătățirea managementului datoriei publice și evitarea presiunilor sezoniere în asigurarea surselor de finanțare a deficitului bugetar și de refinanțare a datoriei publice guvernamentale, se are în vedere menținerea rezervei financiare (buffer) în valută la dispoziția Trezoreriei Statului, la un nivel confortabil, astfel încât să fie diminuate riscurile aferente perioadelor caracterizate de o volatilitate ridicată pe piețele financiare. Pe termen mediu, nivelul acestui buffer va fi în continuare consolidat astfel încât să acopere 4 luni din necesarul brut de finantare. În vederea utilizării instrumentelor financiare derivate (swap valutar și swap pe rata de dobândă), pentru crearea cadrului legal, procedural și tehnic Ministerul Finanțelor Publice, prin Direcția Generală de Trezorerie și Datorie Publică beneficiază de asistență tehnică din partea Trezoreriei Băncii Mondiale în cadrul unui proiect pe o perioadă de 18 luni, aflat în perioada de implementare, finanțat din Fondul Social European în cadrul Programului Operațional Capacitate Administrativă 2014-2020 pentru implementarea proiectului cu tema „Dezvoltarea capacității de administrare a datoriei publice guvernamentale prin utilizarea instrumentelor financiare derivate” cod SIPOCA 10. |

(Va urma)

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc