Regimul contabil și fiscal privind dividendele

Numărul 22, 18-24 iunie 2019 » Expertiza și auditul afacerilor

Termeni-cheie: dividende, rezident/nerezident, impozit, CASS, asociați/acționari

Clasificare JEL: M41, K34

Dacă abordăm dividendele din punctul de vedere al Legii nr. 31/1990, cota-parte din profit care se plătește fiecărui asociat constituie dividend, în conformitate cu prevederile art. 67 alin. (1).

Ca sferă de impozitare, art. 91 lit. a) din Codul fiscal încadrează veniturile din dividende obținute de asociați/acționari persoane fizice în categoria veniturilor din investiții.

Același articol prevede că se consideră dividende din punct de vedere fiscal și se supun aceluiași regim fiscal ca veniturile din dividende:

(i) câștigurile obținute de persoanele fizice din deținerea de titluri de participare, definite de legislația în materie, la organisme de plasament colectiv;

(ii) veniturile în bani și în natură distribuite de societățile agricole, cu personalitate juridică, constituite potrivit legislației în materie, unui participant la societatea respectivă drept consecință a deținerii părților sociale.

Distribuirea dividendelor se realizează după aprobarea situațiilor financiare anuale, proporțional cu cota de participare la capitalul social vărsat, AGA având obligația de a propune și repartiza dividende. Plata lor se face în termenul stabilit de AGA, dar nu mai târziu de șase luni de la data aprobării situațiilor financiare anuale aferente exercițiului financiar încheiat. Orice persoană fizică sau juridică, rezidentă sau nerezidentă, poate să beneficieze de obținerea de dividende, în condițiile deținerii de titluri de participare la o persoană juridică.

Legea nr. 163/2018 pentru modificarea și completarea Legii contabilității nr. 82/1991, modificarea și completarea Legii societăților nr. 31/1990, precum și modificarea Legii nr. 1/2005 privind organizarea și funcționarea cooperației le oferă entităților posibilitatea să opteze pentru repartizarea trimestrială a dividendelor. Această opțiune se poate exercita din luna septembrie 2018, când s-a finalizat închiderea trimestrului III al anului 2018.

Este interzisă distribuirea de dividende din profituri fictive sau în situația în care societatea înregistrează pierdere.

Legea nr. 31/1990 prevede că termenul de prescriere în cazul dividendelor neridicate este de trei ani.

Impozitul pe veniturile din dividende

Veniturile sub formă de dividende se impun în anul 2019 cu o cotă de 5% din suma acestora, impozitul fiind final. Obligația calculării și reținerii lui le revine persoanelor juridice, odată cu plata dividendelor către acționari/asociați. Impozitul datorat se virează integral la bugetul de stat până la data de 25 inclusiv a lunii următoare celei în care se face plata.

În ceea ce privește dividendele distribuite, dar care nu au fost achitate acționarilor sau asociaților până la sfârșitul anului în care s-au aprobat situațiile financiare anuale, art. 224 alin. (5) din Codul fiscal prevede că impozitul pe dividende se declară și se plătește până la data de 25 ianuarie a anului următor, respectiv până la data de 25 a primei luni a anului fiscal modificat, următor anului în care s-au aprobat situațiile financiare anuale, după caz.

În conformitate cu art. 122 alin. (4) lit. e) din același act normativ, nu se depune Declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice – cap. I pentru veniturile din investiții, a căror impunere este finală. De aici putem deduce că nu se depune declarația unică pentru impozitul reținut la sursă. Acesta se declară prin formularul 100 „Declarație privind obligațiile de plată la bugetul de stat” până la data de 25 inclusiv a lunii următoare celei în care a fost reținut.

Formularele 205 „Declarație informativă privind impozitul reținut la sursă și câștigurile/pierderile din investiții, pe beneficiari de venit” și 207 „Declarație informativă privind impozitul reținut la sursă/veniturile scutite, pe beneficiari de venit nerezidenți” se depun la organul fiscal competent până în ultima zi a lunii ianuarie inclusiv a anului curent pentru anul expirat.

Contribuțiile sociale aferente veniturilor din dividende

Referitor la obligațiile privind contribuțiile sociale, dividendele intră sub incidența doar a contribuției de asigurări sociale de sănătate, veniturile din dividende nefiind cuprinse în baza de calcul al contribuției de asigurări sociale.

Pentru dividendele obținute în anul 2019, obligația plății contribuției la asigurările sociale de sănătate nu este influențată de faptul că asociații au sau nu calitatea de salariați.

Contribuabilii care au obținut venituri dintre cele menționate mai sus datorează CASS în anul 2019 în sumă de 2.496 lei ((2.080 lei/lună x 12 luni) x 10%).

Prin Ordonanța de urgență a Guvernului nr. 114/2018 privind instituirea unor măsuri în domeniul investițiilor publice și a unor măsuri fiscal-bugetare, modificarea și completarea unor acte normative și prorogarea unor termene, legiuitorii români aduc o serie de clarificări referitoare la veniturile din dividende distribuite persoanelor fizice înainte de 1 ianuarie 2018, dar plătite după această dată, în ceea ce privește CASS. Actul normativ amintit stabilește că sunt în sfera declarației unice doar dividendele distribuite și plătite după data de 1 ianuarie 2018. Se evită în acest fel plata de două ori a contribuției la asigurările sociale de sănătate.

Prin Ordonanța de urgență a Guvernului nr. 18/2018 privind adoptarea unor măsuri fiscal-bugetare și pentru modificarea și completarea unor acte normative s-a modificat art. 170 alin. (2) lit. e) din Codul fiscal, care stipulează că încadrarea în plafonul anual de cel puțin 12 salarii minime brute pe țară, în vigoare la termenul de depunere a declarației prevăzute la art. 120, se efectuează prin cumularea veniturilor prevăzute la art. 155 alin. (1) lit. b)-h), după cum urmează: venitul și/sau câștigul din investiții, stabilit conform art. 94-97. În cazul veniturilor din dobânzi se iau în calcul sumele încasate, iar în cazul veniturilor din dividende se iau în calcul dividendele distribuite și încasate începând cu anul 2018.

Contribuabilii sunt asigurați în sistemul asigurărilor sociale de sănătate începând cu data depunerii declarației unice până la expirarea perioadei pentru care au depus-o. Astfel, conform art. 267 alin. (22) din Legea nr. 95/2006 privind reforma în domeniul sănătății, republicată, cu modificările și completările ulterioare, pentru persoanele care realizează veniturile prevăzute la art. 155 alin. (1) lit. b)-h), precum și pentru persoanele prevăzute la art. 180 alin. (1) lit. a) din Codul fiscal, calitatea de asigurat încetează la data la care expiră termenul legal de depunere a declarației prevăzute la art. 174 alin. (3) din Codul fiscal, dacă nu depun o nouă declarație pentru perioada următoare.

Exemplul 1

Entitatea X are doi asociați persoane fizice rezidente. Asociatul A deține 60% din capitalul social, iar asociatul B, 40%. La începutul anului 2019 se înregistrează profitul care urmează să fie repartizat pentru distribuirea de dividende celor doi asociați. Aceștia nu intră în categoria persoanelor exceptate de la plata CASS. Dividendele se achită la data de 15 mai 2019. Dividendul brut acordat asociatului A este de 48.000 lei, iar cel acordat asociatului B, de 32.000 lei.

Ne propunem să prezentăm tratamentul contabil și fiscal aferent dividendelor distribuite și achitate celor doi asociați în anul 2019.

– După aprobarea de către Adunarea generală a asociaților a situațiilor financiare anuale la sfârșitul lunii aprilie 2019, repartizarea profitului pe destinații stabilite prin hotărârea AGA:

| 80.000 lei | 1171 „Rezultatul reportat reprezentând profitul nerepartizat sau pierderea neacoperită” | = | % 457.A „Dividende de plată” 457.B „Dividende de plată” | 80.000 lei 48.000 lei 32.000 lei |

– La 15 mai 2019, reținerea impozitului pe dividende, în sumă de 4.000 lei:

| 4.000 lei 2.400 lei 1.600 lei | % 457.A „Dividende de plată” 457.B „Dividende de plată” | = | 446 „Alte impozite, taxe și vărsăminte asimilate” | 4.000 lei |

– Plata impozitului la bugetul de stat:

| 4.000 lei | 446 „Alte impozite, taxe și vărsăminte asimilate” | = | 5121 „Conturi la bănci în lei” | 4.000 lei |

– La 15 mai 2019, plata dividendelor nete către cei doi asociați:

| 76.000 lei 45.600 lei 30.400 lei | % 457.A „Dividende de plată” 457.B „Dividende de plată” | = | 5121 „Conturi la bănci în lei” | 76.000 lei |

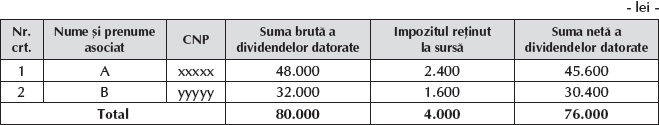

Pe baza procesului-verbal al asociaților prin care s-a făcut distribuirea profitului aferent anului 2018 se întocmește un stat de plată a dividendelor după cum urmează:

Societatea depune formularul 100 „Declarație privind obligațiile de plată la bugetul de stat” până la data de 25 iunie 2019. Plătitorul de venit trebuie să declare impozitul reținut la sursă, în sumă de 4.000 lei, prin transmiterea formularului 205 „Declarație informativă privind impozitul reținut la sursă și câștigurile/pierderile din investiții, pe beneficiari de venit” până la 31 ianuarie 2020.

Exemplul 2

Entitatea Alfa, cu sediul în România, plătitoare de impozit pe profit, înregistrează în exercițiul financiar 2018 un profit net în sumă de 100.000 lei. Aceasta repartizează în anul 2019 dividende celor patru asociați după cum urmează:

- Asociatul A este o persoană fizică rezidentă în România și deține 10% din capitalul social al Alfa (dividende brute cuvenite – 10.000 lei (100.000 lei x 10%)).

- Asociatul B este o persoană juridică rezidentă în Italia și deține de peste 3 ani 70% din capitalul social al Alfa (dividende brute cuvenite – 70.000 lei (100.000 lei x 70%)).

- Asociatul C este o persoană fizică rezidentă în Franța și deține 5% din capitalul social al Alfa (dividende brute cuvenite – 5.000 lei (100.000 lei x 5%)).

- Asociatul D este o persoană juridică rezidentă în Turcia și deține de peste 3 ani 15% din capitalul social al Alfa (dividende brute cuvenite – 15.000 lei (100.000 lei x 15%)).

Ne propunem să prezentăm obligațiile de declarare și de plată a impozitului pe dividende.

➜ Asociatul A

Dividendele în sumă brută de 10.000 lei se impozitează la sursă prin aplicarea cotei de 5% la venitul brut obținut, impozitul fiind de 500 lei (10.000 lei x 5%).

Societatea are obligația să rețină, să declare și să achite impozitul pe dividende către bugetul de stat până la 25 inclusiv a lunii următoare plății lor, dată până la care aceasta depune formularul 100.

Alfa va declara impozitul reținut la sursă prin transmiterea formularului 205 până la 31 ianuarie 2020.

➜ Asociatul B

Dividendele în sumă de 70.000 lei sunt scutite de impozit în condițiile în care îndeplinesc prevederile art. 229 alin. (1) lit. c) din Codul fiscal. Asociatul B, persoană juridică italiană, prezintă societății românești certificatul de rezidență fiscală emis de organul fiscal competent din Italia.

Acesta beneficiază de scutire întrucât:

- este o persoană juridică rezidentă într-un stat membru al Uniunii Europene;

- deține minimum 10% din capitalul social al întreprinderii persoană juridică română pe o perioadă neîntreruptă de cel puțin un an, care se încheie la data plății dividendului.

Alfa va declara veniturile scutite obținute de persoana juridică nerezidentă prin transmiterea formularului 207 „Declarație informativă privind impozitul reținut la sursă/veniturile scutite, pe beneficiari de venit nerezidenți” până la data de 31 ianuarie 2020.

În conformitate cu art. 231 alin. (1) din Codul fiscal, plătitorii de venituri cu regim de reținere la sursă a impozitelor, cu excepția plătitorilor de venituri din salarii, conform prezentului titlu, au obligația să depună o declarație privind calcularea și reținerea impozitului pentru fiecare beneficiar de venit la organul fiscal competent, până la data de 31 ianuarie inclusiv a anului curent pentru anul expirat.

➜ Asociatul C

Pentru a putea beneficia de dispozițiile mai favorabile ale convențiilor pentru evitarea dublei impuneri, asociatul C prezintă societății românești certificatul de rezidență fiscală emis de organul fiscal competent din Franța. Cota de impozit aplicabilă acestuia este cea prevăzută în Codul fiscal, de 5%, fiind mai favorabilă.

Dividendele distribuite asociatului C se impozitează la sursă, impozitul fiind de 250 lei (5.000 lei x 5%).

Societatea are obligația să rețină, să declare și să achite impozitul pe dividende către bugetul de stat până la 25 inclusiv a lunii următoare plății lor, dată până la care aceasta depune formularul 100.

Alfa va declara impozitul reținut la sursă prin transmiterea formularului 207 până la 31 ianuarie 2020.

➜ Asociatul D

Asociatul D prezintă societății românești certificatul de rezidență fiscală emis de organul fiscal competent din Turcia. Cota de impozit aplicabilă acestuia este cea prevăzută în Codul fiscal, de 5%, fiind mai favorabilă.

Asociatul D nu beneficiază de scutire de impozit pe veniturile din dividende, întrucât nu este persoană juridică rezidentă într-un alt stat membru al Uniunii Europene ori sediu permanent al unei întreprinderi dintr-un stat membru al UE, situat într-un alt stat membru, chiar dacă îndeplinește condițiile de deținere a minimum 10% din capitalul social al întreprinderii persoană juridică română pe o perioadă neîntreruptă de cel puțin un an.

Impozitul pe dividende este de 750 lei (15.000 lei x 5%).

Alfa va declara impozitul reținut la sursă prin transmiterea formularului 207 până la 31 ianuarie 2020.

Exemplul 3

Societatea Beta, cu sediul în România, plătitoare de impozit pe profit, înregistrează în exercițiul financiar 2018 un profit net în sumă de 47.000 lei. Aceasta repartizează în anul 2019 dividende către cei doi asociați, A și B. A este o persoană fizică rezidentă în România, iar B este o persoană fizică rezidentă în Franța. Dividendele brute cuvenite asociatului A sunt de 35.250 lei, iar cele cuvenite asociatului B, de 11.750 lei. Persoana fizică A este asigurată în sistemul de asigurări sociale de sănătate, fiind salariată la entitatea X. Dividendele nete sunt încasate la data de 20 mai 2019.

Există o convenție de evitare a dublei impuneri între România și Franța, dar asociatul B nu aduce certificatul de rezidență fiscală la momentul plății dividendelor și nici în primele 60 de zile calendaristice ale anului următor celui în care s-a obținut profitul distribuibil. Certificatul respectiv este adus ulterior, în limita termenului de prescripție de 5 ani.

a) Dividendele în sumă de 35.250 lei distribuite asociatului A se impozitează la sursă prin aplicarea cotei de 5% la venitul brut obținut, impozitul fiind de 1.762,5 lei (35.250 lei x 5%).

Societatea are obligația să rețină, să declare și să achite impozitul pe dividende către bugetul de stat până la 25 iunie 2019, dată până la care aceasta depune formularul 100.

Beta va declara impozitul reținut la sursă prin transmiterea formularului 205 până la 31 ianuarie 2020.

b) În situația în care certificatul de rezidență fiscală nu este disponibil la data obținerii venitului, acesta se impozitează în conformitate cu legislația românească. Astfel, dividendele brute distribuite asociatului B, în sumă de 11.750 lei, se impozitează la sursă prin aplicarea cotei de 5% la venitul brut obținut, impozitul fiind de 587,5 lei (11.750 lei x 5%).

Societatea are obligația să rețină, să declare și să achite impozitul pe dividende către bugetul de stat până la 25 iunie 2019, dată până la care aceasta depune formularul 100.

Beta va declara impozitul reținut la sursă prin transmiterea formularului 207 până la 31 ianuarie 2020.

Pentru a putea beneficia de prevederile mai favorabile ale convențiilor pentru evitarea dublei impuneri, certificatul de rezidență fiscală trebuie să fie disponibil:

- la momentul efectuării plății către beneficiarul nerezident;

- în primele 60 de zile calendaristice ale anului următor, cu excepția situației în care se schimbă condițiile de rezidență;

- ulterior, în limita termenului legal de prescripție de 5 ani, caz în care nerezidentul poate solicita prin intermediul societății din România rambursarea impozitului pe veniturile nerezidenților plătit în exces față de cota prevăzută în convenția de evitare a dublei impuneri. (Popa et al., 2018, p. 191)

Certificatul de rezidență fiscală este depus de asociatul B în limita termenului legal de prescripție de 5 ani, acesta putând solicita prin intermediul societății Beta rambursarea impozitului pe veniturile nerezidenților plătit în exces față de cota prevăzută de convenția de evitare a dublei impuneri.

Exemplul 4

O persoană fizică rezidentă în România obține venituri de natura dividendelor din țara X, membră a Uniunii Europene, în sumă de 5.000 euro. Cota de impozitare a dividendelor în acea țară este de 10%. În vederea aplicării cotei de impozit din convenția de evitare a dublei impuneri încheiată între statul X și țara noastră, de 10%, persoana fizică prezintă plătitorului dividendelor certificatul de rezidență fiscală eliberat de autoritatea competentă din țara noastră.

Ne propunem să determinăm dacă persoană fizică mai datorează impozit în România.

Impozitul achitat în țara X este de 500 euro (5.000 eurox 10%).

Dacă venitul de natura dividendelor ar fi fost obținut din România, impozitul pe dividende datorat ar fi fost de 1.160 lei ((5.000 euro x 4,64 lei/euro) x 5%).

Impozitul pe dividende achitat în țara X este de 2.320 lei (500 euro x 4,64 lei/euro).

Întrucât echivalentul în lei al impozitului achitat în țara X, de 2.320 lei, îl depășește pe cel datorat în România, de 1.160 lei, persoanei fizice i se va recunoaște suma reprezentând creditul fiscal extern la nivelul celui datorat în țara noastră, astfel că nu mai datorează impozit în România.

Exemplul 5

Entitatea Y decide să acorde pentru trimestrul I al exercițiului financiar 2019 dividende în sumă de 40.000 lei celor doi asociați, A și B, persoane fizice rezidente. Asociatul A deține 90% din capitalul social, iar asociatul B, 10%. Dividendele se achită la data de 15 aprilie 2019. Asociatul A este asigurat în sistemul de asigurări sociale de sănătate, fiind angajat în cadrul unei instituții publice pe postul de economist, iar asociatul B este pensionar.

Ne propunem să prezentăm tratamentul contabil și fiscal aferent dividendelor distribuite și achitate celor doi asociați în anul 2019.

– La 31 martie 2019, înregistrarea dividendelor acordate în baza situațiilor financiare interimare din rezultatul înregistrat în primul trimestru al anului 2019:

| 40.000 lei | 463 „Creanțe reprezentând dividende repartizate în cursul exercițiului financiar” | = | % 456.A „Decontări cu acționarii/ asociații privind capitalul” 456.B „Decontări cu acționarii/ asociații privind capitalul” | 40.000 lei 36.000 lei 4.000 lei |

Suma de 40.000 lei reprezentând soldul contului 463 figurează în situațiile financiare interimare aferente trimestrului I al anului 2019.

– La 15 aprilie 2019, reținerea impozitului pe dividendele interimare:

| 2.000 lei 1.800 lei 200 lei | % 456.A „Decontări cu acționarii/ asociații privind capitalul” 456.B „Decontări cu acționarii/ asociații privind capitalul” | = | 446 „Alte impozite, taxe și vărsăminte asimilate” | 2.000 lei |

– La 15 aprilie 2019, achitarea dividendelor interimare:

| 38.000 lei 34.200 lei 3.800 lei | % 456.A „Decontări cu acționarii/ asociații privind capitalul” 456.B „Decontări cu acționarii/ asociații privind capitalul” | = | 5121 „Conturi la bănci în lei” | 38.000 lei |

– Achitarea impozitului pe dividende:

| 2.000 lei | 446 „Alte impozite, taxe și vărsăminte asimilate” | = | 5121 „Conturi la bănci în lei” | 2.000 lei |

– Contribuția de asigurări sociale de sănătate:

În cele ce urmează vom analiza situația celor doi asociați din punctul de vedere al obligației privind CASS.

➜ Asociatul A

Venitul din dividende obținut în anul 2019 depășește plafonul de 24.960 lei, contribuabilul datorând CASS în sumă de 2.496 lei (24.960 lei x 10%). Acesta depune declarația unică prin mijloace electronice de transmitere la distanță la 30 aprilie 2019.

La data de 4 mai 2019, asociatul A achită obligația privind contribuția estimată pentru acest an.

Important de reținut este că în acest caz CASS trebuie plătită chiar dacă A este concomitent și salariat. Faptul că el realizează și venituri de natură salarială nu prezintă nicio relevanță.

➜ Asociatul B

Venitul din dividende obținut în anul 2019 nu depășește plafonul de 24.960 lei, deci contribuabilul nu datorează CASS.

Exemplul 6

Entitatea Z decide să acorde celor doi asociați, A și B, persoane fizice rezidente, dividende în sumă de 75.000 lei în trimestrul III al anului 2018. Asociatul A deține 70% din capitalul social, iar asociatul B, 30%. Dividendele se achită la data de 15 octombrie 2018. La sfârșitul exercițiului financiar 2018, entitatea Z înregistrează un rezultat net pentru întregul an de 95.000 lei, care, potrivit hotărârii AGA, va fi repartizat integral la dividende. Diferența de 20.000 lei (95.000 lei – 75.000 lei) se înregistrează în contabilitate și se achită celor doi asociați în luna iunie 2019.

Ne propunem să prezentăm tratamentul contabil și fiscal privind regularizarea sumelor sub formă de dividende după aprobarea situațiilor financiare anuale în anul 2019.

Regularizarea diferențelor rezultate din distribuirea dividendelor în timpul anului 2018 urmează să se facă prin situațiile financiare anuale.

Rezultatul net aferent exercițiului financiar 2018 este de 95.000 lei, astfel că dividendele cuvenite celor doi asociați pentru întregul an depășesc nivelul celor acordate interimar.

Potrivit art. 67 alin. (2) din Legea nr. 31/1990, plata diferențelor rezultate din regularizare se face în termen de 60 de zile de la data aprobării situațiilor financiare anuale aferente exercițiului financiar încheiat. În caz contrar, societatea datorează, după acest termen, dobândă penalizatoare calculată conform art. 3 din Ordonanța Guvernului nr. 13/2011 privind dobânda legală remuneratorie și penalizatoare pentru obligații bănești, precum și pentru reglementarea unor măsuri financiar-fiscale în domeniul bancar, aprobată prin Legea nr. 43/2012, cu completările ulterioare, dacă prin actul constitutiv sau prin hotărârea adunării generale a acționarilor care a aprobat situațiile financiare aferente exercițiului financiar încheiat nu s-a stabilit o dobândă mai mare.

Suma de 75.000 lei reprezentând soldul contului 463 figurează în situațiile financiare interimare aferente trimestrului III al anului 2018.

– În baza hotărârii AGA, repartizarea dividendelor, în sumă de 95.000 lei:

| 95.000 lei | 1171 „Rezultatul reportat reprezentând profitul nerepartizat sau pierderea neacoperită” | = | % 457.A „Dividende de plată” 457.B „Dividende de plată” | 95.000 lei 66.500 lei 28.500 lei |

– Reținerea dividendelor distribuite interimar:

| 52.500 lei | 457.A „Dividende de plată” | = | 463.A „Creanțe reprezentând dividende repartizate în cursul exercițiului financiar” | 52.500 lei |

| 22.500 lei | 457.B „Dividende de plată” | = | 463.B „Creanțe reprezentând dividende repartizate în cursul exercițiului financiar” | 22.500 lei |

– Reținerea impozitului pe diferența de dividende care li se cuvine asociaților ((95.000 lei – 75.000 lei)x 5%):

| 1.000 lei 700 lei 300 lei | % 457.A „Dividende de plată” 457.B „Dividende de plată” | = | 446 „Alte impozite, taxe și vărsăminte asimilate” | 1.000 lei |

– În luna iunie 2019, achitarea diferenței de dividende nete cuvenite asociaților:

| 19.000 lei 13.300 lei 5.700 lei | % 457.A „Dividende de plată” 457.B „Dividende de plată” | = | 5121 „Conturi la bănci în lei” | 19.000 lei |

– La 25 iulie 2019, achitarea diferenței de impozit pe dividende, în sumă de 1.000 lei:

| 1.000 lei | 446 „Alte impozite, taxe și vărsăminte asimilate” | = | 5121 „Conturi la bănci în lei” | 1.000 lei |

Exemplul 7

Entitatea X decide să acorde celor doi asociați, A și B, persoane fizice rezidente, dividende în sumă de 50.000 lei în trimestrul III al anului 2018. Asociatul A deține 90% din capitalul social, iar asociatul B, 10%. Dividendele se achită la data de 15 octombrie 2018. La sfârșitul exercițiului financiar 2018, entitatea X înregistrează un rezultat net pentru întregul an de 33.600 lei, care, potrivit hotărârii AGA, va fi repartizat integral la dividende. Diferența de 16.400 lei (50.000 lei – 33.600 lei) se înregistrează în contabilitate și se recuperează de la cei doi asociați în luna iunie 2019.

Ne propunem să prezentăm tratamentul contabil și fiscal privind regularizarea sumelor sub formă de dividende după aprobarea situațiilor financiare anuale în anul 2019.

Regularizarea diferențelor rezultate din distribuirea dividendelor în timpul anului 2018 urmează să se facă prin situațiile financiare anuale.

Rezultatul net aferent exercițiului financiar 2018 este de 33.600 lei, astfel că dividendele cuvenite asociaților pentru întregul an sunt sub nivelul celor acordate interimar.

Dividendele repartizate și plătite în plus se restituie în termen de 60 de zile de la data aprobării situațiilor financiare anuale. În conformitate cu art. 19 alin. (32) din Legea contabilității nr. 82/1991, republicată, cu modificările și completările ulterioare, obligația de restituire intervine pentru persoanele care au încasat dividende trimestrial, iar conducerea societății trebuie să urmărească recuperarea sumelor respective și să dispună măsurile ce se impun în acest scop.

Suma de 50.000 lei reprezentând soldul contului 463 figurează în situațiile financiare interimare aferente trimestrului III al anului 2018.

– În baza hotărârii AGA, repartizarea dividendelor, în sumă de 33.600 lei:

| 33.600 lei | 1171 „Rezultatul reportat reprezentând profitul nerepartizat sau pierderea neacoperită” | = | % 457.A „Dividende de plată” 457.B „Dividende de plată” | 33.600 lei 30.240 lei 3.360 lei |

– Compensarea dividendelor distribuite pentru exercițiul financiar 2018 cu cele interimare:

| 30.240 lei | 457.A „Dividende de plată” | = | 463.A „Creanțe reprezentând dividende repartizate în cursul exercițiului financiar” | 30.240 lei |

| 3.360 lei | 457.B „Dividende de plată” | = | 463.B „Creanțe reprezentând dividende repartizate în cursul exercițiului financiar” | 3.360 lei |

În acest moment, în debitul contului 463 se află suma de 16.400 lei, respectiv diferența dintre dividendele distribuite interimar și cele cuvenite pentru întregul exercițiu financiar, recent finalizat. Cei doi asociați sunt obligați să restituie dividendele primite în plus.

Astfel, dividendele brute achitate în plus sunt în sumă de 16.400 lei, din care:

- 820 lei – impozitul pe dividende reținut;

- 15.580 lei – dividendele nete plătite în plus.

– Corectarea valorii dividendelor distribuite trimestrial:

| (14.760 lei) | 463.A „Creanțe reprezentând dividende repartizate în cursul exercițiului financiar” | = | 456.A „Decontări cu acționarii/ asociații privind capitalul” | (14.760 lei) |

| (1.640 lei) | 463.B „Creanțe reprezentând dividende repartizate în cursul exercițiului financiar” | = | 456.B „Decontări cu acționarii/ asociații privind capitalul” | (1.640 lei) |

– Corectarea impozitului achitat pentru dividendele distribuite trimestrial:

| (820 lei) (738 lei) (82 lei) | % 456.A „Decontări cu acționarii/ asociații privind capitalul” 456.B „Decontări cu acționarii/ asociații privind capitalul” | = | 446 „Alte impozite, taxe și vărsăminte asimilate” | (820 lei) |

– Încasarea în contul de la bancă a sumelor primite în plus de către asociați:

| 15.580 lei | 5121 „Conturi la bănci în lei” | = | % 456.A „Decontări cu acționarii/ asociații privind capitalul” 456.B „Decontări cu acționarii/ asociații privind capitalul” | 15.580 lei 14.022 lei 1.558 lei |

Exemplul 8

Entitatea Gama distribuie dividende în anul 2018, dar acestea nu sunt plătite celor doi acționari până la data de 31 decembrie a aceluiași an. Acționarul A este rezident, iar acționarul B este nerezident (persoană juridică străină).

Ne propunem să determinăm care sunt obligațiile societății în ceea ce privește dividendele distribuite celor doi acționari și neachitate până la 31 decembrie 2018.

➜ Acționarul A (rezident)

Pentru dividendele distribuite în anul 2018 și neachitate acționarului A până la 31 decembrie a aceluiași an, Gama trebuie să declare impozitul în formularul 100 până la 25 ianuarie 2019, precum și în formularul 205 până la 31 ianuarie 2019.

Conform Ordinului președintelui Agenției Naționale de Administrare Fiscală nr. 48/2019 pentru aprobarea modelului și conținutului formularelor 205 „Declarație informativă privind impozitul reținut la sursă și câștigurile/pierderile din investiții, pe beneficiari de venit” și 207 „Declarație informativă privind impozitul reținut la sursă/veniturile scutite, pe beneficiari de venit nerezidenți”, pentru anul 2018 se declară distinct dividendele distribuite și cele plătite. Acest aspect are în vedere faptul că, în urma îndeplinirii obligațiilor privind contribuția de asigurări sociale de sănătate de către acționarul A, la încadrarea în plafonul de 12 salarii minime brute pe țară se iau în calcul sumele încasate.

➜ Acționarul B (nerezident)

Gama trebuie să declare și să achite impozitul aferent dividendelor distribuite în anul 2018 și neplătite acționarului B până la 31 decembrie a aceluiași an în situația în care la această dată nu sunt îndeplinite condițiile pentru aplicarea scutirii prevăzute la art. 229 alin. (1) lit. c) din Codul fiscal. Societatea are obligația declarării impozitului în formularul 100 până la 25 ianuarie 2019 și în formularul 207 până la 31 ianuarie 2019.

Impozitul nu se calculează, reține și achită la bugetul de stat pentru dividendele distribuite și neplătite până la finalul exercițiului financiar în care s-au aprobat situațiile financiare anuale dacă în ultima zi a anului calendaristic persoana juridică străină beneficiară a dividendelor îndeplinește condițiile menționate anterior. În acest caz, veniturile se declară în formularul 207 până la 31 ianuarie 2019.

BIBLIOGRAFIE

- Popa, Adriana Florina, Păunescu, Mirela, Ciobanu, Radu (2019), Fiscalitate, ediția a II-a, Editura CECCAR, București.

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Legea societăților nr. 31/1990, republicată în Monitorul Oficial nr. 1066/17.11.2004, cu modificările și completările ulterioare.

- Legea contabilității nr. 82/1991, republicată în Monitorul Oficial nr. 454/18.06.2008, cu modificările și completările ulterioare.

- Legea nr. 95/2006 privind reforma în domeniul sănătății, republicată în Monitorul Oficial nr. 652/ 28.08.2015, cu modificările și completările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Legea nr. 163/2018 pentru modificarea și completarea Legii contabilității nr. 82/1991, modificarea și completarea Legii societăților nr. 31/1990, precum și modificarea Legii nr. 1/2005 privind organizarea și funcționarea cooperației, publicată în Monitorul Oficial nr. 595/12.07.2018.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 48/2019 pentru aprobarea modelului și conținutului formularelor 205 „Declarație informativă privind impozitul reținut la sursă și câștigurile/pierderile din investiții, pe beneficiari de venit” și 207 „Declarație informativă privind impozitul reținut la sursă/veniturile scutite, pe beneficiari de venit nerezidenți”, publicat în Monitorul Oficial nr. 38/15.01.2019.

- Ordonanța de urgență a Guvernului nr. 18/2018 privind adoptarea unor măsuri fiscal-bugetare și pentru modificarea și completarea unor acte normative, publicată în Monitorul Oficial nr. 260/23.03.2018, cu modificările și completările ulterioare.

- Ordonanța de urgență a Guvernului nr. 114/2018 privind instituirea unor măsuri în domeniul investițiilor publice și a unor măsuri fiscal-bugetare, modificarea și completarea unor acte normative și prorogarea unor termene, publicată în Monitorul Oficial nr. 1116/29.12.2018, cu modificările și completările ulterioare.

- Ordonanța Guvernului nr. 13/2011 privind dobânda legală remuneratorie și penalizatoare pentru obligații bănești, precum și pentru reglementarea unor măsuri financiar-fiscale în domeniul bancar, publicată în Monitorul Oficial nr. 607/29.08.2011, cu modificările și completările ulterioare.

(Copyright foto: 123RF Stock Photo)

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc