Reglementări actuale cu privire la regimul aparatelor de marcat electronice fiscale (II)

Numărul 48, 11-17 dec. 2018 » Expertiza și auditul afacerilor

Termeni-cheie: aparat de marcat electronic fiscal, număr unic de identificare, conectare la distanță, contravenții, sancțiuni

Clasificare JEL: K34

Continuăm demersul făcut în numărul anterior al revistei cu prezentarea sancțiunilor aplicate operatorilor economici pentru nerespectarea regimului aparatelor de marcat electronice fiscale.

12. Principalele sancțiuni aplicate operatorilor economici ca urmare a nerespectării regimului aparatelor de marcat electronice

Ordonanța de urgență a Guvernului nr. 28/1999 privind obligația agenților economici de a utiliza aparate de marcat electronice fiscale, republicată, cu modificările și completările ulterioare, prevede o serie de sancțiuni în cazul nerespectării reglementărilor în domeniu. Anumite contravenții intră sub incidența Legii prevenirii nr. 270/2017. De asemenea, în Codul de procedură fiscală, aprobat prin Legea nr. 207/2015, cu modificările și completările ulterioare, sunt stabilite sancțiuni aplicabile în acest domeniu.

Controlul funcționării și utilizării aparatelor de marcat electronice fiscale, constatarea contravențiilor, precum și aplicarea sancțiunilor se fac de către structurile din cadrul MFP, ANAF și organele sale subordonate, stabilite prin ordin al ministrului finanțelor publice, respectiv al președintelui Agenției Naționale de Administrare Fiscală, precum și de către structurile competente din cadrul Inspectoratului General al Poliției Române și organele sale subordonate.

Împotriva proceselor-verbale de constatare a contravenției și de aplicare a sancțiunii se poate face plângere în termen de 15 zile de la data înmânării sau comunicării acestora.

În cazul suspendării activității, pe durata suspendării, unitatea este sigilată de echipa de control constituită potrivit legii. Concomitent cu sigilarea unității se afișează la loc vizibil un anunț cu privire la această situație. Atunci când anumite sume sunt confiscate, acestea se fac venit la bugetul de stat.

1. Situații în care se aplică avertismentul

Prin Hotărârea Guvernului nr. 701/2018 pentru modificarea pct. 42 din anexa nr. 1 la Hotărârea Guvernului nr. 33/2018 privind stabilirea contravențiilor care intră sub incidența Legii prevenirii nr. 270/2017, precum și a modelului planului de remediere, s-a stabilit ca următoarele contravenții, așa cum sunt enumerate în OUG nr. 28/1999, să intre sub incidența Legii prevenirii.

Astfel, în cazul în care organele de control constată neîndeplinirea obligațiilor prezentate în continuare, acestea vor aplica sancțiunea avertismentului și un plan de remediere.

a) Emiterea bonului fiscal conținând date eronate sau fără ca acesta să includă toate datele prevăzute în OUG nr. 28/1999

Bonul fiscal trebuie să cuprindă cel puțin următoarele elemente: denumirea și codul de identificare fiscală ale operatorului economic emitent, adresa de la locul de instalare a aparatului de marcat electronic fiscal, logotipul și seria fiscală ale aparatului, numărul de ordine, data și ora emiterii, denumirea fiecărui bun livrat sau serviciu prestat, prețul sau tariful unitar, cantitatea, valoarea pe fiecare operațiune, inclusiv TVA, cu indicarea cotei de taxă, valoarea totală a bonului, inclusiv TVA, valoarea totală a TVA pe cote de taxă, cu indicarea nivelului de cotă, valoarea totală a operațiunilor scutite de TVA, precum și a altor taxe care nu se cuprind în baza de impozitare a taxei pe valoarea adăugată, dacă este cazul.

De asemenea, bonul fiscal emis de aparatul de marcat electronic fiscal trebuie să conțină și unitatea de măsură și codul de înregistrare în scopuri de TVA al beneficiarului, la cererea acestuia.

b) Nerespectarea de către utilizatorii aparatelor de marcat electronice fiscale a dispozițiilor de mai jos

- să afișeze anunțul de atenționare;

- să folosească numai consumabile de tipul și cu caracteristicile tehnice prevăzute în manualul de utilizare a aparatului respectiv;

- să folosească numai consumabile care asigură menținerea lizibilității datelor pe perioada de arhivare prevăzută de OUG nr. 28/1999 și să asigure arhivarea datelor;

- să solicite distribuitorului autorizat de la care a cumpărat aparatul sau unității acreditate completarea manualului de utilizare cu informații privind tipul și caracteristicile tehnice ale consumabilelor, dacă manualul de utilizare a aparatului respectiv nu conține astfel de informații;

- să încheie cu furnizorii consumabilelor contracte ferme conținând clauze de livrare numai a consumabilelor de tipul și cu caracteristicile tehnice prevăzute în manualul de utilizare, care să asigure menținerea lizibilității datelor pe perioada de arhivare prevăzută de OUG nr. 28/1999, și prevederi privind daunele la care sunt îndreptățiți utilizatorii în cazul nerespectării clauzelor contractuale de către furnizori și să asigure arhivarea datelor;

- să asigure funcționarea aparatului de marcat electronic fiscal în parametrii tehnici legali, pe toată durata de utilizare a acestuia;

- să permită intervenția tehnică numai a persoanelor autorizate pentru efectuarea operațiunilor de service asupra aparatului de marcat electronic fiscal, prin persoană autorizată înțelegându-se persoana înregistrată în baza de date a Ministerului Finanțelor Publice privind distribuitorii autorizați, unitățile acreditate pentru comercializare și/sau service și tehnicienii de service pentru aparatele de marcat electronice fiscale.

c) Nerespectarea de către utilizatorii aparatelor de marcat electronice fiscale a termenelor prevăzute de lege, de a utiliza aparate de marcat electronice fiscale

Conform Ordonanței de urgență a Guvernului nr. 44/2018 privind unele măsuri referitoare la aplicarea unor dispoziții și prelungirea unui termen prevăzute de Ordonanța de urgență a Guvernului nr. 28/1999 privind obligația operatorilor economici de a utiliza aparate de marcat electronice fiscale, precum și pentru completarea Ordonanței de urgență a Guvernului nr. 64/2007 privind datoria publică, sancțiunile pentru nedotarea cu aparate de marcat cu jurnal electronic se aplică începând cu 1 septembrie 2018 pentru operatorii economici care au calitatea de contribuabili mari sau mijlocii, respectiv cu 1 noiembrie 2018 pentru contribuabilii mici.

Astfel, începând cu 1 noiembrie 2018, contribuabilii mici vor fi sancționați pentru nedotarea cu noile case de marcat, însă după aplicarea avertismentului conform Legii prevenirii. Potrivit acesteia, în termen de maximum 10 zile lucrătoare de la data expirării termenului de remediere stabilit prin planul de remediere, autoritatea/instituția publică cu atribuții de control are obligația să reia controlul, iar în situația în care se constată neîndeplinirea obligațiilor legale în termenul acordat, se aplică sancțiunile prevăzute de OUG nr. 28/1999.

Ministerul Finanțelor Publice a adoptat măsuri legislative pentru a asigura aplicarea unui tratament preventiv stimulativ și de îndrumare a contribuabililor inclusiv după 1 noiembrie 2018. Scopul este ca procesul de dotare cu noile case de marcat cu jurnal electronic să se deruleze fără afectarea activității operatorilor economici și fără aplicarea de sancțiuni, dacă nu există elemente de vinovăție a acestora.

În cazul în care organele de control derulează acțiuni de tip preventiv și constată situații în care contribuabilul a făcut toate demersurile pe care le-a avut la dispoziție, iar achiziția aparatului de marcat nu a putut fi realizată din motive independente de voința lui, acesta nu poate fi sancționat nici măcar cu avertisment (exemple de astfel de situații: modelul de aparat de marcat specific unei anumite activități economice nu este disponibil pe piață; termenul stabilit de distribuitor prin contractul încheiat cu utilizatorul este ulterior datei controlului realizat). Organele de control practică această abordare deoarece aplicarea unei sancțiuni contravenționale presupune existența unei vinovății a contribuabilului, or dacă ea nu există, nu poate fi aplicat nici măcar avertismentul.

Atunci când organele de control constată că un comerciant este în culpă, acestea vor analiza situația sa de fapt, putând constata, de la caz la caz, cel puțin următoarele situații și procedând în consecință:

- este dotat cu aparat de marcat cu jurnal electronic, dar acesta nu este fiscalizat și instalat, caz în care organul de control aplică avertismentul și stabilește un termen de instalare foarte scurt;

- nu este dotat cu aparat de marcat cu jurnal electronic, dar există pe piață aparate corespunzătoare activității acestuia, caz în care organul de control aplică avertismentul și stabilește un termen scurt de dotare.

2. Situații în care se aplică amenda, retragerea autorizației, suspendarea activității, confiscarea bunurilor

Principalele obligații ce le revin distribuitorilor autorizați care comercializează aparate de marcat electronice fiscale și sancțiunile aplicabile în cazul nerespectării acestora sunt următoarele:

a) Comercializarea aparatelor de marcat electronice fiscale numai de către distribuitori autorizați

Operatorii economici pot comercializa aparate de marcat electronice fiscale numai dacă dețin autorizație de distribuție. Aceștia trebuie să facă parte din rețeaua de unități acreditate pentru comercializare a unui distribuitor autorizat.

Nerespectarea acestei prevederi se sancționează cu amendă de la 8.000 lei la 10.000 lei și confiscarea veniturilor obținute.

b) Sigilarea în vederea comercializării a aparatelor de marcat electronice fiscale de persoane autorizate în acest scop de MFP

Nerespectarea acestei obligații se sancționează cu amendă de la 2.000 lei la 4.000 lei.

c) Comercializarea aparatelor de marcat electronice fiscale numai cu configurația și domeniul de utilizare prevăzute în autorizația de distribuție

Nerespectarea acestei dispoziții se sancționează cu amendă de la 2.000 lei la 4.000 lei.

d) Obligația de a da curs solicitării organelor cu competență în domeniul controlului

Distribuitorii autorizați sunt obligați să dea curs solicitării organelor cu competență în domeniul controlului în vederea citirii datelor din memoria fiscală a aparatelor de marcat electronice fiscale sau din dispozitivul de memorare a acestora pentru realizarea activității de control.

Nerespectarea acestei obligații se sancționează cu amendă de la 8.000 lei la 10.000 lei.

e) Obligația ca, în mod direct sau prin unitățile acreditate, să completeze, la cererea utilizatorilor, manualul de utilizare cu informații privind tipul și caracteristicile tehnice ale consumabilelor, dacă manualul de utilizare a aparatului respectiv nu conține astfel de informații

Nerespectarea acestei obligații se sancționează cu amendă de la 8.000 lei la 10.000 lei.

Principalele obligații ce le revin utilizatorilor aparatelor de marcat electronice fiscale și sancțiunile aplicabile în cazul nerespectării acestora sunt următoarele:

a) Dotarea cu aparate de marcat electronice fiscale numai de la distribuitori autorizați

Utilizatorii aparatelor de marcat electronice fiscale au obligația de a se dota cu aceste aparate numai de la distribuitori autorizați sau unități acreditate pentru comercializare.

Nerespectarea acestei dispoziții se sancționează cu amendă de la 10.000 lei la 20.000 lei, suspendarea activității operatorului economic până la dotarea cu aparat de marcat electronic fiscal și prezentarea dovezii de plată a amenzii sau a jumătate din cuantumul acesteia, după caz, organului constatator, precum și cu confiscarea sumelor pentru care nu au fost emise documente justificative.

b) Emiterea de bonuri fiscale pentru toate bunurile livrate sau serviciile prestate la prețul de vânzare a bunului sau tariful de prestare a serviciului

Agenții economici care au obligația de a utiliza aparate de marcat electronice fiscale trebuie să emită bonuri fiscale pentru toate bunurile livrate sau serviciile prestate. Nu se admite emiterea de bonuri cu o valoare inferioară prețului de vânzare a bunului sau tarifului de prestare a serviciului ori existența unei sume nejustificate.

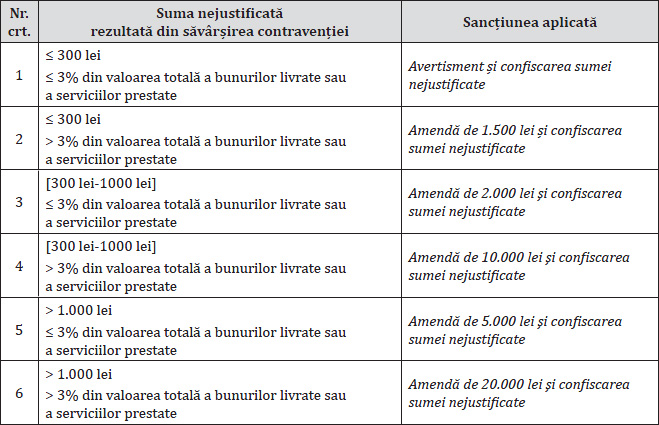

Nerespectarea acestor prevederi se sancționează astfel:

În situația în care în termen de 30 de zile de la sancționarea faptei operatorul economic săvârșește o nouă contravenție din categoria celor prevăzute la pct. 1 din tabelul de mai sus, pentru care a fost sancționat, se aplică o amendă de 1.000 lei. Dacă în termen de 12 luni de la ultima sancționare a faptei săvârșește o nouă contravenție din această categorie, pentru care a fost sancționat, se aplică o amendă în același cuantum (1.000 lei).

În cazul în care în termen de 30 de zile de la sancționarea faptei comerciantul săvârșește o nouă contravenție din categoria celor prevăzute la pct. 2-6 din tabelul de mai sus, pentru care a fost sancționat, se aplică amenda prevăzută în tabel. Dacă în termen de 12 luni de la ultima sancționare a faptei săvârșește o nouă contravenție din această categorie, pentru care a fost sancționat, se aplică amenda prevăzută în tabel, după caz, și se dispune și sancțiunea complementară constând în suspendarea activității pentru 30 de zile la unitatea de vânzare a bunurilor sau de prestare a serviciilor.

Dacă operatorul economic achită amenda contravențională și o sumă egală cu de zece ori amenda aplicată, sancțiunea complementară încetează de drept la 24 de ore de la prezentarea dovezii achitării la organul constatator. Suma de bani egală cu de zece ori amenda aplicată se face venit la bugetul de stat și poate fi achitată la CEC Bank sau la unitățile Trezoreriei Statului. Termenul de 24 de ore curge de la data înregistrării la registratura organului constatator a dovezii achitării sau de la data confirmării de primire dacă aceasta a fost transmisă prin poștă.

c) Afișarea la loc vizibil a unui anunț detaliat de atenționare a clienților cu privire la obligația respectării dispozițiilor legale în domeniu

Prin Ordinul ministrului finanțelor publice nr. 159/2015 s-a stabilit modelul și conținutul anunțului de atenționare a clienților referitor la obligația de respectare a prevederilor OUG nr. 28/1999 privind obligația operatorilor economici de a utiliza aparate de marcat electronice fiscale.

Această sancțiune intră sub incidența Legii prevenirii.

d) Utilizarea anumitor consumabile

Utilizatorii aparatelor de marcat electronice fiscale trebuie să încheie cu furnizorii consumabilelor contracte ferme conținând clauze de livrare numai a consumabilelor de tipul și cu caracteristicile tehnice prevăzute în manualul de utilizare, care să asigure menținerea lizibilității datelor pe perioada de arhivare prevăzută de ordonanța de urgență amintită, și prevederi privind daunele la care sunt îndreptățiți utilizatorii în cazul nerespectării clauzelor contractuale de către furnizori.

Nerespectarea acestor prevederi se sancționează cu amendă de la 20.000 lei la 30.000 lei.

În situația în care în termen de 30 de zile de la sancționarea faptei operatorul economic săvârșește o nouă contravenție pentru care a fost sancționat, se aplică o amendă cuprinsă între 30.000 lei și 40.000 lei. În cazul în care în termen de 12 luni de la ultima sancționare a faptei acesta săvârșește o nouă contravenție pentru care a fost sancționat, se aplică o amendă cuprinsă între 40.000 lei și 50.000 lei.

Această sancțiune intră sub incidența Legii prevenirii.

e) Păstrarea și arhivarea rolei jurnal/dispozitivului de memorare a jurnalului electronic, după caz, a raportului fiscal de închidere zilnică și a registrului special

Utilizatorii aparatelor de marcat electronice fiscale au obligația de a păstra și arhiva, potrivit reglementărilor legale în vigoare, rola jurnal/dispozitivul de memorare a jurnalului electronic, după caz, raportul fiscal de închidere zilnică și registrul special (cu excepția activității de transport în regim de taxi, unde nu se utilizează registrul special).

Nerespectarea acestei obligații se sancționează cu amendă de la 4.000 lei la 6.000 lei.

În situația în care în termen de 30 de zile de la sancționarea faptei operatorul economic săvârșește o nouă contravenție pentru care a fost sancționat, se aplică o amendă cuprinsă între 6.000 lei și 8.000 lei. În cazul în care în termen de 12 luni de la ultima sancționare a faptei acesta săvârșește o nouă contravenție pentru care fost sancționat, se aplică o amendă cuprinsă între 8.000 lei și 10.000 lei.

f) Păstrarea și arhivarea memoriei fiscale și a dispozitivului de memorare a jurnalului electronic

Utilizatorii aparatelor de marcat electronice fiscale au obligația de a păstra și arhiva memoria fiscală și dispozitivul de memorare a jurnalului electronic în condiții care să permită citirea lor de către organul fiscal competent.

Nerespectarea acestei obligații se sancționează cu amendă de la 30.000 lei la 50.000 lei.

g) Respectarea termenelor de utilizare a aparatelor de marcat electronice fiscale

Utilizatorii aparatelor de marcat electronice fiscale trebuie să respecte termenele prevăzute pentru utilizarea aparatelor de marcat electronice fiscale.

Nerespectarea acestor termene se sancționează cu amendă de la 8.000 lei la 10.000 lei, precum și cu confiscarea sumelor nejustificate și suspendarea activității operatorului economic la unitatea de vânzare a bunurilor sau de prestare a serviciilor până la dotarea cu aparat de marcat electronic fiscal și prezentarea dovezii de plată a amenzii sau a jumătate din cuantumul acesteia, după caz, organului constatator.

Această sancțiune intră sub incidența Legii prevenirii.

h) Încetarea livrării de bunuri sau prestării de servicii după suspendarea activității operatorului economic în punctul de lucru

Nerespectarea acestei obligații se sancționează cu amendă de la 10.000 lei la 20.000 lei și confiscarea sumelor încasate.

i) Conectarea la distanță a aparatelor de marcat electronice fiscale

Utilizatorii aparatelor de marcat electronice fiscale au obligația de a asigura conectarea la distanță a acestor aparate, în vederea transmiterii de date fiscale către ANAF.

Nerespectarea acestei prevederi se sancționează cu amendă de la 8.000 lei la 10.000 lei.

j) Respectarea de către utilizatori a termenului de transmitere lunară a datelor către organul fiscal

Datele extrase din aparatele de marcat instalate se transmit organului fiscal lunar, până cel târziu în data de 20 a lunii următoare perioadei de raportare, electronic, prin declarație inteligentă pusă deja la dispoziția operatorilor economici (A4200).

Potrivit Codului de procedură fiscală, contribuabilul/plătitorul este obligat să furnizeze periodic organului fiscal central informații referitoare la activitatea desfășurată, prin completarea unei declarații pe propria răspundere, nefurnizarea la termen a acestor date sancționându-se cu amendă de la 12.000 lei la 14.000 lei pentru persoanele juridice încadrate în categoria contribuabililor mijlocii și mari și cu amendă de la 2.000 lei la 3.500 lei pentru celelalte persoane juridice, precum și pentru persoanele fizice.

k) Obligațiile utilizatorilor în situația încetării activităților de livrări de bunuri cu amănuntul și prestări de servicii direct către populație

Potrivit Hotărârii Guvernului nr. 479/2003 privind aprobarea Normelor metodologice pentru aplicarea Ordonanței de urgență a Guvernului nr. 28/1999 privind obligația agenților economici de a utiliza aparate de marcat electronice fiscale, republicată, cu modificările și completările ulterioare, în cazul încetării activităților de livrări de bunuri cu amănuntul și prestări de servicii direct către populație, utilizatorii aparatelor de marcat electronice fiscale vor solicita în scris organului fiscal care a atribuit numărul de ordine anularea acestuia, anexând la cerere documente probatoare ale motivelor încetării activității, respectiv închiderea punctului de lucru, înstrăinarea aparatului, lichidarea, dizolvarea, fuziunea, divizarea societății sau altele, după caz. Utilizatorii aflați în această situație sunt obligați să arhiveze memoria fiscală. Potrivit OUG nr. 28/1999, operatorii economici care își încetează activitatea trebuie să asigure păstrarea și arhivarea memoriilor fiscale pentru o perioadă de 10 ani.

Aceste prevederi nu sunt aplicabile utilizatorilor aflați în inactivitate temporară anunțată organelor fiscale, potrivit legii.

Solicitarea de anulare a numărului de ordine atribuit va avea loc și în cazul transferării unui aparat de marcat electronic fiscal instalat de la un punct de lucru la altul situate în județe diferite, ambele puncte de lucru aparținând aceluiași utilizator.

În cazul transferării unui aparat de marcat electronic fiscal de la un punct de lucru la altul, ambele situate în același județ sau în municipiul București, utilizatorii aparatelor notifică organului fiscal competent, înainte de începerea activității la noul punct de lucru, schimbarea adresei de la locul de instalare a aparatului și procedează la citirea, înlocuirea și păstrarea memoriei fiscale, la fiscalizarea și sigilarea memoriei înlocuite și a aparatului, precum și la depunerea declarației de instalare, potrivit prevederilor normelor metodologice amintite, utilizându-se același număr de ordine atribuit inițial din Registrul de evidență a aparatelor de marcat electronice fiscale instalate.

În situația în care utilizatorii aparatelor de marcat electronice fiscale își încetează activitatea, precum și în cazul aparatelor confiscate potrivit legii ori preluate spre valorificare de societățile bancare ca urmare a neachitării împrumutului contractat pentru achiziționarea acestora, valorificarea lor se realizează numai prin distribuitorii autorizați.

Nerespectarea acestor obligații se sancționează cu amendă de la 2.000 lei la 4.000 lei.

3. Funcții interzise aparatelor de marcat electronice fiscale

HG nr. 479/2003 prevede ce funcții ale caselor de marcat electronice fiscale sunt interzise. Astfel, acestea nu trebuie să permită:

a) înregistrarea operațiunilor doar valoric, fără identificarea bunurilor sau a serviciilor, precum și a celor care nu au specificată cota de TVA asociată sau faptul că nu sunt taxabile, ori înregistrarea de vânzări înainte de programarea cotelor de TVA;

b) funcționarea aparatului în condițiile deconectării memoriei fiscale, a dispozitivului de imprimare, precum și a dispozitivului de memorare a jurnalului electronic ori a celui de afișaj client, atunci când acesta este obligatoriu;

c) emiterea de bonuri cu valori totale negative;

d) înregistrarea returului de marfă.

În situația în care cumpărătorul returnează marfa, utilizatorul întocmește un dosar care cuprinde:

- nota de recepție și constatare de diferențe cod 14-3-1A, întocmită în baza bonului fiscal emis anterior pentru marfa respectivă;

- dispoziția de plată-încasare către casierie cod 14-4-4;

- factura înregistrată în condițiile legii;

e) corectarea sau anularea înregistrării unei operațiuni după emiterea bonului fiscal.

În cazul în care s-a emis un bon greșit, pentru corectarea sau anularea înregistrării operațiunii respective după emiterea acestuia, utilizatorul întocmește un dosar care conține:

- sesizarea scrisă a persoanei care a efectuat greșit operațiunea, cu precizarea motivației de corectare sau de anulare a acesteia, precum și a numărului de ordine al bonului fiscal de corectat, a orei și minutului emiterii acestuia;

- decizia scrisă de aprobare a corectării operațiunii efectuate greșit, emisă de directorul financiar-contabil, contabilul-șef sau de altă persoană care răspunde de gestionarea patrimoniului unității;

- copie după nota sau notele de recepție și constatare de diferențe, întocmite de la ultima inventariere până la zi, prin care a fost stabilit prețul cu amănuntul al produsului sau produselor înregistrat(e) greșit în aparatul de marcat electronic fiscal;

- nota de contabilitate care reflectă operațiunea efectuată;

f) inițializarea contorului Z pentru raportul fiscal de închidere zilnică și a totalizatoarelor generale, întreținute pe toată durata de utilizare a unei memorii fiscale;

g) emiterea de copii de pe bonul fiscal;

h) schimbarea datei și a orei în alte condiții decât cele prevăzute în reglementări;

i) ștergerea totalului general de vânzări;

j) programarea ceasului de timp real din modulul fiscal cu o dată calendaristică anterioară celei a ultimei înregistrări din memoria fiscală, atunci când memoria fiscală este activată;

k) emiterea bonului fiscal fără tipărirea raportului Z, dacă au trecut 24 de ore de la primul bon

Utilizatorii aparatelor de marcat electronice fiscale sunt obligați să asigure funcționarea acestora în parametrii tehnici legali pe toată durata de folosire a lor.

Nerespectarea acestei obligații se sancționează cu amendă de la 4.000 lei la 6.000 lei.

În situația în care în termen de 30 de zile de la sancționarea faptei operatorul economic săvârșește o nouă contravenție pentru care a fost sancționat, se aplică o amendă cuprinsă între 6.000 lei și 8.000 lei. În cazul în care în termen de 12 luni de la ultima sancționare a faptei acesta săvârșește o nouă contravenție pentru care a fost sancționat, se aplică o amendă cuprinsă între 8.000 lei și 10.000 lei.

Această sancțiune intră sub incidența Legii prevenirii.

4. Asigurarea service-ului aparatelor de marcat electronice fiscale instalate

HG nr. 479/2003 aduce specificații minimale cu privire la asigurarea service-ului aparatelor de marcat electronice fiscale.

Unitățile acreditate pentru service trebuie să aibă menționată în obiectul lor de activitate activitatea de service pentru aparate de marcat electronice fiscale, cod CAEN 9511, și să dispună de minimum doi tehnicieni de service specializați în domeniu.

Potrivit acestui act normativ, distribuitorii autorizați sau unitățile acreditate din rețeaua lor au obligația să anexeze la cartea de intervenții o copie a contractului de service pentru aparatul în cauză, pentru perioada de garanție sau pentru perioada de postgaranție, după caz.

Personalul tehnic care asigură service-ul pentru aparatele de marcat electronice fiscale consemnează în cartea de intervenții din dotarea aparatului următoarele:

- data și ora solicitării intervenției din partea utilizatorului;

- data și ora începerii acesteia;

- observații asupra stării sigiliului, descrierea sumară a defecțiunii constatate;

- numărul ultimului bon fiscal și al raportului Z înainte de începerea intervenției;

- ultimul număr al raportului fiscal de închidere zilnică rezultat după efectuarea intervenției;

- data și ora finalizării sale, semnătura și numele în clar ale tehnicianului de service;

- eventualele resetări din timpul intervenției.

În hotărârea amintită se prevede că distribuitorii autorizați sunt obligați să asigure, prin intermediul propriilor tehnicieni de service sau al unităților de service acreditate:

a) intervenția promptă și gratuită, la solicitarea organelor de control;

b) instalarea aparatului nou, înlocuirea memoriei fiscale sau a dispozitivului de memorare a jurnalului electronic în cazul în care sunt defecte sau capacitatea de stocare a fost epuizată, după caz, în termen de maximum 72 de ore de la solicitarea

Potrivit OUG nr. 28/1999, nerespectarea de către distribuitorii autorizați a acestor obligații se sancționează cu amendă de la 8.000 lei la 10.000 lei. În cazul repetării acestei fapte, odată cu aplicarea amenzii contravenționale, organele de control propun comisiei retragerea autorizației de distribuție pentru respectivul model de aparat de marcat electronic fiscal, în cazul distribuitorului autorizat, iar în cel al unității acreditate în rețeaua acestuia, excluderea unității din rețeaua de service pentru respectivul model de aparat.

Ordonanța de urgență menționată aduce precizări cu privire la obligația utilizatorilor de a anunța unitatea acreditată pentru service desemnată de distribuitorul autorizat ori, după caz, distribuitorul sau reprezentantul acestuia în momentul constatării defectării aparatelor de marcat electronice fiscale.

Nerespectarea acestei prevederi se sancționează cu amendă de la 2.000 lei la 4.000 lei.

În situația în care în termen de 30 de zile de la sancționarea faptei operatorul economic săvârșește o nouă contravenție pentru care a fost sancționat, se aplică o amendă cuprinsă între 4.000 lei și 6.000 lei. În cazul în care în termen de 12 luni de la ultima sancționare a faptei acesta săvârșește o nouă contravenție pentru care a fost sancționat, se aplică o amendă cuprinsă între 6.000 lei și 8.000 lei;

c) instruirea utilizatorului, completarea cărții de intervenții a aparatului, întocmirea unui dosar de asistență tehnică pentru fiecare aparat și semnarea declarațiilor de instalare;

d) efectuarea cel puțin a unei verificări anuale a aparatelor de marcat electronice fiscale și îndeplinirea oricăror alte obligații ce le revin unităților de service potrivit reglementărilor în vigoare.

Operațiunile prevăzute la lit. b)-d) se fac gratuit în perioada de garanție și contra cost în perioada de postgaranție, pe bază de contract încheiat de utilizator cu unitatea de service acreditată. Pe perioada de postgaranție, utilizatorii pot încheia contracte de service cu oricare dintre unitățile de service incluse în rețeaua distribuitorului autorizat, cu condiția să notifice distribuitorul autorizat care a furnizat aparatul de marcat electronic fiscal asupra opțiunii.

Distribuitorii autorizați pot comercializa aparatele de marcat electronice fiscale pentru care au obținut avizul/autorizația comisiei pe tot teritoriul țării, asigurând pentru acestea asistență tehnică și întreținerea lor prin cel puțin două unități acreditate pentru service, iar cei care dispun de tehnicieni de service proprii sunt autorizați să efectueze operațiuni de service la toate aparatele livrate utilizatorilor, direct sau prin intermediul unităților acreditate de aceștia, indiferent de județele în care sunt instalate aparatele.

În momentul instalării aparatului de marcat electronic fiscal, tehnicianul de service consemnează în cartea de intervenții ultimul număr al bonului fiscal și al raportului Z, emise la finalul operațiunilor de probă, instruirea operatorului și integritatea sigiliului. Distribuitorii autorizați sunt obligați să asigure gratuit piesele de schimb și subansamblurile necesare efectuării de service în perioada de garanție și contra cost în perioada de postgaranție, pe durata normală de funcționare a aparatului de marcat electronic fiscal.

Potrivit OUG nr. 28/1999, refuzul utilizatorului de a permite accesul tehnicianului de service în unitate pentru efectuarea verificărilor la solicitarea și în prezența organelor de control asupra aparatelor de marcat electronice constituie contravenție și se sancționează cu amendă de la 2.000 lei la 4.000 lei.

În situația în care în termen de 30 de zile de la sancționarea faptei operatorul economic săvârșește o nouă contravenție pentru care a fost sancționat, se aplică o amendă cuprinsă între 4.000 lei și 6.000 lei. În cazul în care în termen de 12 luni de la ultima sancționare a faptei acesta săvârșește o nouă contravenție pentru care a fost sancționat, se aplică o amendă cuprinsă între 6.000 lei și 8.000 lei.

BIBLIOGRAFIE

- Hotărârea Guvernului nr. 479/2003 privind aprobarea Normelor metodologice pentru aplicarea Ordonanței de urgență a Guvernului nr. 28/1999 privind obligația agenților economici de a utiliza aparate de marcat electronice fiscale, republicată în Monitorul Oficial nr. 348/25.04.2005, cu modificările și completările ulterioare.

- Hotărârea Guvernului nr. 701/2018 pentru modificarea pct. 42 din anexa nr. 1 la Hotărârea Guvernului nr. 33/2018 privind stabilirea contravențiilor care intră sub incidența Legii prevenirii nr. 270/2017, precum și a modelului planului de remediere, publicată în Monitorul Oficial nr. 777/10.09.2018.

- Legea nr. 207/2015 privind Codul de procedură fiscală, publicată în Monitorul Oficial nr. 547/23.07.2015, cu modificările și completările ulterioare.

- Legea prevenirii nr. 270/2017, publicată în Monitorul Oficial nr. 1.037/28.12.2017.

- Ordinul ministrului finanțelor publice nr. 159/2015 pentru stabilirea modelului și conținutului anunțului de atenționare a clienților referitor la obligația de respectare a prevederilor Ordonanței de urgență a Guvernului nr. 28/1999 privind obligația operatorilor economici de a utiliza aparate de marcat electronice fiscale, publicat în Monitorul Oficial nr. 131/20.02.2015.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 4.156/2017 pentru aprobarea informațiilor conținute în registrul național de evidență a aparatelor de marcat electronice fiscale instalate în județe și în sectoarele municipiului București, precum și metodologia și procedura de înregistrare a acestora, publicat în Monitorul Oficial nr. 28/12.01.2018.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 627/2018 privind aprobarea procedurii de transmitere a datelor prevăzute la art. 3 alin. (1) lit. a) sau art. 3 alin. (2) lit. a), b) sau c), după caz, respectiv cele prevăzute la art. 3 alin. (1) lit. b) și c) din anexa nr. 11 la Normele metodologice pentru aplicarea Ordonanței de urgență a Guvernului nr. 28/1999 privind obligația operatorilor economici de a utiliza aparate de marcat electronice fiscale, aprobate prin Hotărârea Guvernului nr. 479/2003, către Agenția Națională de Administrare Fiscală, publicat în Monitorul Oficial nr. 238/19.03.2018.

- Ordonanța de urgență a Guvernului nr. 28/1999 privind obligația operatorilor economici de a utiliza aparate de marcat electronice fiscale, republicată în Monitorul Oficial nr. 75/21.01.2005, cu modificările și completările ulterioare.

- http://www.mfinante.gov.ro/acasa.html;jsessionid=3OAYHzvO_rQ_jVUQuqB7vE3_syD5ahSQLbqle4Od.master:server34?method=detalii&id=999610610

- https://static.anaf.ro/static/10/Anaf/Informatii_R/Ghid_case_marcat_18062018.pdf

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc