Totul despre factură

Numărul 3, 30 ian. - 5 feb. 2018 » Expertiza și auditul afacerilor

Termeni-cheie: documente justificative, factură electronică, marcă temporală, semnătură electronică, factură centralizatoare, factură simplificată

Clasificare JEL: K34, M41

Legea contabilității nr. 82/1991, republicată, cu modificările și completările ulterioare, prevede la art. 6 alin. (1) că orice operațiune economico-financiară realizată se consemnează în momentul efectuării ei într-un document care stă la baza înregistrărilor în contabilitate, dobândind astfel calitatea de document justificativ.

Potrivit prevederilor aceluiași act normativ, pentru a fi acceptate, documentele justificative trebuie să cuprindă următoarele elemente principale:

- denumirea documentului;

- denumirea/numele și prenumele și, după caz, sediul persoanei juridice/adresa persoanei fizice care întocmește documentul;

- numărul documentului și data întocmirii acestuia;

- menționarea părților care participă la efectuarea operațiunii economico-financiare, atunci când este cazul;

- conținutul operațiunii economico-financiare și, atunci când este necesar, temeiul legal al efectuării acesteia;

- datele cantitative și valorice aferente operațiunii economico-financiare efectuate, după caz;

- numele și prenumele, precum și semnăturile persoanelor care răspund de efectuarea operațiunii economico-financiare.

Alături de aceste elemente, în cuprinsul oricărui document emis de o societate trebuie să se menționeze și informațiile prevăzute de legislația din domeniu, respectiv forma juridică, codul de identificare fiscală și capitalul social, după caz.

Documentele financiar-contabile pot fi prezentate pe suport hârtie sau în format electronic.

Factura în format fizic

Conform art. 319 alin. (20) din Codul fiscal, factura conține în mod obligatoriu următoarele informații:

- numărul de ordine, în baza uneia sau a mai multor serii, care identifică factura în mod unic;

- data emiterii acesteia;

- data la care au fost livrate bunurile/prestate serviciile sau cea a încasării unui avans, în măsura în care această dată este anterioară celei a emiterii facturii;

- denumirea/numele, adresa și codul de înregistrare în scopuri de TVA sau, după caz, codul de identificare fiscală ale persoanei impozabile care a livrat bunurile sau a prestat serviciile;

- denumirea/numele furnizorului/prestatorului care nu este stabilit în România și care și-a desemnat un reprezentant fiscal, precum și denumirea/numele, adresa și codul de înregistrare în scopuri de TVA, conform art. 316 din Codul fiscal, ale reprezentantului fiscal;

- denumirea/numele și adresa beneficiarului bunurilor sau serviciilor, precum și codul de înregistrare în scopuri de TVA sau codul de identificare fiscală al beneficiarului, dacă acesta este o persoană impozabilă ori o persoană juridică neimpozabilă;

- denumirea/numele beneficiarului care nu este stabilit în România și care și-a desemnat un reprezentant fiscal, precum și denumirea/numele, adresa și codul de înregistrare prevăzut la art. 316 din Codul fiscal ale reprezentantului fiscal;

- denumirea și cantitatea bunurilor livrate, denumirea serviciilor prestate, precum și particularitățile prevăzute la art. 266 alin. (3) din Codul fiscal în definirea bunurilor, în cazul livrării intracomunitare de mijloace de transport noi;

- baza de impozitare a bunurilor și serviciilor ori, după caz, avansurile facturate, pentru fiecare cotă, scutire sau operațiune netaxabilă, prețul unitar, exclusiv taxa, precum și rabaturile, remizele, risturnele și alte reduceri de preț, în cazul în care acestea nu sunt incluse în prețul unitar;

- indicarea cotei de taxă aplicate și a sumei taxei colectate, exprimate în lei, în funcție de cotele taxei;

- în cazul în care factura este emisă de beneficiar în numele și în contul furnizorului, mențiunea „autofactură”;

- dacă este aplicabilă o scutire de taxă, trimiterea la dispozițiile aplicabile din art. 319 din Codul fiscal ori din Directiva 2006/112/CE a Consiliului din 28 noiembrie 2006 privind sistemul comun al taxei pe valoarea adăugată, cu modificările și completările ulterioare, sau orice altă mențiune din care să rezulte că livrarea de bunuri ori prestarea de servicii face obiectul unei scutiri;

- în situația în care clientul este persoana obligată la plata TVA, mențiunea „taxare inversă”;

- în cazul în care se aplică regimul special pentru agențiile de turism, mențiunea „regimul marjei– agenții de turism”;

- dacă se aplică unul dintre regimurile speciale pentru bunuri second-hand, opere de artă, obiecte de colecție și antichități, una dintre mențiunile „regimul marjei – bunuri second-hand”, „regimul marjei – opere de artă” sau „regimul marjei – obiecte de colecție și antichități”, după caz;

- în cazul în care exigibilitatea TVA intervine la data încasării contravalorii integrale sau parțiale a livrării de bunuri ori a prestării de servicii, mențiunea „TVA la încasare”;

- o referire la alte facturi sau documente emise anterior, atunci când se emit mai multe facturi ori documente pentru aceeași operațiune.

Autenticitatea originii, integritatea conținutului și lizibilitatea unei facturi trebuie garantate de la momentul emiterii până la sfârșitul perioadei de stocare a acesteia. Fiecare persoană impozabilă stabilește modul de garantare a autenticității originii, a integrității conținutului și a lizibilității facturii. Acest lucru poate fi realizat prin controale de gestiune. În afară de acestea, alte exemple de tehnologii care asigură autenticitatea originii și integritatea conținutului facturii electronice includ o semnătură electronică avansată, bazată pe un certificat calificat și creată de un dispozitiv securizat de creare a semnăturii, sau un schimb electronic de date, în cazul în care acordul privind schimbul prevede utilizarea unor proceduri prin care se garantează autenticitatea originii și integritatea datelor.

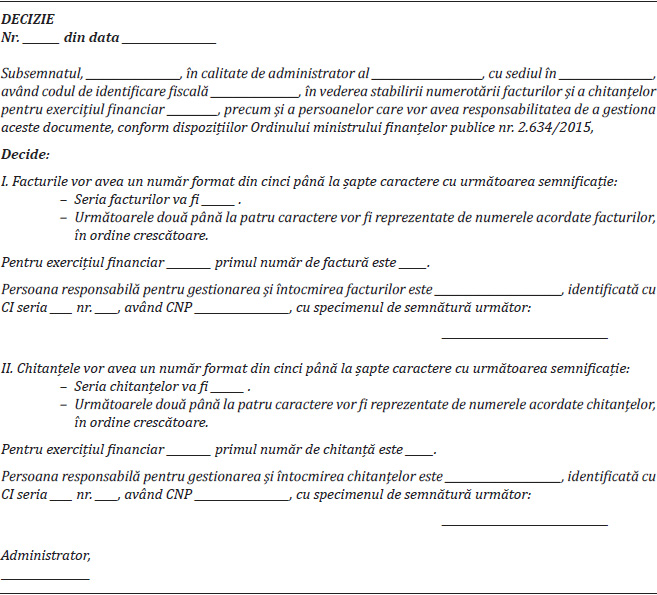

Trebuie făcută o precizare suplimentară cu privire la regimul intern de numerotare a facturii, prevăzut în anexa nr. 1 din OMFP nr. 2.634/2015. Potrivit acestuia, persoanele care răspund de organizarea și conducerea contabilității vor desemna, prin decizie internă scrisă, o persoană sau mai multe, după caz, care să aibă atribuții privind alocarea și gestionarea numerelor aferente facturilor emise de societate. Obligația trebuie îndeplinită anual, având în vedere că la începutul fiecărui an trebuie să se stabilească numărul de la care se va emite prima factură. Se vor elabora în acest sens proceduri proprii de stabilire și/sau alocare de numere ori serii, după caz. Dispozițiile impun existența unui număr de ordine sau a unei serii care trebuie să fie secvențial(ă), stabilit(ă) de entitate. În alocarea numerelor se va ține cont de structura organizatorică, respectiv gestiuni, puncte de lucru, sucursale etc. Procedura presupune emiterea de către societate a unei decizii.

Prezentăm mai jos un model de astfel de decizie privind numerotarea facturilor (pentru ca modelul să fie complet și direct utilizabil se includ și chitanțele):

Factura electronică

Potrivit art. 319 alin. (4) din Codul fiscal, prin factură electronică se înțelege o factură care conține informațiile solicitate de acest articol și care a fost emisă și primită în format electronic.

Elementele specifice facturilor emise în format electronic sunt marca temporală și semnătura electronică.

Potrivit Legii nr. 451/2004, marca temporală reprezintă o colecție de date în formă electronică, atașată în mod unic unui document electronic. Ea certifică faptul că anumite date în formă electronică au fost prezentate la un moment de timp determinat furnizorului de servicii de marcare temporală. Aceasta este formată din cel puțin următoarele elemente:

- amprenta atașată documentului electronic supus marcării;

- data și momentul de timp aferente documentului supus marcării, exprimate în timp universal;

- informații care identifică în mod unic furnizorul de servicii de marcare temporală;

- numărul de ordine din registrul furnizorului de servicii de marcare temporală.

Marca temporală reprezintă așadar modalitatea de garantare a momentului emiterii facturii.

În ceea ce privește semnătura electronică, se face referire la semnătura electronică extinsă, bazată pe un certificat calificat eliberat de un furnizor de servicii de certificare acreditat, în înțelesul Legii nr. 455/2001 privind semnătura electronică, republicată.

Utilizarea facturii electronice face obiectul acceptării de către destinatar.

➔ Transmiterea facturilor emise în formă electronică

Transmiterea facturilor emise în formă electronică se poate face prin mijloace electronice sau pe suport hârtie.

În ceea ce privește transmiterea facturilor pe cale electronică, trebuie să se aibă în vedere prevederile suplimentare din Codul fiscal, potrivit cărora se pot transmite facturi prin mijloace electronice doar în anumite condiții. Astfel, utilizarea facturii electronice face obiectul acceptării de către destinatar. De asemenea, este necesar să se garanteze autenticitatea sursei și integritatea conținutului facturii prin semnătură electronică, schimbul electronic de date și alte modalități de garantare a acestora.

În situația în care pachete care conțin mai multe facturi emise prin mijloace electronice sunt transmise sau puse la dispoziția aceluiași destinatar, informațiile care sunt comune facturilor individuale pot fi menționate o singură dată, cu condiția ca acestea să fie accesibile pentru fiecare factură.

➔ Arhivarea facturilor emise în formă electronică

Arhivarea facturilor emise în format electronic se realizează în conformitate cu prevederile Legii nr. 135/2007 privind arhivarea documentelor în formă electronică, republicată, care stabilește regimul juridic aplicabil creării, conservării, consultării și utilizării documentelor în formă electronică arhivate sau care urmează a fi arhivate într-o arhivă electronică. Potrivit actului normativ menționat, orice persoană fizică sau juridică are dreptul de a depune spre păstrare documente în formă electronică în cadrul unei arhive electronice, în condițiile prevăzute de lege.

Elemente suplimentare privind facturarea

➔ Emiterea facturilor fiscale

Potrivit prevederilor Codului fiscal, pentru livrările intracomunitare de bunuri, persoana impozabilă are obligația de a emite o factură cel târziu până în cea de-a 15-a zi a lunii următoare celei în care ia naștere faptul generator al taxei. Pentru alte operațiuni decât cele menționate mai sus, persoana impozabilă are obligația de a emite o factură cel târziu până în cea de-a 15-a zi a lunii următoare celei în care ia naștere faptul generator al taxei, cu excepția cazului în care factura a fost deja emisă. De asemenea, persoana impozabilă trebuie să emită o factură pentru suma avansurilor încasate în legătură cu o livrare de bunuri/prestare de servicii cel târziu până în cea de-a 15-a zi a lunii următoare celei în care a încasat avansurile, cu excepția cazului în care factura a fost deja emisă.

Persoana impozabilă sau persoana juridică neimpozabilă, obligată la plata taxei în condițiile prevăzute la art. 307 alin. (2)-(4) și (6) și ale art. 308 din Codul fiscal, trebuie să autofactureze operațiunile respective până cel mai târziu în a 15-a zi a lunii următoare celei în care ia naștere faptul generator al taxei, în cazul în care aceasta nu se află în posesia facturii emise de furnizor/prestator. De asemenea, persoana impozabilă sau persoana juridică neimpozabilă, obligată la plata taxei în condițiile prevăzute la art. 307 alin. (2)-(4) și (6) din Codul fiscal, trebuie să autofactureze suma avansurilor plătite în legătură cu operațiunile respective cel târziu până în a 15-a zi a lunii următoare celei în care a plătit avansurile, în cazul în care aceasta nu se află în posesia facturii emise de furnizor/prestator, cu excepția situației în care faptul generator de taxă a intervenit în aceeași lună. În aceste situații, la primirea facturii, persoana impozabilă sau persoana juridică neimpozabilă va înscrie pe factură o referire la autofacturare, iar pe autofactură, o referire la factură.

➔ Emiterea facturilor de către client în numele furnizorului

Potrivit Codului fiscal, factura se poate întocmi de către cumpărătorul unui bun sau serviciu în următoarele condiții stabilite prin normele metodologice:

- părțile să încheie un acord prealabil (înainte de începerea emiterii de facturi de către client în numele și în contul furnizorului/prestatorului) prin care să se prevadă această procedură de facturare;

- să existe o procedură de acceptare a fiecărei facturi. Procedura de acceptare poate fi explicită sau implicită și poate fi convenită și descrisă prin acordul prealabil ori poate fi reprezentată de primirea și prelucrarea facturii;

- factura să fie emisă în numele și în contul furnizorului/prestatorului de către cumpărător și trimisă furnizorului/prestatorului;

- factura să cuprindă elementele minimale obligatorii;

- factura să fie înregistrată în jurnalul de vânzări de către furnizor/prestator, dacă este înregistrat în România conform art. 316 din Codul fiscal.

Aplicarea acestor prevederi de către cumpărătorul unui bun sau serviciu nu restricționează dreptul furnizorului de a emite alte facturi către respectivul cumpărător în perioada acoperită de acord.

➔ Corectarea facturilor

Potrivit prevederilor legale, corectarea informațiilor înscrise în facturi sau în alte documente care țin loc de factură se face astfel:

- în cazul în care factura nu a fost transmisă beneficiarului, aceasta se anulează și se emite una nouă;

- în cazul în care factura a fost transmisă beneficiarului, fie se emite una nouă care va cuprinde, pe de o parte, informațiile din factura inițială, numărul și data facturii corectate, valorile cu semnul minus sau, după caz, o mențiune din care să rezulte că valorile respective sunt negative, iar, pe de altă parte, informațiile și valorile corecte, fie se emite o nouă factură cu informațiile și valorile corecte și concomitent se emite o factură cu valorile cu semnul minus sau, după caz, cu o mențiune din care să rezulte că valorile respective sunt negative, în care se înscriu numărul și data facturii corectate.

În situațiile de ajustare a bazei de impozitare, furnizorii de bunuri și/sau prestatorii de servicii trebuie să emită facturi cu valorile înscrise cu semnul minus sau, după caz, o mențiune din care să rezulte că valorile respective sunt negative când baza de impozitare se reduce sau, după caz, fără semnul minus ori fără mențiunea din care să rezulte că valorile respective sunt negative, dacă baza de impozitare se majorează, care se transmit și beneficiarului, cu excepția situației prevăzute la art. 287 lit. d) din Codul fiscal.

Ajustarea bazei de impozitare poate fi necesară în cazul:

- desființării totale sau parțiale a contractului pentru livrarea de bunuri sau prestarea de servicii, înainte de efectuarea acestora, dar pentru care au fost emise facturi în avans;

- refuzurilor totale sau parțiale privind cantitatea, calitatea ori prețurile bunurilor livrate sau ale serviciilor prestate, precum și în situația desființării totale ori parțiale a contractului pentru livrarea sau prestarea în cauză ca urmare a unui acord scris între părți sau ca urmare a unei hotărâri judecătorești definitive/definitive și irevocabile, după caz, sau în urma unui arbitraj;

- în care rabaturile, remizele, risturnele și celelalte reduceri de preț sunt acordate după livrarea bunurilor sau prestarea serviciilor;

- în care contravaloarea bunurilor livrate sau a serviciilor prestate nu se poate încasa ca urmare a falimentului beneficiarului sau ca urmare a punerii în aplicare a unui plan de reorganizare admis și confirmat printr-o sentință judecătorească, prin care creanța creditorului este modificată sau eliminată.

Persoanele impozabile care au fost supuse unui control fiscal, ocazie cu care au fost constatate și stabilite erori în ceea ce privește determinarea corectă a taxei colectate, fiind obligate la plata acestor sume în baza actului administrativ emis de autoritatea fiscală competentă, pot emite facturi de corecție către beneficiari, făcându-se mențiunea că sunt emise după control. Facturile respective vor fi înscrise într-o rubrică separată în decontul de taxă, beneficiarii având drept de deducere a TVA înscrise în acestea.

➔ Factura centralizatoare

În anumite condiții se poate întocmi o factură centralizatoare pentru mai multe livrări separate de bunuri sau prestări separate de servicii către același client. Potrivit prevederilor legale, factura centralizatoare se poate întocmi dacă se îndeplinesc cumulativ următoarele condiții:

- să se refere la operațiuni pentru care a luat naștere faptul generator de taxă sau pentru care au fost încasate avansuri într-o perioadă ce nu depășește o lună calendaristică;

- toate documentele emise la data livrării de bunuri, prestării de servicii sau încasării de avansuri să fie obligatoriu anexate la factura centralizatoare.

➔ Factura simplificată

Factura simplificată constituie o excepție în ceea ce privește conținutul minimal de informații. Se pot emite facturi simplificate în oricare dintre următoarele situații:

- atunci când valoarea facturilor, inclusiv TVA, nu este mai mare de 100 euro;

- în cazul documentelor sau mesajelor tratate drept factură, respectiv orice document sau mesaj care modifică și care se referă în mod specific și fără ambiguități la factura inițială are același regim juridic ca o factură.

În urma consultării Comitetului TVA instituit în temeiul prevederilor art. 398 din Directiva 2006/112/CE, prin ordin al ministrului finanțelor publice se aprobă ca persoana impozabilă care are obligația de a emite facturi conform art. 319 din Codul fiscal, precum și persoana impozabilă care optează în acest sens să emită facturi simplificate, potrivit procedurii stabilite prin normele metodologice:

- atunci când valoarea facturii, inclusiv TVA, este mai mare de 100 euro, dar mai mică de 400 euro; sau

- în cazul în care practica administrativă ori comercială din sectorul de activitate implicat sau condițiile tehnice de emitere a facturilor face/fac ca respectarea tuturor obligațiilor referitoare la informațiile ce trebuie conținute să fie extrem de dificilă.

Potrivit Normelor metodologice de aplicare a Codului fiscal, în vederea emiterii de facturi simplificate, persoanele impozabile interesate trebuie să depună o solicitare la Direcția generală de legislație Cod fiscal și reglementări vamale din cadrul Ministerului Finanțelor Publice. Aceasta trebuie să conțină motivația solicitării unui model simplificat de factură, din care trebuie să rezulte cu certitudine motivele obiective pentru care nu este posibilă emiterea facturilor ce conțin toate elementele prevăzute la art. 319 alin. (20) din Codul fiscal. Direcția generală de legislație Cod fiscal și reglementări vamale va analiza dacă modelul propus respectă condițiile minimale prevăzute de lege și dacă există motive obiective pentru care se solicită un model simplificat de factură. În cazul în care nu sunt îndeplinite condițiile prevăzute de lege și/sau se constată că nu există motive obiective pentru solicitare, aceste informații se comunică solicitantului. Solicitările avizate favorabil de Direcție se transmit în vederea consultării Comitetului TVA, conform prevederilor Directivei 2006/112/CE. Ulterior consultării Comitetului TVA, ministrul finanțelor publice emite un ordin prin care aprobă emiterea de facturi fie conform art. 319 alin. (13) lit. a) din Codul fiscal, fie conform art. 319 alin. (13) lit. b) din același act normativ.

Indiferent de situație, facturile emise în sistem simplificat vor conține cel puțin următoarele informații:

- data emiterii;

- identificarea persoanei care a livrat bunurile sau a prestat serviciile;

- identificarea tipurilor de bunuri ori servicii furnizate;

- suma taxei colectate sau informațiile necesare pentru calcularea acesteia;

- în cazul documentelor sau mesajelor tratate drept factură în conformitate cu prevederile Codului fiscal, o referire specifică și clară la factura inițială și la detaliile specifice care se modifică.

➔ Reconstituirea facturilor

În caz de pierdere, sustragere sau distrugere a documentelor financiar-contabile se vor lua măsuri de reconstituire a acestora, potrivit reglementărilor emise în acest sens, în termen de maximum 30 de zile de la constatare, iar în caz de forță majoră, în termen de 90 de zile de la constatarea încetării acesteia.

BIBLIOGRAFIE

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Legea contabilității nr. 82/1991, republicată în Monitorul Oficial nr. 454/18.06.2008, cu modificările și completările ulterioare.

- Legea nr. 455/2001 privind semnătura electronică, republicată în Monitorul Oficial nr. 316/30.04.2014.

- Legea nr. 451/2004 privind marca temporală, publicată în Monitorul Oficial nr. 1.021/05.11.2004.

- Legea nr. 135/2007 privind arhivarea documentelor în formă electronică, republicată în Monitorul Oficial nr. 138/25.02.2014.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Ordinul ministrului finanțelor publice nr. 2.634/2015 privind documentele financiar-contabile, publicat în Monitorul Oficial nr. 910/09.12.2015.

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc