Tratamentul contabil al operațiunilor de import. Importul de mărfuri în comision (I)

Numărul 34, 4-10 sept. 2018 » Expertiza și auditul afacerilor

Termeni-cheie: regim vamal suspensiv, societate de comerț exterior importatoare, contract de comision, import în comision, credit comercial

Clasificare JEL: M41

1. Generalități

Conform art. 274 din Codul fiscal, importul de bunuri reprezintă intrarea pe teritoriul Uniunii Europene de bunuri care nu se află în liberă circulație în înțelesul art. 29 din Tratatul privind funcționarea Uniunii Europene, precum și intrarea în Uniunea Europeană a bunurilor care se află în liberă circulație, provenite dintr-un teritoriu terț, care face parte din teritoriul vamal al UE.

Teritoriu terț sau stat terț înseamnă orice teritoriu, altul decât teritoriul unui stat membru sau teritoriul comunitar. Este vorba astfel despre teritoriul unei țări care nu este membră a Uniunii Europene și o parte din teritoriul unor stat membru al Uniunii Europene care, pentru scopuri de TVA, se consideră că nu face parte din Uniune.

Potrivit pct. 82 alin. (1) din Normele metodologice de aplicare a art. 309 din Codul fiscal, importatorul care are obligația plății taxei pentru un import de bunuri taxabil este:

- cumpărătorul către care se expediază bunurile la data la care taxa devine exigibilă la import sau, în absența cumpărătorului, proprietarul bunurilor la această dată;

- furnizorul bunurilor, pentru livrările de bunuri care sunt instalate sau asamblate în interiorul țării noastre de către furnizor sau în numele său și dacă livrarea bunurilor respective are loc în România în condițiile art. 275 alin. (1) lit. b) din Codul fiscal, sau cumpărătorul către care se expediază bunurile, dacă acesta a optat pentru calitatea de importator;

- proprietarul bunurilor, pentru cele importate în vederea efectuării de operațiuni de închiriere sau leasing în România;

- persoana care reimportă în țara noastră bunurile exportate în afara Uniunii Europene, pentru aplicarea scutirilor prevăzute la art. 293 alin. (1) lit. i) și j) din Codul fiscal;

- proprietarul bunurilor sau persoana impozabilă înregistrată în scopuri de TVA, care importă bunuri în România:

– în regim de consignație sau stocuri la dispoziția clientului, pentru verificarea conformității sau pentru testare, cu condiția ca bunurile să fie cumpărate de persoana impozabilă respectivă sau dacă aceasta nu le achiziționează să le reexporte în afara Uniunii Europene;

– în vederea reparării, transformării, modificării sau prelucrării bunurilor, cu condiția ca bunurile rezultate ca urmare a acestor operațiuni să fie reexportate în afara UE sau să fie achiziționate de persoana impozabilă respectivă.

Importurile de bunuri sunt întotdeauna operațiuni impozabile. Caracteristic acestora este faptul că se aplică doar pentru bunuri, serviciile neputând fi importate. Orice persoană poate importa bunuri, iar operațiunea este supusă TVA fie că plata se face prin taxare inversă sau prin decont special și indiferent de modul de utilizare ulterior a bunurilor importate.

Importul de bunuri plasate în regimuri vamale suspensive

În anumite cazuri, mărfurile sunt introduse fizic în UE, dar nu sunt puse în circulație liberă, ci sunt plasate în regimuri vamale suspensive. În astfel de situații, deși teoretic are loc un import de bunuri, se consideră că locul importului este în statul membru în care bunurile sunt scoase din regimul suspensiv și sunt puse în liberă circulație. Taxa pe valoarea adăugată aferentă importului se datorează doar atunci când mărfurile încetează să mai fie plasate în regimul respectiv, cu excepția cazului în care la acel moment se poate aplica o altă scutire pentru TVA aferentă importului.

În scopuri de TVA sunt denumite regimuri vamale suspensive următoarele:

- regimul vamal de admitere temporară;

- plasarea bunurilor într-o zonă liberă sau într-un antrepozit liber;

- antrepozitul vamal;

- perfecționarea activă;

- antrepozitul fiscal de TVA;

- admiterea în apele teritoriale a bunurilor destinate platformelor de foraj sau de producție;

- regimul de tranzit vamal extern;

- regimul de tranzit vamal intern.

2. Importul de mărfuri în comision

Societățile de comerț exterior importatoare activează în calitate de intermediari între beneficiarii de import și furnizorii externi. Acestea achiziționează mărfuri de pe piețele externe în numele lor, dar în contul și pe riscul beneficiarilor de import.

Relațiile economice dintre societățile de comerț exterior importatoare și societățile beneficiare ale importului se derulează pe baza unor contracte de comision, încheiate anual sau pentru fiecare operațiune de import. Acestea sunt contracte de prestări servicii și cuprind următoarele informații:

- drepturile și obligațiile celor două părți cu privire la derularea importului;

- mărimea cotei de comision datorată de beneficiarii de import;

- modul de decontare a importului între cele două părți: dacă avansul se încasează numai în lei sau în lei și în valută, dacă facturarea cheltuielilor în contul beneficiarilor de import se face o singură dată la încheierea operațiunilor de import, dacă diferențele de cheltuieli și de curs valutar care apar se decontează sau nu distinct.

Societățile de comerț exterior importatoare încheie cu furnizorii externi contracte economice internaționale în care ele sunt titulare. În aceste contracte sunt menționate prețurile externe și condiția de livrare, care poate fi:

- FOB (free on board – franco la bord) portul străin de încărcare (prețul mărfii);

- CFR (cost and freight – prețul mărfii și transportul pe parcurs extern) portul românesc de descărcare;

- CIF (cost, insurance and freight – prețul mărfii, asigurarea și transportul pe parcurs extern) portul românesc de descărcare.

Condiția de livrare se negociază de către societățile de comerț exterior cu furnizorii în conformitate cu prevederile exprese ale contractelor de comision sau cu acordul prealabil al beneficiarilor de import.

Mărfurile care fac obiectul importului în comision nu sunt gestionate și evidențiate de societățile de comerț exterior importatoare cu ajutorul conturilor de stocuri, deoarece ele sunt dirijate de la vamă direct beneficiarilor de import. Prin urmare, rezultatele importului în comision nu se reflectă în gestiunea societăților de comerț exterior importatoare, ci în gestiunea entităților beneficiare ale importului.

Decontarea importului în comision

Decontarea importului în comision se face pe fluxul invers al circulației mărfurilor, prin acreditiv documentar, incasso documentar sau efecte de comerț.

Etapele decontării importului în comision sunt următoarele:

1. Societatea de comerț exterior importatoare încasează de la beneficiarul de import un avans, în lei sau în lei și în valută, pe care îl utilizează pentru plata cheltuielilor externe, a taxelor datorate în vamă, a diverselor cheltuieli interne și pentru realizarea comisionului cuvenit.

2. Societatea de comerț exterior importatoare efectuează plățile privind importul. Se achită mai întâi furnizorul extern. Dacă avansul de la beneficiarul importului este încasat în lei, societatea de comerț exterior cumpără valută de pe piața valutară, iar diferența de curs valutar dintre cursul de cumpărare al valutei și cel din declarația vamală de import se regularizează cu beneficiarul importului. În cazul în care avansul se încasează în valută, diferența de curs valutar dintre cursul de la data încasării și cel de la data plății valutei se înregistrează ca o cheltuială financiară sau ca un venit financiar din diferențe de curs valutar care nu afectează gestiunea societății de comerț exterior importatoare. Această diferență se regăsește în soldul contului 5124 „Conturi la bănci în valută” la sfârșitul anului și se evidențiază ca venit financiar sau cheltuială financiară, anulând efectul înregistrării de la data plății.

Achitarea datoriilor față de prestatorii de servicii externe (transport, asigurare) se face ținând cont de aceleași principii ca cele de la plata furnizorilor externi de mărfuri.

Plățile față de prestatorii interni de servicii (transport-manipulare) se fac din avansul încasat în lei de la beneficiarii de import.

3. După derularea tuturor operațiunilor privind importul se procedează la regularizarea cu beneficiarul de import. Pentru aceasta se compară avansul încasat cu cheltuielile efectuate, inclusiv comisionul cuvenit, iar diferența se regularizează prin încasare sau plată, după caz. Regularizarea se face separat pentru avansurile încasate în valută și pentru cele încasate în lei.

Cheltuielile și veniturile generate de activitatea de import în comision

Deoarece societățile de comerț exterior importatoare au calitatea de intermediari, ele reflectă în gestiunea proprie numai cheltuielile generale efectuate (salarii, întreținere, reparații, poștă și telecomunicații etc.) și veniturile aferente comisionului de import. Restul plăților privind mărfurile (către furnizorii externi, către prestatorii de servicii, plățile în vamă) și încasările efectuate sunt înregistrate de beneficiarii importului.

Exemplu

Import de mărfuri în comision cu plata la vedere

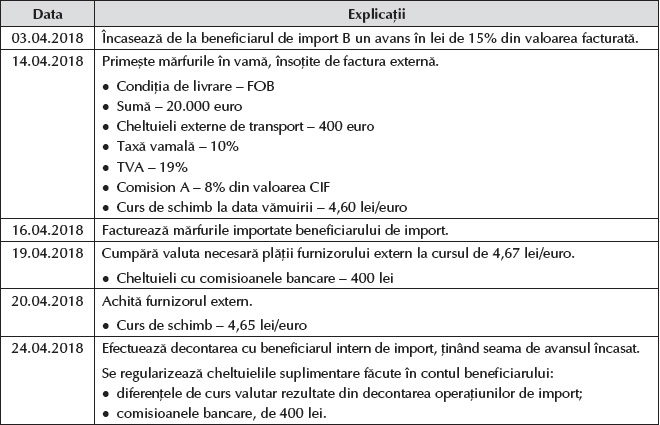

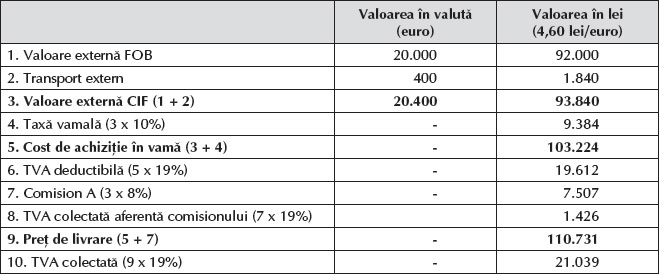

Societatea de comerț exterior importatoare A efectuează în anul 2018 un import de mărfuri în comision în următoarele condiții:

Fișa de calcul al importului

| 14.076 lei | 5121 „Conturi la bănci în lei” | = | 419 „Clienți – creditori” | 14.076 lei |

| 122.836 lei | 4111/B „Clienți” | = | % 401 „Furnizori” 462 „Creditori diverși” / taxă vamală 462 „Creditori diverși” / TVA | 122.836 lei 93.840 lei 9.384 lei 19.612 lei |

Furnizorul mărfurilor asigură și transportul.

În literatura de specialitate există și opinia potrivit căreia în locul contului 462 „Creditori diverși” se poate utiliza contul 446 „Alte impozite, taxe și vărsăminte asimilate”, cu analitice distincte pentru înregistrarea taxei vamale și a TVA deductibile. Folosirea contului 446 nu ar fi justificată având în vedere că taxa vamală și taxa pe valoarea adăugată nu se datorează de către comisionar. Prin urmare, nu este o obligație proprie care să se înregistreze ca atare, el doar efectuând plățile în numele beneficiarului bunurilor. Acesta din urmă este cel care datorează și înregistrează în contabilitate taxa vamală și TVA.

| 28.996 lei 9.384 lei 19.612 lei | % 462 „Creditori diverși” / taxă vamală 462 „Creditori diverși” / TVA | = | 5121 „Conturi la bănci în lei” | 28.996 lei |

– La 16.04.2018, înregistrarea facturii de comision:

| 8.933 lei | 4111/B „Clienți” | = | % 704 „Venituri din lucrări executate și servicii prestate” 4427 „TVA colectată” | 8.933 lei 7.507 lei 1.426 lei |

| 95.268 lei | 581 „Viramente interne” | = | 5121 „Conturi la bănci în lei” | 95.268 lei |

| 95.268 lei | 5124 „Conturi la bănci în valută” | = | 581 „Viramente interne” | 95.268 lei |

| 400 lei | 461 „Debitori diverși” / sume decontate în numele clientului | = | 5121 „Conturi la bănci în lei” | 400 lei |

| 94.860 lei 93.840 lei 1.020 lei | % 401 „Furnizori” 461 „Debitori diverși” / sume decontate în numele clientului | = | 5124 „Conturi la bănci în valută” | 94.860 lei |

| 408 lei | 461 „Debitori diverși” / sume decontate în numele clientului | = | 5124 „Conturi la bănci în valută” | 408 lei |

| 1.828 lei | 4111/B „Clienți” | = | 461 „Debitori diverși” / sume decontate în numele clientului | 1.828 lei |

| 133.597 lei 14.076 lei 119.521 lei | % 419 „Clienți – creditori” 5121 „Conturi la bănci în lei” | = | 4111/B „Clienți” | 133.597 lei |

Caz particular

Dacă la sosirea mărfurilor în vamă nu se poate determina definitiv valoarea în vamă, societatea de comerț exterior importatoare poate ridica mărfurile cu condiția ca în 30 de zile să prezinte documentele justificative pentru stabilirea definitivă a acestei valori. Eliberarea mărfurilor este însă condiționată de constituirea unei garanții bancare la un nivel acceptat de autoritatea vamală. Astfel, cheltuielile externe pentru care nu s-au primit documentele justificative sunt luate în calcul pe seama unor date antecalculate, previzibile. Garanția bancară se constituie printr-un depozit bănesc sau printr-o scrisoare de garanție bancară și se înregistrează, în funcție de nivelul de constituire, în contul 5121 „Conturi la bănci în lei” sau în contul în afara bilanțului 8011 „Giruri și garanții acordate”.

În cazul în care în termen de 30 de zile societatea de comerț exterior importatoare nu prezintă documentele justificative, autoritatea vamală execută garanția bancară, iar operațiunea de vămuire este considerată încheiată.

Dacă însă se prezintă documentele justificative, se calculează suma definitivă a valorii în vamă și implicit a drepturilor de import. Ulterior se regularizează diferențele în plus sau în minus față de obligațiile calculate inițial, dacă ele au fost înregistrate în contabilitate.

În situația în care mărfurile eliberate din vamă se facturează beneficiarilor de import fără să se cunoască definitiv valoarea în vamă, societatea de comerț exterior utilizează contul 408 „Furnizori – facturi nesosite” pentru componentele valorii în vamă pentru care nu s-au primit documentele justificative.

Filiera înregistrărilor contabile în această situație se prezintă astfel:

| 5121 „Conturi la bănci în lei” | = | 419 „Clienți – creditori” |

| D 8011 „Giruri și garanții acordate” | = |

| 4111 „Clienți” | = | % 401 „Furnizori” 408 „Furnizori – facturi nesosite” 462 „Creditori diverși” / taxă vamală 462 „Creditori diverși” / TVA |

| 4111 „Clienți” | = | % 704 „Venituri din lucrări executate și servicii prestate” 4427 „TVA colectată” |

| % 408 „Furnizori – facturi nesosite” 461 „Debitori diverși” / sume decontate în numele clientului | = | 401 „Furnizori” |

În cazul în care sumele efective sunt mai mari decât cele antecalculate, acceptate de autoritatea vamală, valoarea trecută în contul 461 este evidențiată în negru. Dacă, în schimb, cheltuielile reale sunt mai mici decât cele antecalculate, această valoare este înregistrată în roșu.

| 461 „Debitori diverși” / sume decontate în numele clientului | = | % 462 „Creditori diverși” / taxă vamală 462 „Creditori diverși” / TVA |

| 4111 „Clienți” | = | 461 „Debitori diverși” / sume decontate în numele clientului |

| % 462 „Creditori diverși” / taxă vamală 462 „Creditori diverși” / TVA | = | 5121 „Conturi la bănci în lei” |

| = | C 8011 „Giruri și garanții acordate” |

– Regularizarea cu beneficiarul de import:

| 419 „Clienți – creditori” | = | % 4111 „Clienți” 5121 „Conturi la bănci în lei” |

| % 419 „Clienți – creditori” 5121 „Conturi la bănci în lei” | = | 4111 „Clienți” |

Vom continua în numărul viitor al revistei cu prezentarea tratamentului contabil al operațiunilor aferente importului de mărfuri în comision pe credit comercial.

BIBLIOGRAFIE

- Vișan, Dumitru (1999), Contabilitatea în comerțul exterior, ediția a II-a, Editura Economică, București.

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Ordinul ministrului finanțelor publice nr. 1.802/2014 pentru aprobarea Reglementărilor contabile privind situațiile financiare anuale individuale și situațiile financiare anuale consolidate, publicat în Monitorul Oficial nr. 963/30.12.2014, cu modificările și completările ulterioare.

Ziua Brâncuși sub semnul omagierii unei opere inestimabile

Pe întregul cuprins al țării, manifestări prin care toate artele transmit un mesaj comun, autentic umanist

Iași – opt zile de concerte memorabile

Zeița Thalia inspiră formule inovative în arta spectacolului

Ample programe științifice și culturale dedicate marilor personalități ale istoriei naționale

Ziua Culturii Naționale, prilej de celebrare a celor mai de seamă valori din patrimoniul românilor de pretutindeni

Împreună, sub semnul emblematic al bradului și colindelor

Târgul „Gaudeamus”, ediția 2024, o reușită reîntâlnire a cărții cu cei care o prețuiesc